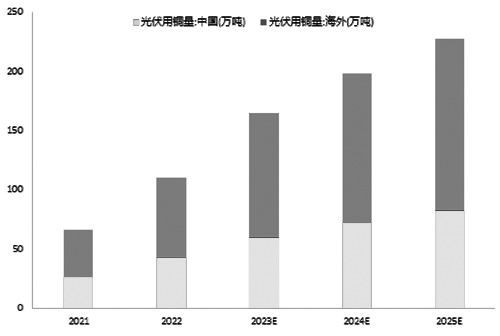

来源:期货日报 2022年,沪铜(69930, 820.00, 1.19%)走势可以分为几个阶段:在美联储启动加息周期后,金融属性的影响显著提高,价格快速回落,而随着国内经济刺激政策的频频出台,价格在7月见底修复。至于2023年,在核心驱动“两多一空”的环境下,铜价将振荡偏强运行。 美元指数下行斜率预计放缓 虽然美联储主席鲍威尔表示,存在可以让通胀降至2%且不会出现经济大幅衰退的路径,而市场对此存疑。从NBER定义的衰退经济指标来看,收入和消费增速虽有所回落,但均未出现转负的情况。2022年12月零售销售数据不及预期,圣诞季消费超季节性走弱,居民消费意愿继续降温。美国居民的储蓄数据也体现出明显消耗。不过,就业数据强劲,对收入及支出存在一定支撑。此外,美国2022年四季度GDP环比增长2.9%,好于市场预期,进一步增强了经济韧性。总体来看,美国近期出炉的经济数据喜忧参半,“浅衰退”甚至“软着陆”的概率相对较高。 若以GDP回调幅度小于3%作为“浅衰退”的标准,则1960年至今美国一共经历6次。在对应阶段,铜价在衰退结束时的价格较衰退开始前6个月的价格低约11%,而在衰退开始前6个月至衰退开始阶段较少出现回调。因此,“浅衰退”环境对铜价的拖累相对有限。 在美联储货币政策紧缩放缓的一致性预期以及美国经济“浅衰退”概率较大的情况下,市场对美元指数强势局面结束以及流动性压力缓解的预期偏强,但美元自2022年四季度的快速回落已经较为充分地定价了以上预期,甚至存在一定提前反映,在美国经济数据及货币政策暂无超预期表现的情况下,美元指数上半年预计围绕100点振荡,下行斜率放缓,拐点出现在美联储停止加息后。 地产和新能源领域需求改善 2023年,地产刺激政策有望继续推进,地产投资大概率出现修复。此前房企的高周转业务模式导致行业竣工周期被拉长。2016—2022年积累的商品房,其销售面积、新开工面积与竣工面积的差值分别为65亿平方米和15.9亿平方米,故竣工端修复的确定性更高。 铜在地产产业链的应用主要集中在电线电缆的铺设和装修环节中的家电板块尤其是空调,是典型的竣工周期商品。根据安泰科的数据,地产链相关需求占24%。在当前地产政策和竣工周期下,预计2023年竣工环节将有5%的增速。若住宅电缆用铜和非住宅电缆用铜分别用40KG/百平方米和60KG/百平方米进行测算,则2023年建筑板块用铜量在100万吨,下滑幅度较2022年收窄。家电板块在促销费及竣工修复的情况下,用铜量将由降转升,增速有望达到2.1%。 “十四五”期间,我国光伏新增装机量有望达到500GW—550GW。根据已经公布的数据,截至2022年年底,该目标仅完成140GW,但2022年新增装机量增速达到了60%。基于装机量目标及增速现状,2023年国内新增光伏装机量将攀升至120GW。2022年全球新增光伏同样保持高增长,市场普遍认为2022年装机量在200GW—250GW,2023年维持250GW甚至以上水平。机构测算,单位GW光伏系统装机耗铜量在0.5万—0.55万吨,则2023年全球光伏板块耗铜量预计为130万—150万吨。  图为光伏耗铜量

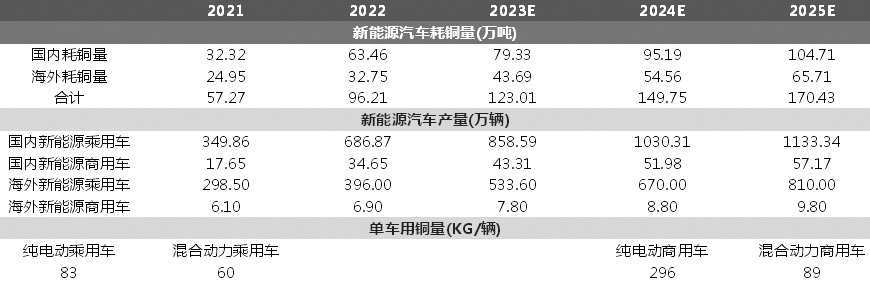

2020年《风能北京宣言》提出,在“十四五”规划中,为风电设定与“碳中和”国家战略相适应的发展空间,保证年均新增装机50GW以上,2025年后风电年均新增装机容量应不低于60GW。截至2022年年底,新增风电装机量83.91GW。基于上述目标,2023—2025年年均装机量应超过55GW,其中陆上风电占比约90%。海上风电的用铜强度明显高于陆上风电,陆上风电单位GW装机耗铜量为0.5万吨,海上风电单位GW装机耗铜量为1.5万吨,2023年全球风电用铜量有望达到81万吨。 根据国家统计局的数据,2022年国内汽车产量为2747.6万辆,同比增长3.57%,增长贡献全部来源于新能源汽车,新能源汽车产量为721.9万辆,同比增长96.3%。虽然随着新能源汽车渗透率的抬升,产销增速逐步放缓,但在2023年促销费、稳增长政策不断加码的背景下,新能源汽车产量仍有望超过900万辆。机构预测,全球新能源汽车产量也将保持较高速度的增长。Copper Alliance的数据显示,一辆燃油车的铜需求量一般在23kg,而混合动力汽车约为40kg、插电式汽车约为60kg、纯电动汽车约为83kg、混合动力公交车约为89kg、全电动公交车在224—369kg。因此,2023年全球新能源汽车用铜量预计达到123万吨。

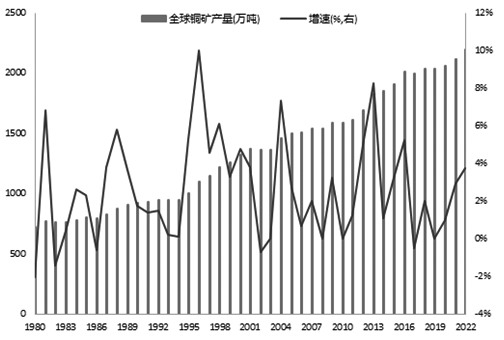

表为新能源汽车耗铜量 全球市场供给端料维持增长 2022年全球铜矿产量达到2200万吨,较2021年增长3.77%。铜矿产量增速周期为8—9年,上一轮增速顶点出现在2013年。由于疫情影响,矿山投产延后,本该出现在2022年的产量释放高点并未出现,故2023年铜矿产出仍保持增长,其中新增产能近109万吨,较2022年增长4.8%。考虑到老矿山品位下降、短期罢工等因素的影响,2023年铜矿增量预计在80万—90万吨。加工费也印证了2023年铜矿供给的宽松。中国铜原料联合谈判小组(CSPT)给出的2023年一季度现货TC指导价为93美元/吨,持平于2022年四季度。 虽然我国铜矿资源较为有限,主要依赖进口,但我国冶炼及精炼产能在全球占比较大。根据国际铜研究小组(ICSG)的数据,2021年我国冶炼铜产能和精炼铜产能分别为855.5万吨和1044.5万吨,占全球比例分别为35.8%和35.9%,全球前5大精炼厂均为中国企业。2022年由于部分产能退出以及停产等因素影响,冶炼环节紧张,造成铜精矿无法有效转化为精炼铜。目前来看,主要制约在粗炼环节。2022年全球粗炼产能自1998年以来首次出现负增长,国内粗炼产能的增量也持续低于精炼产能。根据MYSTEEL的数据,2022年国内新增粗炼产能48万吨,复产粗炼产能15万吨,但新增电解产能114万吨,复产电解产能15万吨。2023年粗铜新增产能虽然有所下滑,但根据上海有色网(SMM)的数据,仍有46万吨的增量。根据ICSG的预测,2022—2026年,全球粗炼产能将以每年0.5%的速度增长,其中中国粗炼产能增长23%。精炼铜方面,2023—2025年,中国铜精炼新增产能163万吨,全球年净增预计分别为165万吨、56.5万吨和117.5万吨。  图为全球铜矿供给量

综合来看,2023年铜市供应整体小幅宽松,四季度将在需求改善的环境下转为相对紧缺。目前海内外现货库存处于历史均值偏高水平,但交易所库存处于相对低位,整体铜价将呈振荡偏强状态,运行区间预计在62000—75000元/吨。(作者单位:兴业期货) |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);