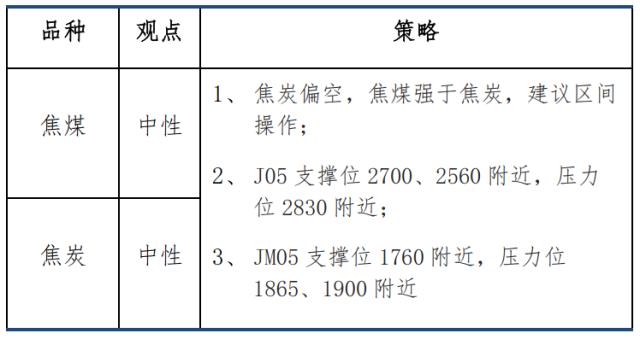

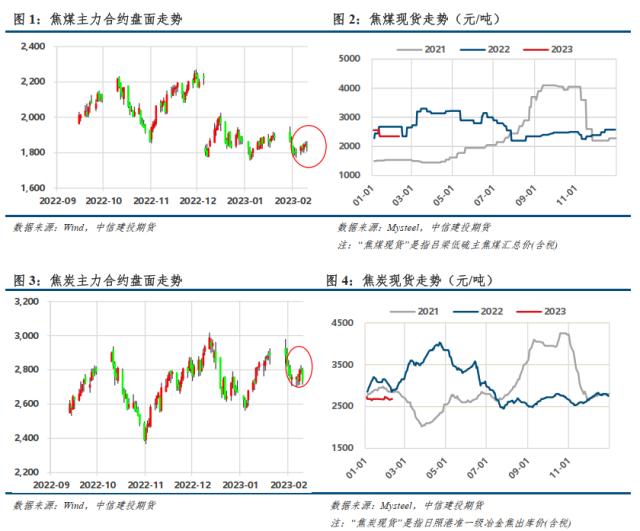

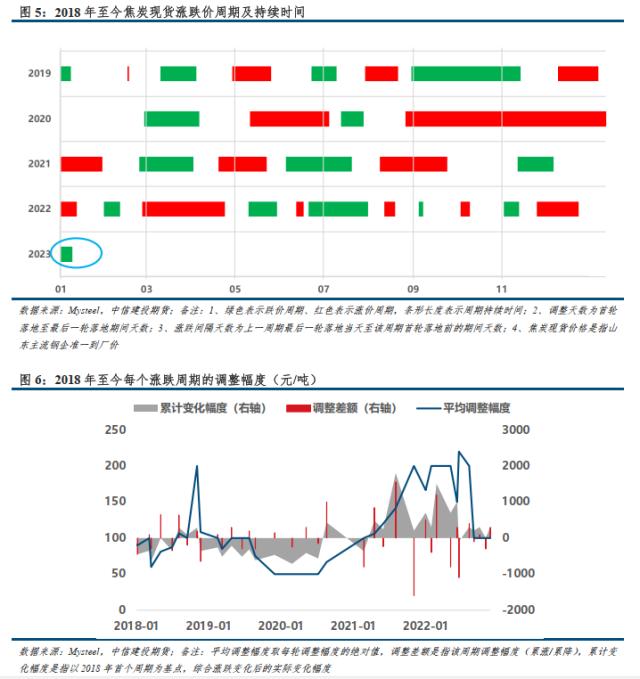

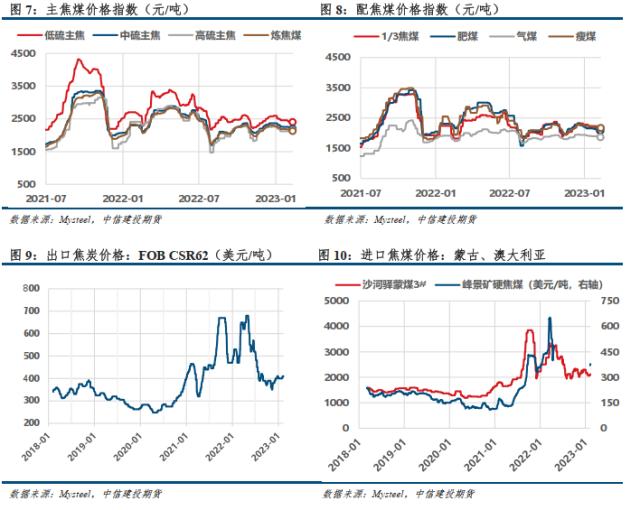

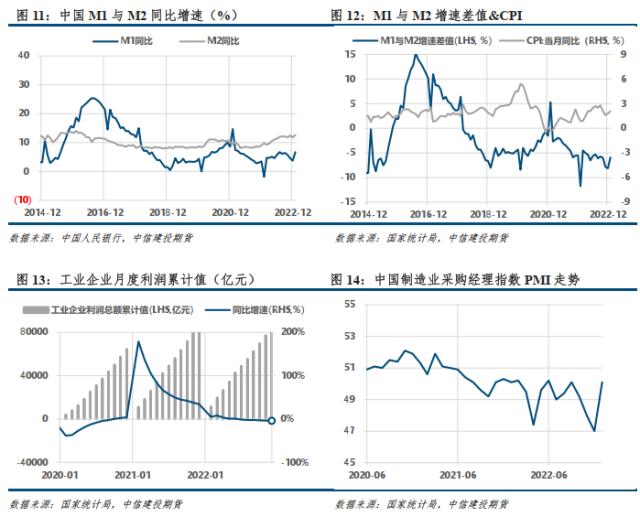

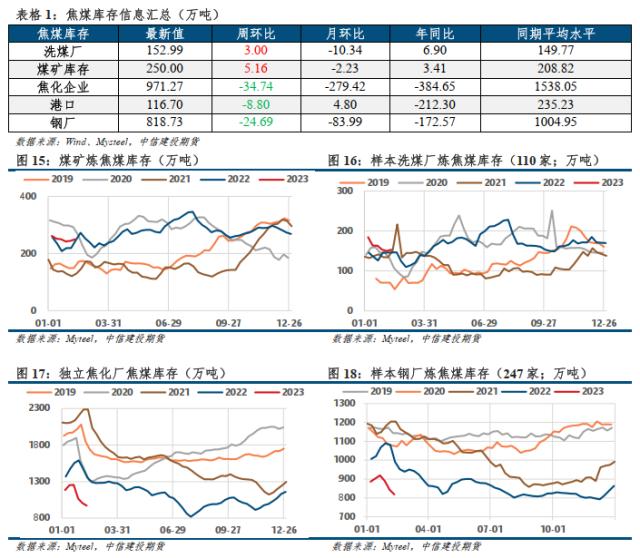

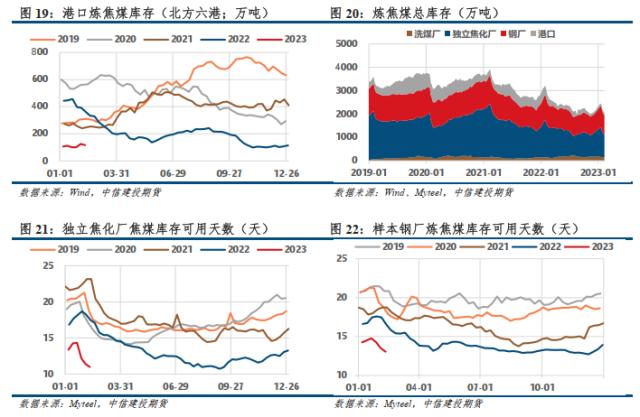

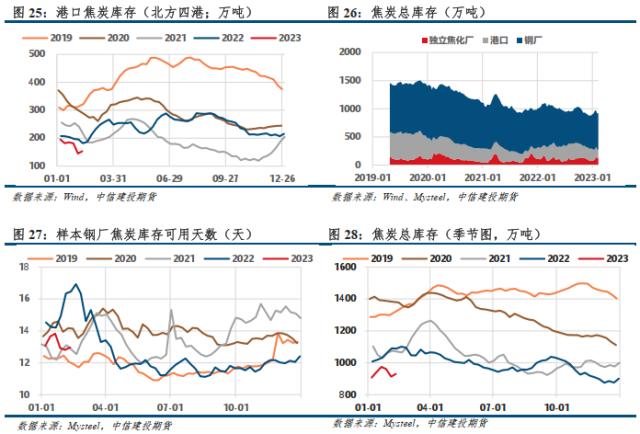

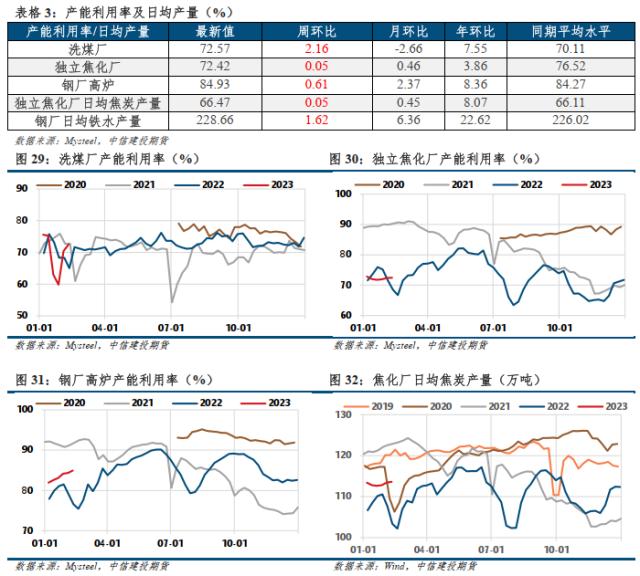

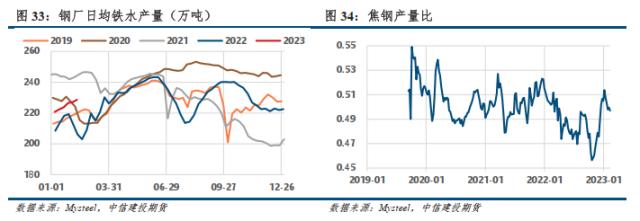

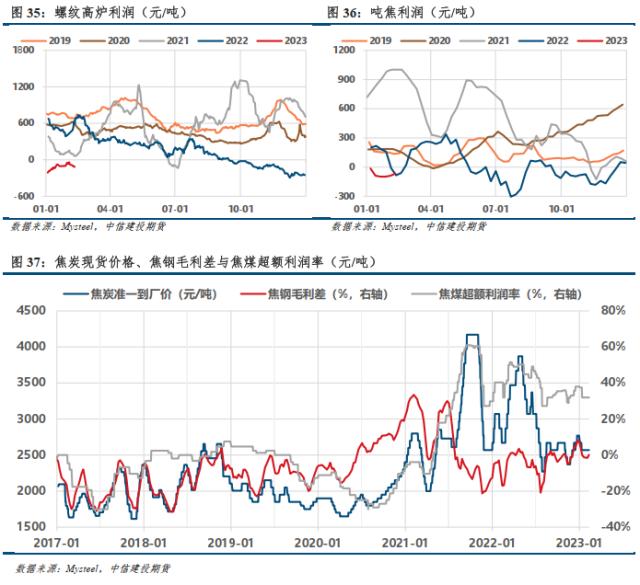

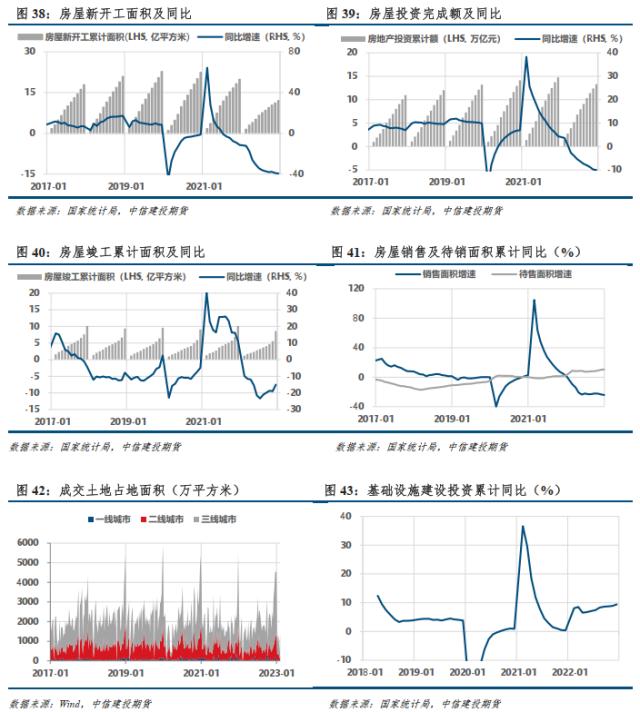

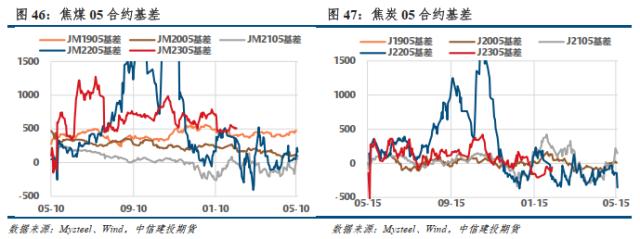

来源:CFC金属研究 摘要 本期策略  主线逻辑: 根据最新周度数据,焦钢毛利差转正,利润驱动向下,焦炭盘面承压。供应方面,国产煤陆续复工复产,澳煤短期内难以冲击国内市场,蒙方强推边境价交易;需求方面,铁水产量回升是大概率事件,回升空间大小取决于终端需求表现,炉料需求回升逻辑奏效的前提是市场停止钢材负反馈交易。现货价格方面,焦钢毛利差转正,预计焦价第三轮调降大概率落地。 利多因素: Ø 稳经济信号偏强,宏观利好预期仍在; Ø 焦钢原料煤库存可用天数仍在下滑; Ø 铁水产量回升空间仍在; 利空因素: Ø 终端需求改善偏慢,政策效果仍待时日; Ø 成材供强需弱,需警惕负反馈; Ø 焦钢毛利差转正,利润驱动向下; Ø 蒙煤、澳煤进口增量预期偏强; 上期策略回顾: 低库存下,炉料需求回升值得期待 正文 01 行情回顾 本周,前半周提前交易社融预期,蒙方积极推进边境价结算,蒙煤价格企稳探涨,双焦震荡偏强运行。然最新周频数据公布,焦钢毛利差转正,利润驱动向下,叠加焦炭整体库存转增,库存驱动亦向下,基本面不利因素增加;周五收盘后,1月社融数据超预期,利多落地,双焦夜盘出现明显下跌。 截至02月10日,盘面焦煤主力合约收盘价1840点,环比上周+1.55%,吕梁低硫主焦煤汇总价2350元/吨,环比上周暂无变动;盘面焦炭主力合约收盘价2737点,环比上周-0.73%,日照港(2.88 +0.00%,诊股)准一级冶金焦出库价2680元/吨,环比上周-20元/吨。 本周,焦炭出口外贸订单价格、沙河驿蒙5#精煤报价稳中偏强运行。    02 宏观数据  03 双焦基本面数据 3.1焦钢厂内焦煤库存可用天数仍在下降 焦煤:本周,煤矿仍在累库,洗煤厂库存转增,焦化厂、钢厂去库仍显著,港口库存转降;整体库存明显下滑,焦煤库存驱动向上;焦化厂、钢厂炼焦煤库存可用天数仍在下降,接近五年来新低。   焦炭:本周,焦企库存续降,钢厂小幅累库,港口库存转增;整体库存转增,焦炭库存驱动向下。钢厂场内焦炭库存可用天数企稳回升。   焦钢企业对焦煤的补库并不充分,低库存对焦煤价格形成支撑。焦炭、焦煤的整体库存在去年12月上旬和11月上旬触及近五年低点,而后持续回升,春节期间及节后库存超预期下滑。当前库存绝对值仍位于同期最低位。当前钢厂和独立焦化厂的炼焦煤库存可用天数也面临类似的问题,可见焦钢企业对焦煤的补库并不充分,这可能源于两点:其一,近两年炼焦煤库存快速枯竭,库存重建进程缓慢;其二,为应对市场不确定性,低库存逐步成为应对风险的常态化措施。 3.2 铁水产量续增,焦钢产量比下滑 本周,钢厂焦炭库存可用天数处于合理水平,钢厂盈利能力下滑,但铁水产量续增,补库需求增加;焦企利润被挤压,部分企业仍有减产,焦钢产量比下滑;主产地煤矿陆续复工复产,国产煤供应边际增加,但雨雪天气导致阻碍拉运;口岸蒙煤日通车持续高位,监管区库存降至198.2万吨(-0.4)。   3.3焦煤供需两旺,领先指标指示做空 利润能否从原料煤端传导至下游,有赖于两方面:其一,炉料需求是否持续羸弱;其二,主焦煤供应端能否有明显增量。 对于前者,焦价第三轮调降尚未落地,成材价格暂稳运行,周度螺纹毛利亏损走扩至-103元/吨附近(-46),焦钢毛利差反弹至0.2%附近,来自利润端的做空驱动在增强。铁水回升至228.6万吨附近,符合季节性回升规律,根据往年经验,日均铁水产量在4月末运行区间为235-240万吨,铁水继续回升的上方空间仍在。 至于后者,根据1月实际数据,我们将进口蒙煤一季度同比增量上调至620万吨,可产出约8.4万吨/日的铁水;进口蒙煤环比2022年四季度增量31万吨。根据数据,2022年末焦煤整体库存较2022年三季度末增加了61万吨,假设一季度国产煤生产节奏与2022年四季度类似,不考虑海运煤进口变动,假设铁水一季度走势图与2022年四季度对称,那么一季度末焦煤整体库存将较2022年末增加92万吨左右。实际情况来看,铁水产量回升斜率明显偏高,1月末焦煤整体库存仍较去年末下降182万吨,可见炉料需求的回升对双焦的拉动作用仍值得期待。 除了铁水超预期回升外,风险点还在于第二波疫情感染和澳煤进口。若3月出现第二波疫情感染导致生产中断,结合去年经验,预计对生产的减量影响为煤矿>;焦化厂>;钢厂,利多焦煤。澳煤方面,我们认为贸易重构需要时间,预计持续一个季度,一季度澳煤增量不会很大,且会挤压山西高硫煤和俄罗斯煤的份额。  3.4 地产仍是拖累,基建需求保持强劲   3.5 基差走弱,焦煤坚挺 基差方面,本周,前半周提前交易社融预期,蒙方积极推进边境价结算,蒙煤价格企稳探涨,双焦震荡偏强运行。然最新周频数据公布,焦钢毛利差转正,利润驱动向下,叠加焦炭整体库存转增,库存驱动亦向下,基本面不利因素增加;周五收盘后,1月社融数据超预期,利多落地,双焦夜盘出现明显下跌,因此基差偏弱运行(基差历史分位:JM05 65%,J05 35%),符合上期判断。 现实:焦炭方面,钢厂焦炭库存可用天数处于合理水平,钢厂盈利能力下滑,铁水产量续增,补库需求增加;焦企利润被挤压,部分企业仍有减产,焦钢产量比下滑,成本支撑偏强。焦煤方面,主产地煤矿陆续复工复产,国产煤供应边际增加;部分库存较低的焦钢企业开始适当采购原料煤;口岸蒙煤日通车持续高位,监管区库存降至198.2万吨(-0.4)。 现货价格预期:钢厂焦炭可用天数较高,终端需求无明显起色,焦煤供应无明显矛盾,利润驱动向下,焦价大概率跌三轮,对应现货仓单2760;展望一季度,铁水或有回升,但焦煤供应或边际宽松,焦煤供需两旺,焦价预计最多提涨三轮,对应现货仓单3060。 全年预期:2023年交易逻辑与2022年类似,国内复苏预期主导市场,预期证伪时切换为利润再分配。不同点在于,防疫政策优化削减了不确定性,以及焦煤供应继续趋松。 综上所述,预计基差后期将以现货下降、期货震荡的方式走弱。  期差方面,需求端不确定性较强,但乐观预期一季度难证伪;供应端,焦煤一季度或仍有供应扰动,但在下半年的进口增量相对明确,JM05-09正套明显走强,符合上期策略,但头寸已触及前高,建议设好止盈。  比价方面,05合约煤焦比1.488,位于历史高位(60%);钢焦比1.460,位于历史中位(40%),焦煤成为强势品种。 宏观层面,政策利好频出,预期交易随时返场,对盘面的提振作用不容小觑。驱动角度,焦钢毛利差转正,利润驱动向下;焦煤库存驱动向上,焦炭库存驱动向下;按跌三轮计算现货仓单2760,J05合约小幅贴水,基差驱动向上。供应方面,国产煤陆续复工复产,澳煤短期内难以冲击国内市场,蒙方强推边境价交易;需求方面,铁水产量回升是大概率事件,回升空间大小取决于终端需求表现,炉料需求回升逻辑奏效的前提是市场停止钢材负反馈交易。 焦钢企业对焦煤的补库并不充分,低库存对焦煤价格形成支撑;铁水超预期回升,焦煤供需两旺,不确定性在于第二波疫情和澳煤进口;宏观预期仍是主要的扰动项。展望后市,双焦走势跟随成材,自身上涨驱动较弱,也不具备大幅下跌的条件;目前市场情绪不佳,焦炭偏空,焦煤强于焦炭,建议区间操作,J05支撑位2700、2560附近,压力位2830附近;JM05支撑位1760附近,压力位1865、1900附近。  不确定性风险: 政策落地成效不及预期,终端需求不及预期,进口煤增量超预期,钢厂复产不及预期等 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);