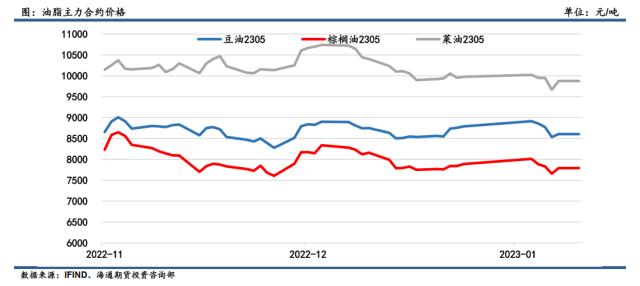

摘要: 大豆方面,近期市场关注焦点仍在南美产区天气市。巴西大豆的丰产预期较强,但巴西大豆收割进度整体偏慢或影响其上市供应节奏。目前阿根廷大豆处于生长期,阿根廷产区仍需大量降雨改善其单产和产量前景。关注近期南美产区天气情况,这将决定巴西大豆收获进度和阿根廷产量兑现情况。本年度南美产量或表现为巴西大豆增产,阿根廷受干旱影响产量仍有下调空间。本周USDA将阿根廷大豆产量进一步下调至3600万吨,巴西大豆预计则在1.5亿吨以上,阿根廷新作大豆产量预估进一步下调也较难冲击巴西增产带来的宽松供应,总体产量丰产概率较大,随着南美大豆的陆续上市将缓解当前全球大豆供应紧张的格局。马棕处于供需双弱的格局,但随着主要需求国前期大幅补库的完成,出口需求环比大幅下滑抵消了季节性减产所带来的支撑,马棕仍面临一定的累库压力。新季全球菜籽产量增幅明显,随着加拿大菜籽产量的恢复和可供出口数量的增加,全球菜籽和菜油供需紧张格局逐渐缓解。国内方面,产地油料供需改善的格局将逐渐传导至国内,进口利润窗口的打开将有利于后续我国的进口,关注上市和到港节奏。随着国内多地疫情阶段性达峰后市场对油脂需求的恢复持较乐观态度,但受居民消费能力和消费意愿影响下我们认为油脂消费改善整体偏中性,关注油脂消费恢复的实际情况和库存累积节奏。中期来看,随着新季菜籽和菜油的陆续到港,菜油供应改善节奏基本确定。在天气不出现大问题的情况下,随着后续南美大豆的陆续上市和进入增产周期后棕榈油产量的恢复,油脂供应预计逐渐改善。反弹空间取决于需求端的恢复成色和供需节奏差。 正文: 本月行情回顾 本月油脂市场整体呈现先抑后扬的走势,品种间走势分化。大豆方面,受天气影响南美大豆产量仍存不确定性叠加巴西大豆收割进度整体偏慢,支撑近期美豆价格维持在高位。棕榈油方面,产地棕榈油处于季节性减产周期供应端压力不大,但出口需求的大幅下滑拖累马棕价格表现。随着新季菜籽的陆续上市进口成本快速下滑。供应的逐渐改善叠加进口成本的下滑使得油脂价格下跌,后随着节前补货需求的带动叠加市场对国内油脂需求改善持较强乐观预期,油脂价格反弹,豆油受成本支撑最强。截止1月31日,豆油2305合约收报于8856元/吨,月环比下跌44元/吨,跌幅0.49%。棕榈油2305合约收报于7880元/吨,月环比下跌458元/吨,跌幅5.49%。菜油2305合约收报于9949元/吨,月环比下跌790元/吨,跌幅7.36%。

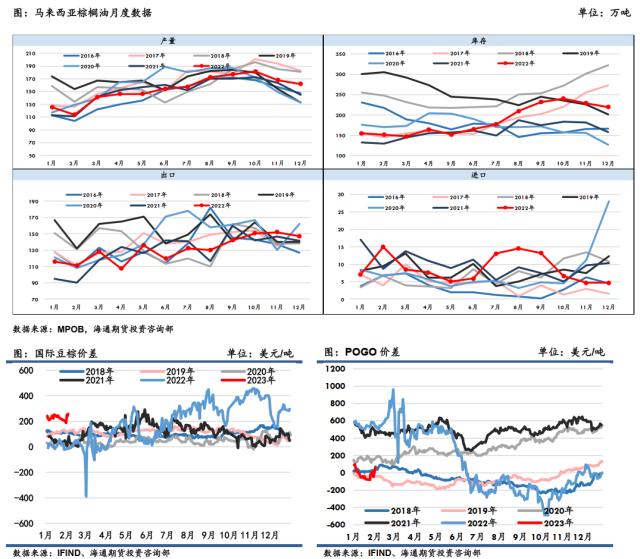

二、产地棕榈油供需情况:呈现供需双弱格局,产地棕榈油供需偏宽松 马来西亚棕榈油局(MPOB)公布的马来12月份棕榈油供需数据显示: 12月棕榈油产量环比减少3.68%至161.9万吨,(预期161-163,上月168.1,去年同期145);进口环比增加0.14%至4.7万吨,(预期5-5,上月4.7,去年同期10.3);出口环比减少3.48%至146.8万吨,(预期149-150,上月152.1,去年同期141.5);库存环比减少4.09%至219.5万吨,(预期217-219,上月228.8,去年同期161.5)。与此前市场预期相比,产量符合市场预期,出口低于市场预期,进口基本符合市场预期,国内消费符合市场预期,带来马棕库存环比下降至市场预估区间的上沿,报告整体偏中性。目前处于产地棕榈油的减产季,产量呈现季节性减产特征。从外劳签证数据来看,种植园劳动力问题仍未完全解决,劳动力不足的问题继续凸显,马来移民局数据显示马来外劳续签+临时签证的人数处于往年最低位置,故无政策驱动的情况下,短期劳工问题依然难见解决。但从实际产量表现来看,劳工短缺对产量带来的制约在边际减少,马来棕榈油产量已恢复至同期中性位置,12月产量为161.9万吨,虽然出现了季节性的降幅,但高于过去三年133-162万吨的产量区间。UOB给出的1月马棕产量环比降幅为14%-18%。若按此采收节奏推算,则本月预期产量或位于133-139万吨,亦位于近4年的最高位置,同比增幅明显。随着前期主要需求国中国和印度大幅补库的完成,而欧盟在逐步削减棕榈油在生物柴油原料中使用的政策下,1月马棕出口环比显著下滑,船运机构数据显示马棕1月出口环比下降26.4%-27%,后续棕榈油需求可能仍将延续弱势。供需双弱的情况下,出口降幅大于产量降幅,马棕面临的累库压力仍在。关注后续棕榈油的性价比、斋月节前的采购情况和季节性增产周期到来后的产量恢复情况。

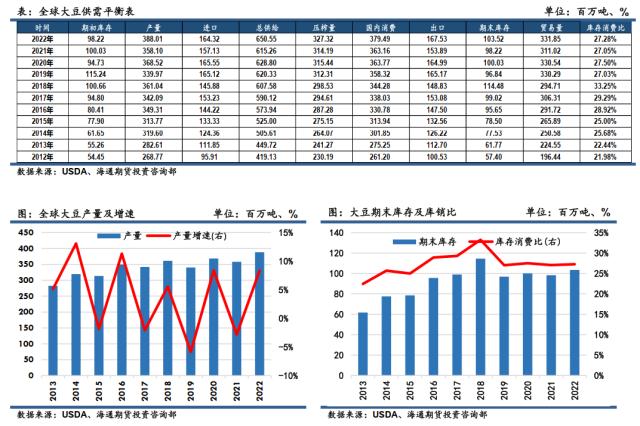

三、全球大豆供需情况:南美天气市窗口接近尾声,关注南美产量兑现情况 美国农业部(USDA)公布的1月供需报告数据显示,美豆单产遭下调,产量预估下调至42.76亿蒲,报告整体利多。本次报告将2022/23年度美国大豆单产预期下调至49.5蒲式耳/英亩,低于市场在报告发布前的平均预期(50.3蒲/英亩),也低于上月报告的50.2蒲/英亩。其中伊利诺伊州大豆单产较上个月减少1蒲/英亩至63蒲/英亩以及密苏里州大豆单产较上月减少2.5蒲/英亩至45.5蒲/英亩,成为美豆单产下调的主要驱动力(838275,诊股)。收割面积小幅缩减30万亩至8630万亩。因此2022/23年度美豆产量减少至42.76亿蒲,较上月减少0.7亿蒲。由于供应减少被出口减少部分抵消,年末库存预估为2.1亿蒲,较上个月减少1千万蒲,库消比则由4.99%回落至4.83%,位于十年间偏低水平,整体看美豆供需格局偏紧。 南美方面,巴西大豆产量如期上调100万吨至1.53亿吨,较去年有2600万吨的增幅,与市场预期的1.5228亿吨相差不大。需求方面,USDA则将出口上调了150万吨至9100万吨,预估出口同比增加1186万吨,因新作产量同比有大幅增加,数据仍有一定上调空间。压榨方面由5175万吨调增至5250万吨。叠加期初库存有300万吨的调增,新作期末库存增加175万吨至3346万吨,位于历史最高水平,丰产若兑现则将扭转去年较低的库消比,来到历史同期中位偏高的水平,令巴西大豆的供需格局趋于宽松。阿根廷方面,产量下调也在节奏之内,本次下调400万至4550万吨,低于市场预期100万吨。出口则较上月调减200万吨至570万吨,压榨预估则较上月较少175万吨。由于需求端的减少,库消比回升至46.03%的中位水平,该减产幅度是较难冲击巴西增产给全球大豆带来的宽松供应的。 全球方面,USDA本月预计2022/23年度大豆产量预估为3.8801亿吨,较上月预估值3.9117亿吨减少了316万吨,大豆期末库存为1.0352亿吨,较上个月的1.0271万吨增加81万吨,供需双减,产需缺口由上一年度负值转正,全球大豆的供需局面边际宽松。 综合来看,巴西方面大豆种植工作基本结束,USDA预期新作丰产,增加的产量来自于种植面积以及单产同增,当前除了南部地区比较干旱以外,大部分地区降水情况良好支持巴西丰产的实现,机构预期巴西新季大豆产量将在1.5亿吨以上。但巴西大豆收割进度整体偏慢或影响其上市供应节奏。巴西国家商品供应公司(CONAB)数据显示,截至1月28日,巴西2022/23年度大豆收割完成5.2%,高于一周前的2%,但低于去年同期的11.6%。目前阿根廷大豆处于生长期,阿根廷产区仍需大量降雨改善其单产和产量前景。阿根廷布宜诺斯艾利斯谷物交易所数据显示,截至2月2日,阿根廷大豆作物状况评级较差为46%(上周为54%,去年20%);一般为42%(上周39%,去年42%);优良为12%(上周7%,去年38%)。 关注近期南美产区天气情况,本年度南美产量或表现为巴西大豆增产,阿根廷受干旱影响产量仍有下调空间。本周USDA将阿根廷大豆产量进一步下调至3600万吨,阿根廷新作大豆产量预估进一步下调,也较难冲击巴西增产带来的宽松供应。总体产量丰产概率较大,随着南美大豆的陆续上市将缓解当前全球大豆供应紧张的格局。

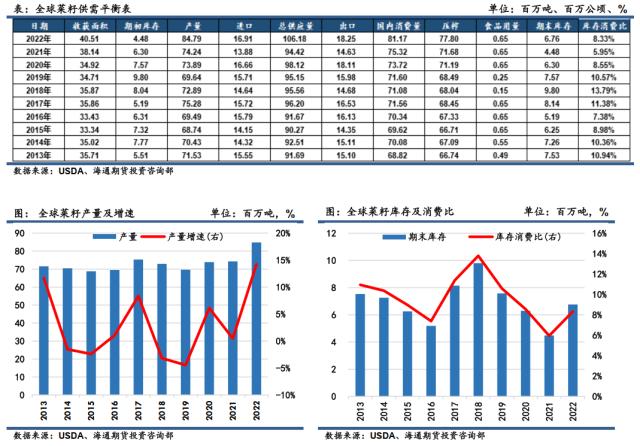

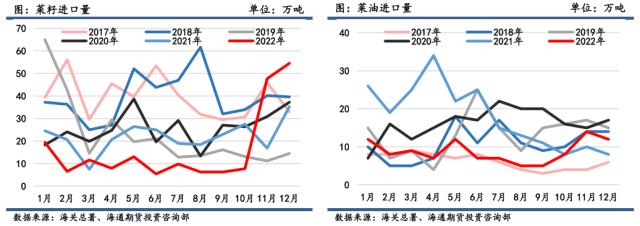

四、全球菜籽供需情况:新季全球菜籽产量预期恢复增长 根据美国农业部USDA1月报告数据显示,2022/23年度全球菜籽供需双增。受种植收益良好影响,农户扩种增产意愿较强,2022/23 年度全球菜籽产量预计为 8479万吨,同比增长14.21%,达到创纪录的水平,主要受益于主产国菜籽产量预期均出现不同程度的增长。其中加拿大是由于旧作减产,新作产量恢复到正常水平。欧盟产量的增长主要是受益于面积和单产的增长。澳大利亚是近年的一个亮点,连续三年大幅增产。随着菜籽产量的增加,菜籽消费也呈高增长的态势。产需同增的情况下,由于产量增幅大于消费增幅,期末库存和库存消费比同比回升,全球菜籽供需格局改善。 从全球贸易的角度来看,加拿大在全球菜籽出口和菜系产品出口中占比很高,均超过 4 成以上,是最大的供应国,全球菜籽供应的恢复在很大程度上将取决于加拿大菜籽产量的恢复情况。2021/22 年度由于主产国加拿大遭遇严重干旱,单产大幅下降,导致其产量受损严重,其他产区的增产不足以完全弥补加拿大产量的大幅减少。虽然2022/23 年度加拿大菜籽种植面积较去年出现下滑,主要是因为农户选择种植收益更高的谷物,挤占了部分油籽作物的种植面积,但我们看到随着单产回升至正常水平,2022/23 年度加菜籽产量已经从去年的大幅减产中恢复,可供出口量预计将明显恢复。加拿大菜籽已经全面收获结束,随着加拿大菜籽的上市,加菜籽价格重心或逐渐下行,从成本端对菜油价格构成压力。关注中加、中澳等国经贸关系,这将影响国际菜系的贸易流向。目前中加菜系贸易往来仍正常,叠加新季加籽产量的恢复,预计2023年我国进口加菜籽量将明显增加。在澳籽增产的预期下,若中澳关系取得实质性进展,新年度澳籽对华出口预计也将出现明显改善。

五、国内油脂供需情况 5.1 2月到港预计将减少,高库存消化仍需时间 进口方面,中国海关公布的数据显示,2022年12月棕榈油进口总量为54.54万吨,环比减少42.8%,同比减少2.6%。1-12月棕榈油进口总量为494.37万吨,同比减少22.47%。随着春节的临近,下游终端补库需求增加。由于前期进口利润倒挂预计2月国内到港将减少,根据我的农产品(5.66 -0.35%,诊股)网数据显示,预估2月全国棕榈油到港量30万吨左右。但随着近期人民币的升值进口利润窗口时有打开,关注棕榈油后期买船情况。目前仍处于棕榈油消费淡季,消费无明显亮点,但随着国内消费的逐渐恢复叠加棕榈油作为最便宜的油脂具有一定性价比,将有利于国内库存的消化。

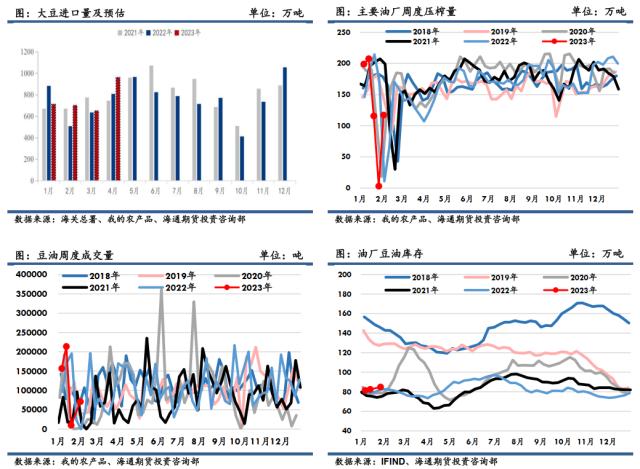

5.2 近月大豆到港有限,关注节后需求实际兑现情况 进口方面,中国海关公布的数据显示,2022年12月大豆进口量为1055.46万吨,环比增加43.59%,同比增加19.04%。1-12月大豆进口总量为9110万吨,同比减少5.63%。据我的农产品网预估,2023年2月-4月的大豆进口量数量为702万吨、650万吨、960万吨。3月前大豆到港压力不大,将限制豆油供应改善节奏,关注节后油脂需求兑现情况。随着国内多地疫情阶段性达峰后市场对油脂需求的恢复持较乐观态度,但受居民消费能力和消费意愿影响下我们认为油脂消费恢复仍需时间,整体偏中性,注意恢复增速不及此前市场乐观预期的风险,关注油脂消费恢复的实际情况和豆油累库节奏。

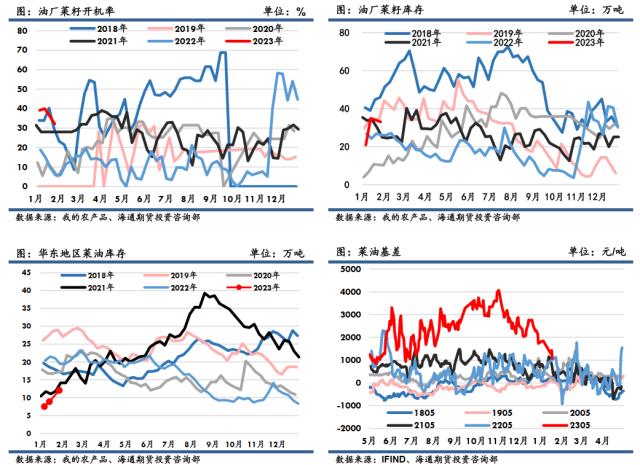

5.3菜油供应逐渐改善,累库速度或加快 进口方面,中国海关公布的数据显示,2022年12月菜籽进口量为54.49万吨,环比增加14.31%,同比增加54.68%。1-12月菜籽进口总量为196.06万吨,同比减少25.91%。新季全球菜籽产量恢复基本确定,新季菜籽已经给出压榨利润,菜籽到港量大幅增加,使得油厂开机率提高,菜油供应改善。菜油进口利润的时有打开使得菜油进口增加,叠加近期省级储备的轮出,近期国内菜油供应进一步改善。随着国内疫情防控政策的优化,在经历了前期感染人数的快速增加后,后续餐饮行业的复苏依然值得期待,但主要作为小包装油脂消费品种短期受提振预计有限,关注菜油相较其他油脂的价差。在供应环比改善明显的情况下,节后菜油累库速度或加快。

六、后市展望 大豆方面,近期市场关注焦点仍在南美产区天气市。巴西大豆的丰产预期较强,但巴西大豆收割进度整体偏慢或影响其上市供应节奏。目前阿根廷大豆处于生长期,阿根廷产区仍需大量降雨改善其单产和产量前景。关注近期南美产区天气情况,这将决定巴西大豆收获进度和阿根廷产量兑现情况。本年度南美产量或表现为巴西大豆增产,阿根廷受干旱影响产量仍有下调空间。本周USDA将阿根廷大豆产量进一步下调至3600万吨,巴西大豆预计则在1.5亿吨以上,阿根廷新作大豆产量预估进一步下调也较难冲击巴西增产带来的宽松供应,总体产量丰产概率较大,随着南美大豆的陆续上市将缓解当前全球大豆供应紧张的格局。马棕处于供需双弱的格局,但随着主要需求国前期大幅补库的完成,出口需求环比大幅下滑抵消了季节性减产所带来的支撑,马棕仍面临一定的累库压力。新季全球菜籽产量增幅明显,随着加拿大菜籽产量的恢复和可供出口数量的增加,全球菜籽和菜油供需紧张格局逐渐缓解。国内方面,产地油料供需改善的格局将逐渐传导至国内,进口利润窗口的打开将有利于后续我国的进口,关注上市和到港节奏。随着国内多地疫情阶段性达峰后市场对油脂需求的恢复持较乐观态度,但受居民消费能力和消费意愿影响下我们认为油脂消费改善整体偏中性,关注油脂消费恢复的实际情况和库存累积节奏。中期来看,随着新季菜籽和菜油的陆续到港,菜油供应改善节奏基本确定。在天气不出现大问题的情况下,随着后续南美大豆的陆续上市和进入增产周期后棕榈油产量的恢复,油脂供应预计逐渐改善。反弹空间取决于需求端的恢复成色和供需节奏差。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);