近年来,受加拿大菜籽减产的影响,我国菜系进口结构出现了较大变化,菜籽进口量明显减少,菜粕、菜油进口量持续增加。然而,随着欧盟和加拿大菜籽产量恢复,菜系供需形势将发生较为明显的变化。总体来说,2023年,菜系市场仍充满挑战,后市重点关注供需变化情况。 从进口结构演变看菜系供应 刘高超 唐运 高旺 1.我国菜系进口结构变化 2019年以来,受中美、中加关系变化以及加拿大菜籽减产的影响,我国菜系进口结构出现较大变化。其中,菜籽进口量明显减少,菜粕、菜油进口量持续增加。我国对加拿大菜籽依赖度仍然较高,对加拿大菜粕依赖度有所下降,对加拿大菜油依赖度明显降低,而对阿联酉菜粕和菜油依赖度提升,对俄罗斯菜油进口明显增加。 菜籽方面,2019年以来,我国菜籽进口量明显减少,并且2019年和2020年对加拿大菜籽依赖度持续降低,但是因全球菜籽出口集中度较高,2021年和2022年我国对加拿大菜籽依赖度再度提升。据统计,2019—2022年,我国菜籽进口量分别为273.74万吨、311.44万吨、264.64万吨和196.06万吨,分别较2018年菜籽进口量减少42.56%、34.65%、44.48%和58.86%。其中,2019年—2022年,我国进口加拿大菜籽量分别为235.76万吨、231.56万吨、243.76万吨和186.79万吨,分别占我国进口菜籽总量的86.12%、74.35%、92.11%和95.27%。即2019年和2020年进口加拿大菜籽占我国菜籽进口总量的比重持续下降,而2021年和2022年进口加拿大菜籽占我国菜籽进口总量的比重重新回升至90%以上。 菜粕方面,2019年以来,我国菜粕进口量持续增加,但是对加拿大菜粕的依赖度呈现降低。据统计,2019—2022年,我国菜粕进口量分别为158.07万吨、188.79万吨、203.56万吨和221.36万吨,分别较2018年菜粕进口量增加21.49%、45.10%、56.45%和70.13%。其中,2019—2022年,我国进口加拿大菜粕量分别为142.74万吨、149.63万吨、157.88万吨和173.59万吨,分别占我国进口菜粕总量的比重为90.3%、79.26%、77.56%和78.42%。即虽然进口加拿大菜粕的数量继续增加,但是其占我国菜粕进口总量的比重在不断下降。然而,我国自阿联酋的菜粕进口量在逐年增加,2019—2022年,我国进口阿联酋菜粕量分别为10.04万吨、33.48万吨、41.74万吨和42.92万吨,分别占我国菜粕进口总量的6.35%、17.73%、20.51%和19.39%。 菜油方面,2019—2021年,我国菜油进口量持续增加,并且对加拿大菜油依赖度持续下降,而自俄罗斯和阿联酋的菜油进口量不断增加。据统计,2019—2021年,我国菜油进口量分别为158万吨、193万吨和215万吨,分别较2018年菜油进口量增加24.55%、53.88%和70.61%。其中,2019—2021年,我国进口加拿大菜油量分别为93万吨、102万吨和90万吨,分别占我国菜油总进口量的比重为58.87%、52.68%和42%。在此期间,我国进口俄罗斯菜油量分别为18.59万吨(占比11.79%)、21万吨(占比10.91%)和33万吨(占比15.28%),进口阿联酋菜油量分别为20.42万吨(占比12.95%)、32.24万吨(占比16.69%)和31.46万吨(占比14.61%)。 不过,由于2022年菜油价格较高,菜油与棕油、豆油相比不具有性价比优势,叠加2021年加拿大菜籽大幅减产,2022年我国菜油进口量明显减少,我国对加拿大菜油的依赖度进一步下降,而进口俄罗斯菜油所占比重明显提升。 2.全球菜籽供需逐渐趋向宽松 尽管在俄乌冲突背景下乌克兰菜籽减产预期较强,假设乌克兰菜籽减产50%至160万吨,但是随着欧盟和加拿大菜籽产量恢复,预计2022/2023年度全球菜籽供需仍将趋向宽松。 美国农业部公布的1月供需报告显示,因欧盟、加拿大、俄罗斯等国家和地区的菜籽产量增加,预计2022/2023年度全球菜籽产量将同比增加14.21%至8479万吨(若乌克兰减产50%,则全球菜籽产量为8319万吨,同比增12.06%)。其中,欧盟菜籽产量同比增加13.27%至1950万吨,加拿大菜籽产量同比增加38.11%至1900万吨,俄罗斯菜籽产量同比增加40.54%至390万吨。而2022/2023年度全球菜籽库存预计也将同比增加50.88%至675.5万吨(若乌克兰减产50%,则全球菜籽期末库存为515.5万吨,同比增加15.14%)。 加拿大新季菜籽产量、出口量将稳中有增。加拿大农业部发布的1月报告预计,加拿大新季菜籽种植面积为880万公顷,假定在正常的天气条件下,预计新季菜籽单产为2.12吨/公顷,菜籽总产量将同比增加1.79%至1850万吨,出口量将同比增加2.33%至880万吨。随着2022年加拿大菜籽产量恢复,加拿大菜籽出口量明显增加,从2022年10—12月的出口数据来看,其间加拿大菜籽累计出口322.65万吨,较上年同期的235.74万吨增加36.87%。因此,在加拿大菜籽产量恢复至正常水平的背景下,预计2023年加拿大菜籽出口量也将明显增加,这将有利于保证我国菜籽进口来源的稳定。  图为加拿大菜籽种植面积和单产 3.国内菜系供应预期整体回升 在海外菜籽产量恢复和国内菜籽进口增加的背景下,预计2023年国内菜系供应将逐步回升。随着菜系进口到港量增加,2023年以来,国内菜籽、菜粕、菜油供应量将逐步回升,国内油厂进口菜籽库存明显增加,菜粕和菜油库存或止降回升。数据显示,2022年11—12月,我国累计进口菜籽102.16万吨,同比增加96.24%;累计进口菜粕31万吨,同比增加7.38%;累计进口菜油26万吨,同比增加47.72%。另外,2023年以来,国内进口菜籽库存均值为50.4万吨,较2022年同期的约23万吨增加119%。 从加拿大菜籽出口节奏来看,预计2023年1—5月加拿大菜籽出口量仍然较高,我国菜籽进口量也将维持在高位水平。进口菜籽到港量增加也将利于国内进口压榨菜粕、菜油库存的回升,国内菜粕、菜油基差或继续走弱。如果后期南美豆丰产预期兑现、棕榈油进入增产季、美豆种植面积增加,届时国内菜粕、菜油价格下行概率较大。(作者单位:中信期货) 研究人士:菜粕的表现仍将好于菜油 记者吕双梅 近期,在菜系品种中,菜粕的表现相对强势,菜籽和菜油的表现相对较弱。截至上周五收盘,菜粕期货主力2305合约涨幅为2%,报收于3264元/吨,菜籽和菜油期货主力合约分别小幅上涨0.05%、0.89%。 徽商期货农产品(5.63 -0.53%,诊股)分析师刘冰欣表示,春节前国内菜籽价格维持稳定,湖北和江苏产区现货价格在7300—7350元/吨。春节前菜籽加工企业停机较多,部分工厂放假停工,直至春节后才陆续重新开机。菜粕方面,春节前后适逢水产养殖淡季,但是由于2022年我国菜籽进口量同比下滑25.91%,目前市场上菜粕现货供应越来越少,南方市场近期基本不再报价,只有天津、江苏两地报价,这支撑菜粕表现坚挺。菜油方面,近期CBOT豆油持续低迷,马来西亚棕榈油也即将进入产量恢复期,内盘豆油和棕榈油持续回落,这也拖累菜油走弱。 数据显示,我国1月菜籽到港量近60万吨,环比增加逾10%,同比增加逾两倍。船期统计数据显示,2月菜籽到港量在55万吨左右,3月菜籽到港量可能超过60万吨,菜籽大量到港将导致工厂维持高开机率。 “菜籽到港量仍较为庞大,菜粕供应也将继续增加,未来必然会对菜粕形成拖累。”刘冰欣分析说,不过,目前豆粕和菜粕主力合约价差在680元/吨附近,为近8年来同期最高水平。因此,菜粕的价格优势有望抢占豆粕部分需求,从而对现货市场形成支撑。此外,目前巴西和阿根廷大豆主产区的干旱尚未有缓解迹象,也在一定程度上夯实粕类价格。 数据显示,截至1月31日,国内进口压榨菜油库存在16万吨附近,环比增加3万吨左右,增幅逾20%,同比减少近16万吨,减幅50%。“菜籽陆续到港,工厂维持较高的开机率,菜油供应增加,逐步填充国内供应缺口,导致行情受到拖累。”刘冰欣告诉期货日报记者,如果美国农业部2月再度下调南美大豆产量预期,美豆修复跌势,那么菜油期价有望重新回到10000元/吨之上,否则将再度下探至9700—9800元/吨区间。 “从最近10年菜粕、菜油的表现来看,菜粕一季度大概率易涨难跌。”刘冰欣表示,每年2—3月是南美天气炒作的窗口期,加上国内5月底、6月初新季菜籽上市前陈菜籽供应偏紧,以及水产养殖的备货恢复预期,均会对菜粕形成支撑。 “每年2月,马来西亚棕榈油进入产量恢复期,会对菜油形成一定程度的拖累,但是今年的情况较前3年不同。原因在于,目前国内生猪养殖虽然依然不佳,但是国内消费和采购信心有望逐步回暖,旅游和商务出行人数增加,有望拉动国内餐饮、酒店等企业采购需求增加。整体而言,需求端水产养殖陆续回暖,叠加供给端南美天气炒作,预计未来菜粕的表现依然好于菜油。”刘冰欣认为,未来需重点关注美国农业部发布的月度供需报告、MPOB月度供需报告,以及养殖企业的出栏数据等。 方正中期期货饲料养殖研究中心王亮亮认为,短期菜粕依旧跟随豆粕和美豆高位振荡。因为全球菜籽主产国收获季大多在下半年,所以菜籽产量数据较为明朗,主产国均出现不同程度的增产,国际菜籽价格表现承压。国内方面,相对于豆粕而言,菜粕基本面更弱一些,主要体现在供应充足而需求疲软。2022年11月至今,菜籽到港量大幅增加,油厂开机率回暖,对菜粕价格形成利空压制。菜粕需求主要体现在淡水养殖,至少在三季度之前,淡水养殖对菜粕的需求难以有效提振价格,短期预计走势坚挺,但是上方空间不大,暂时观望为主,等待阿根廷天气炒作后逢高沽空。菜油方面,后期餐饮消费复苏,预计菜油下跌空间不大。 分析师说 1.赵克山:国内菜籽长势良好 春节过后,菜油需求进入传统淡季,国产菜籽小机榨油厂大多停工,菜籽购销陷入停滞状态,有货的经销商报价较为平稳。截至2月3日,国产毛菜籽均价为3.46元/斤,周环比稳定;全国净菜籽均价为3.7元/斤,周环比上涨0.1元/斤。 近年来,由于小机榨菜油受到市场青睐,国产菜籽收购价不断上涨,菜籽种植收益逐年增加,加之政府大力支持和引导,农民种植菜籽的积极性提高,2022年秋冬菜籽播种面积继续稳定在1亿亩以上。目前,我国冬油菜正处于营养生长与生殖生长过渡期,大部分地区菜籽长势较好。其中,长江上游地区菜籽生长进程最快,进入现蕾抽薹期的油菜比例接近50%,四川省已达到53%;中下游地区进程较慢,普遍不足30%,湖北、安徽两省菜籽生长进程最慢,现蕾抽薹比例尚不足20%。从病虫草害情况来看,全国油菜主产区目前尚无明显的病害报告,预计今年国产菜籽继续丰产的概率较大。 此外,随着2022年加拿大菜籽丰收,近几个月以来,我国订购加拿大菜籽的数量大幅增加。据监测,自2022年9月至2023年8月,进口商买船将达70条,折合菜籽420万吨左右,大大超过往年200万吨左右的水平。随着进口菜籽源源不断到港,将对国产菜籽价格造成一定冲击。(作者单位:金期投资) 2.吴赟川:菜油基差不断回落 春节前,陕西、四川、贵州的省储进行菜油轮换和竞价采销,总计成交轮出菜油8.6万吨,轮入9.2万吨,轮出集中于近月,贵州5万吨菜油将于2月中下旬轮入,其余大部分轮入将集中于4—5月进行。 虽然菜油轮换并不能改变长期供需格局,但是可以改变短期供需节奏,加速国内菜油供应转向宽松的格局。当前,菜油期货2303合约与2305合约价差仍为Back结构,对国储及省储轮换仍是较好时机,预计近日仍将有储备菜油进行轮换和竞价采销。 春节假期期间,国内陆续采购加拿大新作菜籽。上周国内延续菜籽采购节奏,预计2周新增采购5船加拿大菜籽。当前,国内已采购加拿大新作菜籽约420万吨,预计一季度菜籽到港将超30船,预计一季度国内平均每月进口菜油到港11万—13万吨。此外,在人民币升值的背景下,间断打开的菜籽进口榨利和菜油进口利润支撑国内进口商买船积极性。春节后,沿海部分压榨厂由压榨大豆转向压榨菜籽,菜籽压榨厂数增加,预计菜籽压榨将逐步放量。 综合来看,虽然油脂消费最差的时期已经过去,但是在大量新作籽采购和储备在近月Back结构不断轮换和竞价销售的背景下,菜油基差不断回落,供需整体转宽松格局不变。(作者期货投资咨询从业证书编号Z0014570) 3.刘锦:菜粕需求启动在即 在国内豆粕和菜粕价差高企、替代效应增加,以及南美天气升水炒作的背景下,春节后开盘首周菜粕期货走势坚挺,周度涨幅为2.41%。 自2019年以来,国内菜粕进口始终保持稳定增长态势。截至2022年年底,国内菜粕进口量为221万吨,较2021年增加8.8%,较2020年增加14%。2023年,我国菜籽类产品进口政策进一步放开,菜籽和菜粕进口来源国和进口量有望增加,各类杂粕进口也有望增加。整体来看,粕类进口量呈现供应充裕状态,这将压制菜粕价格。 春节前水产价格不高,养殖户有压塘的现象,春节后新苗投放是关键。2022年冬季,水产价格涨幅不高,淡水鱼养殖成本预计在7—8元/公斤,贸易商塘口收购价在8—9元/公斤,并且走货量不多,收购价低于养殖户心理预期,养殖户压塘,等待消费复苏后价格上升。2022年年底,水产饲料厂预售新年度饲料情况一般,回收货款存在拖欠情况。如果后期消费能够有效回升,压塘出清,新苗投放增加,将对菜粕需求形成提振,反之,将令菜粕价格承压。 与此同时,国内豆粕和菜粕盘面价差高企达到656元/吨,豆粕和菜粕现货价差达到1300元/吨,菜粕在性价比方面有价格优势,仍可以替代豆粕,对盘面价格有一定支撑。(作者单位:格林大华期货) |

|

|  |

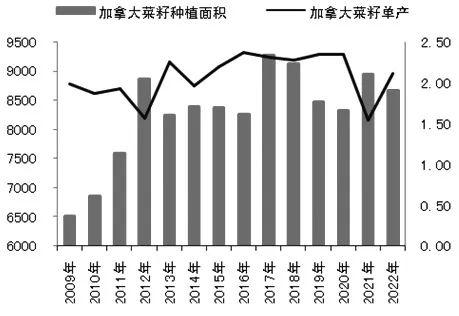

|