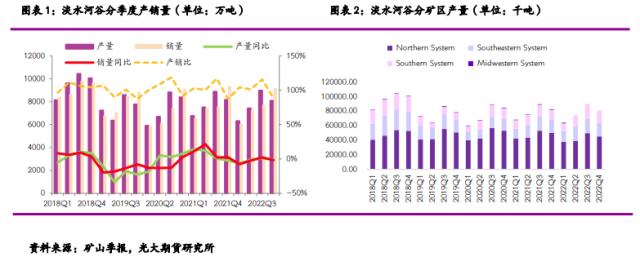

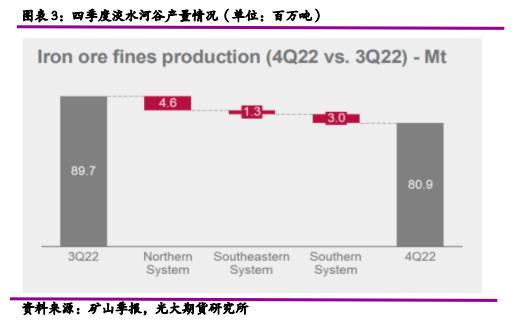

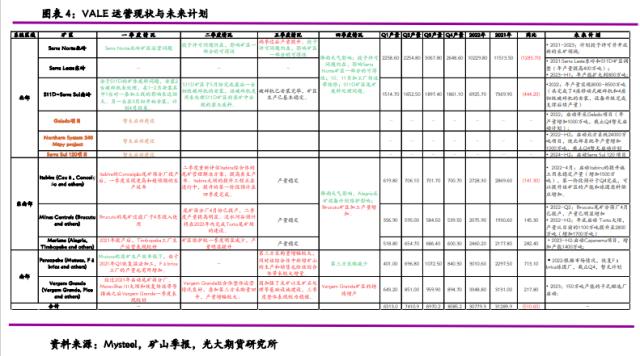

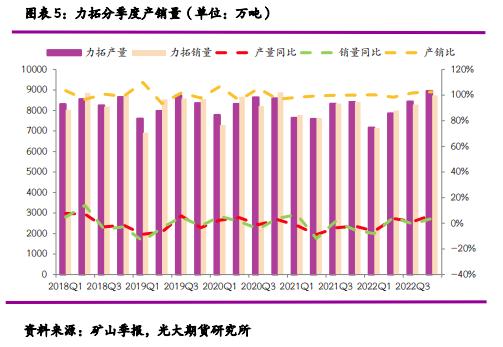

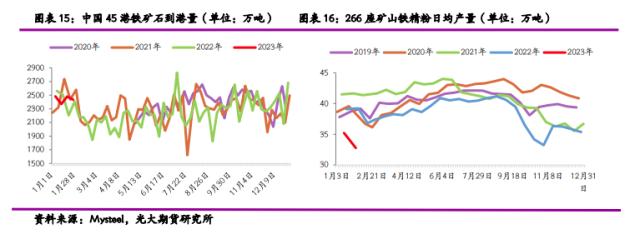

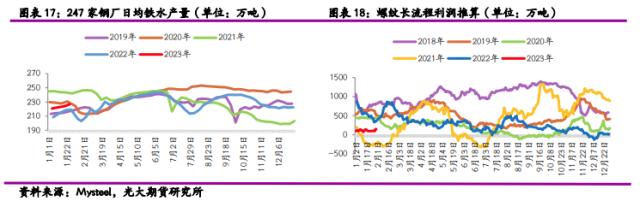

来源:光大期货研究所 摘要: 一、四大矿山四季度季报简析 1、 淡水河谷:四季度受到降雨影响产量环比下降9.9%,2023年维持3.1-3.2亿吨目标不变 四季度铁矿石产量为8085.2万吨,环比减少9.9%,同比减少1%。下降主要由于Serra Norte的许可证延迟发放和S11D矿区尾矿废料处理问题。但四季度销量有明显增加,主要是由于三季度产业链库存有所累积,库销比达到1.16。四季度其将累积的库存转化成销售额后,铁矿石销量为9195.4万吨,环比增加18.5%,同比基本持平。2023年铁矿石生产目标保持在3.1-3.2亿吨不变,而球团生产目标增加200万吨至3600-4000万吨。 2、 力拓:四季度产销同环比双增,2023年的发运目标仍为3.2-3.35亿吨 下半年力拓的产销是持续增加的,四季度力拓产销量同环比双增。皮尔巴拉业务铁矿石产量为8950万吨,环比增加6%,同比增加6%。2022年总产量达3.24亿吨,同比增1%。发运量为8730万吨,环比增加5%,同比增加4%。2022年发运总量3.216亿吨,同比持平。其中产能替换库戴德利项目(Gudai-Darri)持续增产,其2023财年预期能达到满产状态。2023年的发运目标仍为3.2-3.35亿吨。其目标发运量仍然取决于新矿山产销情况和文化遗产管理的进展情况。 3、 必和必拓:四季度产量同环比增加,South Flank矿区稳步增产 四季度皮尔巴拉业务铁矿石产量7429.2万吨,环比增加3%,同比增加1%。2022年总产量为2.85亿吨,同比增加0.3%,其中下半年其表现强劲,产量达到1.46亿吨,主要由于装卸车利用率的提高、疫情因素的减少、South Flank 的产能持续提升。South Flank矿区项目计划2024年末将满产(达到8000万吨的计划产能),随着项目推进,矿石的品位会逐步稳定。2023财年铁矿石目标指导量维持在2.78-2.9亿吨不变。 4、 FMG:下半年发运量创新高,铁桥项目一季度末将投产 四季度保持强劲的运营业绩,下半年发运量达到9690万吨,创半年度新高记录。铁矿石产量达5000万吨,环比增加4%,同比增加2%。发运量达4940万吨,环比增加4%,同比增加4%。2022年1-12月总发运量达1.88亿吨,同比增加2.1%。Iron Bridge项目生产品位为67%的铁精粉,产能达到2200万吨左右。计划于 2023年一季度末投产。 二、一季度铁矿石供应端情况梳理与基本面供需推演 1、一季度澳洲巴西受到天气扰动大,到港量出现季节性减量 2、铁水产量保持在高位水平,需要观察强预期兑现情况 3、供需推演:一季度铁矿石发运端受到天气影响出现季节性回落,澳巴发运双降,节后的到港量存在一定压力,目前海外供应出现边际减量。需求端来看,目前铁水产量持续增加,高炉开工率和铁水产量均有所增加。当前市场对于需求预期较为乐观,正在观察春节后预期兑现情况。但钢厂利润处于较低水平,限制了部分钢厂复产的积极性。若需求恢复好于预期,钢厂利润修复,钢厂积极复产为金三银四做准备,持续增加的铁水产量对于铁矿石价格支撑较大。但若不及预期,铁矿价格可能会跟着成材价格承压运行。 一、淡水河谷:四季度受到降雨影响产量环比下降9.9%,2023年维持3.1-3.2亿吨目标不变  淡水河谷四季度铁矿石产量为8085.2万吨,环比减少9.9%,同比减少1%。其中球团产量为826.1万吨,环比基本持平,同比减少8.9%。产量的下降主要由于Serra Norte的许可证延迟发放和S11D矿区尾矿废料处理问题。但南部Vargem Grande矿区的持续增产、东南部Brucutu矿区加工产量增加、第三方采购量增加带来了积极影响。2022年铁矿石总产量3.08亿吨,同比减少1.6%;球团总产量3211万吨,同比增加1.3%。 分矿区来看,雨季提前12月份巴西已经受到降雨天气的影响,四季度各矿区产量均环比有所下降。北部系统来看,四季度产量4509.7万吨,环比下降9.2%,同比下降9.8%。其中除天气因素外,Serra Norte矿区授予许可问题仍在,影响矿区一部分的可得性,Serra Norte and Serra Leste矿区产量2648.6万吨,环比下降13.7%,同比下降14.4%。另外,10、11月加工厂传送带维修、S11D矿区尾矿废料处理问题等对矿区的生产造成一定影响。受到Minas Gerais州降雨增加的影响,东南部系统和南部系统的产量均环比有所下降,其中东南部系统四季度产量1840.5万吨,环比下降6.7%,同比下降1.4%。其Alegria采矿设备维护计划对产量也有所影响,Mariana矿区产量环比下降12.5%。但其Brucutu矿区加工产量增加,Minas Centrais矿区产量同比增加15.7%。南部系统四季度产量1735万吨,环比下降14.6%,同比增加33.5%。其Vargem Grande矿区今年表现一直不错,持续增产带来稳定的增量,四季度产量为894.7万吨,环比下降6.8%,同比增加10.4%。  铁矿石四季度销量有明显增加,主要是由于三季度产业链库存有所累积,库销比达到1.16。四季度其将累积的库存转化成销售额后,四季度铁矿石销量为9195.4万吨,环比增加18.5%,同比基本持平。其中粉矿销量为8120.2万吨,环比增加24.2%,同比减少0.7%;球团销量为878.9万吨,环比增加3.1%,同比减少15.1%。2022全年铁矿石总销量为3.02亿吨,同比下降2.3%;球团总销量为3316.4万吨,同比增加2.7%。 淡水河谷2023年铁矿石生产目标保持在3.1-3.2亿吨不变,而球团生产目标增加200万吨至3600-4000万吨。  2、 力拓:四季度产销同环比双增,2023年维持产量目标不变  力拓四季度皮尔巴拉业务铁矿石产量为8950万吨,环比增加6%,同比增加6%。2022年总产量达3.24亿吨,同比增1%。四季度皮尔巴拉业务铁矿石发运量为8730万吨,环比增加5%,同比增加4%。2022年发运总量3.216亿吨,同比持平。下半年力拓的产销是持续增加的,四季度力拓产销量同环比双增。其中产能替换库戴德利项目(Gudai-Darri)持续增产,其2023财年预期能达到满产状态。 产量分矿区来看,Robe River的 Pannawonica (Mesas J and A)矿区环比增加18%,同比增加31%,表现较好。Hamersley mines矿区产量同比增加11%,Robe River的West Angelas矿区环比下降2%,同比下降16%。 项目方面: (1)Gudai-Darri项目:库戴德利项目顺利增产,下半年也已经看到明显的产量增量。该项目增产正在按计划进行,预计该项目将于2023年全面达产,年产能为4300万吨。 (2)在Robe Valley矿区,Mesa A湿选厂已完成验证性能测试,施工队已经从现场撤离。 (3)西坡铁矿项目方面,中国宝武和力拓的权益比例为46%和54%,并将投资20亿美元(其中力拓投资13亿美元)开发该矿。该项目的年产能约为2500万吨,项目已经开始早期的动员工作,已经授予签订土木、结构、机械、管道、电气等主要合同,文化遗产调查工作继续进行,计划于2023年一季度完成调查。 (4)继续推进皮尔巴拉矿山的项目,包括Hope Downs 1 Sustaining(Hope Downs 2 和 Bedded Hilltop)和Brockman 4 Sustaining(Brockman Syncline 1),预计在2023年完成Rhodes Ridge项目的数量级研究。 财年目标:2023年的发运目标仍为3.2-3.35亿吨。其目标发运量仍然取决于新矿山产销情况和文化遗产管理的进展情况。 生产、运营成本:2022年皮尔巴拉铁矿石单位现金成本略高于目标上限(目标为19.5-21美元/吨),主要是由于通货膨胀、能源价格和劳动力成本。2023年皮尔巴拉铁矿石单位现金成本目标为21.0-22.5美元/吨。  3、 必和必拓:四季度产量同环比增加,South Flank矿区稳步增产  必和必拓四季度皮尔巴拉业务铁矿石产量7429.2万吨,环比增加3%,同比增加1%。2022年总产量为2.85亿吨,同比增加0.3%,其中下半年其表现强劲,产量达到1.46亿吨,主要由于装卸车利用率的提高、疫情因素的减少、South Flank 的产能持续提升。分矿区来看,Newman矿区环比增量较大,环比增15%,同比增11%。Jimblebar矿区和Yandi矿区环比小幅增加2%,由于Yandi矿区枯竭原因,其产量已经较往年大幅下降,四季度同比下降54%。项目方面,South Flank矿区项目计划2024年末将满产(达到8000万吨的计划产能),随着项目推进,矿石的品位会逐步稳定。必和必拓2023财年(2022年7月至2023年6月)铁矿石目标指导量维持在2.78-2.9亿吨不变。其中South Flank矿区增产支撑后续增量。 销量方面:必和必拓四季度销量7268.8万吨,环比增加3%,同比减少1%;其中粉矿销量4412.1万吨,块矿销量2037.5万吨。2022年铁矿石总销量为2.83亿吨,同比减少0.3%。 Samarco:四季度产量为109.5万吨,环比下降4.6%;销量109.7万吨,环比下降4.3%。BHP预计其2023财年产量将在300至400万吨之间(必和必拓份额)。  4、 FMG:下半年发运量创新高,铁桥项目一季度末将投产  FMG在四季度保持强劲的运营业绩,下半年发运量达到9690万吨,创半年度新高记录。四季度铁矿石产量达5000万吨,环比增加4%,同比增加2%。2022年1-12月铁矿石总产量达1.89亿吨,同比下降1.9%。FMG四季度铁矿石发运量达4940万吨,环比增加4%,同比增加4%。2022年1-12月总发运量达1.88亿吨,同比增加2.1%。2023澳大利亚财年发运目标维持在1.87-1.92亿吨。目前2023财年上半年已经发运9690万吨,若按下限、中值、上限推算,进度为51.8%、、51.1%、50.5%,财年下半年即自然年2023年上半年的发运目标为9010万吨、9260万吨、9510万吨。一季度铁桥项目即将投产带来增量,笔者预计FMG2023自然年发运量有望超过1.92亿吨。 分品种来看,混合粉(FMG Blended Fines)发运量达2100万吨,占发运总量的43%;超特粉(Super Special Fines)发运量达1780万吨,占发运总量的36%;西皮尔巴拉粉(West Pilbara Fines)发运量为390万吨,占发运总量8%;国王粉发运量为410万吨,占比8%;FMG块发运量为150万吨,占比为3%。 成本方面,四季度C1成本为17.17美元/湿吨,环比下降3%。2023年C1成本仍维持在每湿吨18.00美元- 18.75美元。 Iron Bridge项目:该项目生产品位为67%的铁精粉,产能达到2200万吨左右。计划于 2023年一季度末投产。四季度该项目继续取得重要进展,包括首批矿石已于10月末进入加工厂、干选和湿选加工厂的设备电力调试工作、管道安装和焊接工程、黑德兰港精矿处理设施的钢结构安装、土木和机械等工程。  二、一季度铁矿石供应端情况梳理与基本面供需推演 1、一季度澳洲巴西受到天气扰动大,到港量出现季节性减量 每年一季度,铁矿石的供应端一直受到市场的关注,今年巴西雨季较往年提前,供应端的减量自去年年底开始已经有所体现,澳洲暂未受到气旋天气影响,但后续也有不确定的天气影响预期。不确定的天气情况会对铁矿石的生产、运输产生一定的影响。 今年来看,截止1月29日,全球周均发运量2676万吨,同比减少1.6%。分国别来看,供应减量主要来自于巴西和非主流国家。巴西发运总量1897万吨,同比下降9.5%,周均发运量474万吨,处于偏低水平。除澳巴外其他国家发运量也处于低位水平,周均发运量418万吨,同比下降15%。澳洲发运量较四季度出现季节性回落,主要由于财年末冲量结束的减量。周均发运量1782万吨,同比增加4.8%,发运表现优于往年同期。  截止1月29日,中国45港到港量9766万吨,同比增加0.9%,周均到港量2442万吨。根据前期发运推算,预计后续2月到港量或将持续下降,接近去年同期水平。目前国产矿生产仍受到春节假期停工、局部地区限产影响,复产速度或将慢于往年。  2、铁水产量保持在高位水平,需要观察强预期兑现情况 需求端来看,去年冬季各地的行政性限产较往年来说有所减少,12月以来铁水产量一直维持在222万吨左右小幅波动。1月以来钢厂复产,铁水产量持续增加。截止28日,铁水产量已经恢复至226.57万吨,同比增加7.22万吨。而且由于前期废钢的供应处于低位,到货低、库存低的格局下,利多铁矿石的需求。 当前市场对于需求预期较为乐观,需要关注的一点是观察春节后预期兑现情况。但钢厂利润处于较低水平,限制了部分钢厂复产的积极性。若需求恢复好于预期,钢厂利润修复,由于春节期间限产的限制较小,钢厂积极复产为金三银四做准备,持续增加的铁水产量对于铁矿石价格支撑较大。  3、 供需推演 进入一季度,铁矿石发运端受到天气影响出现季节性回落,澳巴发运双降,当前澳洲发运量略高于去年同期水平,巴西发运量处于较低位置。节后的到港量存在一定压力,目前海外供应出现边际减量。国产矿产量恢复慢于往年进度。需求端来看,目前铁水产量持续增加,高炉开工率和铁水产量均有所增加。高铁水和低钢厂库存下对于矿价有强支撑。但前期交易的需求强预期,需要注意预期兑现情况。但钢厂利润处于较低水平,限制了部分钢厂复产的积极性。若需求恢复好于预期,钢厂利润修复,由于春节期间限产的限制较小,钢厂积极复产为金三银四做准备,持续增加的铁水产量对于铁矿石价格支撑较大。但若不及预期,铁矿价格可能会跟着成材价格承压运行。 |

|

|  |

|

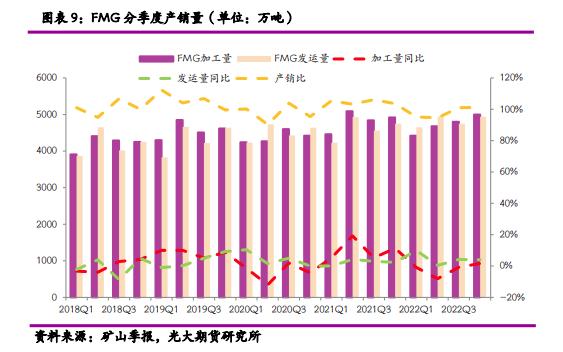

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);