来源:光大期货研究所 要点: 焦煤:供需紧张局面将逐步缓解,价格重心或将下移 受保供政策影响,2022年保供力度较去年有所增强,部分边界煤种转产动力煤销售。2023年国内动力煤产能预计有所释放,动力煤供需压力缓解后,部分边界煤种将回流至焦煤端,增加焦煤供应量。预计2023年炼焦煤产量达到5.07亿吨,同比2022年增长2.4%。进口方面,蒙煤通车将进一步好转, 2023年从蒙古国进口的煤炭数量或将达到4200万吨左右。俄罗斯2023年进口量变化不大,预计全年进口量在1600万吨左右。市场目前普遍对澳洲焦煤进口表现出较高预期,但确定性不高。预计2023年焦煤进口总量在7326万吨附近。需求端,目前焦化产能整体宽松,焦企开工更多的追随产业链利润做自我调节。焦煤需求大概率持稳为主,难以看到有效增长。预计2023年焦煤价格重心较2022年将有所回落。 焦炭:焦炭产能继续增加,价格及利润整体承压 2023年预计焦炭新增产能约3800万吨,淘汰落后产能约2700万吨,年内净增约1100万吨,多数落后产能淘汰将集中于年底执行,焦化产能过剩局面预计难改。但是产能调整对产量释放的影响逐步变弱,而在产能充分的条件下,影响焦炭产量释放的更多是阶段性的政策以及来自于自身利润状况的驱动,焦企有充分的空间通过调整开工率来使得焦炭产量匹配与高炉的产能需求。预计全年焦炭产量(不含兰炭)4.25亿吨同比去年增长2%。预计明年焦炭产能仍相对于铁水需求过剩,因此焦炭产量的调节和今年一样仍主要来自于利润对于边际供应的影响。需求方面,2023年铁水有下行预期,焦炭需求随之减弱,而焦煤供给增加,成本支撑松动,焦炭供需过剩压力会进一步加大。总体来看,明年焦化产能依旧处于相对过剩的状态,焦化开工和利润将维持低位震荡焦炭自身很难走出独立行情,大概率跟随成材价格波动。 一、2022年行情回顾 2022年煤焦表现整体呈现冲高回落,价格反复震荡走势,可以大致分为六个阶段: 第一阶段:(年初—4月中旬)上涨 1月中下旬由于年初煤矿维持安全生产以及临近春节的原因,部分煤矿产量供应有所收紧,矿方开工率出现季节性回落,导致煤炭整体供应短缺。同时,蒙古国疫情散发严重,口岸通关效率大幅降低,蒙煤进口量大幅缩减。2月春节期间,冬奥会在北京召开,期间焦企和钢厂面临着限产和主动消耗厂内库存的氛围,在冬奥会结束后,市场整体对下游复工有一致预期,叠加下游企业的原料库存偏低,市场存一定原料补库预期,同时俄乌冲突加剧供应紧张问题,带动盘面上涨。3月份,疫情在全国各地多点散发,部分煤炭主产地交运受阻严重,致使下游企业库存可用天数下降,部分焦企被动减产,原料煤供应短缺。随着疫情持续扩散,各地管控升级,黑色终端需求承压,但市场对未来普遍较为乐观,处在一个“弱现实,强预期”的情况之下,盘面随之上涨,在4月中旬盘面达到今年最高点。 第二阶段:(4月下旬—5中旬)下跌 在该阶段,交运逐步恢复,煤矿自身库存得到去化,煤矿开工率有所上升。同时蒙古国疫情得到缓解,口岸通关得到缓解,整体通关量有所提升。焦煤国内外供给均有所回升,但自4月19日起,国家发改委表示将继续开展全国粗钢产量压减工作,确保实现2022年全国粗钢产量同比下降,铁水产量也因此出现了年度高位。钢材消费承压,市场对于原料焦煤的需求预期并不乐观,引发负反馈波动,悲观情绪外溢,引发焦煤期货率先大幅下跌。 第三阶段:(5月下旬—6月上旬)回升 5月末,全国疫情有所好转,在5月25日,国务院召开全国稳住经济大盘电视电话会议,会议提出努力确保二季度经济合理增长。6月1日,上海恢复正常生产生活秩序,全面解封。市场对于后市信心充足,对未来消费端的需求较乐观,相信在疫情得以控制后,终端需求会迅速回升,带动这一阶段盘面回升。 第四阶段:(6月中旬—7月下旬)下跌 6月15日美联储大幅加息75bp超市场预期,黑色商品全线大跌,焦煤期货再度大幅下挫,仅8个交易日,焦煤09合约下跌近700元/吨。市场期待的解封后“需求回补”的预期逐渐被持续多点散发的疫情以及终端需求数据始终较差等现实证伪,成材库存累积,销售不畅,钢厂利润持续恶化。6月底发改委再度下发压产政策,7月高炉检修增多,铁水产量持续下降,直接打压炉料需求。焦炭现货连续提降,焦企陷入亏损,被迫减产。双焦期货盘面自高位回落,主力合约跌幅超过30%。 第五阶段:(7月下旬—10月下旬)震荡 8月随着铁水产量见底,铁水产量开始回升,市场悲观情绪修复,钢厂逐步启动复产,带动原料需求增加。同时为对冲地产下行压力,政府启动“保交楼”政策。十一前后以及重要会议期间,煤矿安全生产检查加强,国内供应收紧,10月下旬煤矿方开工有所回升。综合来看,供需面来看或有阶段性扰动,但无大的矛盾累积,更多的表现为跟随板块走势以及宏观预期波动震荡运行。 第六阶段:(11月上旬-12月)上涨 进入 11 月,政策端利好频现,如地产融资宽松政策不断出台,央行降准、降息,以及国内疫情防控措施的进一步优化政策的出台。盘面价格从底部开始拉涨,市场出现修复性上涨。    二、2023年焦煤市场形势分析 1、焦煤供应 原煤产量方面,根据国家统计局数据,2022年1-11月,我国累计原煤产量40.9亿吨,同比增长9.7%,比去年同期增加3.6亿吨,创历史新高。其中,晋陕蒙新四省区1-11月煤炭产量达33.2亿吨,占全国煤炭产量的81%,充分发挥了增产增供“主力军”作用。其中11月份我国原煤产量为3.9亿吨,同比增长3.1%。2022年1-10月,我国累计炼焦煤产量为4.11亿吨,同比增长1.7%。其中10月份我国炼焦煤产量4021万吨,同比减少5%。预计2022年我国原煤产量约为44.2亿吨,炼焦煤产量约为4.95亿吨,原煤产量比去年同期增加3.5亿吨,炼焦煤产量比去年同期增加500万吨。 受保供政策影响,2022年保供力度较去年有所增强,部分边界煤种转产动力煤销售。2023年国内动力煤产能预计有所释放,动力煤供需压力缓解后,部分边界煤种将回流至焦煤端,增加焦煤供应量。预计国内煤矿产量释放整体持稳为主,焦煤产能增长空间有限,预计2023年炼焦煤产量达到5.07亿吨,同比2022年达到2.4%的增幅。  从洗煤厂数据来看,2022年至今,洗煤厂产能利用率平均为72.9%,洗煤厂日均产量为60.3万吨左右。总体来看,2022年上半年由于煤矿事故频发以及安全检查等原因洗煤厂产能利用率较低,在8月中下旬铁水产量见底后,洗煤厂产能利用率开始回升至十一前后。预计2023年小幅回升,洗煤厂产能利用率达到73.5%,日均产量为62.5万吨左右。  2、焦煤进口 据海关数据,1-10月我国累计进口炼焦煤5164万吨,同比增加1217万吨,同比增幅达30.84%。其中,10月份我国进口炼焦煤620.8万吨,同比增加182.4万吨,同比增幅达41.6%。  分国别来看,我国炼焦煤的主要进口国为蒙古,俄罗斯,加拿大,美国,澳大利亚。截止2022年9月,今年我国从以上几个进口国进口的炼焦煤分别占总炼焦煤进口的36%,33%,13%,9%,5%。可以看出,自2020年进口澳煤受限后,进口炼焦煤结构发生了重大变化,蒙古已经成为我国最大的炼焦煤进口来源国。  中国自2020年10月暂停澳煤进口后,蒙煤成了中国进口煤主要来源之一。从品质上来看,与其他进口煤种相比,蒙古#5精煤是最接近当前大商所焦煤交割指标的品种,同时也最具有交割经济性。今年2月以来,我国蒙煤进口量呈直线回升状态,虽然相比于不受疫情影响的2019年还有很大差距,但是同比2021年来看,呈现出稳步增长态势。2022年7月,我国自蒙古进口炼焦煤276.8万吨,约占进口总量的45%。虽然今年以来蒙煤口岸通关时常受到疫情影响,以致通关量恢复相比预期缓慢,但是近期已经有明显好转,甘其毛都口岸日通车数已基本稳定在800余车,策克与满都拉口岸也在沉寂较长时间后,通关量出现明显提升。  俄罗斯在俄乌冲突之后加大了对中国煤炭的出口量,2022年1-9月,中国累计进口俄罗斯焦煤同比增长达到90.9%。今年4月,欧盟决定对俄罗斯实施煤炭禁运,120天过渡期后,禁运从8月11日开始正式生效,导俄罗斯煤炭出口更加倾向中国,预计接下来俄罗斯进口仍有增量。加拿大焦煤进口表现稳中有降,加拿大1-10月累计进口687万吨,累计同比减少2.6%;美国焦煤进口表现大幅下降,1-10月累计进口407万吨,累计同比减少49.21%。自2020年以来,澳煤进口量呈现环比递减趋势。早前压港澳煤从去年10月份开始通关至今年三月份结束,累计通关澳煤817万吨,其中200万吨于今年1-3月份完成通关。随后陆续通关17万吨,1-10月累计进口澳煤217万吨。  展望2023年,预计国内焦煤进口量仍有一定上升空间。蒙煤仍将是国内进口煤的主要提供国,且预计蒙煤通车将进一步好转,预计甘其毛都口岸日均通车能力将提升至700-800车左右,2023年从蒙古国进口的煤炭数量或将达到4200万吨左右。对于俄罗斯方面,预计2023年进口量变化不大,预计全年进口量在1600万吨左右。加拿大煤关注长协采购情况,预计数量相对稳定。另外,市场目前普遍对澳洲焦煤进口表现出较高预期,但确定性不高,可暂时观望。预计2023年焦煤进口总量在7326万吨附近。 2023 年焦煤进口量增量依然在蒙煤,若蒙煤按预期回升,则进口日均可增加3万吨以上,对应铁水需求4-5万吨铁水。若澳煤进口放开,进口量预计可增加5-10万吨,对应铁水需求7-15万吨。  3、库存方面 从库存来看,焦企的焦煤库存持续下降,由年初最高1396.04万吨一路下降至7月末的735.27万吨,截止12月9日已经回升至904.23万吨;钢厂焦煤库存自1月末由1089.84万吨下降至12月9日的792.66万吨,处于历史最低位置;港口库存自年初由457万吨开始一路下降至5月末低点达到137万吨,后小幅回升至8月末又连续下降,截止12月9日港口库存为113.63万吨。今年消费淡季双焦库存累库幅度均低于往年同期,双焦库存得到快速去化,均处于低库存状态,焦煤总库存创历史最低库存。 展望2023年,在澳煤禁运政策不变的前提下,美国、加拿大资源由于运距较长、运费较高等问题,进口量相对较低,海运煤进口增量看向俄罗斯,预计港口库存仍将维持在低位窄幅波动。预计2023年焦煤供增需减,综合来看焦煤总库存将较2022年稍有累库。   三、2023年焦炭市场形势分析 1、焦炭供给 产能方面,从2020年到2022年,焦炭行业去产能进入高潮,这是自2016年供给侧改革以来的延续。2016年以来,中央和地方层面均相继出台了较多的焦炭行业去产能政策,各省的去产能政策基本上是围绕在4.3米及以下的焦炉产能进行的,产能淘汰主要集中在山西、内蒙、河北及河南地区,基本都是省内置换。今年国内各省虽仍积极开展焦化产能的淘汰和置换工作,使得国内的焦化产能得到明显的改善和优化,但节奏同比去年有所放缓,焦化实际产量受疫情防控、焦化利润以及双碳政策等多重因素影响。上半年,疫情影响开工,部分新增产能上线延迟,从时间点上来看,新产能从装煤到出焦到满产通常有3-6个月的周期,因此2022年焦化产能整体表现宽松。 对于去产能任务较重的山西省,山西省政府办公厅出台《关于推动焦化行业高质量发展的意见》,其中提出,要求4.3米焦炉在2023年底前全部关停,全省焦化总产能控制在14372.4万吨以内,不再新增焦化产能。据Mysteel调研,目前山西省在产焦化产能12514万吨,其中4.3米焦炉洗及产能共计3176万吨,在建(含拟建)产能4683万吨;经过产能调整后,总产能为14021万吨,在政府预定目标内。从山西省部分市的产能调整计划来看,正在有条不紊的进行,“关小上大”,产能淘汰与产能释放并举,去产能压力不大,预计对整体供应格局影响较小。 截止2022年10月28日,Mysteel调研统计2022年已淘汰焦化产能940万吨,新增3168万吨,净新增2228万吨;预计2022年全年淘汰2804万吨,新增5328万吨,净新增2524万吨,2022年年底焦炭产能达到5.65亿吨左右。  2023 年预计新增产能约 3800 万吨,淘汰落后产能约 2700 万吨,年内净增约 1100万吨,多数落后产能淘汰将集中于年底执行,焦化产能过剩局面预计难改。若焦企开工恢复至 80%以上水平,则可满足 240 万吨/日以上的铁水需求(钢联口径)。若焦企开工提升至 90%以上水平,则可满足 260 万吨/日以上的铁水需求(钢联口径)。2023年焦炭产量将受焦企利润、阶段性政策和下游需求共同影响。 预计未来两年仍有8000万吨左右产能建成投产,同时有6000万吨左右产能淘汰。2023 年预计净增焦化产能 1100 万吨左右,2024 年预计国内焦化产能净增 2000 万吨 左右,2025 年后国内焦化产能有望转降。  从焦炭产量来看,据国家统计局数据显示,2022年11月份,全国焦炭产量(含兰炭产量)3739万吨,同比增长9.5%。2022年1-11月份,全国焦炭产量(含兰炭产量)43438万吨,同比增长0.7%。  2022年因利润、疫情原料焦煤库存限制,焦企开工全年保持低位,1-10月独立焦企产能利用率均值为74%,较去年同期下降10%。回望2022年,焦企由于诸多例如春节、冬奥会、疫情、等等因素导致焦企大部分时间处在非饱和状态,无法满负荷生产。生产时常伴随着主动与被动的减产行为全年产量与去年同期相较基本持平。 2022年保持低利润运行,今年焦炭整体价格虽然高于去年,但因今年原料焦煤价格较高,焦企盈利反而不如去年。2022年1-10月Mysteel独立焦化厂吨焦平均盈利35元/吨,较去年同期减少610元/吨;10月底Mysteel独立焦化厂吨焦盈利情况,全国平均吨焦盈利-80元/吨;山西准一级焦平均盈利-97元/吨,山东准一级焦平均盈利-22元/吨,内蒙古二级焦平均盈利-80元/吨,河北准一级焦平均盈利-12元/吨。 展望2023年,产能调整对产量释放的影响逐步变弱,而在产能充分的条件下,影响焦炭产量释放的更多是阶段性的政策以及来自于自身利润状况的驱动,焦企有充分的空间通过调整开工率来使得焦炭产量匹配与高炉的产能需求。预计全年焦炭产量(不含兰炭)4.25亿吨同比去年增长2%。预计明年焦炭产能仍相对于铁水需求过剩,因此焦炭产量的调节和今年一样仍主要来自于利润对于边际供应的影响。  2、焦炭进出口 2022年,俄乌冲突爆发,地缘政治影响下,国际煤炭价格暴涨,导致我国焦炭出口明显增加。今年5-9月份由于国外焦煤成本相对较高,而国内焦炭处于下行周期中,国内焦炭价格优势更加明显,贸易商主动寻求海外市场订单。印度铁水产量稳中有增,取消焦炭进口关税,焦炭需求量增加。2022年1-10月国内焦炭出口总量为880万吨左右,较去年同期高230万吨左右,预计全年焦炭出口量在910万吨左右。2022年焦炭出口量前3国家依次为印度、印尼、巴西,出口结构与去年基本类似。 2022年1-10月国内焦炭进口总量为36.5万吨,较去年同期减少84.5万吨,预计全年焦炭进口量在45万吨左右,焦炭进口量回升预期未兑现。海外煤价格大多数时间倒挂国内,导致海外焦炭价格优势不足,回流国内存在阻力。 2023年国内焦炭出口总量预计将保持在较高水平。国内方面,2023年铁水有下行预期,焦炭需求随之减弱,而焦煤供给增加,成本支撑松动,焦炭供需过剩压力会进一步加大。2023年预计焦炭出口总量在812万吨左右,较2022年下降78万吨,出口结构仍以传统的日本、印度及东南亚地区为主。但需要关注海外焦炉新增产能情况,印尼新建焦炉预计2023年继续投产,若海外焦煤价格优势重新显现,或将分流部分海外焦炭市场需求。  3、焦炭需求 据国家统计局数据显示,1-11月我国粗钢、生铁和钢材产量分别为93511万吨、79506万吨和122553万吨,分别同比下降1.4%、下降0.4%和下降0.7%。其中11月粗钢、生铁和钢材产量分别为7454万吨、6799万吨和10919万吨,分别同比增长7.3%、增长9.7%和增长7.1%。11月粗钢、生铁和钢材日均产量分别为248.47万吨、226.63万吨和339.70万吨,环比10月分别下降3.43%、下降0.81%和下降8.31%。据Mysteel数据显示,今年全国247家样本钢厂日均铁水产量、高炉开工率、高炉产能利用率均从年初上升至6月中旬达到峰值开始回落至7月末,然后再度开始回升至10月份然后回落至今,截止12月9日,全国247家样本钢厂日均铁水产量下降至221.16万吨,高炉开工率回落至75.89%,高炉产能利用率82%处于年内相对低位。预计2022年全年生铁产量约8.65亿吨,同比减少350万吨,2023年生铁产量8.6亿吨,同比减少500万吨。  4、焦炭库存 根据Mysteel调研数据,截止2022年12月9日,230家独立焦企焦炭库存为52.7万吨,247家钢厂焦炭库存580.27万吨,港口焦炭库存为209.8万吨,焦炭总库存为875.04万吨。2022年至今230家独立焦企焦炭平均库存为75.8万吨,环比2021年77万吨下降1.2万吨,247家钢厂焦炭平均库存为651.3万吨,环比2021年759.5万吨下降108.2万吨,港口焦炭平均库存243.7万吨,环比2021年189.8万吨环比上升53.9万吨,焦炭平均总库存为1001万吨,环比2021年1043.5万吨环比下降42.5万吨。 目前可以看到焦炭总库存处于一个历史较低位水平,焦企焦炭库存相较2021年库存水平小幅下降,但是钢厂库存今年较前几年下降幅度较大,今年钢厂焦炭库存始终处在低位,春节结束后的复产进程遭遇了疫情冲击,影响到下游补库进程,从6月末开始,整个黑色产业由于终端需求疲弱引发的负反馈导致多数钢厂进行高炉检修停产,厂内库存下降,并一直保持低库存水平运行。港口方面,库存变化主要反应的则是贸易商情绪,短期的价格变动引发的集港与疏港行为带来港口焦炭库存的增减。2022年,焦炭港口库存未出现明显累积和去化,基本维持在合理区间波动,目前处在一个历年同期偏低的位置,仅高于2021年。  四、平衡表推演 1、2023焦煤平衡表  2、2023焦炭平衡表  五、结论 焦煤:受保供政策影响,2022年保供力度较去年有所增强,部分边界煤种转产动力煤销售。2023年国内动力煤产能预计有所释放,动力煤供需压力缓解后,部分边界煤种将回流至焦煤端,增加焦煤供应量。预计2023年炼焦煤产量达到5.07亿吨,同比2022年增长2.4%。进口方面,蒙煤通车将进一步好转, 2023年从蒙古国进口的煤炭数量或将达到4200万吨左右。俄罗斯2023年进口量变化不大,预计全年进口量在1600万吨左右。市场目前普遍对澳洲焦煤进口表现出较高预期,但确定性不高。预计2023年焦煤进口总量在7326万吨附近。需求端,目前焦化产能整体宽松,焦企开工更多的追随产业链利润做自我调节。焦煤需求大概率持稳为主,难以看到有效增长。预计2023年焦煤价格重心较2022年将有所回落。 焦炭:2023年预计焦炭新增产能约3800万吨,淘汰落后产能约2700万吨,年内净增约1100万吨,多数落后产能淘汰将集中于年底执行,焦化产能过剩局面预计难改。但是产能调整对产量释放的影响逐步变弱,而在产能充分的条件下,影响焦炭产量释放的更多是阶段性的政策以及来自于自身利润状况的驱动,焦企有充分的空间通过调整开工率来使得焦炭产量匹配与高炉的产能需求。预计全年焦炭产量(不含兰炭)4.25亿吨同比去年增长2%。预计明年焦炭产能仍相对于铁水需求过剩,因此焦炭产量的调节和今年一样仍主要来自于利润对于边际供应的影响。需求方面,2023年铁水有下行预期,焦炭需求随之减弱,而焦煤供给增加,成本支撑松动,焦炭供需过剩压力会进一步加大。总体来看,明年焦化产能依旧处于相对过剩的状态,焦化开工和利润将维持低位震荡焦炭自身很难走出独立行情,大概率跟随成材价格波动。 |

|

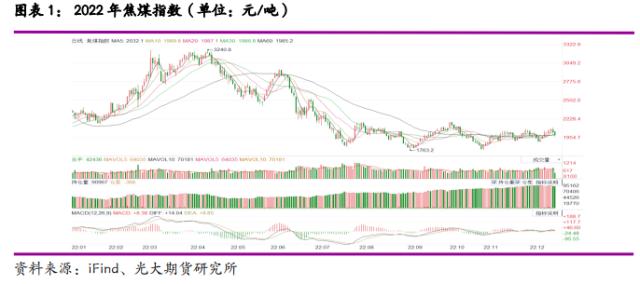

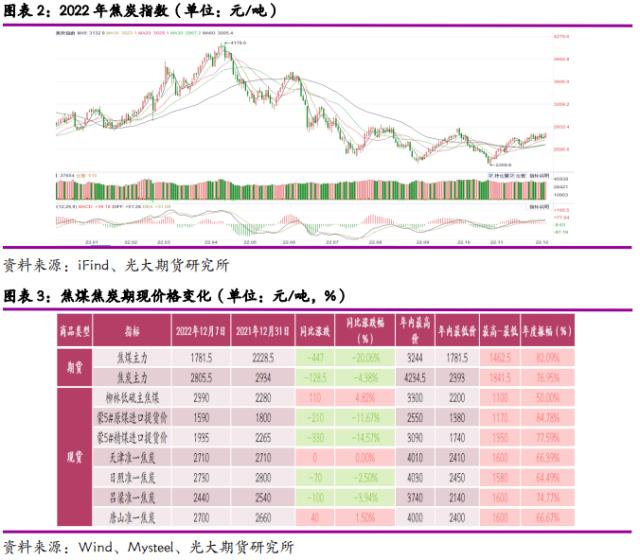

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

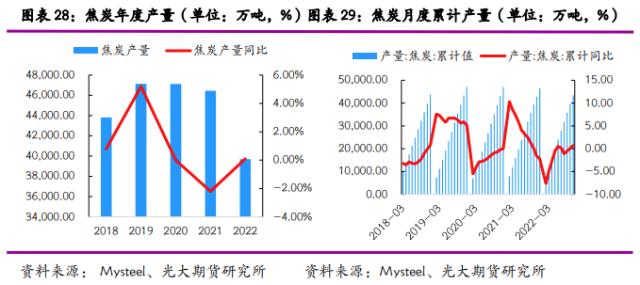

: ,

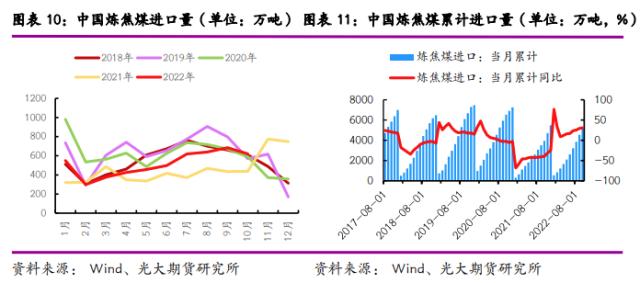

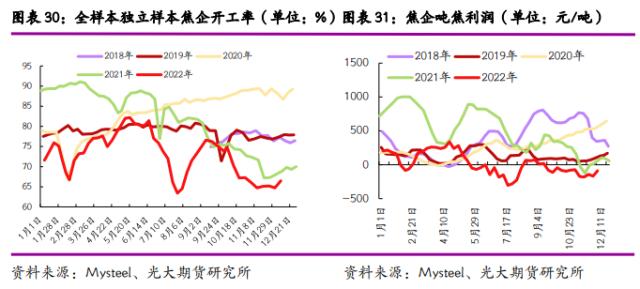

, :

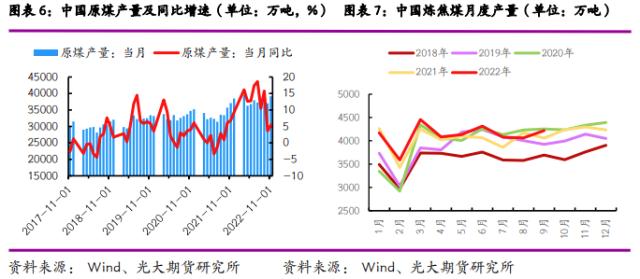

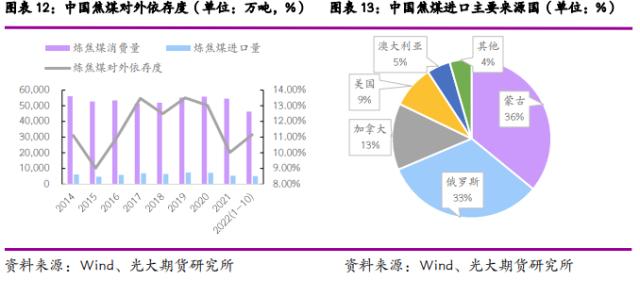

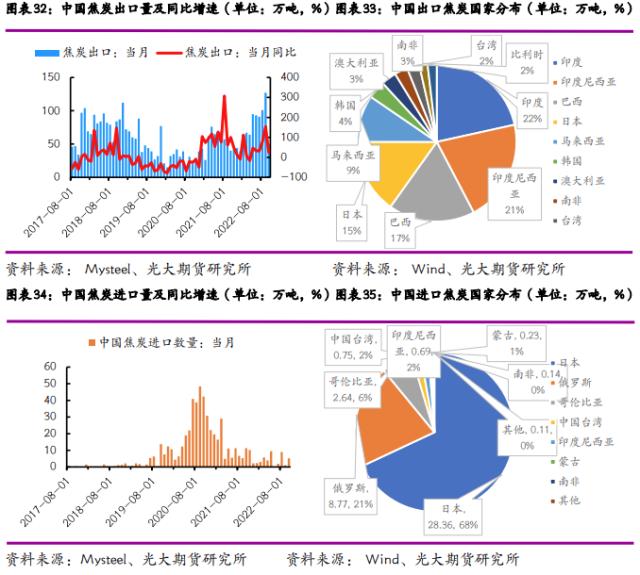

: ,

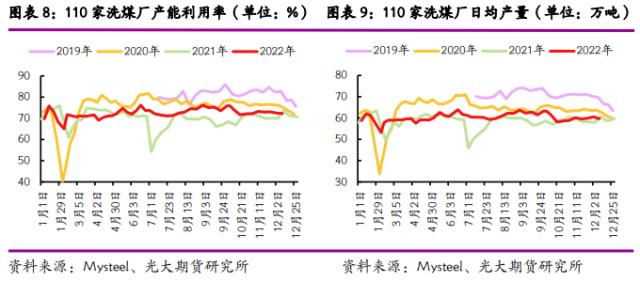

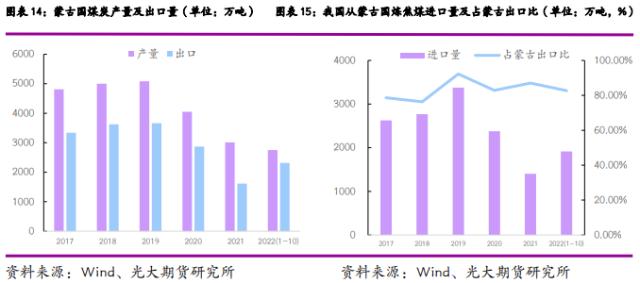

, );

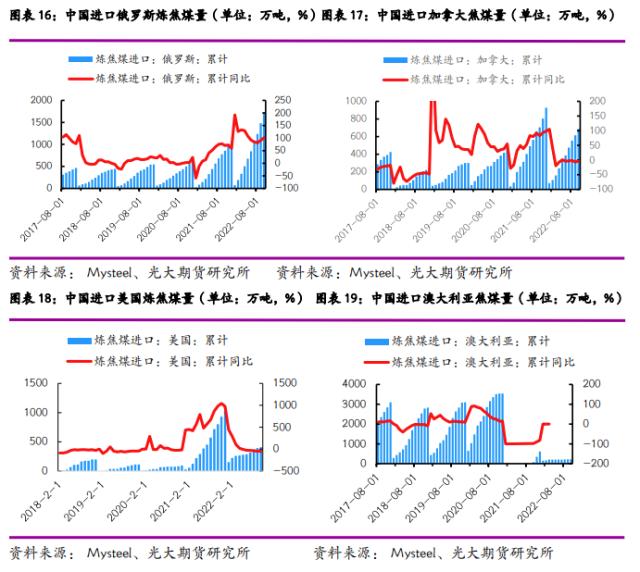

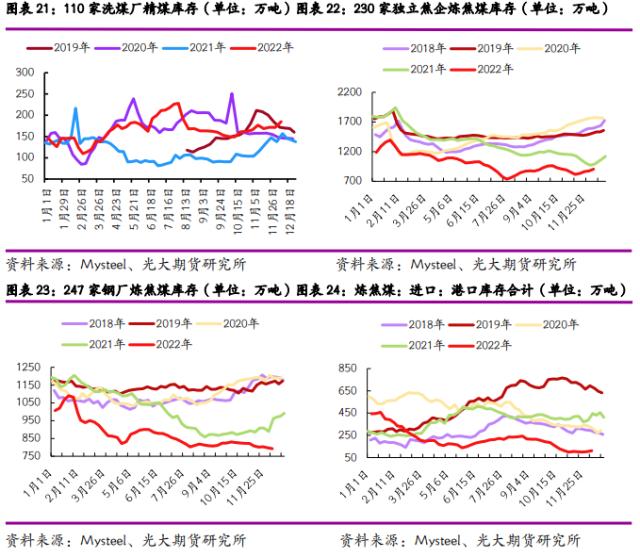

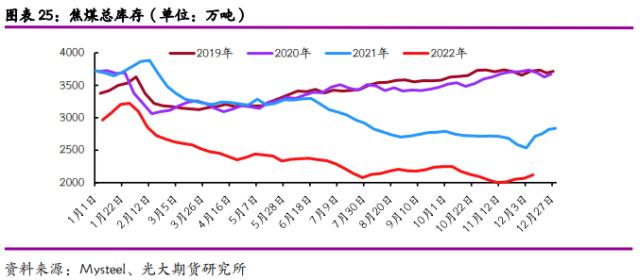

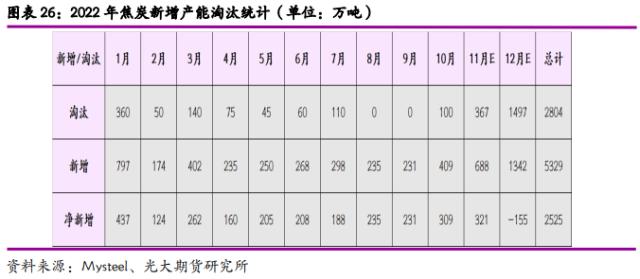

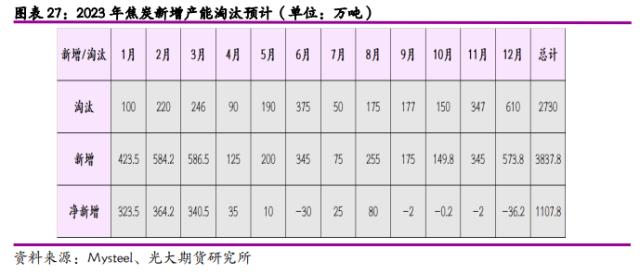

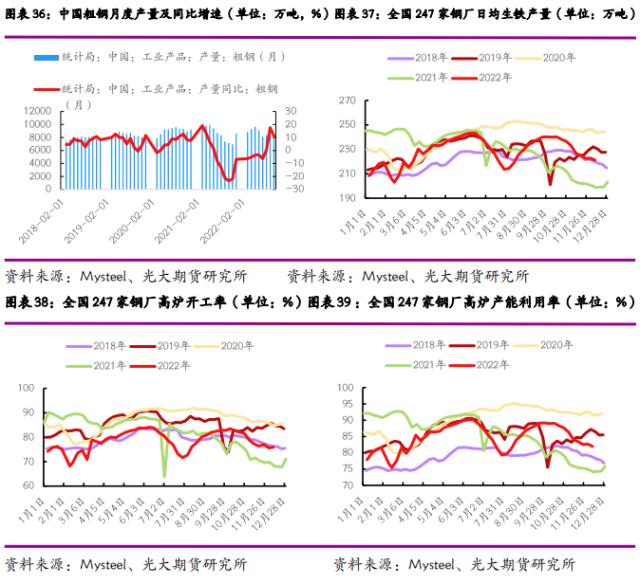

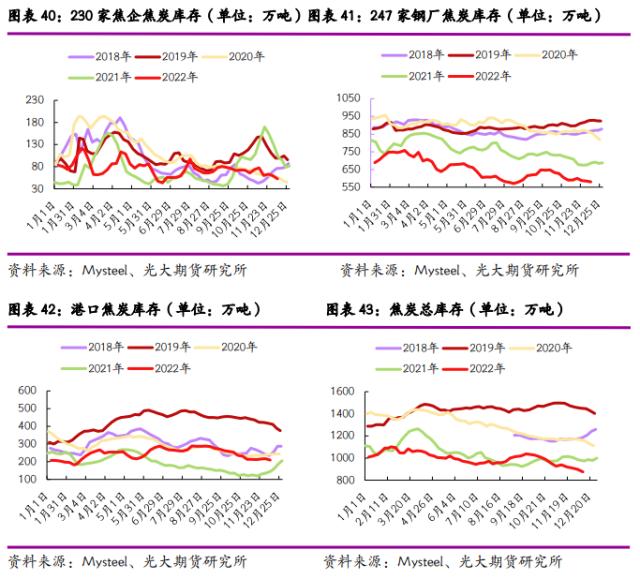

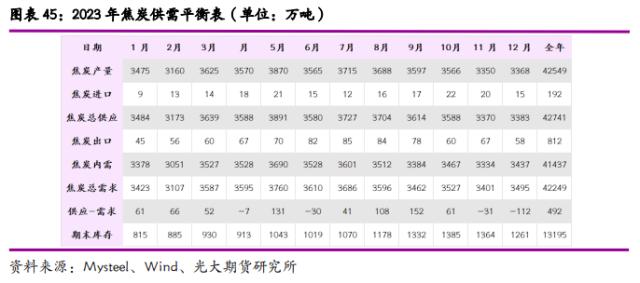

);