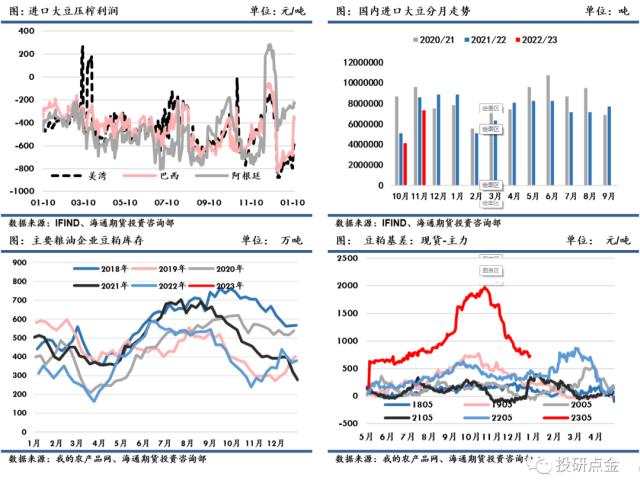

来源:投研点金 摘要总结 美国农业部(USDA)公布了1月月度供需报告,美豆单产遭意外下调,产量预估下调至42.76亿蒲,报告整体利多,出炉后CBOT昨晚也是迅速拉升。考虑到交易所本周给出偏悲观预期,阿根廷大豆的产量在下 月供需报告中仍有较大下调空间,预计短期美豆偏强运行。当前市场的焦点仍然在阿根廷,干旱给盘面带来天气升水,进入2月后,如果主产区同预报般雨势转好,阿根廷大豆产量仍可站上4000万吨,叠加巴西大豆未受极端天气影响,丰产逐步兑现,阿根廷的减产是较难冲击巴西增产给全球大豆带来的宽松供应的,因此天气市后期美豆可能会转入震荡偏弱行情。 国内方面,进口大豆到港增加,大豆库存回升,油厂开机压榨维持高位,豆粕供给充足,养殖利润呈下行趋势,下游采购情绪差,现货价格承压,基差或将继续回落。 一、USDA1月报告解读 1.1美国大豆供需平衡表 美国农业部(USDA)公布了1月月度供需报告,美豆单产遭意外下调,产量预估下调至42.76亿蒲,报告整体利多,出炉后CBOT昨晚也是迅速拉升。 本次报告将2022 /23年度美国大豆单产预期下调至49.5蒲式耳/英亩,低于市场在报告发布前的平均预期(50.3蒲/英亩),也低于上月报告的50.2蒲/英亩。其中伊利诺伊州大豆单产较上个月减少1蒲/英亩至63蒲/英亩以及密苏里州大豆单产较上月减少2.5蒲/英亩至45.5蒲/英亩,成为美豆单产下调的主要驱动力(838275,诊股)。收割面积小幅缩减30万亩至8630万亩。因此2022/23年度美豆产量减少至42.76亿蒲, 较上月减少0.7亿蒲。由于供应减少被出口减少部分抵消,年末库存预估为2.1亿蒲,较上个月减少1千万蒲,库消比则由4.99%回落至4.83%,位于十年间偏低水平,整体看美豆供需格局偏紧。  1.2 南美大豆供需平衡表 南美方面,巴西大豆产量如期上调100万吨至1.53亿吨,较去年有2600万吨的增幅,与市场预期的1.5228亿吨相差不大。需求方面,USDA则将出口上调了150万吨至9100万吨。供需报告中预估出口同比增加1186万吨,因新作产量同比有大幅增加,数据仍有一定上调空间。巴西植物油行业协会(ABIOVE)也预计2023年巴西大豆出口将达到创纪录的9300万吨,高于今年的7750万吨。豆粕出口量将从今年的2020万吨降至2000万吨;豆油出口量将从240万吨降至160万吨。当前的出口情况,巴西全国谷物出口商协会(ANEC)称,根据货轮排队的情况,2023年1月份巴西大豆出口量将达到196.9万吨,高于上周预估的131.5万吨,也高于去年12月份的出口量151.3万吨但调高后的大豆出口仍然低于2022年1月份的228万吨。压榨方面,报告将该项由5175调增至5250万吨。巴西植物油行业协会(ABIOVE) 代表巴西大豆压榨产能的85%左右,报告展示22年1至10月份巴西大豆压榨量同比提高5.8%,主要是受到豆粕和豆油出口增长的带动,如果保持该增长趋势,则能够与供需报告中压榨的调增相呼应。叠加期初库存有300万吨的调增,新作期末库存增加175万吨至3346万吨,位于历史最高水平,丰产若兑现则将扭转去年较低的库消比,来到历史同期中位偏高的水平,令巴西大豆的供需格局趋于宽松。  阿根廷方面,产量下调也在节奏之内,本次下调400万至4550万吨,低于市场预期100万吨。出口则较上月调减200万吨至570万吨,压榨预估则较上月较少175万吨。由于需求端的减少,库消比回升至46.03%的中位水平,该减产幅度是较难冲击巴西增产给全球大豆带来的宽松供应的。对于产量交易所给出不同的预期,布交所认为最近60年最严重的干旱可能会造成阿根廷2022/23年大豆产量锐减至3550万吨,此前预计为4800万吨。而罗萨里奥谷物交易所则是下调阿根廷2022/23年大豆产量预测至3700万吨,此前预测为4900万吨。因此供需报告中阿根廷产量仍有较大下调空间,需要继续关注主产区天气状况作进一步判断。 1.3 全球大豆供需平衡表 全球方面,USDA本月预计2022/23年度大豆产量预估为3.8801亿吨,较上月预估值3.9117亿吨减少了316万吨,大豆期末库存为1.0352亿吨,较上个月的1.0271万吨增加81万吨,主要由于供需双减,需求端的减少更多。产需缺口由上一年度负值转正,全球大豆的供需局面边际宽松。  二、美豆出口与压榨 美国农业部(USDA)周四公布的出口销售报告显示,1月5日止当周,美国2022/2023市场年度大豆出口销售净增71.74万吨,较之前一周下滑1%,较前四周均值下滑41%,市场预估为净增50-120万吨。其中向中国大陆出口净销售67.66万吨。当周,美国2023/24市场年度大豆出口销售净增6.6万吨,市场预估为净增0-15万吨。当周,美国大豆出口装船为162.07万吨,较之前一周增加10%,但较前四周均值减少7%,其中向中国大陆出口装船113.48万吨。当周,美国2022/2023市场年度大豆新销售87.58万吨,美国2023/2024市场年度大豆新销售6.6万吨。 美国农业部在本月供需报告里预测2022/23年度美国大豆出口量预计为19.90亿蒲(5416万吨,较上月减少100万吨),比2012/22年度的21.58亿蒲低了8.44%。作为对比,2021/22年度美国大豆出口量同比降低5%。  在1月份供需报告里,美国农业部预测2022/23年度美国大豆压榨量为22.45亿蒲,与上月持平,较上年的22.04亿蒲提高1.4%。 当前美豆压榨利润处于历史高点,截至2023年1月6日的一周,美国大豆压榨利润为每蒲式耳 4.53美元,两周前是3.97美元/蒲式耳,去年同期为3.66美元/蒲式耳。美国国内工厂在高价驱动下能够保持良好的压榨水平,工厂榨利丰厚。近年来美国生柴产能扩张以及清洁能源政策大力推广,持续利好美豆国内压榨需求,较有可能实现创纪录的国内压榨量。  三、南美大豆生长情况 AgRural周一表示,截至上周四,巴西2022/2023年度大豆收割面积已经达到全国播种面积的0.04%,之前一年同期为0.2%。该咨询公司指出,包括主要大豆种植区--马托格罗索州在内的多个州潮湿的环境影响了田间工作。此外,最南边的南里奥格兰德州,大豆播种仍在进行,干燥酷热天气令农户感到担忧,但是目前还没有确切的证据证明农作物歉收。AgRural表示,如果炎热干燥的天气持续整个1月,巴西南里奥格兰德州的大豆产量潜力也将下降。在巴西其它地区,迄今作物生长良好,预计大豆单产良好。  阿根廷方面,罗萨里奥谷物交易所表示,这个作物季直到现在一直是最糟糕的降水情景,大部分地区是在作物最佳播种日期后的15至45天进行的种植,因此阿根廷2022/23年度的种植条件是过去15年来最差的。从天气预报来看,未来7天产区主产区降雨在均线以下,部分区域仍处干燥。厄尔尼诺指数上周开始快速下探至强拉尼娜区间,目前在-1.15附近徘徊,全球仍处于中度拉尼娜气候,从目前看拉尼娜气候仅影响阿根廷大豆种植,巴西丰产确定性极强。短期市场的焦点仍然在阿根廷产区干旱带来天气升水,进入2月如果阿根廷主产区雨势偏好的话,产量仍可站上4000万吨,且当前市场认为巴西大豆产量超1.5亿吨的概率较大,叠加乌拉圭恢复性的增产,较易抵消阿根廷大豆的减产,上游供应宽松预期不变。 四、国内大豆进口 据海关数据显示,中国11月大豆进口735万吨,环比增加322万吨,增幅78%;同比减少122万吨,减幅14%。2022年1至11月大豆进口8053万吨,同比减少714万吨,减幅8%。此外,据Mysteel对2023年2月及3月的进口大豆数量初步统计,其中2月进口大豆到港量预计550万吨,3月进口大豆到港量预计710万吨。2023年1月份国内主要市场油厂进口大豆到港量预计109.5船,共计约 711.75万吨(本月船重按 6.5 万吨计)。  五、总结 本次报告意外利多,主要由于下调了美豆单产,定产产量下滑,考虑到交易所本周给出偏悲观预期,阿根廷大豆的产量在下月供需报告中仍有较大下调空间,预计短期美豆偏强运行。当前市场的焦点仍然在阿根廷,干旱给盘面带来天气升水,进入2月后,如果主产区同预报般雨势转好,阿根廷大豆产量仍可站上4000万吨,叠加巴西大豆未受极端天气影响,丰产逐步兑现,阿根廷的减产是较难冲击巴西增产给全球大豆带来的宽松供应的,因此天气市后期美豆可能会转入震荡偏弱行情。 国内方面,进口大豆到港增加,大豆库存回升,油厂开机压榨维持高位,豆粕供给充足,养殖利润呈下行趋势,下游采购情绪差,现货价格承压,基差或将继续回落。 |

|

|  |

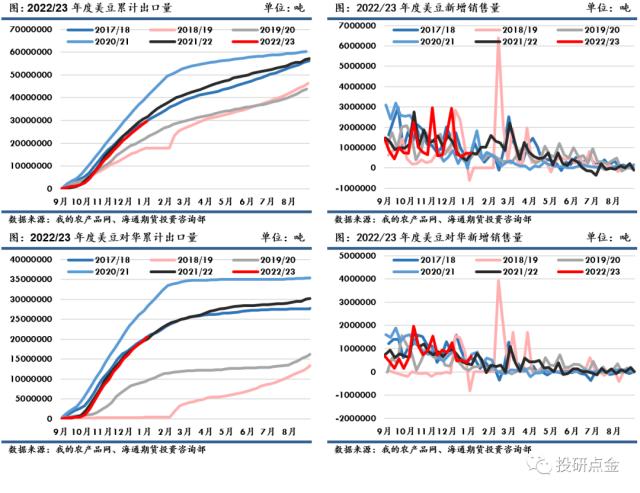

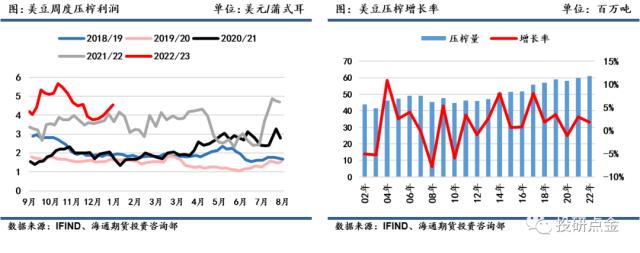

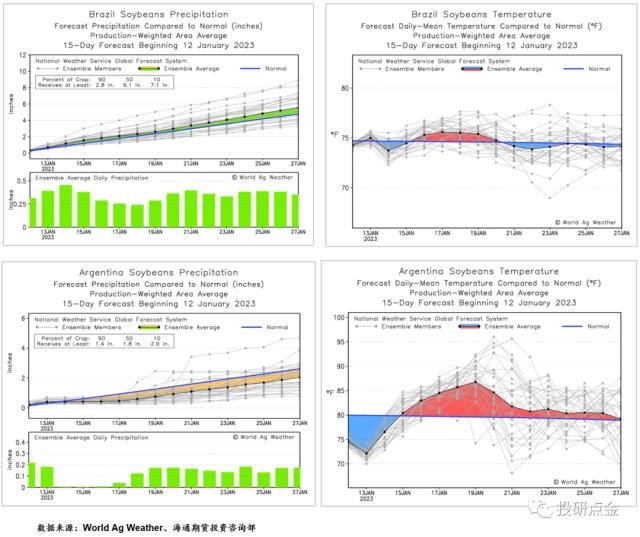

|