不知不觉又到岁末年初,有色金属历年春节期间库存数据如何?其中蕴含着哪些秘密?关注有色金属的你,这份盘点,一定不要错过! 铜 春节前四周精铜社会库存累计增5.33万吨,超过往年季节性累库水平,但增量比较有限。进入消费淡季,临近春节下游陆续放假,加之铜价偏高估值,节前补库意愿也不足,使得库存累积较快。节后,历史平均累库约为21万吨,这样会使得社会库存量理论上最高达39万吨,春节期间宏观运行仍有不确定性,节后需关注累库情况,以及期现套利机会,临近春节,投资者谨慎参与。

铝 春节前一周铝锭社会库存累计16.7万吨,远超于往年同期水平。主要由于疫情管控优化后,工人感染造成劳动力减少企业提前放假,消费不足造成超预期累库。春节前,沪铝(18590, 85.00, 0.46%)价格在宏观预期的带动下上涨,但节后消费弱现实的预期或将主导市场价格,沪铝价格可逢高布空。

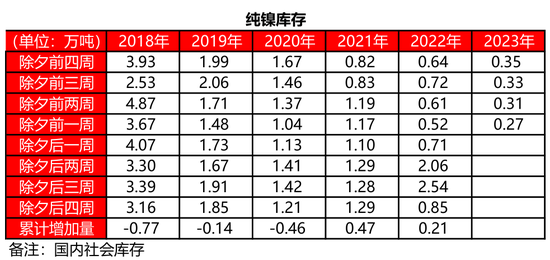

镍 春节前一周,国内纯镍社会库存0.27万吨,去年同期0.52万吨,相较四周前库存累计下降0.08万吨,近期纯镍社会库存累计下降的主要原因是进口窗口持续关闭,美金货源进入国内量较少,国内现货库存维持低库状态;根据我们的数据追踪,上周随着镍价高位回落,内外比值一度修复至进口窗口打开,据了解,部分货源进入国内,春节前后国内库存或有微幅增加。临近春节假期,为防范海外价格波动风险,建议投资者谨慎参与。

不锈钢 春节前一周无锡佛山两地社会库存累计95.49万吨,去年同期水平53.9万吨,相较四周前库存累积增加21.39万吨,去年同期累计增加7.8万吨。同比水平以及月度增速如此之大主要是由于前期国内不锈钢消费持续低迷导致,临近春节,钢厂减产增加,现货市场不锈钢出现部分型号供应紧张,叠加原料价格坚挺从成本角度提振了整体市场价格。目前下游已经完成备货,节后下游开工集中在2月中下旬,关注焦点依旧在下游消费情况。

锡 春节前一周锡锭交易所库存累计1770吨,与往年季节性累库水平相当。进入消费淡季,临近春节下游陆续放假,加之锡价大幅回升,节前补库意愿也不足,使得库存累积。节前下游已经完成备货。春节期间宏观运行仍有不确定性,节后需关注累库情况以判断需求回升情况,临近春节,投资者谨慎参与。

工业硅 过去两年工业硅库存春节前后均呈现下滑的情况,主要由于工业硅厂季节性检修减产造成供应减少,而今年减产明显晚于往年,从上周开始减产才陆续开始,单周停产43台冶炼炉。当下硅供需双弱,高库存现状下,硅价难有反弹空间,且下游新增产能多大下半年投产,若工业硅企业不主动减产,预计硅价仍将承压运行。

锌 受炼厂利润较高影响,2023年春节期间炼厂减量相对较少,供应端预计相对宽松。消费端,淡季逐渐来临,下游已经进入假期状态,下游企业实际开工率较低。本周国内继续累库,今年锌春节前的累库情况较往年相比一是时间启动较早,二是累库量较高,春节前一周社会库存6.75万吨,同期累库量超过近3万吨。其原因除了供应维持高位外,另一个在于今年下游放假的时间较早。但目前超季节性的累库市场尚未交易,当前锌价(24125, -125.00, -0.52%)仍相对偏强,超累库的现实或导致锌价上涨压力较大,因此节前建议锌多头逐步获利了结。

铅 国内受春节前陆续放假、计划检修等因素制约,原生铅与再生铅企业生产多有下滑,春节前一周临近交割,交仓货源逐步转移至交割仓库,铅锭上期所库存累增进一步上升至5.4万吨。较往年相比有明显的累库增量。下游方面,春节前最后一周,物流大多停运,多数铅蓄电池企业已进入放假状态,铅锭节前备库进入尾声。节前供需双弱,需求更弱,一定程度对铅价形成拖累,但在成本支撑下,预计短期铅价回落有支撑。随着春节假期临近,由于海外库存持续去化,外盘不确定较高,建议轻仓过节。

(文章来源:一德期货) |

|

|  |

|

微信:

微信: QQ:

QQ: