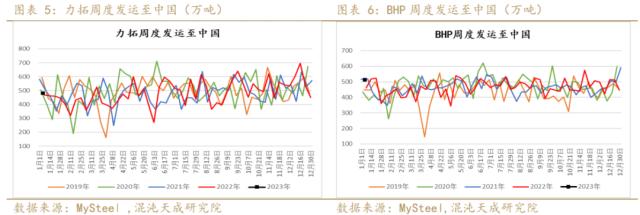

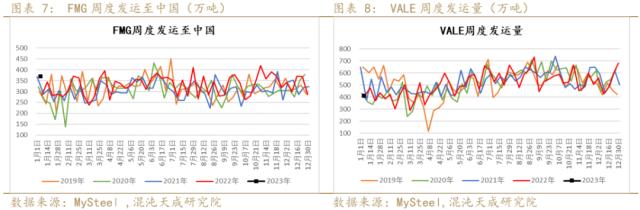

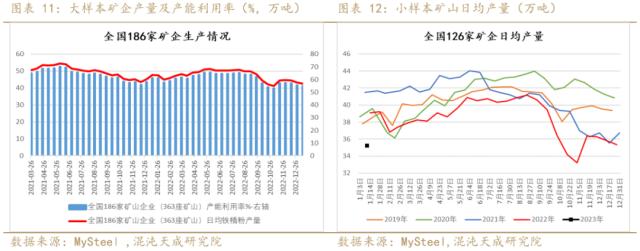

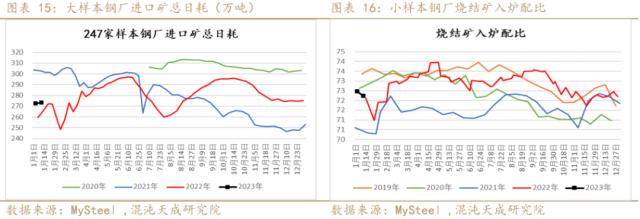

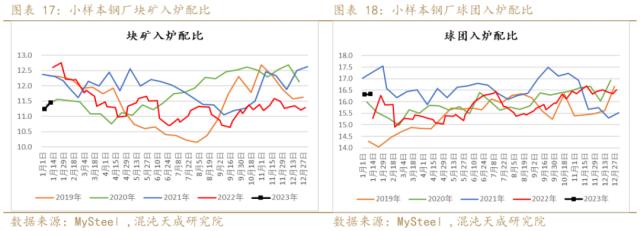

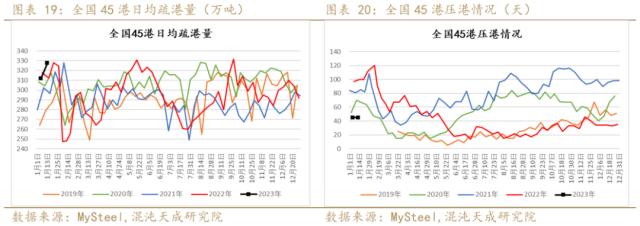

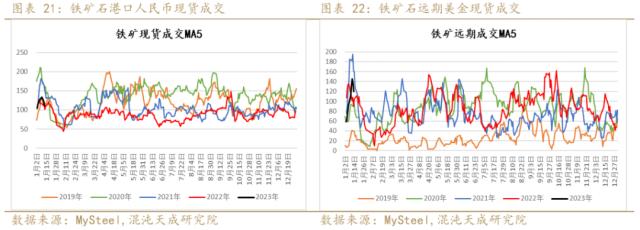

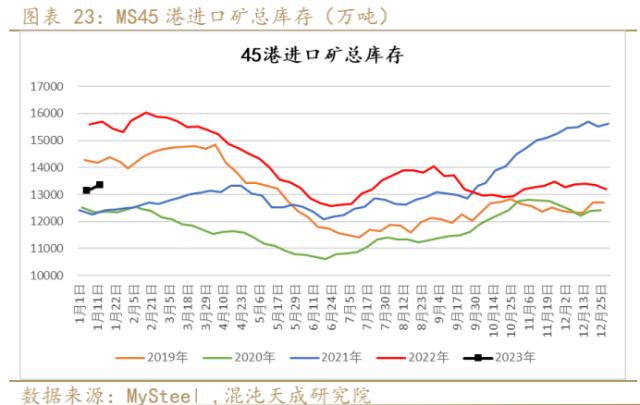

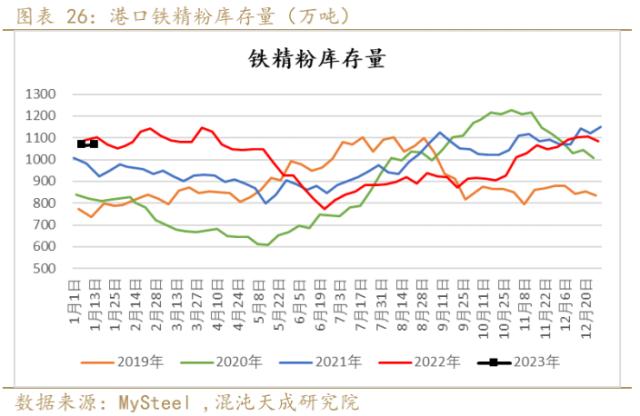

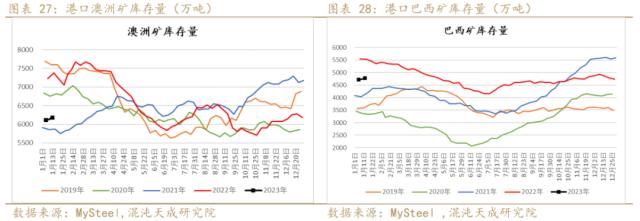

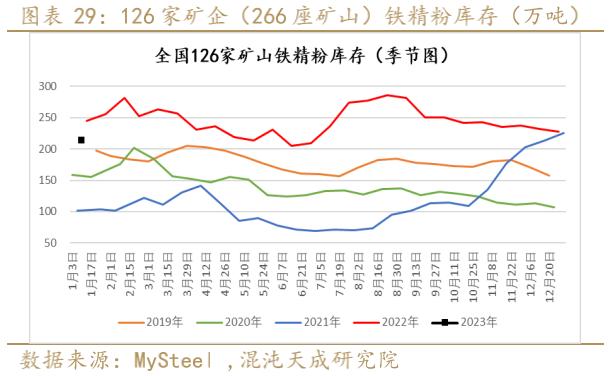

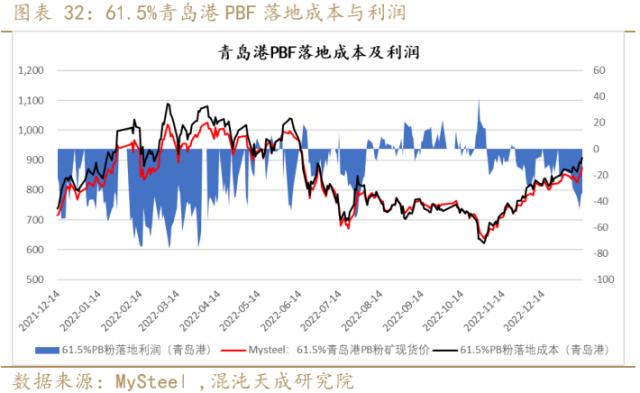

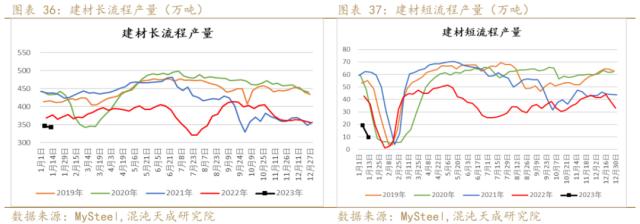

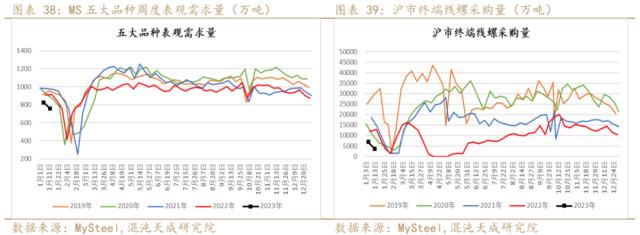

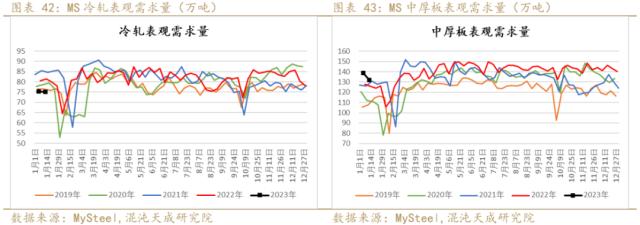

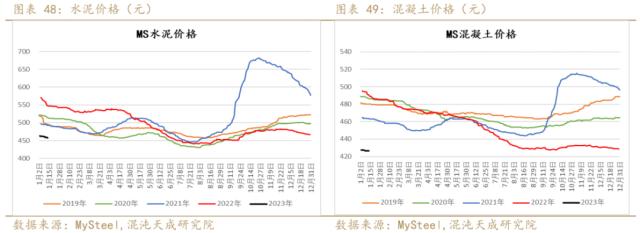

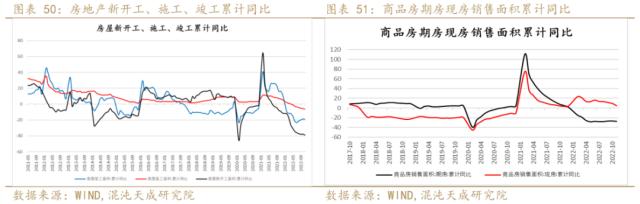

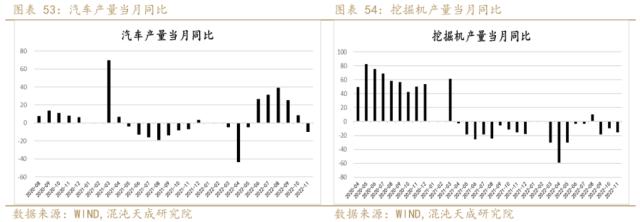

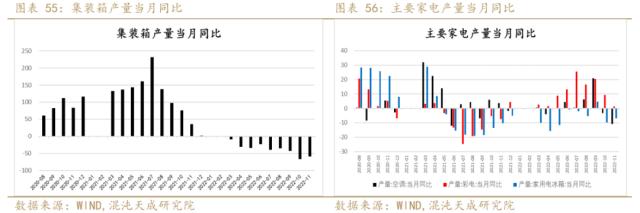

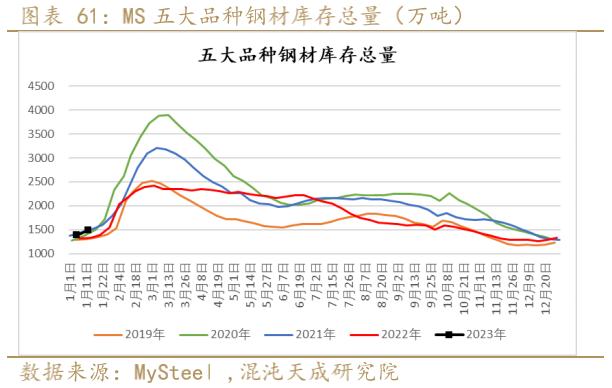

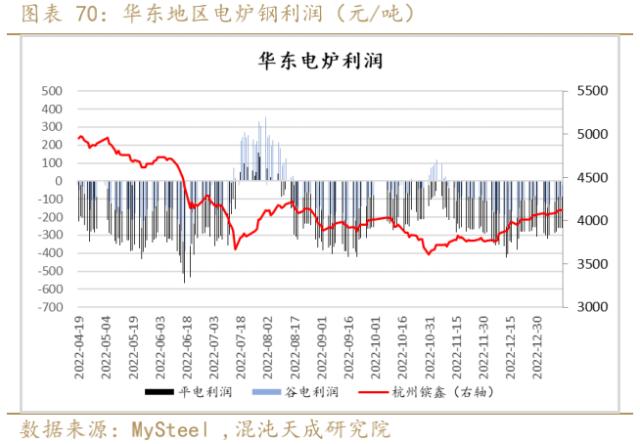

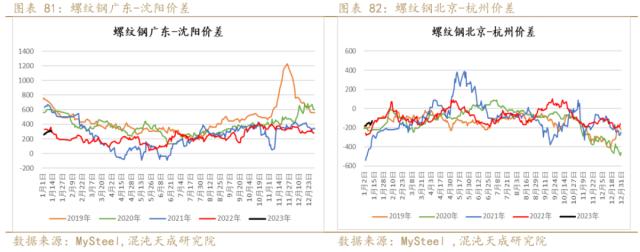

来源:混沌天成研究 观点概述: 近期全球铁矿发运回落,春节期间预期国内到港趋减,叠加国内矿产量低位,整体铁矿供应偏弱。而本周钢厂高炉开工率及铁水产量开始有小幅回升,在钢厂铁矿库存绝对量仍处同期低位的情况下,预计春节前后仍将有一定的采购补库需求。短期铁矿基本面呈现供弱需增格局,预计下周矿价走势可能延续偏强震荡。 1)供应端,近期全球铁矿发运季节性回落,假期期间国内到港趋减,短期进口矿供应依然不高,而国内矿产量也处同期低位,整体铁矿供应依然偏弱。 2)需求端,本周钢厂高炉开工率及铁水产量均有小幅回升,而钢厂库存绝对量仍处同期最低,预计春节前后对铁矿仍有一定的采购补库需求。 3)库存端,港口及钢厂库存均有增加,国内矿库存续降。 4)利润端,美元货落地利润依然为负,国外需求仍强于国内。 节前钢材产量持续下滑,短流程钢厂减产明显,长流程钢厂也有小幅减量,整体钢材供应仍处同期低位。钢材需求随着假期临近持续走弱,五大品种钢材表需也处于同期低位,但因元旦后海外钢市需求有所恢复,叠加国内外钢材价差小幅扩大,国内钢材出口空间趋增。整体钢市供需双弱格局下,预计节前钢价走势延续震荡。 1)供应端,本周钢材产量继续下降,但长流程产量降幅不大,主要是短流程钢厂产量因春节假期来临有明显减少,短期国内钢材供应依然偏弱。 2)需求端,随着春节假期临近,近日建材成交持续走弱,各地钢材市场也陆续进入假期模式,本周五大品种钢材表需延续下滑,整体国内钢材需求依然趋弱。不过,元旦后海外钢市需求有所恢复,叠加国内外钢材价差小幅扩大,国内钢材出口空间趋增。 3)库存端,社库大增,厂库小增,总库存增幅进一步扩大。 利润端,本周长短流程即期亏损均有小幅收窄,钢厂盈利率也略有回升,成材现货即期利润部分改善,但盘面利润有所回落。 策略建议: 观望 风险提示: 1. 铁矿:钢厂行政性限产及海外矿山供应变化。 2. 钢材:国内疫情及政策影响,海外宏观环境变动。 第一部分 铁矿市场 一 铁矿供应 1. 铁矿进口及发运:上周全球发运环比大幅回落575万吨至2672.2万吨;澳巴发运也有明显减少,环比下降384.6万吨至2097万吨,整体发运均季节性回落但仍处正常区间。  上周澳洲发运仅微降,环比减少7万吨,但同期巴西发运环比大幅回落377.6万吨。  上周力拓发运至中国的量小幅回升至正常区间,BHP至中国的发运量有所增加至同期高位。  上周FMG发运至中国的量回升至同期高位,但VALE发运量大幅减少至同期低位水平。  2. 进口矿到港:上周45港到港量环比下降199.9万吨至2482.4万吨,其中26港到港量环比减少254.3万吨。由于前期澳巴发运有所回落,预计近两周国内进口矿到货量将小幅下降。  3. 国产矿供应:本周样本矿企的铁精粉日均产量环比继续小幅减少0.4%,样本矿企的产能利用率也回落至54.69%,当前国内矿生产仍处于同期最低水平。  二 铁矿需求 1. 高炉生产情况:本周钢厂高炉开工率有所回升,环比增1.04%至75.68%,与去年同期水平相当;日均铁水产量也有所增加,环比上升1.58万吨至222.3万吨,高于去年同期。  2. 钢厂配比使用:本周大样本钢厂进口矿总日耗环比微增0.9万吨,日耗略有增加。小样本钢厂的烧结矿入炉配比略有下降,环比减少0.23%,与去年同期水平相当。  本周块矿入炉配比小幅上升,但仍处同期低位;球团入炉配比略有增加,位于正常区间。  3. 疏港情况:本周日均疏港环比上升15.52万吨至327.48万吨,压港天数未变仍在45天。  4. 成交情况:本周铁矿港口现货成交有所回落,远期美元货成交也冲高回落,整体成交趋减。  三 铁矿库存 1. 总库存:尽管疏港继续回升,但因到港仍处高位,且压港部分缓解,本周铁矿港口库存有所增加,45港总库存环比上升228.39万吨至13358.93万吨,处同期正常水平。  2. 分品种库存:块矿库存增加64.06万吨,增幅3.3%;球团库存上升10.49万吨,增幅1.9%。  铁精粉库存环比微增1.35万吨,增幅0.13%。本周各品种铁矿库存均有不同程度上升,其中块矿库存增幅最大。  3. 澳巴库存:本周澳矿库存环比增加71.97万吨至6176.43万吨,仍处同期偏低水平。巴西矿库存也有所上升,环比增加46.13万吨,仍处近年同期的高位。  4. 国内矿库存:本周国内样本矿山铁精粉库存环比下降14.5万吨,仍处同期偏高水平。  5. 钢厂库存:本周大样本钢厂进口矿总库存环比继续增加284.85万吨至10241.19万吨,小样本钢厂进口矿平均库存可用天数也增加2天至27天,二者虽有所回升但仍处同期低位。  四 落地利润 本周普氏价格继续震荡上涨,港口现货价格也有所回升,但目前青岛港(5.69 +0.71%,诊股)PBF落地利润依然为负,截至周五远期美元货落地利润为-33.46元,较上周末-29.45元的亏损又扩大4.01元。  第二部分 钢材市场 一 钢材供应 1. 本周螺纹周产量环比下降9.84万吨至237.91万吨,同期热卷周产量环比减少4.07万吨。  本周五大品种周产量继续减少,环比下降21.22万吨至862.46万吨,同比降72.48万吨。  2. 本周建材长流程产量略降,环比减0.9%;短流程产量延续大幅下滑,环比减少50%。  二 钢材需求 1. 周度需求:本周五大品种钢材表需继续回落,沪市终端线螺采购量也有明显减少。  本周螺纹钢表需环比降40.64万吨,同比降35.3%;热轧表需环比降6.57万吨,同比降9.1%。  本周冷轧表需环比微降0.19万吨仍处同期低位,中厚板表需环比降7.17万吨但仍处同期高位。  2. 现货成交:本周全国建材成交大幅走弱,钢银现货成交也小幅回落,整体成交延续弱势。  3. 土地及商品房成交:近期百城土地成交明显回落至同期低位,大中城市商品房成交先降后升但仍处同期低位,显示当前房地产市场需求仍未有明显改善。  4. 水泥、混凝土价格:随着需求进入淡季,本周水泥及混凝土市场价格继续表现回落,二者价格均处于同期最低水平,显示当前建材市场需求依然较差。  5. 房地产施工及销售:11月房地产新开工、施工及竣工累计同比降幅均有不同程度走扩,商品房期房销售累计同比继续下滑,现房销售累计同比增幅也有所收窄,地产表现依然较差。  6. 挖掘机开工小时数:12月中国挖掘机开工小时数继续小幅下降,仍处同期低位。12月除日本挖掘机开工小时数有所回升,欧洲及北美挖掘机开工小时数均有明显下滑。  7. 汽车及工程机械:受疫情影响,11月国内汽车产量同比下降9.9%,挖掘机产量同比下降15.3%,二者均有不同程度下滑,显示工业生产有所回落。  8. 集装箱及家电:11月集装箱产量同比下滑59.3%,家电产量同比也有所下降仅彩电同比小增。  9. 船舶:11月中国手持造船订单量同比增长7.5%,新接订单量明显减少,环比下降55.56%。  三 钢材库存 本周五大品种钢材社会库存环比增加97.92万吨至1053.41万吨,社会库存持续大幅上升;五大品种钢厂库存环比增加9.28万吨至439.49万吨,钢厂库存也开始有所回升。  本周五大品种钢材库存总量1492.9万吨,环比增加107.2万吨,增幅进一步扩大。  四 钢材利润 1. 铁水成本及与废钢价比较:本周北方铁水成本略有上升,环比上周增加24元至2969元/吨。因废钢价格持平,废铁价差依然变动不大,目前短流程相对长流程的生产优势也不明显。  2. 钢坯成本及吨钢利润:尽管成本小幅上升,但因钢价也有所上涨,本周北方及华东吨钢亏损均继续收窄,目前模型测算的北方及华东吨钢即期亏损均不足百元。  3. 螺纹钢现货及盘面利润:受益于螺纹钢价格上涨,本周模型测算的北方及华东螺纹即期利润均有小幅回升,目前利润区间在80-180元,但同期主力螺纹盘面利润有小幅回落。  4. 热轧现货及盘面利润:因热卷价格有所上扬,本周华东及北方热卷即期亏损继续小幅收窄,目前二者亏损降至130-180元区间,但同期主力热卷盘面利润有小幅回落。  5. 电炉利润:受益于钢价上涨,本周电炉平电亏损进一步收窄,较上周收窄40元至-260元。  第三部分 钢矿期现货价格表现 一 铁矿期现数据 (1)铁矿石内外盘价差与主力合约月差  (2)铁矿石主力基差及螺矿比  (3)铁矿高低品价差  二 钢材期现数据 (1)螺纹及热轧基差  (2)现货螺卷差与主力盘面螺卷差  (3)螺纹钢主要区域价差  第四部分 本周结论 近期全球铁矿发运回落,春节期间预期国内到港趋减,叠加国内矿产量低位,整体铁矿供应偏弱。而本周钢厂高炉开工率及铁水产量开始有小幅回升,在钢厂铁矿库存绝对量仍处同期低位的情况下,预计春节前后仍将有一定的采购补库需求。短期铁矿基本面呈现供弱需增格局,预计下周矿价走势可能延续偏强震荡。 1)供应端,近期全球铁矿发运季节性回落,假期期间国内到港趋减,短期进口矿供应依然不高,而国内矿产量也处同期低位,整体铁矿供应依然偏弱。 2)需求端,本周钢厂高炉开工率及铁水产量均有小幅回升,而钢厂库存绝对量仍处同期最低,预计春节前后对铁矿仍有一定的采购补库需求。 3)库存端,港口及钢厂库存均有增加,国内矿库存续降。 4)利润端,美元货落地利润依然为负,国外需求仍强于国内。 节前钢材产量持续下滑,短流程钢厂减产明显,长流程钢厂也有小幅减量,整体钢材供应仍处同期低位。钢材需求随着假期临近持续走弱,五大品种钢材表需也处于同期低位,但因元旦后海外钢市需求有所恢复,叠加国内外钢材价差小幅扩大,国内钢材出口空间趋增。整体钢市供需双弱格局下,预计节前钢价走势延续震荡。 1)供应端,本周钢材产量继续下降,但长流程产量降幅不大,主要是短流程钢厂产量因春节假期来临有明显减少,短期国内钢材供应依然偏弱。 2)需求端,随着春节假期临近,近日建材成交持续走弱,各地钢材市场也陆续进入假期模式,本周五大品种钢材表需延续下滑,整体国内钢材需求依然趋弱。不过,元旦后海外钢市需求有所恢复,叠加国内外钢材价差小幅扩大,国内钢材出口空间趋增。 3)库存端,社库大增,厂库小增,总库存增幅进一步扩大。 4)利润端,本周长短流程即期亏损均有小幅收窄,钢厂盈利率也略有回升,成材现货即期利润部分改善,但盘面利润有所回落。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);