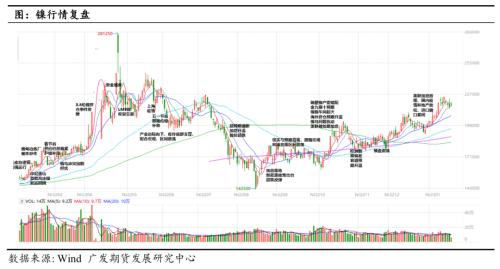

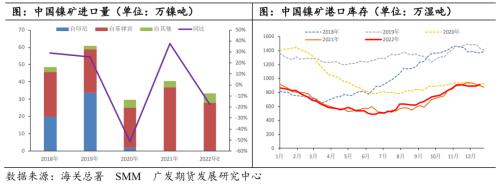

来源:广发黄埔荟 核心观点 回顾2022年,镍市的核心矛盾是二级镍过剩和一级镍库存低位,资金博弈行为明显,价格重心上移。 展望2023年,海外经济处于下行周期,国内迎来复苏,内外周期错配,定价更加关注基本面。关键的问题仍然是,纯镍什么时候过剩?我们认为,纯镍库存累积需要寄希望于已有产能恢复、新增产能投放,以及需求负反馈,更多依赖二级镍对纯镍消费替代进一步增强。下山的路,以时间换空间,积小胜为大胜。 2023年全球精炼镍有望转向紧平衡,供应端预计有约2万吨增量,需求端约3万吨减量,正常情况下呈现小幅过剩。计划新建的精炼镍项目最早于六、七月份投放,爬产需要时日,密切跟踪产能投放节奏和产能转化问题。LNG存储设备集中性投产、国产大飞机和军工运用等带动镍基合金消费,贡献纯镍消费主要增量;电镀方面消费亦有少许增加;而不锈钢和电池领域消耗纯镍进一步削弱。节奏上,精炼镍上半年偏紧,下半年趋松。另外,得益于印尼镍铁和中间品产能迅猛增长,2023年镍元素过剩约27万吨。 需要强调的是,镍市扰动因素纷纭:(1)近期诺镍传闻减产10%,若其他大型精炼镍企业也有减产计划,则会推后过剩进程。但目前冶炼具备高利润,贸然减产的可能性值得商榷。(2)低库存状态下,镍价易涨难跌,在绝对值累积达到一定阈值前,警惕挤仓风险。(3)纯镍垒库迹象产生后,不排除资金抢跑,镍价转下跌通道,可能诱发隐性库存显性化。(4)后期国内镍豆可交割落地,会加速盘面定价走弱。(5)目前伦镍流动性匮乏,盘面资金博弈行为明显,投机头寸建议留有较高安全边际。(6)另外,关注俄乌冲突、LME对俄镍态度、印尼镍产品出口政策等事件动态。如若上述因子发生重大变化,则应及时调整交易思路。 价格方面,尽管镍价大趋势向下,但低库存状态下恐难以顺畅下跌,波动幅度较大,总体前高后低。明年镍价下限预估150000~160000元/吨,上限取决于资金博弈,不确定性较高。 单边策略:纯镍平衡扭转前易涨难跌,单边维持逢低买入思路;考虑到需求负反馈积累和下半年新增产能投放,二季度之后寻求逢高布空机会。套利策略:国内低仓单和高持仓状态下,有利于跨期正套。关注阶段性空镍不锈钢比值机会,寻求镍与镍铁价差回归。 正 文 一、行情回顾 回顾2022年,镍市行情波澜壮阔。主线有如下几条: 第一,低库存支撑镍价偏强震荡。尽管二级镍过剩且对纯镍替代作用明显,纯镍使用空间压缩,但全球镍低库存情形下,镍价向上弹性较大。 第二,镍豆自溶经济线为镍价筑底。年中“镍铁—高冰镍”产能瓶颈问题解决后,“高冰镍—硫酸镍”产能错配问题显现。硫酸镍价格坚挺上涨带动镍豆自溶经济线上移,抬升镍价。直到四季度,硫酸镍问题才得以缓解。 第三,地缘政治和印尼政策扰动。2月24日,俄乌战争爆发,抬升全球能源价格和通胀水平,也加剧了市场对俄镍供应短缺和交割可行性的担忧。关于印尼镍产品出口征税问题仍在讨论,至今未有定论。 第四,巨头博弈加剧镍价波动。产业客户多为近似套保,套保的现货标的不符合交割标准。俄乌冲突加剧俄镍供应担忧,LME没有好的风险跟随和处理机制,引发史诗级挤仓行情。3月7日,LME 3M镍价最高触及101365美元/吨。事件之后,风波告一段落,但“后遗症”仍在。LME镍尚未恢复亚洲时段交易,外盘缺乏流动性,伦镍年内多次暴涨暴跌。 第五,宏观定价因子权重上升。6月中旬,由欧美超预期通胀引发加息升温浪潮,市场担忧过度紧缩带来衰退,叠加国内疫情蔓延导致经济增长放缓,大宗商品暴跌。相反地,11月市场预期美联储放缓加息节奏,国内也放松疫情管控和地产融资,经济复苏预期带动大宗商品价格整体抬升。  二、供应端展望:二级镍产能集中释放,纯镍稳中小增 2.1 镍矿:国内镍矿需求下滑,发运量同比下降 2022年1-11月,国内镍矿进口总量3748万吨,同比下降近10%。近年来,中国企业纷纷在印尼投资建厂,发展镍铁产线,印尼镍铁经济性优势更佳,国内镍铁产能收缩,对镍矿需求量下滑。中国镍矿港口库存基本与去年持平。

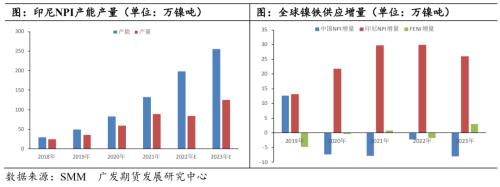

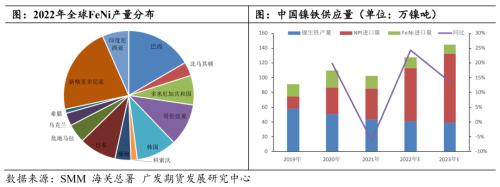

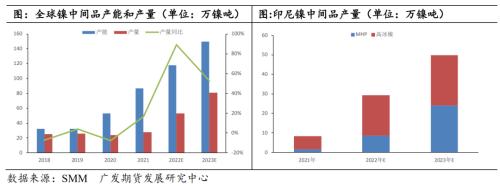

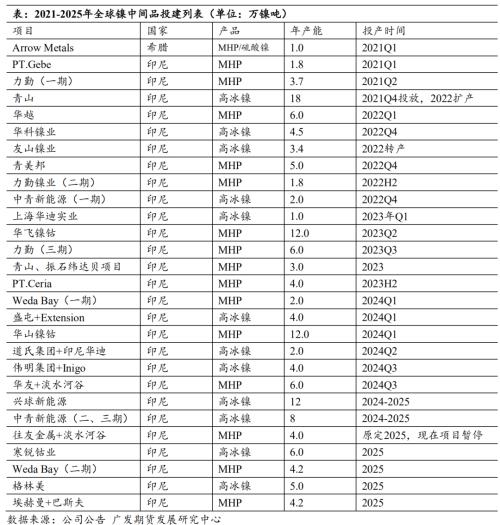

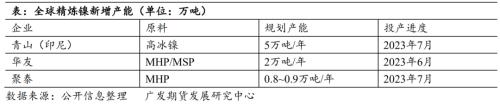

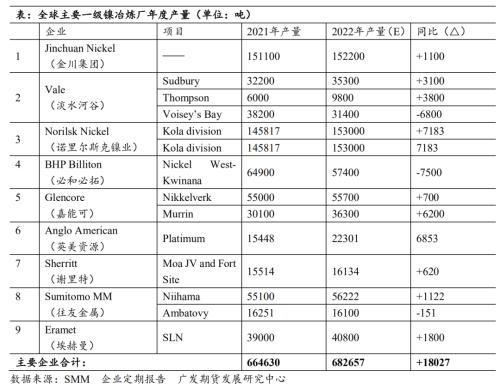

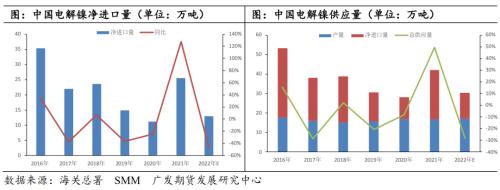

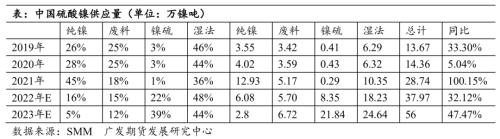

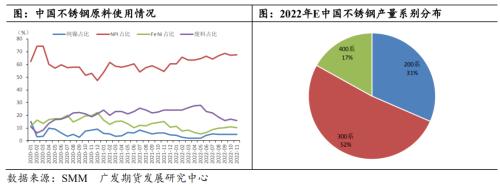

2.2 镍铁:过剩格局确定,部分转产高冰镍 2022年全球镍铁预计产量198万吨,同比增长15.06%。2022年底印尼在产的NPI约为197万镍吨,产量约119万镍吨。印尼新增产线集中在上半年投放,下半年放缓进度,部分转产高冰镍。从不锈钢耗镍来看,2022年NPI和废不锈钢使用占比提升,FeNi和纯镍占比下滑。其中,受欧洲能源危机影响,海外FeNi工厂多有关停;并且,FeNi价格与LME挂钩,三月伦镍事件之后,LME价格飙升,FeNi使用占比明显减少。直到7月份,中国FeNi进口才逐步恢复正常。未来,以印尼青山为代表的企业,将通过“NPI—高冰镍”技术,考量经济性,调节镍铁和不锈钢产能过剩问题,促进新能源产业发展。预计2023年全球镍铁供应219万镍吨,同比增加10.61%。     2.3 镍中间品:高利润刺激投产,高冰镍爆发式增长 2022年全球镍中间品产能约87万镍吨,湿法中间品和高冰镍占比分别约62%和38%。预计2022年全球镍中间品产量53万镍吨,其中湿法中间品31万吨、高冰镍22万吨。2023年需要重点关注待投项目华飞镍钴MHP(12万镍吨/年)和力勤三期MHP(6万镍吨/年)项目,华迪高冰镍产线(1万镍吨/年)、青山和振石纬达贝MHP项目(3万镍吨/年),以及PT.Ceria的MHP项目(4万镍吨/年)。预计2023年全球镍中间品产量81万镍吨,同比增加52.83%,具体还需进一步跟踪产能实际投放情况。   2.4 精炼镍:全球产量小幅增加,国内进口量或低位 2022年全球精炼镍产量预计83万吨,同比增加8.72%。冶炼利润丰厚,激发产能释放。其中,镍板形态占比72%,镍豆镍粉形态占比23%。分主要冶炼厂看:金川集团产量小幅增长,全球份额预计20%,与俄镍份额齐肩。淡水河谷因去年矿场发生大规模罢工、诺里尔斯克镍业因去年北部区域矿山地下水渗入事故基数较低,今年恢复后产量有明显提升。但是2月爆发的俄乌冲突使得俄镍在欧洲市场销售流通产生障碍,俄镍生产也遇到诸多困难。必和必拓受疫情影响劳动力紧缺,6月制氧厂出现意外致使冶炼厂停产15天,产量下滑。5月Raglan矿山发生罢工,嘉能可生产受限,但全年亦有增量。往友金属上半年主要由于原料供应问题与设备检修,Niihama工厂产量有所减少,但整体产量持稳。英美资源、谢里特、埃赫曼产量基本持稳。 从全球精炼镍新增产能来看,2023年印尼青山、华友衢州基地、聚泰分别有5万吨/年、2万吨/年和0.8~0.9万吨/年新增产能投放,且集中于六、七月份。预计2023年全球精炼镍产量小幅增长至85万吨,增速1.97%。 2022年中国精炼镍产量预计17.24万吨,同比增加4.2%;净进口量13万吨,同比下滑49%。2021年由于新能源产业高速发展,MHP产能错配,镍豆占硫酸镍每月生产原料比例最高达到50%,对进口镍豆依赖度较高。而2022年,由于印尼湿法中间品和高冰镍产能提升,镍豆自溶经济性欠佳,对进口镍豆消费下降,进口量有显著下滑。进口产品主要来自澳大利亚和俄罗斯。2023年预计国内精炼镍产量18万吨,进口量或维持低位。        2.5 硫酸镍:产量维持高增速,对纯镍依赖度下降 2022年全球硫酸镍产量预计50万镍吨,同比增加31.34%。2022年中国硫酸镍产量预计38万镍吨,同比增长32.22%。中国硫酸镍产量全球占比达到76%。从2022年中国硫酸镍生产原料来看,镍豆/镍粉、废料、镍硫和MHP/MSP分别占比约为16%、15%、22%和48%。其中,纯镍占比由显著下滑,主因MHP/MSP和镍硫消费替代,纯镍在镍系产品中估值偏高,镍豆酸溶经济性具有明显劣势。 据SMM,2022年预计中国硫酸镍产能达到76万镍吨,开工率51.31%。从新增产能列表来看,2023年中国硫酸镍待投产能156.4万实物吨,约为35万镍吨。基本为常压和高压浸出工艺,酸溶产线因经济性问题几无新增。预计2023年中国硫酸镍产量56万镍吨,同比增长47.47%;全球硫酸镍产量71万镍吨,同比增加42%。     三、需求端展望:镍元素需求高增,但纯镍需求负增长 从原生镍角度看,不锈钢、电池、合金铸造、电镀这四大项目全球镍元素消费占比分别为71%、13%、8%和5%,中国分别为66%、19%、9%和3%。

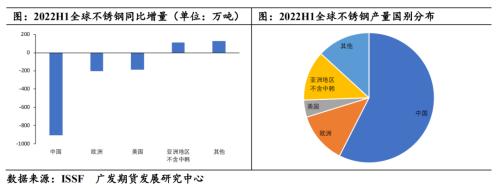

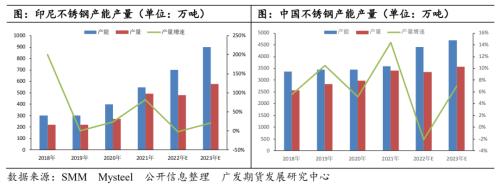

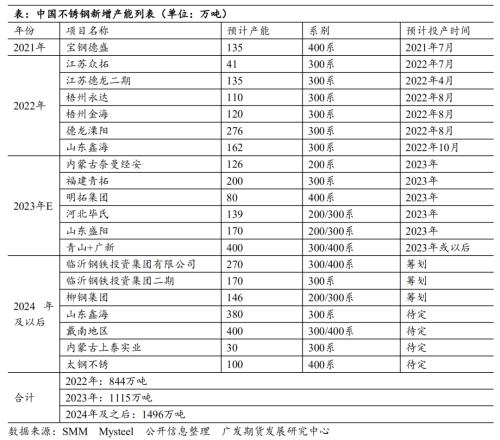

3.1 不锈钢:产量迎来修复,原料依赖镍铁 据英国钢铁研究机构MEPS,2022年全球不锈钢产量预估5650万吨,同比减少3.07%(此前MEPS预测,2022年全球不锈钢粗钢产量将达到5860万吨)。中国和印尼的总产量约占世界产量的2/3。根据国际不锈钢论坛(ISSF)公布的数据,2022年上半年全球产量2899.5万吨,同比减少3.49%。中国、欧洲、亚洲(不包括中国、韩国)、美国分别占比为56.4%、12.5%、13.2%、3.8%,其余地区占比14.1%。减量主要系需求疲软和事故干扰。其中,中国不锈钢产量主要受疫情、地产和出口拖累;欧洲受能源成本飙升,大量不锈钢厂停产;韩国POSCO炼钢厂发生浸水事故,生产恢复缓慢;中国台湾地区熔炼活动受到岛内库存高企和终端用户需求低迷的拖累;印尼钢厂7月、9月、11-12月因海外需求疲软而减产。 从中国和印尼不锈钢新增产能投放计划来看,2023年主要关注德龙溧阳(276万吨/年产能)、山东鑫海(162万吨/年产能)、福建青拓(200万吨/年产能)、山东盛阳(170万吨/年产能)、河北毕氏(139万吨/年产能)等项目进展情况。当然,这仅是钢厂新增产能投放计划,钢厂会根据实际需求和利润情况进行调节。只要钢厂不产生恶性竞争,产能会有序投放。预计2022年中国不锈钢产量3344万吨,同比减少2.11%;印尼不锈钢产量480万吨,同比减少3.61%。 预计2023年全球不锈钢产业迎来复苏,产量提升4.5%。其中,中国不锈钢产量3511万吨,同比增加5%;印尼不锈钢产量550万吨,同比增加14.58%。       3.2 新能源:维持高增速,原料依赖中间品 2022年,中国三元前驱体产量约为83.02万吨,同比增加42.38%。其中,3系占比0.3%,5系占比27.3%,6系占比28.9%,8系占比34.6%,NCA占比10.0%,高镍化趋势明显,对应耗镍量约为39万吨,同比增长53%。预计2023年中国三元前驱体产量116万吨,同比增加39.76%,全球占比79%。据中汽协,2022年1-11月,中国新能源(4.08 +0.74%,诊股)汽车产销分别完成625.3万辆和606.7万辆,同比均增长1倍,市场占有率达到25%;预计2022年产量达到700万辆,同比增长98.28%。   3.3 合金:维持高景气度,贡献纯镍主要需求 镍基合金是指在650~1000℃高温下有较高的强度与一定的抗氧化腐蚀能力等综合性能的一类合金,应用于食品、海洋、环保、能源和石油化工领域。其中,高温合金在镍合金中占比超过75%,主要使用金川镍;耐腐蚀合金占比约10%,主要使用俄镍。 国内方面,“十四五”规划指出,提高国防和军队现代化质量效益,加快武器装备现代化,聚力国防科技自主创新、原始创新,加速战略性前沿性颠覆性技术发展,加速武器装备升级换代和智能化武器装备发展。军用品和国产飞机需求放量将拉动合金需求。海外方面,欧洲因能源危机兴建LNG储存设备,镍基合金行业维持高景气度。预计2023年全球合金方面耗镍有2万吨增量。 3.4 电镀:对镍价敏感,需求小幅增长 今年国内疫情扰动和高镍价对电镀行业需求产生抑制,海外需求较为稳定。预计2023年全球电镀行业耗镍边际增量在0.9万吨左右。

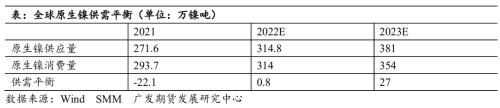

四、库存和供需平衡:结构性过剩转为全面过剩 预计2022年底全球精炼镍显性库存6.72万吨,同比减少45.46%,去库主要体现在海外市场。预计2023年全球精炼镍库存同比增量5.28万吨,达到12万吨,有望缓慢垒库。原生镍角度来看,预计2023年过剩27万吨。 另外,如果国内镍豆可以进入实质性交割,则会带动镍价重心下移。目前,国内镍豆已经纳入可交割品,但是升贴水和品牌等细节问题尚未最终公示。镍豆自溶经济性很差,四季度硫酸镍已经过剩,镍豆现货升贴水较低。如果镍豆可以用来交仓,则盘面价格会锚定镍豆定价,打开下跌空间。   五、总结与展望 回顾2022年,镍市的核心矛盾是二级镍过剩和一级镍库存低位,资金博弈行为明显,价格重心上移。 展望2023年,海外经济处于下行周期,国内迎来复苏,内外周期错配,定价更加关注基本面。关键的问题仍然是,纯镍什么时候过剩?我们认为,纯镍库存累积需要寄希望于已有产能恢复、新增产能投放,以及需求负反馈,更多依赖二级镍对纯镍消费替代进一步增强。下山的路,以时间换空间,积小胜为大胜。 2023年全球精炼镍有望转向紧平衡,供应端预计有约2万吨增量,需求端约3万吨减量,正常情况下呈现小幅过剩。计划新建的精炼镍项目最早于六、七月份投放,爬产需要时日,密切跟踪产能投放节奏和产能转化问题。LNG存储设备集中性投产、国产大飞机和军工运用等带动镍基合金消费,贡献纯镍消费主要增量;电镀方面消费亦有少许增加;而不锈钢和电池领域消耗纯镍进一步削弱。节奏上,精炼镍上半年偏紧,下半年趋松。另外,得益于印尼镍铁和中间品产能迅猛增长,2023年镍元素过剩约27万吨。 需要强调的是,镍市扰动因素纷纭:(1)近期诺镍传闻减产10%,若其他大型精炼镍企业也有减产计划,则会推后过剩进程。但目前冶炼具备高利润,贸然减产的可能性值得商榷。(2)低库存状态下,镍价易涨难跌,在绝对值累积达到一定阈值前,警惕挤仓风险。(3)纯镍垒库迹象产生后,不排除资金抢跑,镍价转下跌通道,可能诱发隐性库存显性化。(4)后期国内镍豆可交割落地,会加速盘面定价走弱。(5)目前伦镍流动性匮乏,盘面资金博弈行为明显,投机头寸建议留有较高安全边际。(6)另外,关注俄乌冲突、LME对俄镍态度、印尼镍产品出口政策等事件动态。如若上述因子发生重大变化,则应及时调整交易思路。 价格方面,尽管镍价大趋势向下,但低库存状态下恐难以顺畅下跌,波动幅度较大,总体前高后低。明年镍价下限预估150000~160000元/吨,上限取决于资金博弈,不确定性较高。 单边策略:纯镍平衡扭转前易涨难跌,单边维持逢低买入思路;考虑到需求负反馈积累和下半年新增产能投放,二季度之后寻求逢高布空机会。套利策略:国内低仓单和高持仓状态下,有利于跨期正套。关注阶段性空镍不锈钢比值机会,寻求镍与镍铁价差回归。 报告作者: 张若怡Z0013119 |

|

|  |

|

微信:

微信: QQ:

QQ: