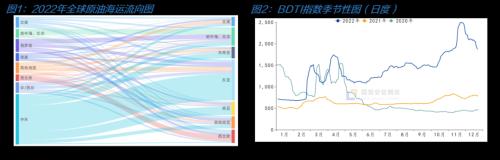

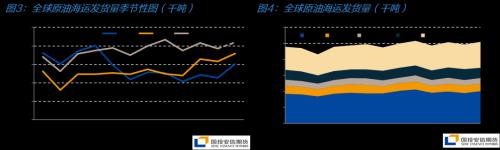

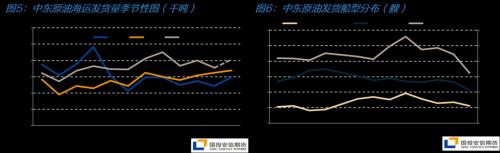

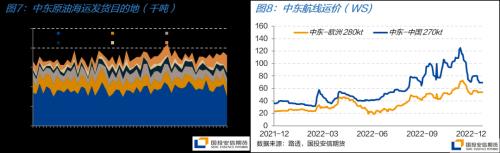

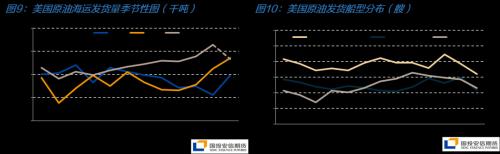

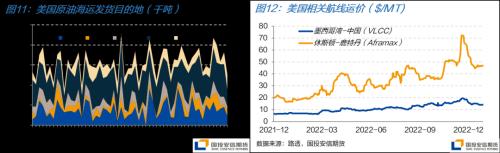

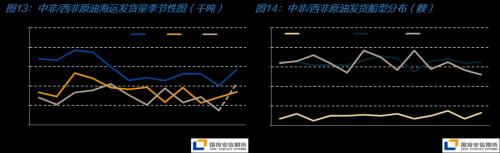

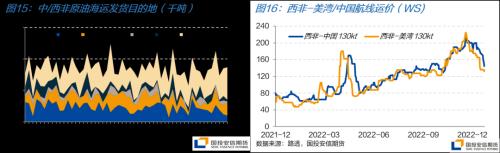

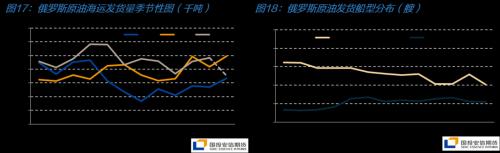

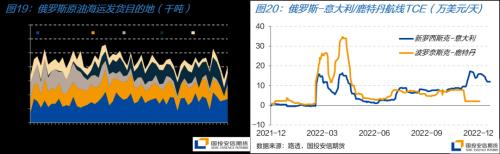

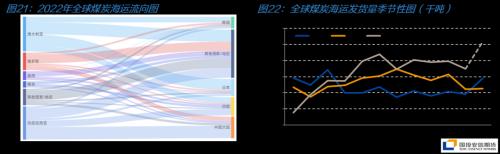

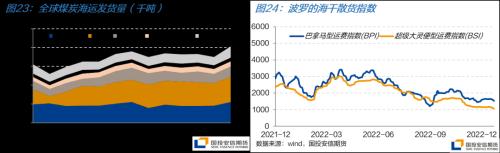

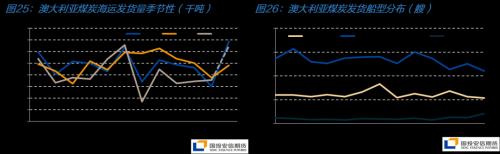

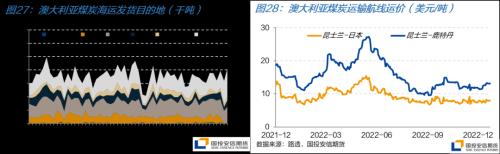

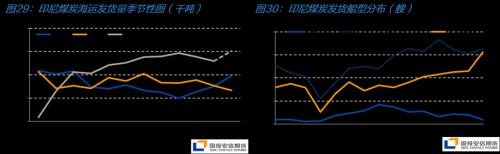

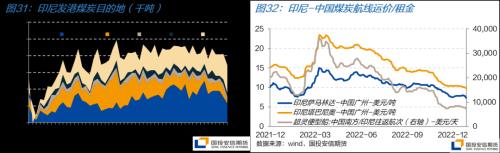

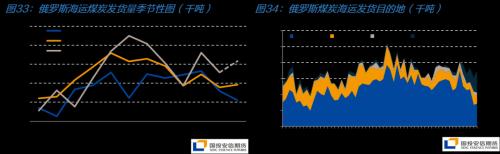

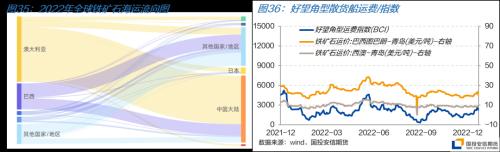

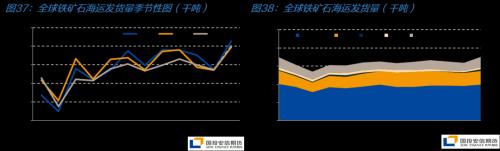

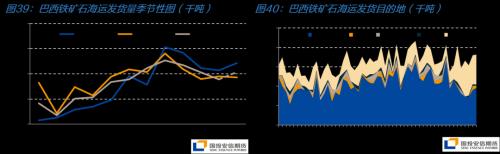

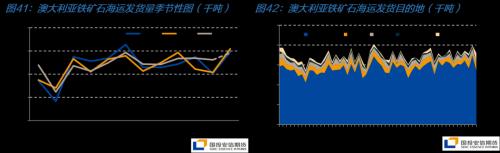

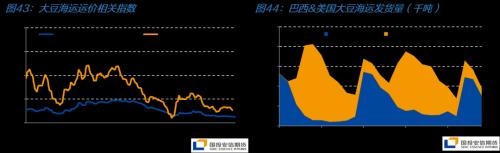

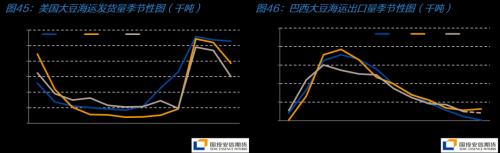

来源:国投安信期货研究院 原油:俄罗斯原油禁令落地、出口规模锐减,美国暴雪天气影响原油产量,但在中东及西非地区发货量上升的带动下,全月发货量仍将环比上行。 煤炭:北半球寒潮来袭,叠加年末补库需求,煤炭需求走强,全球煤炭海运发货量逐步提升。后续欧洲及东亚气温转暖,非电需求欠佳,海运贸易动力仍存,但幅度有限。 铁矿石:澳洲矿山年末冲量,印度、南非等非主流矿发运量也有显著上升,叠加我国钢厂春节前补库需求带动,铁矿石发货量逐步增加。铁矿石海运运输需求的上升带动好望角型散货船运费连续上涨。 大豆:美国内河干旱缓解,美豆发运逐步改善。巴西发货量环比下降,但价格优势有望助推巴西新一季发运规模。 全球原油海运贸易概况 11月在中东地区发货规模下滑的影响下,全球原油海运发货量环比下跌3%,合计1.97亿吨,但仍处近几年来的高位,同比上升8%。12月以来,尽管俄罗斯原油禁令落地、出口规模锐减,美国暴雪天气影响原油产量,但在中东及西非地区发货量上升的带动下,预计全月发货量仍将环比上升3%,同比上升6%。 地缘冲突对于原油供应市场的冲击持续。12月初俄油禁令正式生效,欧盟将俄罗斯石油的价格上限定为60美元/桶,俄罗斯原油海运出口量大跌。12月23日俄罗斯宣布反制措施,预计因此产生的减产可能达到每天50万至70万桶。俄罗斯原油出口量有较强的减量预期,前期在俄罗斯石油贸易中使用的船只溢出到其他贸易路线,短暂增加供应,对于中型油轮的运力市场产生影响。 需求方面,短期内我国政策放松后带来的第一波感染高峰使得我国原油需求受到影响。近一个月来国内多数主要城市出行强度快速下滑至低位,北京等地出行热度回升但华东地区进入快速下降期,国内炼厂开工率降至9月以来低位。预计需求的环比回升需待明年2月。欧洲方面,受西方圣诞节假期影响,发往欧洲的航线交易有所放缓。 运价方面,市场整体呈现船多货少的局面,各船型整体运力较为充足。下旬随着圣诞节临近,整体交投氛围进一步走淡,波罗的海原油运输指数(BDTI)自月初一路下滑,截至12月23日报1873点,较月初下滑17%合计387个点。 展望后续,目前俄罗斯因素对全球原油发运形成拖累,与此同时OPEC+主动减产国产量预期平稳、页岩油增产相对缓慢,预计一季度全球原油供应面临最大的环比降量,原油海运发货量也将因此受到影响。运价方面,目前1月货盘逐步放出,后续运价有望有所回升,但在运量整体偏紧的格局下,预计当前的震荡走势仍将维持一段时间。   中东地区:船多货少,运价下行 中东地区11月原油海运发货量7546万吨,环比下跌6%,同比小幅上涨4%。减量主要集中于发往亚洲地区的货量,其中发往我国、印度和韩国的货量环比分别下滑9%,8%和28%。12月中东发货量回升,预计全月发货量环比上升7%,同比上升9%。 运费方面,整体可用运力充足,月内运价承压下行,下旬运价在1月货盘逐步进场后有过短暂的回升,随后再次下行。中东-中国运价月内下滑17%,中东-美湾同期下滑18%。 展望后续市场,OPEC产量难有实质性增量,我国短期内原油市场受出行强度的快速下行而持续走弱,预计中东地区海运发货量的回升需待我国需求好转后逐步改善。   美湾地区:突发事件造成发货受阻 11月以来美国原油海运发货量受抛储动作的推动持续上行,全月发货2642万吨,环比上升11%,同比大幅上升24%。进入12月,美国的原油产量受到了一系列突发事件的影响。上旬连接美加的重要输油管道Keystone发生泄漏事故,事故导致加拿大原油无法运往库欣存储中心及海湾地区。圣诞节期间的暴雪则造成多个炼厂关闭,美国炼厂开工率大幅下滑。产能的下滑使得美国原油海运发货量受到显著影响,全月发货量预计将环比下滑12%,同比下跌1%。 运费方面,发货量的下滑,叠加油轮运力整体供给较为充足,美湾地区相关航线运价有不同程度的下行。月内美湾-UKC运价下行17%,美湾-鹿特丹运费小幅下行15%,至远东地区的VLCC运价则下滑12%。 展望后续,预计美国气温将快速回暖,炼厂开工可较快恢复,发货量将逐步回升。但当前抛储已告一段落,SPR已进入回补周期,发货量的上行不可持续。   中非/西非地区:发货先强后弱,运价快速下滑 11月中非/西非地区原油海运发货量有所走弱,全月发货1347万吨,同比和环比均下滑9%。12月初货量有所上行,但随后再次下滑。预计全月发货量环比大幅上升21%,同比上涨6%。运价方面,受船位充足,以及整体运价综合水平下行的影响,西非航线运价快速下滑。月中一度出现VLCC对于苏伊士油轮货盘的争夺,使得整体运价持续走弱,西非-中国和西非-美湾的运价分别较月初下滑28%和32%。   俄罗斯地区:俄罗斯因素将对原油海运贸易量形成拖累 俄罗斯原油海运发货量在11月继续小幅上行,全月共计发货1966万吨,环比上行3%,同比上涨7%。自12月5日开始,欧盟对俄油制裁正式开始,欧盟将俄罗斯石油的价格上限定为60美元/桶。短期内,制裁造成了显著影响,贸易商及船东公司持观望情绪,多家大型船东暂缓提供相关服务,俄罗斯原油海运发货量单周锐降89万吨。据彭博社报道,制裁生效后的10天内,在太平洋(2.57 +0.39%,诊股)港口科兹米诺港的油船装载量较一个月前暴跌50%。 12月27日,俄罗斯颁布反制措施,表示从明年2月1日起五个月内,禁止向对俄油限价的国家供应原油和成品油,且称明年可能将石油日产量削减50万桶至70万桶,以回应石油价格上限制裁。目前来看,俄罗斯因素将对后续原油海运贸易量形成拖累。 在俄油运输的运力供给方面,目前走向尚不明确。根据欧盟的制裁条款,若俄罗斯原油出口价格低于设定的60美元/桶,则相关运输船只是允许使用欧洲再保险和其他航运相关服务,理论上此情况下对于可承载俄罗斯的原油运力影响不大。但事实上部分欧美油公司正在向船东施加额外的压力,如埃克森美孚正拒绝租用12月5日以后运送过俄罗斯货物的油船,壳牌优先选择在最近三次货运中没有装载过俄罗斯原油的船只,此类措施将迫使部分船东在是否为俄罗斯原油服务间做出选择,影响俄油可用运力。鉴于此,目前部分船队选择不使用欧盟等相关国家的航运服务,据悉制裁生效后,目前俄罗斯大部分原油出口都是由这部分船队承担,目前这部分船队的规模有所扩大。目前尚不明确的是,船舶在这两个类别间是否可以较为容易的变动,即运输过俄油的船舶是否可以在90天后轻易地重新获得欧洲国家相关航运服务。此外,有部分船舶可能会选择过驳运输的方式规避制裁条款。整体而言,俄油可使用的实际运力规模目前尚不十分明确,而这也将成为后续俄油发运规模的重要影响因素。   全球煤炭海运贸易概况 11月以来,全球煤炭海运贸易量走弱,印尼、俄罗斯、美国等各主产国发货量纷纷下滑,全月煤炭海运发货量共计1.05亿吨,环比下滑4%,同比上升14%。12月随着北半球寒潮的来袭,需求整体走强,加之部分主产国罢工、线路受损等事件影响的缓解,全球煤炭海运发货量逐步提升,预计全月发货量将环比上升16%。 需求方面,欧洲寒流的侵袭使得电力需求快速上升,加之核电等其他能源发电出力不足,电煤补库需求驱动煤炭进口。月中以来,欧洲地区气温回升,甚至高于季节平均水平,各国电网压力缓解。向前看,欧洲气温后续有进一步上升的趋势,叠加新能源出力增加,煤炭补库需求暂时缓解。亚洲方面,本轮寒潮将持续至元旦,随后西伯利亚地区将受温带气旋控制,东亚地区冷暖转换,一月上旬难见寒冷天气,电厂日耗拉高幅度有限。非电方面我国需求欠佳,需求动能有限,但疫情新规执行后,煤矿开工率受人力缺口影响,保供产能受到制约,整体来看进口动力仍存,但幅度有限。   澳大利亚:需求推动发货量走高 11月以来,暴雨持续困扰澳大利亚煤炭主产区的生产,出现了交通受阻人员被困的情况。全月煤炭海运发货量合计2709万吨,环比小幅上升1%,同比下滑2%。12月以来,尽管澳洲持续降水,但受进口国气温下滑需求增加的推动,澳大利亚高热值煤炭报价上涨,6000千卡煤炭报价一度升至415美元/吨以上,推动煤炭海运发货量逐步走高。直至月末,受港口设备维护、装卸作业放缓的影响发货量有所下滑。预计全月发货量环比上升22%,同比上升11%。 运费方面,由于12月以来好望角型散货船运费整体走高,澳大利亚出发跨太平洋相关航线运费也随之小幅上升,昆士兰-日本航线运价最高升至8.31美元/吨,至月末方有所回调,截至12月28日报7.96美元/吨,较月初上升7%。 今年以来,澳大利亚矿产资源出口持续受到因拉尼娜等极端气候引发的暴雨和洪水的影响,自年中以来其煤炭发运水平持续低于过去两年的同期水平。后续拉尼娜强度有望逐步下降并回归中性,然而每年的一季度是澳大利亚台风季,易受暴雨侵袭。根据BOM预测 ,预计在2022年 1 月至 3 月期间,澳大利亚新南威尔士州和昆士兰海岸的部分地区降雨量可能高于中值(约 60% 的可能性),天气仍可能成为困扰澳大利亚一季度煤炭发货量的因素之一。   印尼:出口货源减少影响发运货量 印尼煤炭海运发货量于11月环比下滑5%,合计3590万吨,减量主要来源于印度和欧洲的需求走弱,同期印尼动力煤价格也有小幅下降,但整体发货量同比仍大幅上升42%。12月以来,随着北半球寒潮的席卷、我国春节前补库,叠加我国部分产地产量受疫情带来的人力短缺影响,市场对印尼煤炭进口需求上升,低热值煤的价格不断上涨。但供应方面印尼煤炭周度发货增幅并不显著,主要是因其产地暴雨,以及本国需求的增加,其供应出口的煤炭货源减少。 运价方面,发运端货量的释放使得月中相关航线交易活跃度上升,运价及租金在月中有小幅上行,至月末有所回落。 今年以来,受全球煤炭进口需求的推动,印尼煤炭出口量大幅增加。展望2023年,印尼计划将其煤炭年产量目标提高至7亿吨,以满足日益增加的本国及出口需求,印尼的煤炭海运发货量有望进一步上升。   俄罗斯:年末发货量有所回升 11月以来,印度、土耳其等消费国需求的放缓使得俄罗斯的煤炭海运发货量也有所放缓,全月发货1516万吨,环比下降12%,同比上升12%。12月以来发货量回升,预计全月发货量环比增加8%。 据俄罗斯官方数据显示,2022年俄罗斯煤炭出口量预计将减少8.4%。然而受到贸易流向变化的影响,俄罗斯港口煤炭转运量基本保持与去年相似的水平,据悉,1-11月俄罗斯港口转运煤炭1.89亿吨,同比增长0.8%。  全球铁矿石海运贸易概况 11月是铁矿石海运贸易淡季,因而全球铁矿石海运发货量环比有所下滑(2%),全月发货量1.3亿吨,与去年同期基本持平。12月以来,澳洲矿山年末冲量,以及我国钢厂春节前补库需求带动,铁矿石发货量逐步增加。印度、南非等非主流矿发运量也有显著上升,其中印度铁矿石月度海运发货量预计将上升222%。预计12月全球发货量环比上升10%,同比上升1%。 铁矿石海运运输需求的上升也提振了好望角型散货船的运费表现,截至12月末,运载铁矿石的好望角型散货船数量自月初的552艘上升至605艘。好望角型散货船运费指数(BCI)连续5周上涨,最高涨至2797点,是近5年来仅次于2021年的同期第二高位。 运力供应方面,尽管运量回升,但受限于散货船海运贸易整体较弱的走势,VLOC及普通好望角型散货船航速仍处于11节左右的较低水平。船舶周转方面,当前好望角型散货船的港口等待时间已基本降至1天以内,运力持续释放,后续市场整体运力保持较为宽松的格局。 展望后续,短期内铁矿石运输需求仍有一定的支撑。由于当前我国已进入钢厂节前补库的阶段,而目前钢厂库存整体水平依然较低,因而预计短期内仍有补库动力。但目前钢厂盈利情况依然较差,短期铁水产量继续上升空间有限,预计铁矿石需求端的支持有限。   巴西:发运水平叠加运力不足推动运费快速攀升 11月巴西铁矿石海运发货量环比下滑5%,同比下跌2%,合计2891万吨。尽管当前巴西已逐步步入铁矿石发运的淡季,但整体发运水平在12月保持稳定水平,预计全月发货量环比上升5%,同比上升4%。 运价方面,在稳定的发运水平,和大西洋(3.15 +1.29%,诊股)板块运力不足的推动下,跨大西洋航线的租金和运费都有很好的表现。巴西至青岛航线C3航线运价从11月中旬的17-18美元上涨至12月21日的23美元,跨大西洋往返航线船舶的租金价格也上涨了2.5倍涨至32167美元/天。后续随着圣诞节的临近,运费快速转跌。展望后市,随着巴西传统降水季的来临,铁矿石海运发货量将有明显下滑。  澳大利亚:年末冲量带动发货水平上行 11月澳大利亚铁矿石发货水平较为稳定,全月发货7623万吨,环比小幅下跌1%,同比上涨8%。12月以来,澳大利亚矿山进入年末冲量阶段,叠加我国钢厂节前补库需求,预计全月铁矿石海域发货量将环比上升4%,但同比下滑2%。运价方面,太平洋板块运价整体较为稳定,运价始终维持在8-9美元/吨的水平。截至12月29日西澳-青岛运费报8.03美元/吨。  全球大豆海运贸易概况 受密西西比河低水位事件,以及美元升值等因素影响,今年以来美豆出口速度始终不及过去两年同期水平。巴西方面,随着巴西大豆库存逐渐减少,叠加卡车司机罢工事件对运输的阻碍,巴西发货量进一步减少。但目前巴西已开始2022/2023年的大豆作物收割,且后续巴西大豆出货量的价格比美豆更具吸引力,预计巴西大豆出口规模同比有所上升。阿根廷则受到严重的干旱冲击,可能会影响其整体发运水平。 需求方面,一方面预计我国年底豆粕结转库存将处于历史低位,另一方面疫情管控措施的调整有望提振我国的大豆需求,后续补库动作带来的进口需求或将带动大豆海运贸易需求提升。  巴西:价格优势有望助推新一季发运规模 11月巴西大豆海运发货量195万吨,环比下滑43%。预计12月发货量将达168万吨,环比继续下滑14%,同比下降32%。但目前巴西最大的粮食生产州马托格罗索州的农民开始收获2022/2023年的大豆作物,且受到美元升值美豆价格偏高的利好,以及我国补库需求的推动,后续巴西大豆的海运发货量有望较往年有所提升。 运价方面,当前为南美粮食运输淡季,叠加全球干散货运输需求不振,相关航线运价延续了自11月以来的下滑趋势。截至12月29日,巴西桑托斯-中国北方港口粮食运价报 41.24 美元/吨,较月初下滑 5%。 美国:发运节奏改善,但后续干旱可能再次影响内河运能 美国干旱导致的密西西比河水位偏低、运输能力减弱,使得10月以来美豆发货节奏整体偏慢,11月全月美国大豆海运发货量941万吨,同比下降10%。12月美豆发运节奏逐步改善,强降水帮助短期干旱大幅改善,密西西比河水位有明显提升,密西西比和大豆驳运量回升至45万吨/周以上,截至12月28日美豆发货量601万吨。 运费方面,截至12月29日,美湾密西西比河-中国北方港口粮食运价报 55.02 美元/吨,较月初小幅下滑2%。 展望后续天气情况,NOAA对于美国未来2月的干旱情况的研判认为东南部仍然将整体上比正常模式更干燥和更温暖,短期干旱的改善可能会在冬季晚些时候消退。基于此,未来的粮食运输可能会再次受到运能或成本的影响。  |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);