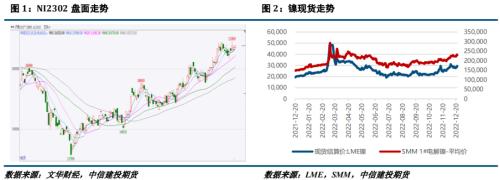

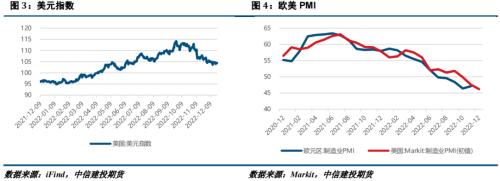

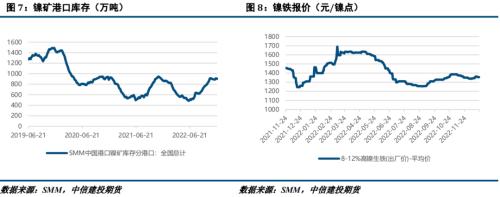

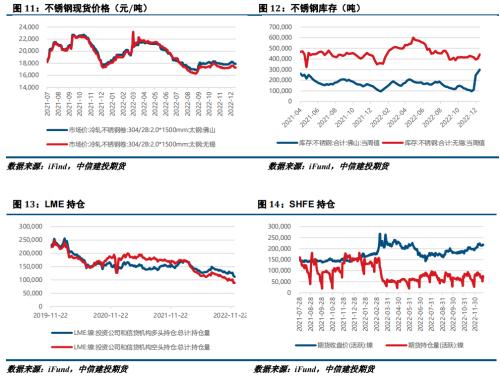

来源:中信建投(23.81 -1.33%,诊股)期货微资讯 摘要 宏观方面,美元指数持续低位震荡,给予镍价较强支撑,国内疫情迎来高峰期,对消费扰动持续存在,不锈钢价格难有反弹动力。 产业方面,国内镍现货进口持续亏损,叠加海外减产,供应端担忧有所加剧,同时需求端的压力进一步显现,供需双弱之下镍价或维持震荡。镍矿方面,供应端季节性扰动持续存在,需求端交投十分清淡,考虑到矿企挺价意愿较强,预计镍矿价格相对持平。镍铁方面,印尼资源持续回流冲击,需求端不锈钢大幅走弱,镍铁价格或有进一步下跌空间。不锈钢方面,受疫情影响,现货成交十分疲软,年末消费淡季之下钢厂去库压力也有所增大,需求端疲软或继续拖累不锈钢走势。 总的来说,国内疫情影响成为当下市场交易的核心,镍市可能受消息面减产刺激继续维持高位震荡,但不锈钢短期看需求难有大幅好转的可能,预计继续偏弱运行。沪镍2302参考区间212000-228000元/吨。SS2302参考区间16000-16600元/吨。 操作策略:操作上,沪镍区间操作,不锈钢轻仓做空。 不确定性风险:俄乌局势、印尼镍出口税超预期、印尼镍矿恢复出口、疫情扰动、房地产复苏不及预期、诺镍减产超预期 一 行情回顾 本周沪镍震荡偏强运行,不锈钢一周跌近10%。沪镍上涨逻辑主要是现货紧缺所致,镍现货进口亏损加深,使得镍价下行动力有限,同时消息面上诺镍宣布明年减产10%,进一步助推镍价涨势。不锈钢本周下行压力较大,主要因为国内疫情蔓延限制了终端消费,导致库存大幅累库,此外LPR报价维持不变,地产端政策刺激基本反应完毕,短期内不锈钢难有支撑因素。  二 价格影响因素分析 1、宏观面 1·1、国外:美国经济强劲,日央行调整YCC政策  美国经济表现强劲,加剧了市场对美联储将坚持激进紧缩路线的担忧。美国第三季度实际 GDP 年化季率终值录得 3.2%,高于预期的 2.90%。美国第三季度实际个人消费支出季率终值录得 2.3%,高于预期的1.7%。亚特兰大联储 GDPNow 模型预计美国第四季度 GDP 为 3.7%,此前预计为 2.7%。美国劳动力市场仍然紧张,美国至 12 月 17 日当周初请失业金人数录得 21.6 万人,低于预期的 22.2 万人。美国 11 月关键通胀数据符合预期。美国第三季度核心 PCE 物价指数年化季率终值录得 4.7%,高于预期的 4.60%。美国 12 月一年消费者通货膨胀率预期 6.7%,创下一年多来的最低水平。美国 12 月谘商会消费者信心指数录得 108.3,为 2022 年 4 月以来新高。美国 11 月成屋销售总数年化录得 409 万户,为 2020 年 5 月以来新低,表明高利率和高房价持续制约购房者负担能力。美国第三季度经常帐录得-2171 亿美元,为 2021 年第二季度以来最小逆差。 日本央行调整其收益率曲线控制政策。日本央行 10 月会议纪要显示,成员们同意必须维持目前宽松政策,以稳定、可持续地达到物价目标;委员们认为目前没有必要立即改变货币政策。数据显示,日本 11月核心 CPI 同比升 3.7%,创 40 年新高,预期升 3.7%,前值升 3.6%。日本政府保持 12 月份整体经济前景不变,称经济将温和复苏。日本央行宣布计划外债券购买操作,12 月 22 日起将购买1000 亿日元 3-5 年期国债,购买 1000 亿日元 5-10 年期国债。日本每日新闻公布舆论调查结果显示,岸田内阁支持率为 25%,创下新低,不支持率达到 69%,创下新高。日本政府将 2023 财年经济增速预测上调至 1.5%,7 月份预测为1.1%;2023 财年总体 CPI 预测维持在 1.7%不变。 欧元区 12 月消费者信心指数初值为-22.2,预期-22,前值-23.9。欧元区 10 月季调后经常帐逆差 4.02亿欧元,为今年 2 月以来最小逆差,前值逆差 81 亿欧元。德国 11 月 PPI 环比降 3.9%,预期降 2.5%,前值降 4.20%;同比升 28.2%,预期升 30.6%,前值升34.5%。德国12月IFO商业景气指数从上月的86.4点升至88.6点,好于市场预期。分项指标中,除建筑业指数环比微降外,制造业、服务业和贸易指数均环比上升。法国11月PPI 同比升21.5%,前值升24.7%;环比升1.2%,前从降0.1%修正为降0.2%。 1·2、国内:LPR报价不变,装备制造业利润明显回升  12月20日,最新一期贷款市场报价利率(LPR)报价出炉:1年期为3.65%,5年期以上为4.3%,均维持前值不变。之所以未作调整,业内分析认为,主要原因是受中期借贷便利(MLF)利率未调整,以及银行负债端成本上升等因素影响,LPR没有相应下调空间。 据央行官网,央行于12月20日召开会议,传达学习中央经济工作会议精神,研究部署贯彻落实工作。在布局工作任务时,央行提出,精准有力实施好稳健的货币政策。综合运用公开市场操作等多种货币政策工具,保持金融体系流动性合理充裕。加大稳健货币政策实施力度,保持广义货币供应量(M2)和社会融资规模增速同名义经济增速基本匹配。持续释放贷款市场报价利率(LPR)改革效能,发挥存款利率市场化调整机制作用,推动企业融资成本稳中有降。优化预期管理,保持人民币汇率在合理均衡水平上的基本稳定。 国家统计局近日发布数据显示:1至10月,装备制造业利润同比增长3.2%,增速较1至9月加快2.6个百分点,连续6个月回升;10月当月,装备制造业利润同比增长25.9%,实现快速增长。装备制造业利润明显回升的同时,工业企业利润行业结构不断优化。1至10月,装备制造业利润占规上工业的比重为32.2%,较1至2月提高7.1个百分点。装备制造业全部8个大类行业利润均较1至9月改善。分行业看,1至10月,电气机械行业受新能源产业带动,利润大幅增长29.0%,增速加快3.7个百分点;铁路船舶航空航天运输设备行业利润增长13.7%,增速加快4.2个百分点。随着促进汽车消费政策持续显效,汽车销售保持较快增长,带动行业利润增长0.8%。 2、基本面:国内疫情蔓延,需求端持续疲软 本周纯镍价格上涨。供应方面,纯镍现货进口亏损有所加深,现货升贴水在本周持续上扬,消息面上诺镍宣布明年减产10%,镍市内外盘受此消息影响得到提振。需求方面,周内现货成交疲软,但需求端清淡的影响不及供应端压力,下行动力有限。展望后市,预计供应端消息刺激扰动短期内仍在,但随着春节临近,需求端的压力影响会进一步显现,预计镍价震荡运行。12月23日SMM电解镍均价228950元/吨,相较上周上涨2.71%。 本周镍矿价格持平。供应方面,截至12月21日,月内菲律宾镍矿共发货约131万湿吨,较11月同期减少50.4%,月内中国主要港口到货约132万湿吨,较11月同期减少50.9%,受天气因素影响,菲律宾矿山产能较为有限。需求方面,受疫情影响,国内市场交投氛围回归冷淡,供需双弱之下矿价持平。12月23日菲律宾红土镍矿1.5%(CIF)均价71.5美元/湿吨,相较上周无变化。 本周镍铁价格小幅下跌。供应方面,虽然前期镍铁有所去库,但目前铁厂生产正常,国内镍铁库存依然有货,供应端暂无明显担忧;本周印尼镍铁发往中国发货8.99万吨,环比增加0.19%;到中国主要港口16.33万吨,环比增加96.95%,印尼镍铁回流依旧延续年内高位水平,预计短期内印尼镍铁冲击仍存。需求方面,本周不锈钢消费较差,累库十分严重,且钢厂对于后市态度较为悲观,采购意向偏弱,需求支撑走弱拖累镍铁价格。12月23日8-12%高镍生铁(出厂价)均价1355元/镍点,相较上周下降0.55%。   本周不锈钢现货价格稳中有跌。供应方面,本周市场资源集中到货,贸易商陆续进入年底收尾节奏,报价及调价意愿不高。需求方面,疫情持续蔓延叠加年终消费淡季,市场出货难度加大,去库压力超预期增加也使得下游备货意愿较差,并且需求向终端传导受阻,导致本周累库十分明显。Mysteel数据显示,2022年12月22日,全国主流市场不锈钢新口径社会库存总量88.5万吨,周环比上升7.23%,年同比上升34.94%。其中冷轧不锈钢库存总量50.4万吨,周环比上升11.96%,年同比上升38.17%,热轧不锈钢库存总量38.1万吨,周环比上升1.55%,年同比上升30.89%。  策略 宏观方面,美元指数持续低位震荡,给予镍价较强支撑,国内疫情迎来高峰期,对消费扰动持续存在,不锈钢价格难有反弹动力。产业方面,国内镍现货进口持续亏损,叠加海外减产,供应端担忧有所加剧,同时需求端的压力进一步显现,供需双弱之下镍价或维持震荡。镍矿方面,供应端季节性扰动持续存在,需求端交投十分清淡,考虑到矿企挺价意愿较强,预计镍矿价格相对持平。镍铁方面,印尼资源持续回流冲击,需求端不锈钢大幅走弱,镍铁价格或有进一步下跌空间。不锈钢方面,受疫情影响,现货成交十分疲软,年末消费淡季之下钢厂去库压力也有所增大,需求端疲软或继续拖累不锈钢走势。总的来说,国内疫情影响成为当下市场交易的核心,镍市可能受消息面减产刺激继续维持高位震荡,但不锈钢短期看需求难有大幅好转的可能,预计继续偏弱运行。沪镍2302参考区间212000-228000元/吨。SS2302参考区间16000-16600元/吨。 操作上,沪镍区间操作,不锈钢轻仓做空。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);