一、 价格宽幅震荡,中枢小幅上扬 2022年工业硅价格呈宽幅震荡走势。一月价格小幅回落,但随着下游有机硅新增产能逐渐投产,工业硅需求增长,春节后价格逐渐走高。直至三月中旬工业硅市场参考价格一度上涨至23173元/吨,相比年初低位上涨15.62%。同样在三月,突如其来的疫情使上海封城,受疫情影响,铝合金终端汽车以及有机硅终端建筑等行业均受到较大影响,工业硅需求快速降低,价格也随之回落。进入二季度,随着丰水期的逐渐到来,西南部地区企业开工增加。虽然部分地区高电价导致硅厂停产的情况出现,但工业硅的供应依然充足,供需两端的负面因素使得工业硅价格持续走弱。六月初工业硅价格下跌至年内最低点16733元/吨。之后随着上海地区疫情好转,沪企全面复工复产,终端需求带动工业硅需求改善,硅价出现短暂反弹,但是随着电价的下调,硅价再短暂的反弹后快速回落。八月中旬,受持续高温干旱灾害性天气影响,四川电网面临极其严峻的保供形势,多地出现不同程度的限电,当地硅厂受到很大影响;同时新疆疫情再起影响开工和运输,四川和新疆两大产区生产同时减少,工业硅价格快速拉升。八月末随着四川生产恢复,终端消费低迷的情况再度显现,工业硅价格回落。三季度末,疫情影响持续叠加西南地区限电预期,价格小幅反弹至2100元上方。四季度,随着新疆疫情管控放开,工业硅市场价格再度下滑,截至12月中旬已跌破20000元/吨,逼近成本线。

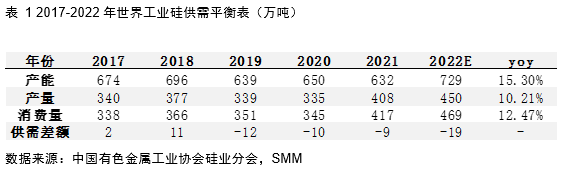

二、 2023年价格展望 供应方面,近两年硅厂扩产积极,2023年工业硅供应预计将会继续增加。随着国内疫情管控的逐渐放开,未来受疫情影响的工业硅生产及运输问题出现频率预计下降。节性因素依然是影响硅价的重要变量,投资者需要关注西南地区水电季节性变化对于硅价的扰动。需求方面,海外需求预计随着美欧等国货币政策的缩减继续减少,需求能否出现亮点主要关注国内,尤其是多晶硅方向。光伏的持续快速装机帮助多晶硅需求持续增长,下游多晶硅产能同样快速扩张预计给硅价带来支撑。2023年工业硅预期维持宽幅震荡走势,近期硅价下行后逐渐企稳,随着价格下降行业有些企业利润空间已基本消失,市场价格接近其成本线,这样会导致企业有关停电炉主动减产的动力,预计工业硅价格下方空间不大。广期所上市的首个合约为2308合约,投资者需要重点关注夏季用电高峰的限电、西南地区丰水期对成本的影响以及未来疫情变化带来的波动性。同时,目前市场上挂牌的有色金属多数处于Back结构,现货价格略高于远月期货价格,工业硅期货上市后的期限结构很可能与此类似。 三、 供应端情况 全球工业硅的主要供应国家集中于亚洲、美洲和欧洲地区,除中国外,巴西、挪威、美国等国家也是重要的产出国。2014年至2021年,全球工业硅产能从531万吨增加至632万吨,年增长率2.5%;新增产能总计101万吨,其中中国新增产能88万吨,除中国外其他国家新增产能13万吨。同期全球工业硅产量由251万吨增加至408万吨,年增长率为7%;产量增加157万吨,新增产量几乎全部在中国。2020年以来,受到新冠疫情影响,海外产能受限,国内工业硅产能持续扩张。2022年受俄乌问题的影响,全球能源价格持续走强,挪威、美国等主要生产国电力价格明显高于往年同期。在海外电价较高的背景下,海外工业硅开工率下降。海外生产成本持续走强抑制了其生产积极性。

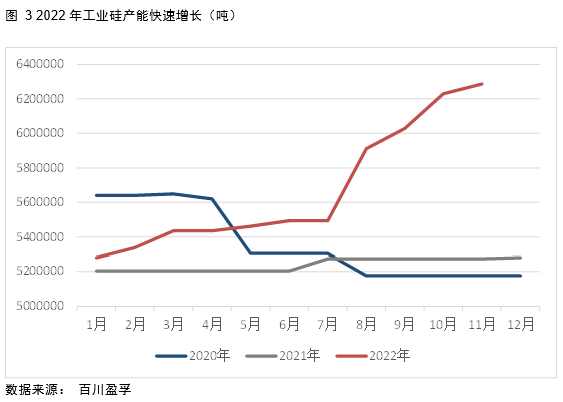

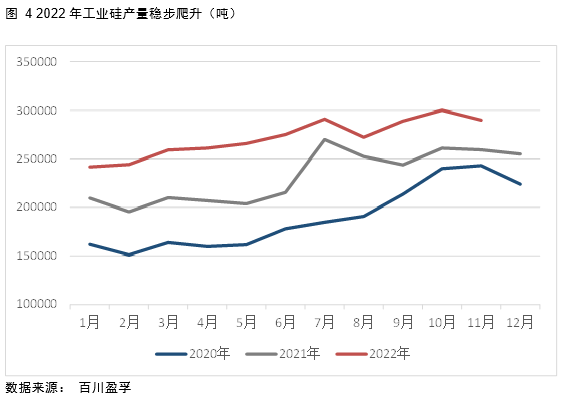

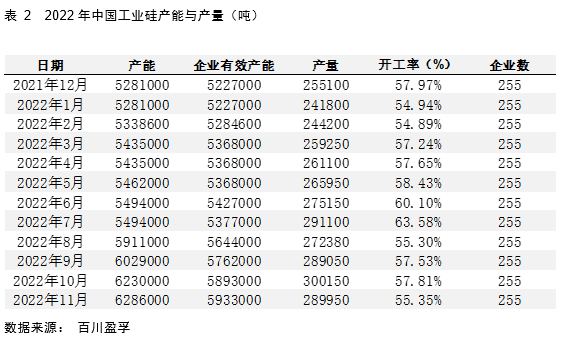

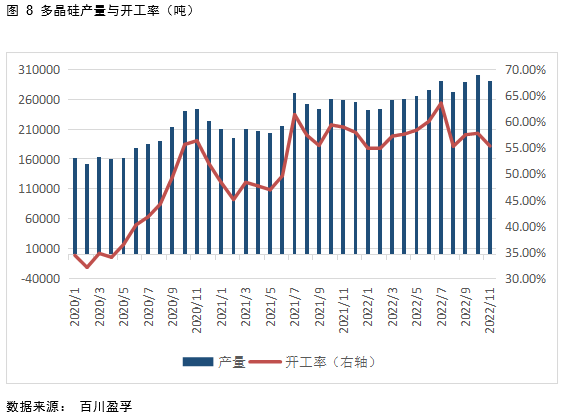

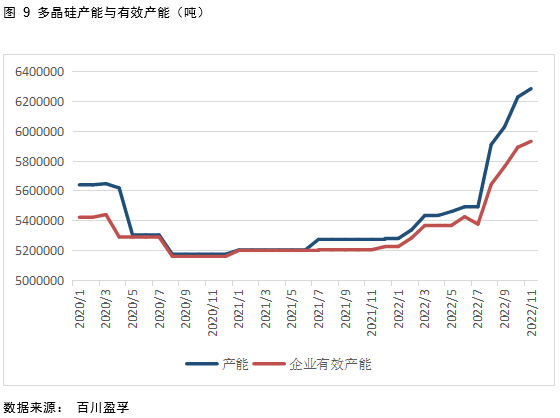

截至2021年中国的工业硅产量占据全球产量的3/4,巴西、挪威和美国分别占5%、5%和4%。据百川盈孚统计,截至2022年12月14日,中国工业硅产能628.6万吨,其中有效产能593.3万吨,工业硅硅总炉数702台。1-11月产能新增100.5万吨,新增产量70.6万吨。2022年总产能与总产量均有所增长,但是我们通过统计发现虽然产能增长了近100万吨,但产量的增幅远不及产能,年内部分新增产能投产后仅有少量开炉。我国工业硅产能利用率较低的主要原因有两点,首先是国内工业硅冶炼技术参差不齐,导致矿热炉实际生产天数与设计生产天数质检差异较大;其次国内主产区云南、四川等地的产能以来水电周期,集中在每年六至十一月的丰水期生产,产能利用率较低。

2023年工业硅预新增产能较多,如合盛硅业在云南的40万吨项目,东方希望在宁夏的20万吨产能,河西硅业的20万吨项目等等,合计约有180万吨产能释放。按照百川盈孚的统计,2023年多数产能将在下半年投产,供应方面对于工业硅价格的压力依然较大。

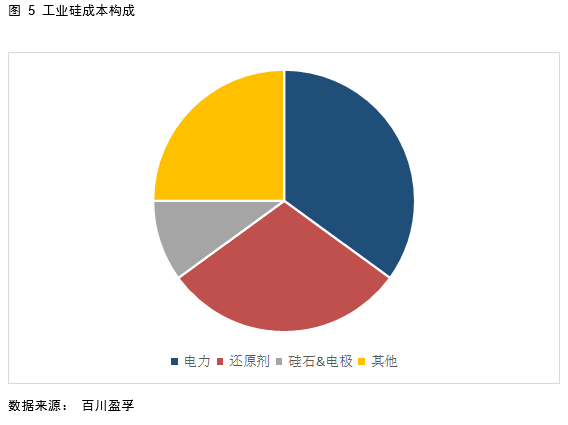

工业硅成产过程中的成本结构包含电力成本、还原剂成本、硅石成本、电极成本、人工成本、折旧成本以及其他费用。不同生产企业的成本由于各自电价、原料以及技术工艺的差异而各不相同。电力及还原剂是成本中两大主要构成。其中电力成本约占30%~35%,还原剂成本约占总成本25%~30%。硅石以及电极成本占比约为10%,其余为人工、折旧以及其他费用。

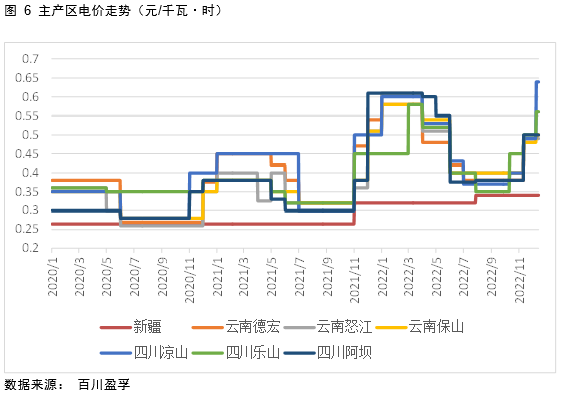

电力成本作为工业硅成本中的绝对“大头”对工业硅价格产生的影响较大。每年四季度到第二年的二季度因枯水期的原因电价会出现具有规律性的上涨,但通过统计可以看出,2021年以来电价上涨的幅度增加,2019年和2020年枯水期新疆、云南、四川的电价均未出现高于0.5元/千瓦·时,但2021年以来,云南、四川电价同比出现了较为明显的上涨,同比涨幅约为20%。新疆产区受到季节性的影响较小,电价一直处于0.3元/千瓦·时附近。

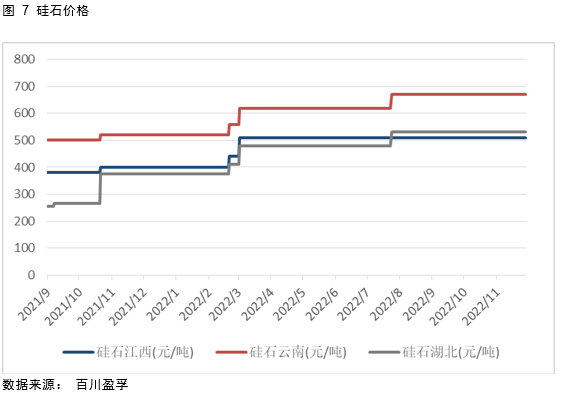

冶炼工业硅时另一个重要原料就是还原剂,工业硅生产对于还原剂有着较高的要求,基本要求包括:灰分低、固定碳高、挥发分适中、比电阻高、化学反应性强,并且有一定的粒度和机械强度等特性。常用的还原剂有木炭、石油焦、硅煤、木片等,通常不同生产商按其需求选用不同种类的还原剂并调整配比,以此来控制工业硅生产的炉况和产出工业硅的质量。硅煤时较为理想的还原剂,具有灰分低、杂质少、比电阻大、花絮反应好等特点,现在有些企业已经开始使用全煤工艺。2022年硅煤价格有所回落,但工业硅生产中使用的煤是经过特殊处理的烟煤制作而成,其供应量并不过剩,所以我们认为未来硅煤价格将保持坚挺。石油焦在2022年年初出现了较大程度的增长,但随后高位震荡,2023年预计价格稳定。 硅石价格本年波动不大,但是高品质硅石缺乏一直是工业硅行业面临的问题。据中国自然资源部2020年统计,将硅石按组织形式分,质量一般的石英岩、石英砂岩、石英砂三者的保有储量之和占比达98.21%,而质量较高的脉石英和粉石英储量仅占1.79%。我国生产的普通硅石、优质乃至准高纯硅石可以自给,但高纯、超高纯硅石尚需进口。硅石品位的高低会直接影响工业硅的产出品质。能否生产出高质量的工业硅,很大程度上会受到硅石品质的影响。

综合来看,工业硅成本较易受到电价的影响,其次还原剂价格的波动也会对下游产生一定程度的冲击。2022年工业硅生产成本相较往年有较大增长,随着国家环保政策趋严,生产成本预计只增不减。由于较高的成本,工业硅的利润一直不高,虽然2021年工业硅价格暴涨带来了丰厚的利润,但随着工业硅价格的回落,现在平均毛利回落至2000元/吨的水平。不同区域来看,新疆地区由于较低的电价毛利最高,云南与四川等地在丰水期时利润也会转好。 四、 消费端 (一)多晶硅一枝独秀支撑年内需求 多晶硅根据下游应用的不同,分为太阳能级多晶硅和电子级多晶硅两类,太阳能级多晶硅作为光伏制造的基础原料,2022年需求量出现了快速增加。截至11月,多晶硅产量为68.93万吨,同比增长55.63%;年内多晶硅开工率最高达到97.06%,下游需求十分旺盛。多晶硅在2022年夏天同样受到了四川限电的影响,八月多晶硅开工率一度跌破70%,但随着限电的结束,开工率持续爬升,现已回升至85%上方。

2022年多晶硅产能快速增加,新特能源10万吨项目协鑫了算10万吨项目、内蒙古鑫元硅材6万吨项目截至11月均已经达产,2022预计新增产能42万吨。

光伏行业年内景气度依然较高,据中国能源局统计,10月光伏新增装机容量5.64GW,同比增加50.4%;1-10月累计装机量58.24GW,同比增长98.70%。中国光伏协会预计,到2025年我国光伏新增装机容量保守估计能够达到90GW,乐观预期能够达到110GW,据此综合推算多晶硅对工业硅消费类将增至196万吨左右,在工业硅总需求中占比将上升至41%。虽然下游需求良好,但是多晶硅产能也同样快速扩张,据百川盈孚统计,2023年多晶硅产能预计增加117万吨,产能快速的增加可能导致多晶硅加分产生短期波动,但是多晶硅长期前景依然乐观。

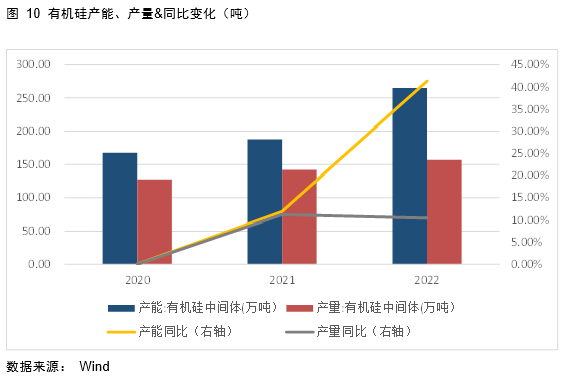

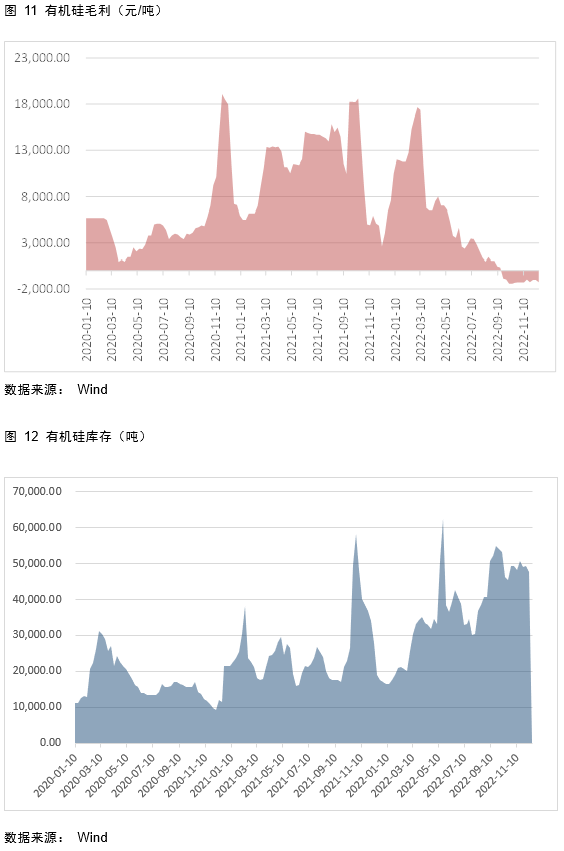

(二)建筑业寒冬,有机硅消费低迷 近年来,有机硅在工业硅消费中的占比增长迅速,2018年跃升至我国工业硅消费第一的下游领域,其中初级形态的聚硅氧烷也从2014年起拜托了近几十年来以来进口的局面。有机硅下游产品广泛用于建筑、家电及电子、电力、医疗个护、纺织等行业,近年来于新兴产业(如5G基站)中也有相关应用,因应用领域众多,有机硅需求与宏观经济景气度密切相关。由于有机硅在绝缘、散热、密封等性能上表现优异,拥有优异的耐高温、耐高压、耐辐射以及良好导电性,新基建、新能源、智能装备等新兴产业领域的迅猛发展将带动有机硅消费的快速增长。 有机硅产能在2022年快速增加。根据百川盈孚的统计,截至2022年11月,有机硅产能由2021年末的187.5万吨增加至265万吨,同比增长41.33%。1-11月有机硅累计产量156.75万吨,同比增长21.11%,通过数据统计可以看出上半年有机硅受到海外需求的影响产销情况较为良好,但是随着出口走弱以及疫情对于国内经济的影响,有机硅价格逐渐下跌。由于当前有机硅产业毛利较低,业开工率也在下半年持续走低,据统计,12月中旬有机硅行业毛利跌破-1000元/吨。低迷的需求导致有机硅库存不断增加,据百川盈孚统计,有机硅库存已增加至近5万吨。

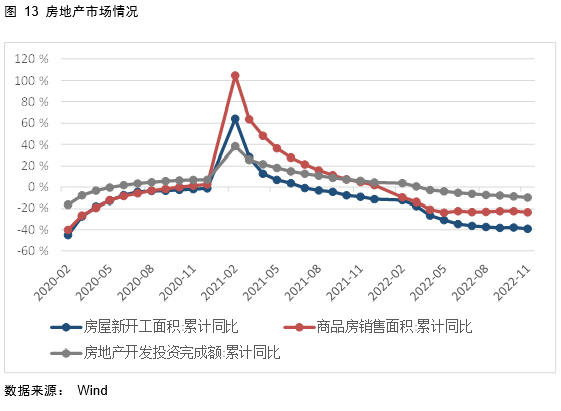

近几年,受疫情影响,房地产市场表现较弱。2022年5月开始,国内房地产销售面积逐月基本稳定,而新开工和开发投资完成额持续走弱。1-11月国内房地产新开工累积同比降幅略微缩窄至-38.9%,房地产销售面积同比下降扩大至-23.3%,房地产开发投资完成额同比下降扩大至-9.8%。房地产行业仍然面临较大压力,对有有机硅需求面存在不利影响。目前央行已经开始松绑涉房企业融资规定,并出台房地产支持政策,但房地产行业未来展望仍然偏强谨慎,预计2023年房地产行业可能保持在2022年水平。

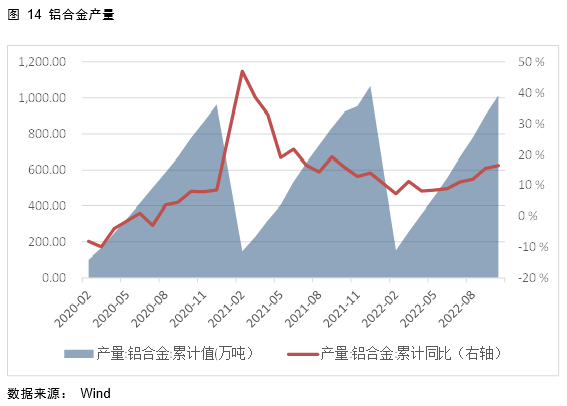

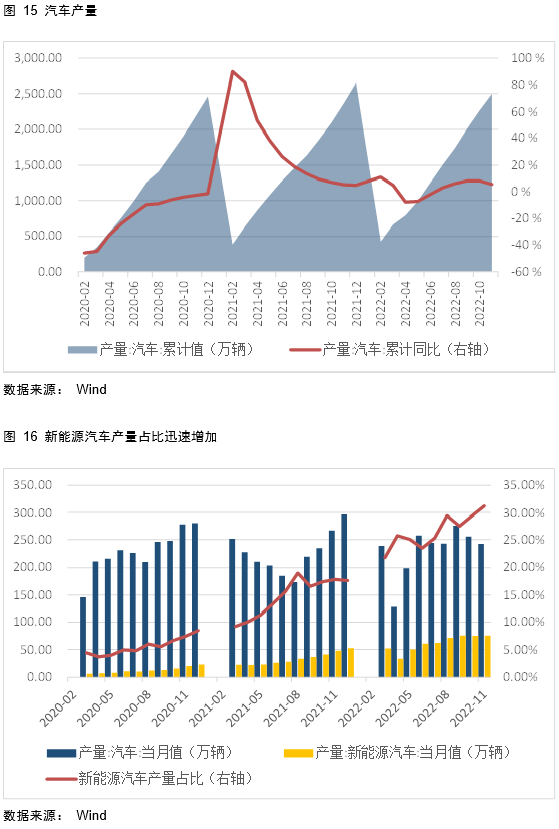

(三)铝合金用硅需求稳定 工业硅作为非铁基合金的添加剂,广泛应用于硅铝合金、硅铜合金、硅铁(8070, -18.00, -0.22%)合金、硅猛合金等,常作为铝合金的添加剂使用。工业硅的使用能够改善其铸造性能,提高合金的硬度、强度,并使其抗氧化和耐腐蚀能力增加。其中,硅铝合金为工业硅合金类最主要的产品。 铝合金最主要的应用终端为汽车及摩托车行业,因此,汽车工业的发展状况直接影响硅铝合金的需求变化。再生铝合金的典型牌号ADC12主要应用于发动机的缸体与缸盖;原生铝合金A356.2主要应用于铝车轮制造。此外,工业硅还应用于变形铝合金中的铝棒、铝板带、铝门窗及航空航天等领域。 铝合金中工业硅的消费结构也随中下游产业的发展而发生了改变。2010年,我国铝合金用硅量为37.2万吨,占当年工业硅消费总量的28%。依靠劳动力和资源优势,中国逐渐成为全球铝合金产品生产大国,产品远销海外;过高的集中度和行业优势,多次受到其他国家反垄断限制。近年来,海外制裁、地产后端需求放缓、汽车消费增速放缓,铝合金用硅量也逐渐步入稳定期。至2021年,铝合金用硅量为64.9万吨,较2010年增长74.3%,但由于有机硅和多晶硅消费量激增,铝合金用硅消费占比下滑至20.7%,呈逐年递减趋势。预计2021-2025年,铝合金用硅量的复合年均增长率仅为6.6%,呈中低速增长态势,主要增量将来自汽车轻量化。 2022年1-10月铝合金累计产量1015.2万吨,同比增长16.5%。下游汽车制造方面,在经历了2022年二季度上海管控的打击后,下半年国内汽车生产快速恢复,2022年1-11月国内汽车产量累计同比有上半年的负值转为上升5.6%,已经成为国内经济增长的主要动力。三季度国内汽车产量继续大幅上升,四季度有望继续保持同比上升态势。国内汽车行业强势,尤其是新能源汽车占比在2022年首次提升至25%以上,未来可能有效带动国内铝合金消费。

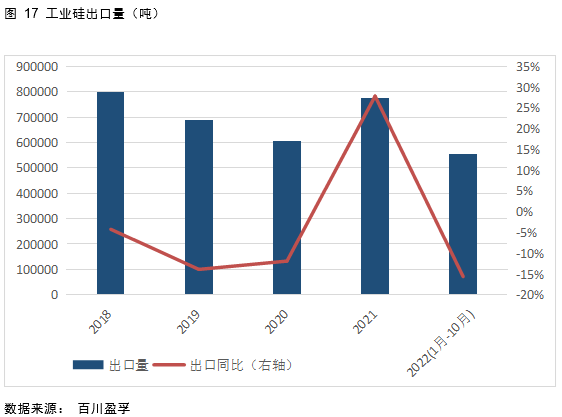

(四)出口小幅回落 2022年工业硅出口数据小幅回落,1-10月工业硅累计出口55.3万吨,同比减少15.58%。未来随着美联储货币政策由宽松逐渐转为收紧,海外经济体经济增长预计放缓甚至步入衰退,工业硅海外需求预计进一步走弱。

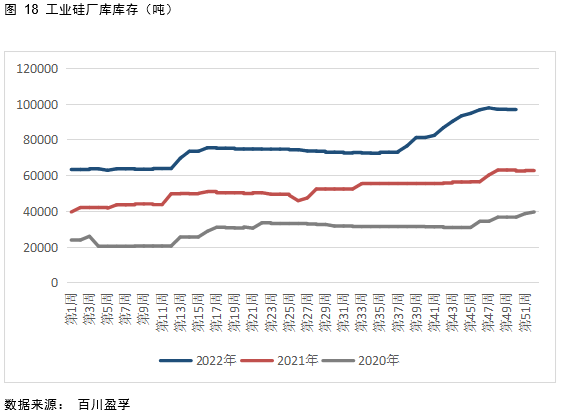

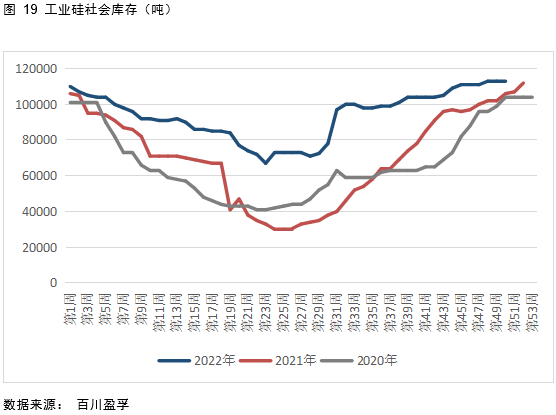

五、 库存持续增加 行业的快速发展带动了工业硅厂的快速建设,但是因疫情等多重因素的影响,下游的需求增量未能将上游的扩产完全吸收,随着工业硅期货上市日期的临近,厂库出现了较高的库存数据,累库情况较为严重。当前工业硅工厂库存近10万吨,处于近年来高位。港口库存表现出较为明显的季节性,当丰水期来临时港口库存会逐渐增加,直至枯水期逐渐消耗。

|

|

|  |

|

微信:

微信: QQ:

QQ: