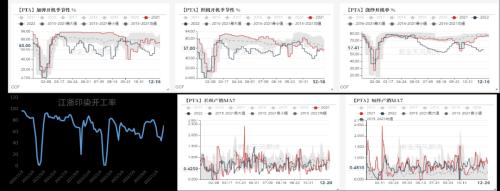

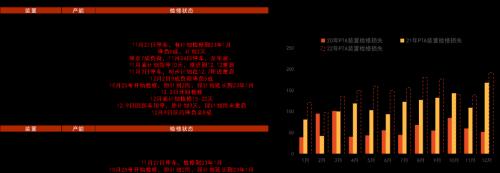

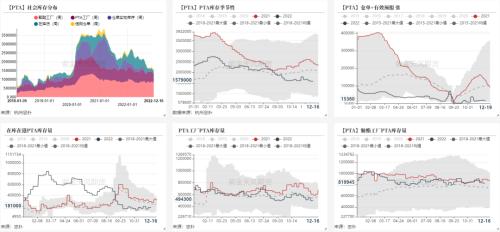

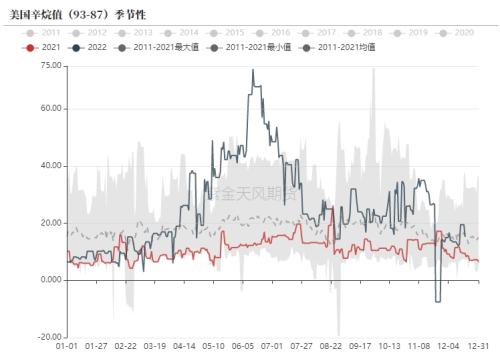

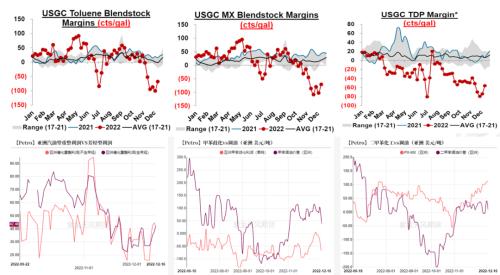

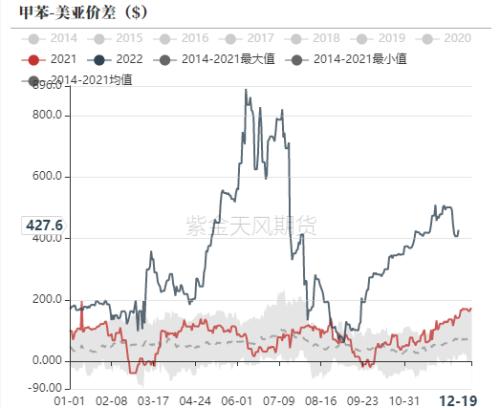

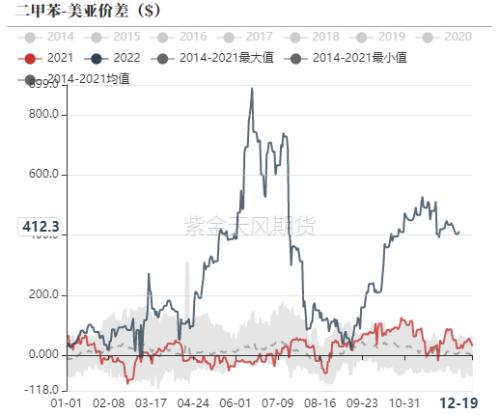

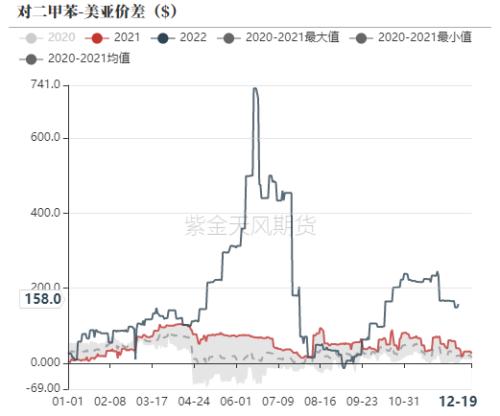

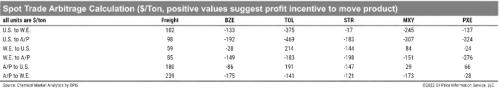

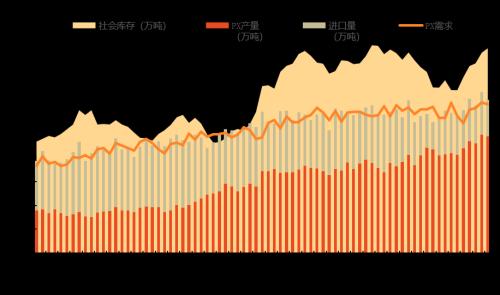

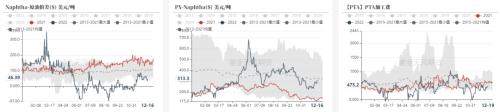

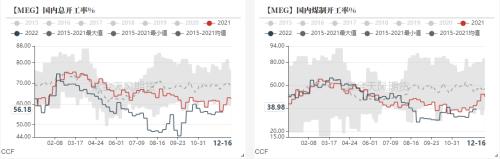

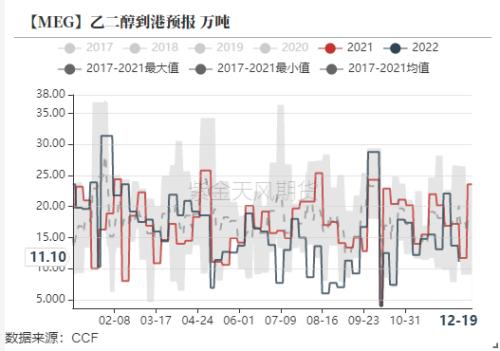

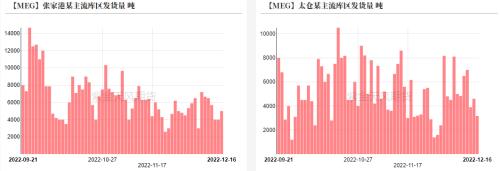

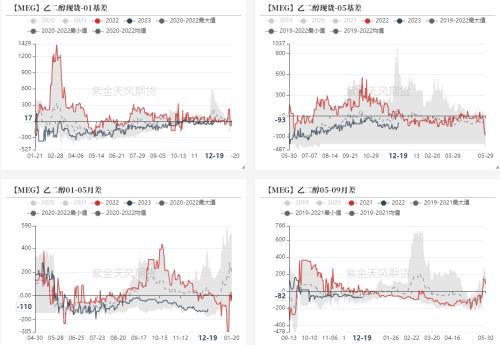

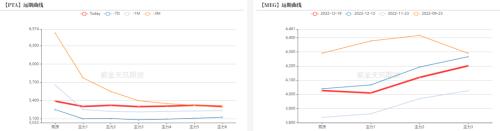

来源:紫金天风期货研究所 观点小结:PTA 核心观点:中性基本面变动不大,需求脉冲式回升后终端订单进入收尾工作,PTA供需面短期维持偏紧,过年前后有累库压力,PX随着PTA检修增加,供需转宽松。PTA短期或受原油及宏观情绪影响较大。 现货 :中性现货市场商谈偏淡,基差松动,本周主港基差在01+70~80有成交。 装置变动:谨慎偏强主流供应商检修维持高位,凤鸣降负,12月PTA供应偏紧,预计维持紧平衡。 下游需求:谨慎偏空终端订单开工回升,聚酯负荷持稳,随着年底订单进入收尾阶段,后续需求预计季节性走弱。 供需平衡:中性PTA检修增加,12月紧平衡累库压力不大;PX供需有转弱。 加工利润:中性产业链利润修复,PX供需预期走弱,PXN有走弱驱动。 观点小结:乙二醇 核心观点:中性EG12月起累库压力加大,驱动向下,但估值偏低,短期宏观转好预计维持震荡,关注累库的持续性。 现货:中性市场买气偏淡。目前现货基差在01合约贴水10-20元/吨附近,商谈4065-4075元/吨, 装置变动:偏空新装置陕煤榆林满负荷,盛虹出料8成负荷,国内装置检修变动不大,供应端增量较多。 进口:谨慎偏多变动不大,沙特、北美后续均有检修,12-1月进口预估50-55万吨。 下游需求:谨慎偏空上周终端订单和需求放量,聚酯库存下降,需求边际好转,临近年底终端逐步进入收尾工作。 供需平衡 :谨慎偏空新装置出料12月累库压力加大,边际走弱。23年Q1累库压力较大。 加工利润:谨慎偏多成本下跌,利润继续修复中。 终端开工回升,订单陆续收尾中 织造开工率继续回升 政策放开,冬季应季服装及牛奶绒类家纺订单增加,终端补货及投机性备货增加,织造开机继续回升。截止上周五(12月16日),江浙加弹开机率65%,织机开机率57%,印染开机率70%,环比回升明显。 下游补货+投机性备货积极,产销偏好,工厂集中备货在15-30天为主,部分备货30天以上。 随着感染率上升,下游尾单补货陆续结束,出现部分人员、物流紧张,市场情绪有所走弱。  数据来源:CCF,紫金天风期货研究所 聚酯开工维持,库存下降明显 截止12月16日,聚酯即时下降至68.5%附近,聚酯加权库存17天附近,聚酯加权利润在120元附近。 随着下游采购积极性回升,聚酯库存下降较快,当前聚酯库存压力不大,现金流利润恢复至小幅盈利。终端好转,但聚酯工厂未计划提升负荷,库存压力不高,当前聚酯降负可能性下降,短期聚酯开工或维持。   数据来源:CCF,紫金天风期货研究所 聚酯库存压力下降 截止16日,POY、DTY、FDY和短纤库存分别为18.6、18、19和11.3天。终端好转开工率回升,上周聚酯产销维持放量,聚酯库存下降。当前聚酯库存压力下降。  数据来源:CCF,紫金天风期货研究所 聚酯利润修复 终端补货,情绪回暖。聚酯价格小幅回升,长丝利润修复明显,瓶片、短纤效益尚可。  数据来源:CCF,紫金天风期货研究所 聚酯开工率评估 本周整体聚酯负荷进一步下降至68%左右,目前库存压力缓解,现金流修复,长丝减产降负动作或放缓。 聚酯负荷评估,12月评估70%左右(环比下降1个百分点),1月聚酯负荷评估70%左右。  数据来源:CCF,紫金天风期货研究所 PTA检修维持高位 PTA装置检修维持高位 装置变动,亚东重启,独山能源、逸盛海南小幅降负,能投短停。停YS宁波200和大化225装置计划停车至1月,HL2#计划停车至1月。12月供应端检修持续较高。 新装置方面,桐昆250万吨新装置本周试车,预计1-2天出料,新装置出料后老装置计划检修。 临近年底,PTA供应商计划检修维持偏高。  数据来源:CCF,紫金天风期货研究所 PTA库存中性偏低 据忠朴数据,截止12月16日,PTA本周社会库存环比下降1万吨至157.9万吨,整体可流通库存偏低,忠朴库存继续小幅下降。 仓单数量偏低,截止12月19日郑商所PTA仓单1.54万张。  数据来源:杭州忠朴、郑商所,紫金天风期货研究所 PTA平衡表 PTA供应端检修超预期,12月松平衡。终端脉冲式采购,PTA短期累库压力不大,PX逐步宽松,关注PXN压缩、收基差的机会。 供应端,新凤鸣(10.78 +0.09%,诊股)、YS海南降负,四川能投短停,整体维持检修高位。需求端,下调12月-1月聚酯负荷评估为70%、70%。 平衡变化,PTA供应端检修维持高位,12月松平衡。PTA检修增加PX预计过剩,PXN存压缩空间。  数据来源:CCF,紫金天风期货研究所 汽油裂解和辛烷值继续走弱 美国汽油裂解裂解价差和辛烷值维持中性偏低水平,芳烃调油需求走弱。 亚洲汽油裂解偏低,上周小幅走强,整体表现弱势,调油经济性一般,但仍有调油动作。    数据来源:路透,紫金天风期货研究所 芳烃调油需求季节性下降 汽油淡季调油需求下滑,歧化利润小幅修复仍然维持偏低。北美歧化利润差或维持停车至23年,部分低辛烷石脑油放入调油池,需要更多高辛烷值组分调油,芳烃调油仍在继续,需求季节性下降。  数据来源:WIND,Platts,紫金天风期货研究所 芳烃美亚套利窗口收窄 部分亚洲芳烃产品到达美湾,近期甲苯、二甲苯、PX美亚套利窗口小幅收窄,12月韩国及欧洲仍有部分芳烃进入美国。PX美韩窗口或关闭。     数据来源:IHS,WIND,紫金天风期货研究所 PX平衡表 国内PX装置动态,镇海计划重启中7-8成,彭州石化、中化泉州小幅提负,威联100万吨老装置停车计划1月重启,其他变动不大。 新装置出料中,盛虹目前负荷6-7成,威联化学出料100万吨装置8成负荷,国内产量小幅回升。 平衡来看,进口回归偏慢,新装置投产PX国内产量提升,需求端PTA检修量维持偏高,PX逐渐转宽松中。PXN预计压缩态势。   数据来源:CCF,紫金天风期货研究所 产业链估值有所修复 PTA产业链价差小幅修复,PXN维持坚挺,PX-原油价差向上修复。 供需面来看,PTA基本面偏强,累库压力不大;PX供应投产落地,需求TA检修增加,PX面临累库压力加大。短期长约谈判及放开后宏观转好,PXN维持偏强,随着新装置流动性释放后续预计PXN压缩。   数据来源:紫金天风期货研究所 MEG关注累库的持续性 乙二醇负荷持稳 根据CCF,截止12月16日乙二醇周均总负荷56.18%,其中煤制负荷39%,负荷持稳。  数据来源:CCF,紫金天风期货研究所 国内检修维持偏高,装置变动不大 本周装置变动,通辽金煤停车重启,山西美锦短停。装置变动不大。  数据来源:CCF,紫金天风期货研究所 新装置投产落地 新装置方面,陕煤榆林180万吨稳定运行中负荷小幅下降,盛虹100万吨新装置出料8成负荷。供应端新装置开始贡献产量。  数据来源:CCF,紫金天风期货研究所 主流工艺亏损修复 乙二醇价格维持,油煤工艺利润有所修复。  数据来源:紫金天风期货研究所 进口量评估偏低 海外部分装置检修结束后维持停车或低负荷状态,海外检修量维持高位。 海外装置本周变动不大,沙特sharq1近期停车按计划检修半个月,MEGlobal临时停车检修据闻已重启,海外检修高位。 12月-23年2月进口评估50/55/50万吨。   数据来源:海关总署,52HZ,紫金天风期货研究所 港口库存预期回升 从到港量来看,12月12日-18日预计到港13.7万吨,实际到港10万吨,实际到港中性偏低,下游提货一般,港口库存回升。 截止19日,华东主港地区MEG港口库存约98万吨,环比上升1.9万吨,库存持稳。 12.19-12.25,预计到货总量在11.1万吨附近,到港偏低,乙二醇库存持稳。     数据来源:CCF,紫金天风期货研究所 乙二醇平衡表 供应端,新装置陕煤、盛虹新装置出料,供应带来增量。进口端,海外检修维持高位,12-1月进口预估下调5万吨。需求端,聚酯负荷偏低,12-1月暂估70%、70%。 平衡来看,12月累库压力偏大,供应端新装置投产,需求季节性下降,供需格局转差。EG驱动向下,但估值偏低,短期宏观转好预计维持震荡,关注累库的持续性。  数据来源:CCF,紫金天风期货研究所 价差结构 PTA收基差,月差持稳  数据来源:WIND,CCF,紫金天风期货研究所 乙二醇基差收窄,1-5月差基本无风险  数据来源:WIND,CCF,紫金天风期货研究所 远月结构   数据来源:郑商所,大商所,新交所,紫金天风期货研究所 |

|

|  |

|