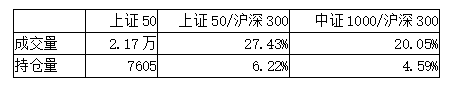

财联社12月19日讯(记者 周晓雅)自10月下旬以来,上证50指数(2646.1789, -42.11, -1.57%)迎来触底反弹,截至目前已累计反弹超10%。但在本周一,1.57%的跌幅似乎给反弹行情按下“暂停键”。 同日,中金所旗下的上证50股指期权正式上市交易,首批上市合约月份包括2023年1月(HO2301)、2023年2月(HO2302)、2023年3月(HO2303)、2023年6月(HO2306)、2023年9月(HO2309)和2023年12月(HO2312)。 盘后,中金所数据显示,上证50股指期权今日成交量为2.17万张,成交金额为1.02亿元,持仓量7605张。与同是今年上市中证1000股指期权相比,上证50股指期权的成交数据大致相当,成交量稍有下滑。 不过,在业内人士看来,以相对值来看,上证50股指期权的成交更为活跃,而具体到各合约的成交情况,浅虚值合约、平值合约的交投相对集中,这也意味着,在今日上证50指数收跌的情况下,市场情绪并不悲观。 上证50股指期权上市首日成交活跃 “上证50股指期权上市首日运行平稳,成交活跃,与今年7月22日中证1000股指期权上市首日基本相当,但若考虑整体市场活跃度,上证50股指期权上市首日成交量是当天沪深300股指期权的27.43%,高于中证1000股指期权上市首日成交量与沪深300股指期权当日成交量之比,相对持仓量分别为6.22%和4.59%。”永安期货(16.910, -0.40, -2.31%)期权研究员郑捷飞分析,以沪深300股指期权的成交和持仓作为基准来比较,上证50股指期权上市首日较中证1000股指期权上市首日更活跃。

进一步来看,她认为,我国第一只场内50ETF期权自2015年上市以来,一直是交易最活跃的品种,投资者对上证50股指相关的衍生品并不陌生,相信以上证50股指期权在合约条款设置和交易规则等方面的优势,会很快受到投资者的青睐。 Wind数据显示,同日,上交所旗下的上证50ETF期权成交量为247.36万张。对比上证50ETF期权和上证50股指期权,两者在合约标的、交割方式、合约面值、最小变动价位等多个方面均有差异性。其中,上证50股指期权最小变动价位为0.2点,合约乘数为每点人民币100元;而上证50ETF期权最小变动价位为0.0001元,合约乘数为每点人民币10000元。 具体看上证50股指期权各个合约的成交情况,郑捷飞认为,上证50股指期权今天交易的合约主要集中在近月的平值合约和浅虚值合约,成交量PCR为91.23%,看涨期权比看跌期权更活跃。“虽然今天上证50指数下跌1.57%,但从期权角度,市场并未表现悲观。” 中金所数据显示,2023年1月2800看涨期权(HO2301-C-2800 )和2023年1月2700看涨期权(HO2301-C-2700)合约的成交量最高,分别为2554张、2288张。 南华研究院期权分析师周小舒分析,根据新上市的期权交易表现,上证50股指期权的成交PCR是0.91,持仓PCR是0.80。“上证50股指期权PCR均低于1,表示认购期权成交量和持仓量高于认沽期权,说明看涨期权成交较为活跃,期权市场参与者情绪偏乐观。” 上证50指数投资与风险管理体系得以完善 在今日上午举行的上证50股指期权上市仪式上,中金所党委书记、董事长何庆文致辞称,上证50股指期权上市后,将与上证50股指期货、上证50ETF期权形成协同发展的新局面,这将有助于建立更为完备的风险管理体系,满足投资者多元化的交易和风险管理需求,有利于促进健全和完善资本市场稳定机制,促进中长期资金入市,更好服务资本市场高质量发展。 何庆文强调,随着新产品、新业务推进势头的加快,我们既要时刻保持头脑清醒,坚持系统观念,坚守底线思维,坚决落实资本市场深化改革部署要求,以“时时放心不下”的责任感扎实推进业务管理,加强运维保障,提升技术系统稳健性,也要把握机遇,积极稳妥推进产品创新、交易机制优化,提升市场服务水平,促进市场健康发展。 上证50股指期权的上市,是继沪深300股指期权、中证1000股指期权上市后中金所推出的第三个股指期权品种。同时,上证50股指期权也是继7月22日中证1000股指期权、9月19日沪市500ETE期权、深市500ETE期权和创业板ETE期权、12月12日深市100ETF期权,股票期权市场在今年迎来的第六个新品种。 早在今年7月22日,中证1000股指期货期权上市交易,随后,中证1000股指期权成交逐渐活跃。中期协数据显示,今年8-11月,中证1000股指期权成交量连月上升,月度成交量分别为108.21万手、136.53万手、144.75万手、156.59万手。截至11月底,中证1000股指期权年内累计成交总量为562.73万手,持仓量为6.5万手。 而作为中金所旗下首个股指期权品种,截至今年11月底,沪深300股指期权年内累计成交量为2948.34万手,较去年同期的2744.06万手,增长了7.44%。在业内人士看来,随着成交活跃度会进一步提高,市场的套保需求或将得到满足。 对于上证50股指期权的上市,广发期货研报提到,上证50股指期权推出完善上证50指数投资与风险管理体系。上证50指数投资工具包含了上证50ETF、上证50股指期货、上证50ETF期权和上证50股指期权,投资工具种类丰富有利于提高市场定价效率和市场扩容。 上证50指数作为标的进行展开,以现金交割的方式衍生出股指期货IH和股指期权HO,以实物交割则衍生出50ETF及其对应的50ETF期权。通过股票指数为中枢构建四个交易市场,彼此之间具有一定程度的跨市场关联。在这种关联下,跨市场套利、对冲等模式由此展开,使得投资者在上证50指数的投资手段更加丰富。 展望后市,周小舒表示,上证50股指平值期权隐含波动率是18.66%,低于标的历史波动率(20.76%)。从波动率偏度来看,上证50股指期权波动率呈现偏斜状态,虚值看涨期权隐含波动率高于看跌期权隐含波动率,说明市场短期情绪偏多。从波动率期限结构来看,上证50股指近月期权隐含波动率偏低,远月隐含波动率偏高,表明期权市场参与者认为标的指数短期走势平稳。 |

|

|  |

|