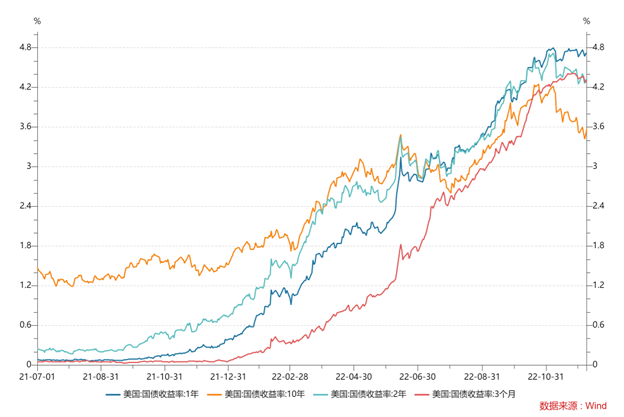

近期,美债收益率呈现全面倒挂的局面,包括10Y-2Y(10年期减2年期)、10Y-3M在内的几条主要美债收益率曲线均已陷入持续倒挂状态,美债10Y-1Y利率倒挂已超过100基点,长期债券收益率持续下行。 东方金诚研究发展部分析师白雪对澎湃新闻表示,美联储释放继续加息信号,推高美债短端利率;而在“终点利率更高、持续时间更长”的政策预期下,叠加近期美国PMI等经济先行指标明显下滑,市场对紧缩导致的经济衰退预期也在上升,压制美债长端利率,导致长短端曲线倒挂。 “美债的名义收益率主要是通胀率加实际利率。可以看到,目前美债的收益率表明了长期通胀预期较低,而现在的通胀很高,所以导致了收益率倒挂。” 中国人民大学经济学院党委常务副书记兼副院长、教授王晋斌对澎湃新闻表示,长期通胀预期下行对抗通胀来讲是好事,如果美联储在短期能把物价控制在一定的水平,衰退的情况就不会很严重。  美债短期、长期收益率,数据来源:Wind

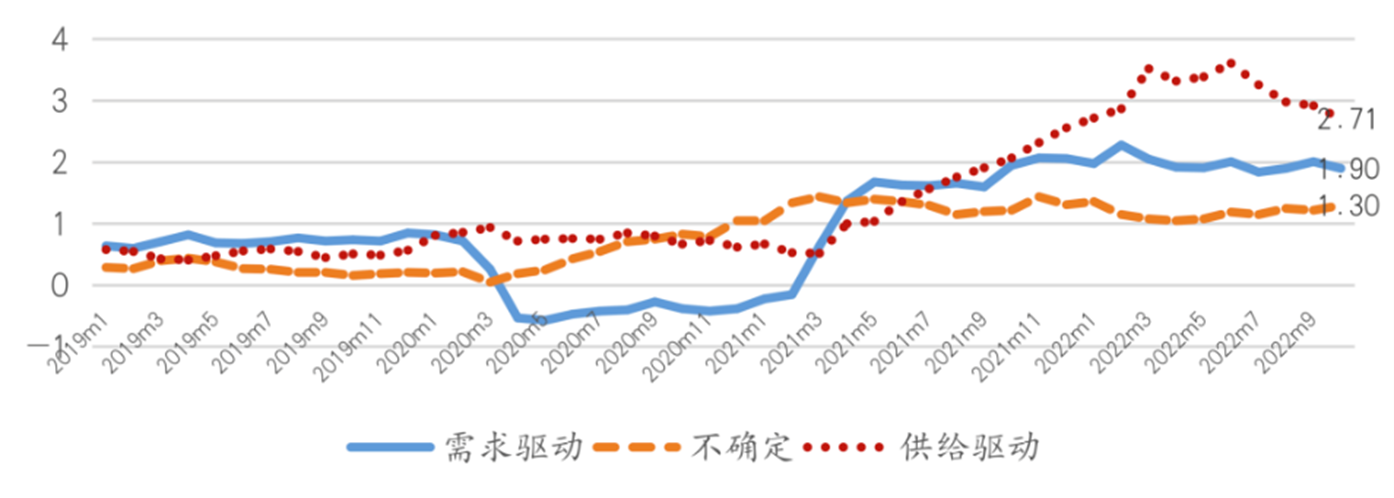

从历史来看,曲线倒挂往往预示着经济衰退。中金宏观表示,在上世纪70年代“大滞胀”时期,经济衰退前倒挂程度都很深,比如美债10Y-1Y利率倒挂都在100基点以上,最高时甚至超过300基点。 对于衰退预测意义较好的三个利差指标分别为美债10Y-2Y(10年期减2年期)利差、10Y-1Y利差以及10Y-3M利差。根据中信证券研究的预测结果,上述三个指标11月数据显示未来12个月内美国经济衰退概率分别为60.4%、65.7%、58.2%。中信证券研究表示,从历史来看,该水平下美国经济往往会步入了衰退。 美国经济未来是否会出现衰退? 过去一个月,美债收益率总体下行,美股反弹。市场交易主线为美国通胀见顶、美联储加息即将结束。 不过,中金宏观表示,市场对于加息的影响过于乐观,投资者只看到加息速度即将结束,却忽略了加息高点将更高、利率在高位将停留更久的危害。过去两个月发生了很多金融事件,比如英国养老金风险、瑞信风波、加密货币事件、房地产基金赎回。随着美元利率抬升,一些金融风险正在暴露。 “过去十年全球一直处于低通胀、低增长环境,利率水平也保持低位,而今美联储及各大央行集体大幅、快速加息,由此带来的风险不可忽视。事实上,美联储之所以暗示放缓加息,一个重要原因也是因为担心加息过快会引发金融风险,在11月FOMC会议纪要中,就有官员提出应该警惕英国国债市场冲击的外溢风险。”中金宏观指出。 当地时间12月11日,美国财政部长珍妮特‧耶伦(Janet Yellen)表示,除非出现意外冲击,否则美国通胀将在2023年大幅下降。而当被问及经济衰退的可能性时,耶伦表示,存在经济衰退的风险,但这不是降低通胀的应有之义。 同时,11月美联储议息会议纪要显示,美联储官员认为经济在明年某个时候陷入衰退的可能性几乎与基线预期的可能性一样高。这是美联储自3月开始加息以来首次发出此类警告。 白雪表示,2023年美国经济继续下行至衰退的方向是基本确定的。为驯服通胀,美联储将在明年将利率提高至5%以上这一显著限制性利率水平,目的就是要通过给需求端“降温”,默认必须以一定程度的经济下行作为代价,换取通胀放缓。无论是从美联储在经济展望中的隐含预测,还是从先行及同步经济指标的趋势来看,都基本能够证实这一点。 从美国最大的经济动能——私人消费支出来看,白雪表示,未来高利率下美国居民部门消费信贷增速大幅下滑、超额储蓄不断消耗,叠加金融与房地产资产价值“缩水”导致的财富效应,都将显著压制消费动能。 白雪还表示,高利率对美国地产销售、投资将起到显著压制作用,而补库动能见顶、融资难度增大,也将在明年制约企业资本开支需求。消费和投资在美国实际GDP中约占90%,这两者均将在明年面临诸多不利因素;此外,净出口在全球经济走弱及强美元背景下,预计也将对经济产生拖累作用。 中金宏观表示,美联储“易紧难松”,美债收益率曲线或深度“倒挂”。货币紧缩推高短端利率,同时增加经济衰退概率,而后者将压制长端收益率,从而导致曲线倒挂。最近的美债利率倒挂在未来可能继续加剧,这也许意味着明年美国出现“滞胀式”衰退的概率比较大。从估值和盈利的角度看,海外金融市场的调整都还没有结束,对于明年美国经济和金融条件,投资者勿过度乐观。 中信证券研究表示,近日鲍威尔最新发言表现为鹰派不足。考虑到美联储未来或将利率保持在较高限制性水平一段时间,美国经济衰退风险实际上正在快速上升,利率敏感的房地产市场已经步入了衰退。 从通胀性质看衰退预期和货币政策 王晋斌表示,通胀性质的变化是思考美联储货币政策紧缩政策的要点。近期美联储分支机构发布的对美国通胀性质的研究显示,供给驱动仍是美国通胀的重要组成部分,但供给冲击的边际作用在近期明显下降。 从美国的PCE看,从今年6月份开始,供给冲击在通胀中构成的重要性明显下降,由6月份的3.61个百分点下降至10月份的2.71个百分点;而需求驱动的重要性要稳定的多。

供给和需求驱动对PCE通胀的贡献(年度同比,%),图片来源:《王晋斌:通胀性质变化或许增加了美国经济“软着陆”机会?》

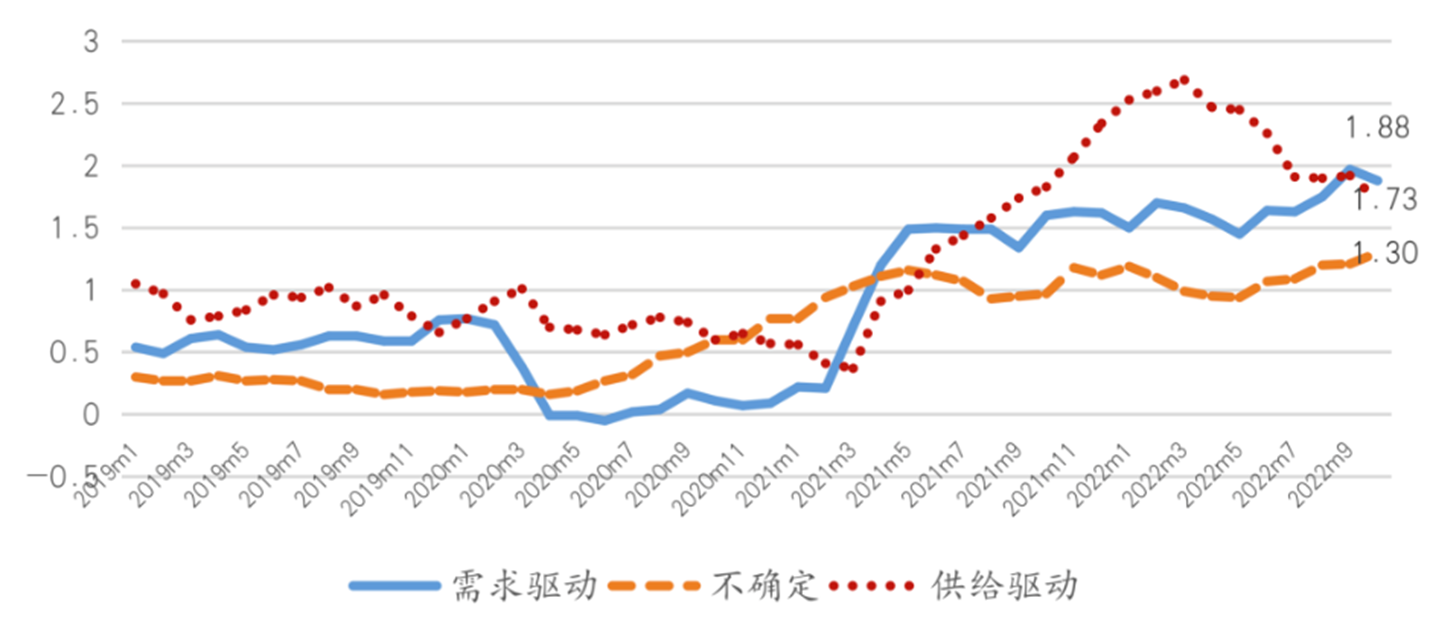

从核心PCE看,今年9月份以来,连续2个月需求驱动在核心PCE中的重要性超过供给驱动的重要性,而从2021年8月到2022年7月,核心PCE中供给驱动的重要性一直超过需求驱动的重要性。

供给和需求驱动对核心PCE通胀的贡献(年度同比,%),图片来源:《王晋斌:通胀性质变化或许增加了美国经济“软着陆”机会?》 从周期性和非周期性视角来看通胀,王晋斌还表示,近期非周期性因素对通胀因素的贡献率也出现明显下降,这说明美国通胀的边际压力将主要来自总需求。 “目前,美国失业率很低,导致了工资上涨较快。同时,有研究表明明年美国工资上涨幅度会超过通胀上涨幅度,意味着美国居民的实际购买力会增强,通胀可能会持续时间比较长。也意味着美联储的利率会在高位停留的时间较久,这对其他经济体来说风险还是挺大的,不可能短期中指望美联储去降息。”王晋斌说道。 中金宏观也表示,虽然美国通胀回落是大概率,但劳动力供给不足,工资压力犹在,仍将对服务通胀形成支撑。目前,随着消费需求放缓,供应链瓶颈消退,商品通胀已明显回落,但服务通胀仍在上升。历史表明,剔除能源与房租的服务通胀与工资增速具有较高相关性,背后的逻辑在于工资上升会从成本端推高服务价格。自1983年以来,美国服务通胀和工资增速都在经济衰退发生后一段时间才会回落,这或意味着短期内服务通胀或难以大幅下降。 白雪表示,房租以外的核心服务通胀方面,主要为医疗服务、运输服务等,主要与劳动力市场的供需状况决定的薪资增速息息相关。这也意味着若想要降低薪资增速、拉低核心通胀,在当前劳动力市场供给端改善有限的情况下,必须让劳动力市场需求超正常回落,也就是就业状况出现较大幅的恶化。 “总体来看,服务需求和通胀或有一定持续性。如果通胀回落速度不够快,美联储货币政策将不得不保持紧缩态势,这将加大美国经济(深度)衰退概率,引发更多金融风险。“中金宏观指出。 本周二美国将公布11月CPI通胀数据,在这之后的周四将迎来美联储12月议息会议。美联储年内已连续四次加息75个基点,加息速度为近40年来最快。 中金宏观表示,如果数据显示服务通胀仍有韧性,或迫使美联储释放更多“加息高点更高、紧缩持续更久”的鹰派信号,而持续的紧缩也将加大美国经济下行压力,增加深度衰退概率。历史经验表明,美国实际广义货币M2同比增速往往领先GDP增长两个季度,当前实际M2已转入负值区间,且加息和“缩表”仍在继续,从这个角度来看,美国经济增长下行或快于通胀下行,未来经济发生衰退的概率非常大。 王晋斌表示,衰退的压力会导致美联储从12月份开始加息的时候非常谨慎,如果未来经济会出现明显的下滑,美联储的货币政策可能会做一些微调。 |

|

|  |

|