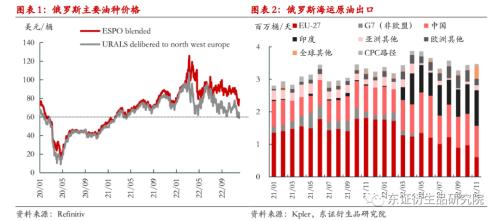

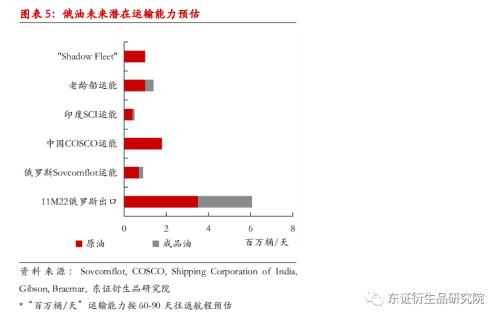

来源:东证衍生品研究院 报告摘要 走势评级:原油:震荡 报告日期:2022年12月5日 ★欧盟和G7将俄罗斯原油价格上限设定在60美元/桶 欧盟和G7赶在欧盟禁运制裁生效前设定了俄罗斯石油价格上限,同时欧盟计划从2023年1月中旬起每两个月评估和修订价格上限。俄乌冲突发生以来,俄罗斯西部港口出口的Urals原油维持大幅贴水基准原油20-30美元/桶的价格销售,东部港口出口的ESPO价格则基本位于限价以上。欧盟和G7国家也已基本禁止俄油进口,限价主要针对的是俄罗斯与印度,中国和土耳其等国的贸易,目的是打压俄罗斯从石油出口中获得更高收入的同时,保证俄罗斯供应留在市场。俄罗斯多次重申不会向参与石油限价的国家出售石油。主要买家中,印度已经表示将继续购买俄油。 限价实施的核心是航运保险服务,在冲突以来,俄罗斯提供的保险和航运已经开始出现在俄油交易中,未来当地船队和非欧盟保险对俄罗斯石油的继续流动至关重要。我们看到西方国家价格上限的设定并未显著低于目前俄罗斯主要出口油种交易的价格区间,深受通胀困扰的西方国家不希望出现俄罗斯供应受到严重威胁而导致油价飙升,进而再次加剧通胀和经济衰退的可能性。从俄罗斯的角度,石油收入是其出口收入的重要组成部分,因此我们认为俄罗斯未来仍然希望尽可能维持原油出口。短期市场观望和适应制裁和限价后的变化可能导致俄罗斯出口下降,但既然限价的目的不是将俄罗斯供应挤出市场,通过外部船队和非欧盟保险业务的补充,已经出现的贸易流变化趋势预计维持平稳,相应降低出现原油断供的风险。 ★投资建议 欧盟制裁即将生效,但贸易流变化和衰退预期将对冲俄罗斯供应风险。预计G7和欧盟限价对当前贸易流的变化影响可控,难以显著提升短期风险溢价水平,油价仍主要计价需求预期。中国新冠防控措施逐渐优化,短期将提升乐观情绪,但预计实际需求仍受到当前疫情高峰的影响而恢复较慢,同时海外衰退预期上升,仍对油价构成压制。 ★风险提示 地缘冲突升级将导致油价上行风险显著上升。 报告全文 1 欧盟和G7将俄罗斯原油价格上限设定在60美元/桶 欧盟和G7赶在欧盟禁运制裁生效前通过了将俄罗斯石油价格上限设定在60美元/桶,同时欧盟还将引入调整机制,从2023年1月中旬起每两个月定期评估和修订价格上限,并确保每次修订后的价格上限至少比平均市场价格低5%。价格上限的谈判并不顺利,欧盟内部分歧巨大,波兰等成员国给出非常低的价格提议,而塞浦路斯等一些航运大国则希望上限价格设定在70美元/桶以上,最终通过的折中方案低于最初提议的65-70美元/桶区间。俄乌冲突发生以来,俄罗斯主要油种维持大幅贴水基准原油超过20美元/桶的价格销售,Argus评估俄罗斯西部港口Urals出口价格11月一度跌至60美元/桶下方,远东地区Kozmino港出口的ESPO价格则基本位于限价以上。 价格上限如何实施以及针对谁:参与价格上限的国家,如果俄罗斯原油交易价格低于上限(目前为60美元/桶),将被允许使用欧盟和G7等提供的航运服务,包括保险。价格上限仅限制俄罗斯海运原油价格(装船价格),涵盖所有俄罗斯油种。俄罗斯原油经过购买国炼厂加工后将不再受限价,但如果是将俄罗斯原油与另一种类型的原油混合,那么混合油仍然受限价的约束。欧盟第六轮制裁中对俄罗斯海运原油禁运,和航运保险制裁将于12月5日正式生效,保加利亚由于地理位置原因被允许可以继续从海上进口俄罗斯原油,直到2024年底。由于G7大多数国家也已经宣布俄罗斯原油禁运,因此价格上限主要针对的主要是俄罗斯与印度、中国、土耳其等非欧盟和G7买家的贸易。 设置价格上限目的以及各方反馈:G7和欧盟对俄罗斯原油和产品实施限价的主要目的是打压俄罗斯从石油出口中获得更高收入的同时,保证俄罗斯供应留在市场。俄罗斯多次重申不会向参与石油限价的国家出售石油。主要买家中,印度已经表示将继续购买俄油,甚至寻求签订长约保证供应。  2 价格上限对原油贸易流变化的影响 从2月底冲突发生以来,俄罗斯原油依靠大幅折价的价格优势吸引到新买家,原油市场贸易流变化较顺畅,俄罗斯原油出口量在3月-11月甚至有一定幅度回升,平均达到355万桶/天。印度成为俄罗斯原油一个重要的新买家,俄罗斯至印度平均出口量上升超过80万桶/天。俄罗斯向中国海运出口增量在下半年以来稳定在25万桶/天左右,中国仍然以采购ESPO为主,主要是运输距离优势。在上半年俄油折价超过30美元/桶期间,中国采购Urals也有明显增加,因此未来俄油的深度折价以及随着中国市场需求逐步恢复,我们认为未来俄油流向中国仍有空间。非欧盟G7国家从6月开始已经停止俄罗斯原油的采购,俄罗斯至欧盟出口量逐步下降,11月仅为60万桶/天,已较高点下降110万桶/天左右。  限价实施的核心是航运保险服务,过去90%的航运保险都由总部位于伦敦的国际保赔协会集团(International Group of P&I Clubs)提供,同时严重依赖欧盟的再保险服务,因此西方国家在航运保险领域具有垄断地位。当然,航运保险制裁并非首次出现,买家可以通过主权担保或启用俄罗斯国内保险机构来替代西方国家的航运保险业务。俄罗斯第四大保险公司Ingosstrakh和国有控股的俄罗斯国家再保险公司(RNRC)已经接手俄罗斯船队的第三方责任保险和再保险项目,印度和土耳其已经开始使用俄罗斯提供的保险服务,中国的态度尚不明确。从运能角度,俄罗斯国有Sovcomflot虽拥有全球最大中型油轮(Aframax和Suezmax)船队,但却缺乏远洋运输经济性最佳的VLCC油轮,市场传闻俄罗斯已经开始利用面临报废的船龄较老的船队和过去主要运输伊朗油的制裁油运输船队来为补充运力。主要买家中,印度国营船队运输能力相对较小,但中国拥有庞大的VLCC运输能力,但保险是需要解决的问题。未来当地船队和非欧盟保险对俄罗斯石油的继续流动至关重要。 我们看到西方国家价格上限的设定并未显著低于目前俄罗斯主要出口油种交易的价格区间,设置价格上限实际为欧盟第六轮制裁中的航运制裁提供一定的转圜的余地。深受通胀困扰的西方国家不希望出现俄罗斯供应受到严重威胁而导致油价飙升,进而再次加剧通胀和经济衰退的可能性。从俄罗斯的角度,石油收入是其出口收入的重要组成部分,因此我们认为俄罗斯未来仍然希望尽可能维持原油出口。因此短期内市场观望和适应制裁和限价后的变化可能对俄罗斯出口造成一定影响,但既然限价的目的不是将俄罗斯供应挤出市场,通过外部船队和非欧盟保险业务的补充,已经出现的贸易流变化趋势预计维持平稳,相应降低出现原油断供的风险。  3 投资建议 欧盟制裁即将生效,但贸易流变化和衰退预期将对冲俄罗斯供应风险。预计G7和欧盟限价对当前贸易流的变化影响相对有限,难以显著提升短期风险溢价水平,油价仍主要计价需求预期。中国新冠防控措施逐渐优化,短期将提升乐观情绪,但预计实际需求仍受到当前疫情高峰的影响而恢复较慢,同时海外衰退预期上升,仍对油价构成压制。 4 风险提示 地缘冲突升级将导致油价上行风险显著上升。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);