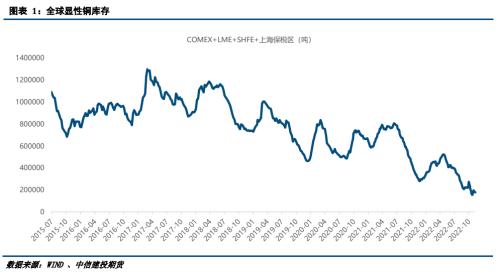

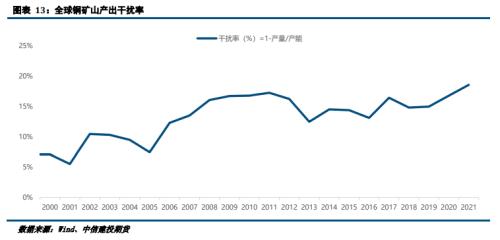

来源:中信建投(25.86 -0.35%,诊股)期货微资讯 摘要 当前全球显性铜库存处于较低水位,现货升水偏高,基本面持续紧张。统计发现,在全球铜矿企业中,前三季度头部铜企累计铜产量对全球总产量造成了显著拖累,但中小矿山增量抵消了减产损失,总体依然实现了增长。 面对全球铜供应增速弹性逐渐减缓的现状,分析发现,目前矿端产出压力主要源自于矿山品位下降、炼厂技术制约及停产、社区冲突矛盾。尽管供应扰动因素持续、矿山项目批准率降至周期性低点正在指引全球各大铜矿山下调此前过度乐观的产量预期,但结合新增矿山投产计划,明年全球矿端供应依然有望实现较高增长。 2023年,全球矿端供应增长,废铜供应恢复,而需求受经济下行拖累开始下滑,供需紧张格局有望被扭转,铜库存进入上升周期。 风险提示:供应不及预期 正文 一、市场回顾 今年以来,全球铜显性库存持续处于25万吨以下偏低水平,现货升贴水振幅扩大,铜市供需紧张格局持续上演。尽管今年以来铜精矿现货TC持续上涨,但并未同步带动电解铜产量的大幅增加。为了探究矿端供应矛盾是否加剧铜市供应紧张,本文借助机构对铜矿产量的预计及各龙头铜企产量数据,进一步分析矿端增减产情况及其原因。   二、全球铜市供应现状分析 2.1 WBMS:供应增速放缓,供需缺口扩张 全球铜市供应增速弹性收敛,产量增长疲弱。据WBMS数据,2022年前三季度全球铜市供应累计短缺73.6万吨,而2021年全年供应缺口仅28.5万吨。2022年前三季度全球矿铜累计产量月1600万吨,同比增长仅1.2%。纵向对比过去年度来看,1960年至2021年,全球矿铜、精铜产量年复合均速分别为2.80%,2.66%。2020年受疫情冲击,多数矿山采取隔离措施,被动减产。站在低基数的基础上,2021年这部分产出损失随着疫情逐步被控制得到修复,从数据上看实现了全球铜矿供给小高峰,矿铜产量同比增速达2.62%,较前值增幅扩大。  2.2 增量矿山暂抵头部铜企形成的产量拖累 我们统计了25家矿业巨头的生产情况(依据2021年数据,合计铜产量占全球总产量约60.15%),截至2022年9月末披露结果,调查显示,16家矿企累计产量同比下降,其中13家矿企同比下滑超5%。若以2021年该25家铜矿巨头铜产量占比全球总产量为标准,线性假设当前矿山已出现的供应扰动将延续,那么我们预计2022年前三季度头部铜企将对全球铜产量累计同比造成1.75个百分点的拖累,甚至可以近似认为其对全年铜矿供给的减量幅度在1.75%附近。  关于剩余占比全球铜产量约40%的中小矿业公司铜产量同比增速,我们结合国际铜业研究组织数据、上述铜企巨头矿端产量同比增速进行合理反向推演。ICSG调查显示,2022年前三季度铜矿产量累计同比增长3.62%,则剩余中小矿业公司2022年前三季度产量为全球铜矿总产量贡献了约5.37个百分点的同比增幅(即11.7%的增速,即使以WBMS的数据计算,也有5.6%的增速)。以全球铜矿产量与25家头部矿企产量差值为基准作为剩余中小矿业公司产量,计算发现中小矿业公司3年复合增速达2.18%,远超头部矿山仅0.25%的增速水平,进一步验证了此前推算。  此外,我们还注意到一个现象,在减量矿山中,不乏有新秀增量矿山崛起,如艾芬豪Kakula铜矿山、自由港Grasberg、紫金矿业(10.42 -0.29%,诊股)科卢韦齐、哈萨克矿业矿山等。综合分析发现,全球增量矿山主要集中于非洲赞比亚、刚果等,亚洲哈萨克斯坦、印尼、中国等,欧洲波兰、塞尔维亚等地区。回顾历史数据可见,南美铜矿山产量确有下滑趋势,而赞比亚、刚果、哈萨克斯坦、印尼矿铜年产量呈上升趋势,进一步佐证了增产潜力来自于中南非、中西亚等地区。   为了对铜市矿端供应制约因素一探究竟,下文从矿端供应出发对减产矿山情况及其原因进一步分析,最后结合矿山及归属矿企指引计划分析减产因素的可修复性或持续性。 三、多重因素导致铜市供应短缺风险 今年前三季度全球铜产量减产的主要原因,包括矿端品位下降、矿端开采与加工技术有限、社区矛盾等预期外突发事件扰动。 3.1 采矿端:选矿品位偏低,矿铜产量下滑 南美铜矿山老化、选矿率偏低,给矿品位下滑造成的减产是目前全球铜矿山面临的主要问题。全球最大铜矿山Escondida位于智利,矿山年矿铜产量占全球约8%,2022年前三季度该矿山铜产量下降6%,主要原因是当地选矿厂进料品位下降了4%,其他原因还包括当地交通路线遭封锁,影响了劳动力进场、供应原料运输。今年上半年安托法加斯塔Centinela铜矿山选矿厂加工矿石品位下降了25.4%,造成同比减产约27%,据此,安托法加斯塔全年产量计划下调至65万吨左右。此外,非洲铜矿山Sentinel由于工作台周转率较低及潮湿的地面条件限制,矿山剥离活动推迟,导致给矿废料取代正常给矿,给矿品位偏低令产量进一步下滑。  3.2 生产端:设备维修、技术限制带来的减产 矿端开采与加工方面,技术限制带来减产影响。由于岩土工程地质技术限制,2022年上半年Katanga矿山铜产量较同期减少约8.8万吨,Collahuasi因测序活动则造成铜产量同比下滑12%。此外,开采技术同步会限制矿石品位,今年前三季度澳铜矿山Rosebery产量同比下降33%至770吨,主要原因是当地岩土工程建模和采矿计划审查完成后,采矿活动重新进行,磨碎矿石品位有所下滑。而受矿端加工回收率下降、SAG磨机电机设备更换升级等影响,智利国家铜业最大的矿山Chuquicamata和El Teniente矿山合计铜产量同比下滑约13%,新峰矿业Cadia矿山在2022财年铜产量同比下滑33%。 炼厂检修维护及其他预期外风险事件造成的突发停产,对铜市供应冲击较大。必和必拓铜矿山Olympic Dam冶炼厂自今年1月以来进入维护,造成2022财年铜产量同比下滑32.58%至13.84万吨。智利最大露天矿山Los Pelambres因干旱、精矿运输管道泄漏以及水资源供应不稳定影响,2022年上半年产量同比下滑41.9%。突发事件造成生产活动中止也是导致减产的重要原因。伦丁矿业地下铜矿山Alcaparrosa作业过程中发现天坑后彻底关闭矿山开采并考虑永不复采,预计将缩减伦丁矿业约2%年产量。  3.3 社区矛盾:利润分配冲突扰动正常生产活动 矿山项目能够为当地创造充足就业机会,但由于政局、社会构成的特殊性,海外矿山抗议活动较为频繁,主要起因往往是薪资矛盾造成罢工、当地环保起义、利润分配不均等。2022年陆续出现的矿山停产事件主要集中在南美地区,停产主要原因则是财富分配矛盾,如Cuajone当地社区居民因不满矿产利润分配,切断了对该矿山的供水,随后矿山中止生产活动。此外,秘鲁Las Bambas矿山自二季度以来接连因社区抗议、重型运输道路中断致使矿山停产,造成前三季度铜产量累计同比下滑19%。  四、展望:旧矿山仍面临挑战, 新矿贡献增量可期 对于原矿品位下滑造成的减量矿山而言,提升选矿品位的考验较大,但不乏包括矿山改造、提升矿石处理技术等手段来缓解问题。矿山改造方面,智利国家铜业2019年4月末开始运营的地下矿山Chuquicamata正在计划矿山生产提升,由于项目设计中加入了额外的加固措施,预计提产建设将于2022年底完成。此外,随着高品位岩石的出露,第一量子sentinel矿山铜矿品位将有所提升,但Kansanshi矿山铜矿品位偏低的问题预计将持续到2025年矿山优化扩建调试完成开始投产之后才能解决。改善矿石处理技术方面,矿企主要通过投资新的处理技术来缓解减产压力,但改善程度有限。当前,必和必拓正在采取投资技术手段来提高生产效率,提升铜矿品位,降低生产成本,预计Escondida选矿厂的给矿品位将有所提高,带来增产,但与此同时,公司另一大矿山Pampa Norte矿山仍将面临堆积给料品位下降问题。 对于生产端干扰造成的减产矿山而言,企业应对能力有限,减产压力较难纾解。9月末,五矿资源Rosebery矿山采矿率与矿石品位有提升趋势,主要原因是疫情得到控制、复工率有所提高,使得采矿生产能够有序恢复,预计四季度Rosebery矿山复工率将进一步提升,减产压力将有所缓解。此外,此前因干旱造成减产的智利矿山Los Pelambres环境恶化有所缓解,再加上安托法加斯塔方面考虑优化水使用来减轻低水供应的负面影响,预计减产幅度将有所收敛。但是,面对岩土限制、高耗酸矿石影响等地质条件限制,矿企的应对手段有限,嘉能可露天矿山Katanga减产或将持续,嘉能可方面仅能通过加快KOV矿场的切割来缓解减产压力,同时计划升级选矿回路来配合矿体在矿山寿命中的发展。 据CRU与WoodMackenzie数据,全球铜矿历史产出干扰率约5%,2022年上半年干扰率已上升至7%。结合上文分析,我们认为全球铜矿山扰动确认将进一步持续,矿山产出压力未减,再加上铜矿项目批准率降至周期性低点,矿端供应压力将持续存在。 但是,站在2022年偏低的供应基数上,如果2023年受影响旧矿山面临的状况没有进一步恶化,我们认为这部分矿山的供应有望保持稳定,甚至在部分问题得到缓解后能实现小幅恢复性增长。  SMM曾预计2022年全球新投产矿山将实现16.4万吨新增铜矿产量,那么随着2023年全球新建、扩建矿山进一步投产,结合ICSG对非洲、拉美洲将成为全球铜矿增产贡献重要力量的估计,我们有理由认为,明年全球铜矿供应有望实现稳定增长。数据显示,2023年主要矿山投产规模超过100万吨。  总的来说,铜市供应短缺的主要原因并非矿端紧张,而是源于废铜供应的减少,可参考前期报告《铜:供需紧张,铜都去了哪里?》。展望2023年,全球矿端供应增速有望修复,废铜供应问题缓解,需求则受经济下行拖累开始大幅下滑,供需紧张局势大概率扭转,铜有望进入累库周期。 |

|

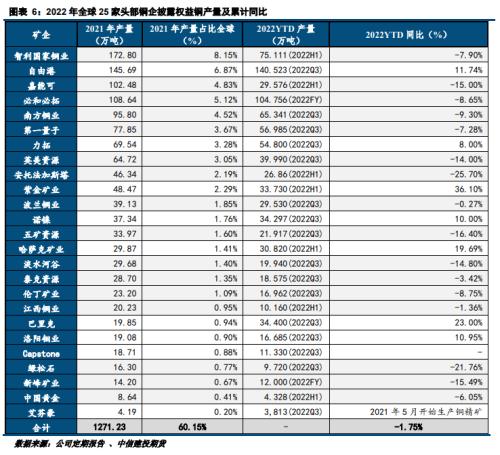

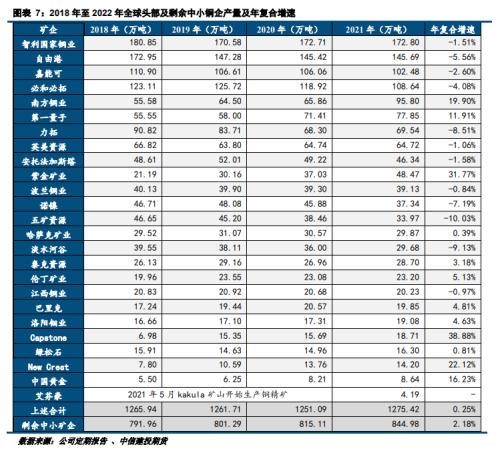

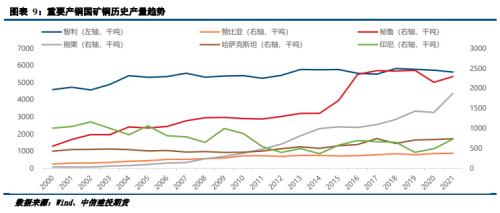

|  |

|