Mysteel解读:解读国内猪市的晴雨表—“猪粮比”

|

- UID

- 2

- 积分

- 2929974

- 威望

- 1415023 布

- 龙e币

- 1514951 刀

- 在线时间

- 13682 小时

- 注册时间

- 2009-12-3

- 最后登录

- 2025-4-5

|

Mysteel解读:解读国内猪市的晴雨表—“猪粮比”

【导语】猪粮比是指同一市场及时间内生猪收购价格与粮食收购价格之间的比例关系。粮价的高低直接影响猪的生产成本和收益,一般情况下生猪价格及玉米(2928, 12.00, 0.41%)价格的比值处6:1,比值越高养殖利润越好,反之亦差。 1.近年来国内猪粮比价走势变化

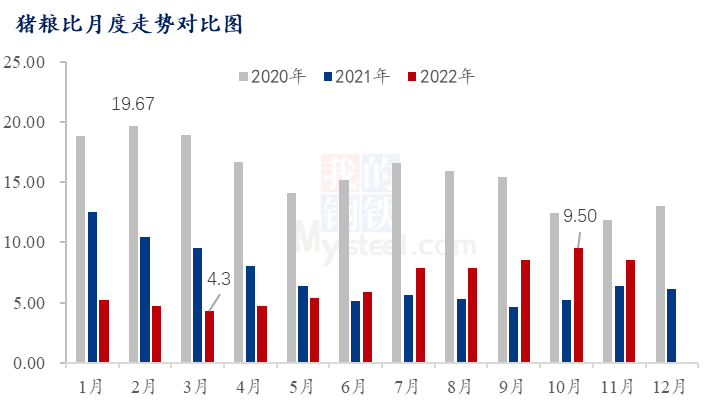

2020年至2022年国内猪粮比整体呈现先高位回落后缓慢回升的调整态势。高点为2020年2月的19.67:1,低点为2022年3月份4.30:1。2018-2019年国内受非瘟疫情影响,生猪产能大幅去化,综合带动猪价上行。红利的回升、政策性扶植、产能的复苏,也为2021年高位回落的猪价、猪粮比值埋下伏笔。玉米市场来看,2019年临储拍卖持续库存去化,近两年供应端持续偏紧,叠加种植成本上升等综合因素,市场整体呈现高位调整态势。粮高猪降,2021年国内生猪价格大幅下滑,养殖行业利润由盈转亏,国内猪粮比值高位下滑。 2.2022年猪粮比值过度下跌后逆势翻盘

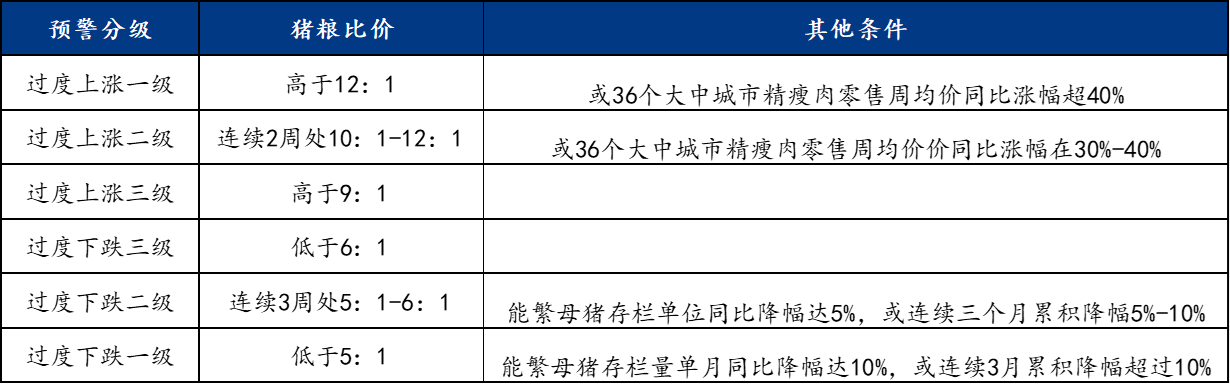

进入2022年,国内猪市进入起承转合的重要年份,猪粮比值也同步呈先跌后震荡上调走势。一季度随国内猪价跌入年内“冰点”,养殖企业全线亏损,降重出栏情绪增加。叠加玉米价格高位上行,综合压缩猪粮价差,一季度猪粮比月均值由5.3降至4.3,市场持续徘徊过度下跌预警区间,且迟迟难以自拔。二季度随大猪出尽,叠加市场猪源供应收紧,情绪、政策性利好带动,猪价低位回升,养殖盈利逆转翻红,三季度养殖利润已快速爬升至千元以上。10月份猪价强势逆袭至28元以上,综合带动国内猪粮比月均价上涨至9.50:1,市场也在脱离了下跌预警不足5个月后,快速转入过度上涨二级预警区间。随之政策面调控力度再次加大,国储冻猪肉加频投放达7次之多。 3、过度上涨的另一评判标准,猪肉均价

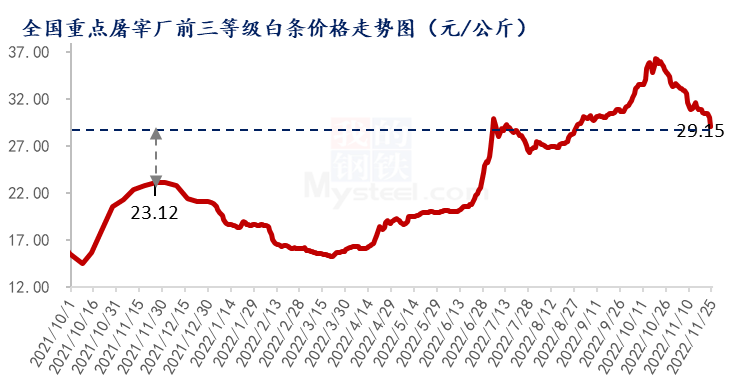

综合影响国内猪粮比价的另一重要条件,36个大中城市精瘦肉零售周均价,若同比上涨达30%-40%即可触发上涨二级预警。根据Mysteel农产品监测的全国重点屠宰厂前三级白条价格来看,截至11月24日当日,国内瘦肉型猪肉白条均价在29.15元/公斤,较去年同期涨幅已回落至26.1%,同步脱离猪肉上涨预警线。但进入12月份,随南方气温不断下降,终端消费不排除腌腊旺季及春节备货所到来的集中上量,带动猪价、肉价跌后回升。加之去年四季度肉价地位调整,或综合导致市场上涨预警再次出现,国内政策性调控及储备冻肉投放力度或再次加大。 2022大宗商品年报出炉在即!欢迎抢鲜品读! 报告聚焦钢材、煤焦、铁矿(763, 25.00, 3.39%)石、不锈钢新材料、铁合金、废钢、有色金属、建筑材料、农产品等9大品种,由上海钢联100多位资深分析师倾力打造,深度剖析100余条细分产业链长周期数据,囊括行业热点、宏观政策等全方位解读,涵盖价格价差、成本利润、产能产量、库存、资源流向、区域供需平衡、市场竞争格局等基本面分析…… |

论坛官方微信、群(期货热点、量化探讨、开户与绑定实盘)

|

|

|

|

|

|

|

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);