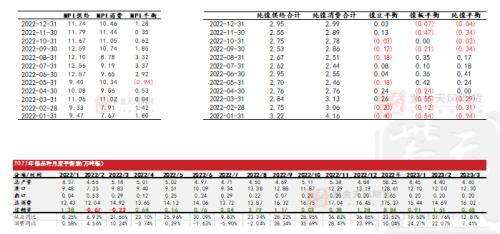

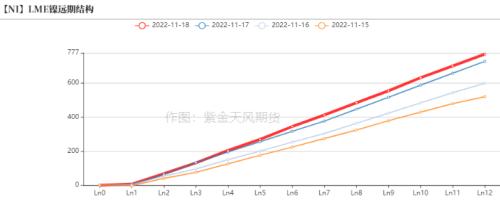

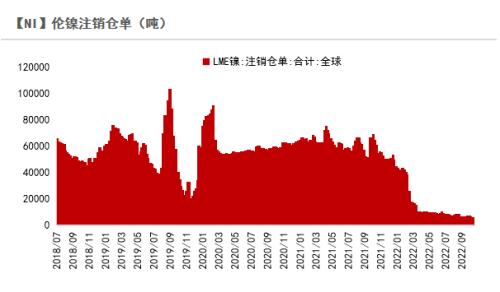

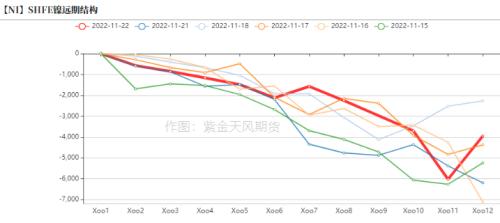

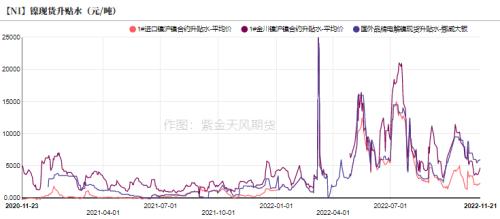

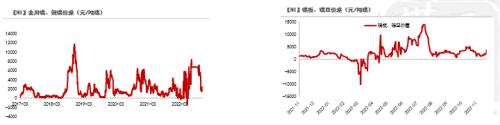

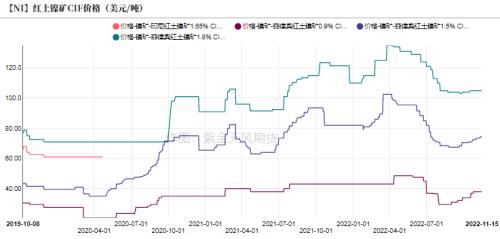

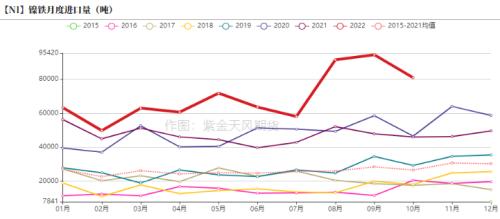

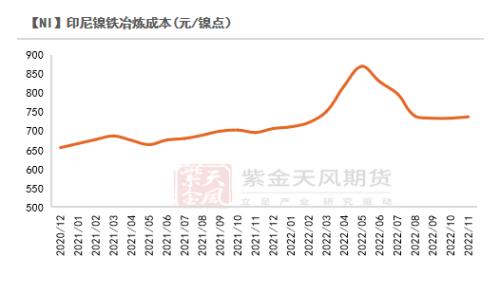

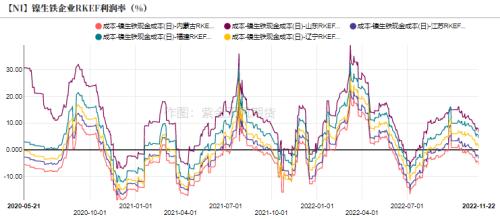

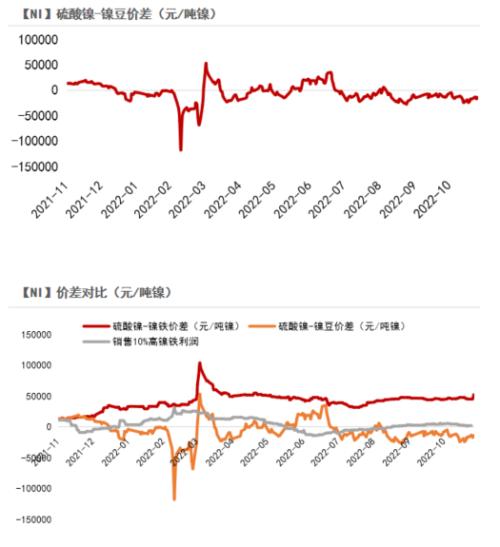

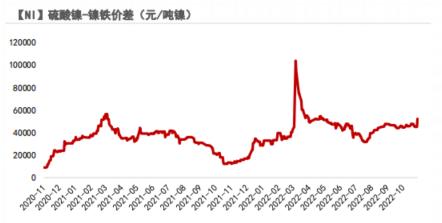

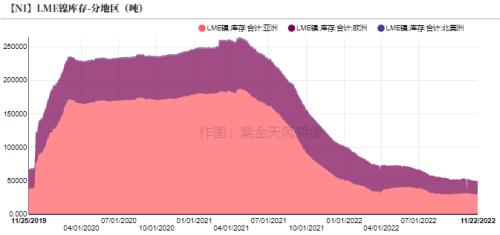

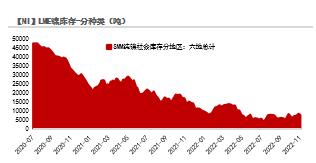

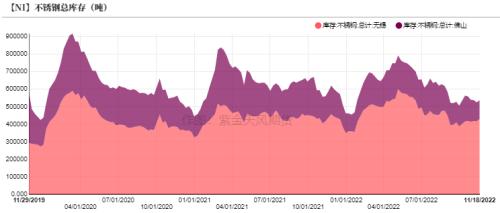

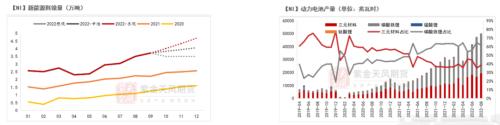

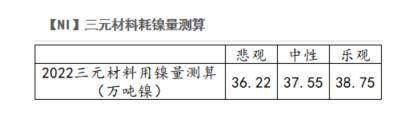

来源:紫金天风期货研究所 本周观点 供应端,镍铁现货价格小幅下跌,周内成交价格1340-1360元/镍点之间,11月钢厂产量不及预期,预计16.1万吨,其中300系减产约11.5万吨。电解镍方面,由于内外比值尚未回归,进口亏损约8298元/吨,预计后续进口窗口关闭维持,进口流入减少,而近端现货资源偏紧张,使得镍板升水逐渐走高。 需求端,纯镍需求以刚性合金、电镀为主,弹性不大,镍价支撑有所下滑。 整体来看,纯镍进口窗口关闭与刚性需求之间的拉扯,共同塑造了当前僵硬的基本面。LME镍库存绝对低位、印尼增收镍铁关税的政策等不确定因素,都能够为镍价提供上涨驱动。我们认为短期沪镍绝对价格以宽幅震荡为主,单边策略以逢低做多为主。 不锈钢来看,在11月、12月不锈钢减产扰动的情况下,后续不锈钢累库幅度可能放缓。不锈钢终端消费始终疲软,虽然存在减产扰动的刺激,但价格上涨空间并不大。 风险提示:1、宏观风险。 平衡表  镍观点小结 电解镍核心观点:宽幅震荡整体来看,纯镍进口窗口关闭与刚性需求之间的拉扯,共同塑造了当前僵硬的基本面。LME镍库存绝对低位、印尼增收镍铁关税的政策等不确定因素,都能够为镍价提供上涨驱动。我们认为短期沪镍绝对价格以宽幅震荡为主,单边策略以逢低做多为主。 镍铁价格:偏空镍铁现货价格小幅下跌,周内成交价格1340-1360元/镍点之间。 镍铁利润:中性镍铁厂利润边际走弱,利润率约-4%至+7%之间。 电解镍进口利润:偏多截至11月22日,镍沪伦比值7.343,盘面进口亏损4810元/吨。 电解镍现货升贴水:中性 金川镍升水3750元/吨; 俄镍升水2450元/吨; 挪威大板升水6000元/吨; 镍豆贴水500元/吨; LME0-3升贴水:偏空LME0-3升水-134美元/吨。 电解镍库存:偏多截至11月22日,LME镍库存49800吨,其中镍豆库存45918吨,镍板库存1296吨。 截至11月18日,电解镍国内社会库存为7447吨。 不锈钢观点小结 核心观点:震荡在11月、12月不锈钢减产扰动的情况下,后续不锈钢累库幅度可能放缓。不锈钢终端消费始终疲软,虽然存在减产扰动的刺激,但是价格上涨空间并不大。 产量:偏多11月不锈钢预计减产约16.1万吨,其中300系减产约11.5万吨;12月不锈钢预计减产约14,4万吨,其中300系减产约10.4万吨。 冶炼利润:中性不锈钢利润收窄,利润率约-1%,位于盈亏平衡附近。 不锈钢社会库存:中性截至11月18日,不锈钢库存535600吨。 本周热点 不锈钢减产扰动+印尼关税政策 根据统计,11月不锈钢预计减产约16.1万吨,其中300系减产约11.5万吨;12月不锈钢预计减产约14,4万吨,其中300系减产约10.4万吨。此外,印尼某大型钢厂也表示因海外需求平淡而进行减产,预计印尼11月不锈钢减产约8万吨,12月存在继续减产的可能。我们认为在11月、12月不锈钢减产扰动的情况下,后续不锈钢累库幅度可能放缓。不锈钢终端消费始终疲软,虽然存在减产扰动的刺激,但是价格上涨空间并不大。 据SMM消息,印尼征收镍铁出口关税政策计划于下周公布。关税比例将根据煤炭以及LME镍价波动而变化,最高可达12%(若LME>;;;22300,3400主力动力煤Fob单价<;;;40美金)。虽然印尼关税即将落地,但在当前不锈钢减产的情况下,需求疲软,镍铁现货价格未必能够显著抬升。而我们认为在当前纯镍盘面缺乏流动性的时候,需要警惕消息面带来的刺激,镍价可能发生剧烈波动。  数据来源:Wind,紫金天风期货 周度价差数据 伦镍价差结构 伦镍价格曲线呈contango结构,LME0-3升水-134美元/吨。    数据来源:Wind,紫金天风期货 沪镍价差结构 沪镍月差结构呈back结构,近强远弱格局维持。 截至11月21日,国内电解镍升水3160元/吨。    数据来源:Wind,紫金天风期货 纯镍价差    数据来源:SMM,Wind,紫金天风期货 供给端:周度变化情况 镍矿价格企稳 海运费13-14美元/吨,菲律宾红土镍矿1.5%CIF价格74.5美元/吨。   数据来源:SMM,紫金天风期货 镍铁现货趋紧 印尼镍铁稳步放量,整体镍铁过剩格局较为明确。10月镍铁进口8万吨镍,环比下降14.26%。 11月国内镍生铁产量约3.719万吨镍,环比增长6.13%。    数据来源:SMM,紫金天风期货 镍铁利润边际缓和 镍铁现货价格小幅下跌,周内成交价格1340-1360元/镍点之间。镍铁厂利润边际走弱,利润率约-4%至+7%之间。    数据来源:SMM,紫金天风期货 纯镍进口亏损 截至11月22日,镍沪伦比值7.343,盘面进口亏损4810元/吨。   数据来源:SMM,紫金天风期货 硫酸镍价差情况 截至11月23日,硫酸镍、镍铁价差为5.2万元/吨镍。 根据测算,当硫酸镍和镍铁价差大于2.1万元/吨镍时,转产高冰镍项目可行。以当前镍铁和硫酸镍价格来看,转产高冰镍项目动力充足。   数据来源:SMM,紫金天风期货 LME镍库存 截至11月22日,LME镍库存49800吨,其中镍豆库存45918吨,镍板库存1296吨。   数据来源:SMM,紫金天风期货 国内镍库存历史低位 截至11月18日,电解镍国内社会库存为7447吨。   数据来源:紫金天风期货 需求端:周度变化情况 不锈钢周度变化 不锈钢利润收窄,利润率约-1%,位于盈亏平衡附近。 截至11月18日,不锈钢库存535600吨。    数据来源:SMM,紫金天风期货 需求:新能源耗用镍预计约36-38.75万吨镍 2022年三元动力电池占比总产量39%,1-9月,三元动力电池用镍量累积约25.71万吨镍,同比增长77.81%。 预计2022年全年新能源用镍量在悲观/中性/乐观预估下,分别达36.22/37.55/38.75万吨镍。2022年新能源汽车用镍量在镍元素(原生镍)消费占比由13%提升至19%。   数据来源:WIND,紫金天风期货 |

|

|  |

|