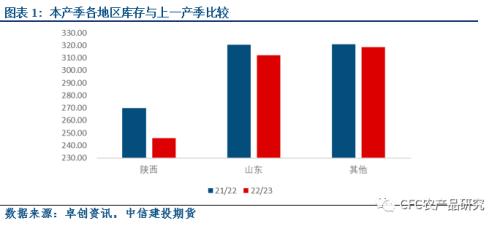

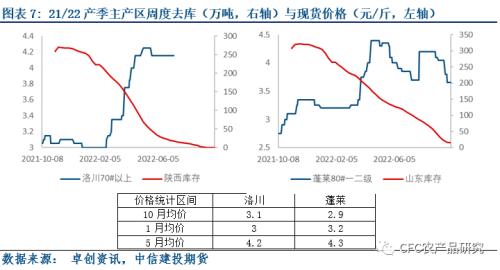

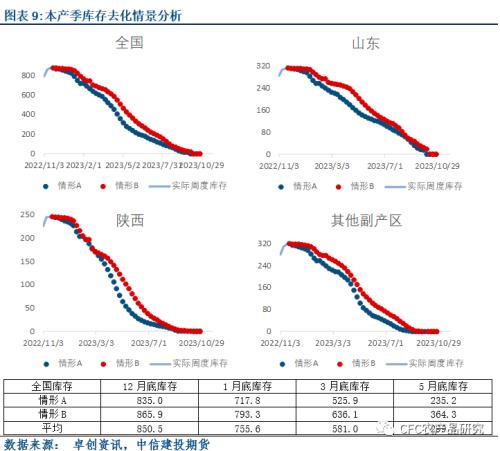

来源:CFC农产品(5.56 -0.36%,诊股)研究 本产季收购季现货价格较上一产季有较明显提升,在减产背景下,目前产区果农抗价、惜售情绪依旧较强。然而疫情目前处于上升态势,拖累了产销区货源流通以及消费者购买意愿。 疫情的多方面影响,叠加宏观经济下行压力下居民消费信心的不足,导致现货端目前正遭受着超预期库存以及销区疲软消费的双重销售压力。 从与收购季的价格跌幅来看,目前市场对本产季后期销售预期已经基本贴近乃至弱于20/21产季(库存峰值约1141万吨),认为现货端将在冬春消费季、春夏消费季出现较明显的让价以消化库存。 20/21产季中蓬莱80#一二级1月均价2.9元/斤,较10月均价下跌0.3元/斤,5月均价2.35元/斤,较10月下跌约0.85元/斤。 对于本产季,我们假设约0.6元/斤的交割成本,500元/吨的冷库费用,并使用11月21日的收盘价,反推现货端对应的价格:01合约对应现货价格约3.15元/斤,较蓬莱80#一二级10月均价3.7元/斤下跌0.55元/斤;05合约则对应约2.94元/斤的现货价格,与10月均价跌幅0.76元/斤。 相较于20/21产季较悲观的库存去化情景,库存接近的上一产季(21/22)在夏季时令水果与早熟品种大幅冲击拖累中秋行情前库存去化节奏较理想。两情景的主要差别主要来自于能否把握住冬春节日消费季的窗口,积极出货。 我们基于上述两情景对本产季库存去化节奏进行展望:在减产背景下,本产季库存压力超预期,若惜售情绪持续坚挺,则可能错过本产季较早的冬春节日消费窗口,加大销售压力爆发的风险。相反,若销售节奏接近上一产季,积极顺价销售,则有望以较低的销售压力进入春夏消费季。此外,若现有的拖累因素:疫情、宏观经济下行压力等问题能否出现边际性缓解,从而鼓励居民的消费意愿,我们认为库存消化节奏有望接近更理想的情形。 我们在前期报告中已经介绍过,本产季的库存高于前期预期且入库结构中果农货的占比较高。目前市场对于疲软的终端消费能否消化现有库存存在一定疑问,本文意在通过现有数据对后市消费走向进行一定展望。 一、 目前库存与消费数据如何? 截至11月17日,卓创给出的全国库存为876.43万吨,其中陕西库存约245.7万吨,山东库存312.1万吨。从各地区来看,本产季陕西、山东主产区的库存较上一产季存在一定差距,而其他副产区的库存数据与上一产季相当接近。 我们在前期报告中已经介绍过,本季库存超预期,并与上一产季较接近的原因大致如下:1、客商本产季较悲观,收购谨慎;2、产区果农抗价情绪强,不愿顺价出货,自行入库;3、疫情封控拖累产区收购进度,客商无法前往收购,果农不得不自行入库;4、疫情封控影响销区到货,消费情况。  消费方面,我们从定性角度关注到目前交易逐步转向库内货源。果农的抗价情绪较强,成交有限,发货以客商自存货为主,销区市场小果、低价货销售相对较好。 从定量角度来说,我们有以下发现: 1、华南市场到车数量在疫情管控影响下减少明显,虽然在防控优化工作二十条出台后有所恢复,但依旧处于相对低位。 2、截至11月18日,本产季(10月、11月)全国各批发市场成交量较上一产季下降较为明显。以月内日均交易量为例,10月内日均交易量较上一产季同比下降约15.7%,而11月同比下降约24.9%。 因此,从目前现有数据统计,我们可以认为本产季的库存压力高于前期预期,尤其是与上一产季基本持平的副产区。另一方面,我们认为截至目前的11月中下旬,在疫情管控、宏观经济下行压力等多方面因素影响下,苹果的现货消费端相对疲软。   对于消费端的疲软现状,我们首先明确,本产季的苹果现货价格要整体高于上一产季,而居民消费信心则明显低于去年同期水平。而根据我们对四川柑橘从业者调研,当地柑橘减产明显,价格同样上涨明显,冬春消费季水果价格水平可能整体上移。 其次,由于苹果入库便会带来额外的成本,存冷库的货主不愿亏本出售的心理不难理解。然而我们在前期报告中也介绍过,过强的惜售情绪可能会导致错过销售窗口,而在后期面对过高的库存/销售压力导致踩踏式让价出售。 目前01、05合约的价格中已经反映了市场观点:认为现货端将分别在冬春消费季、春夏消费季出现较明显的让价。我们假设约0.6元/斤的交割成本,500元/吨的冷库费用,约3.5元/斤的入库货源收购成本,并使用蓬莱80#一二级统计10月均价(约3.7元/斤)。我们使用11月21日的收盘价,反推现货端对应的价格,发现若以3.5元/斤收购并入库,则需要承担较大的亏损。   二、 对后期消费进行展望 基于前述情况,我们对于本产季库存的消化速度进行简单的情景分析。 情景A:出库节奏类似21/22产季,陕西与其他副产区货源把握住节日消费窗口,出货较为积极,各主产区现货在中秋节前始终价格坚挺。(乐观情景,现货与库存走势见图表7) 情景B:出库节奏类似20/21产季,惜售情绪强,各主产区库存迟迟无法消化,最终在清明节点前后出现踩踏式让价出货。(悲观情景,现货与库存走势见图表8) 我们认为若实际的出库节奏越接近较乐观的情景A,则本产季的现货价格越有望维持坚挺。相反,若受疫情管控,消费信心等原因,库内货源成交、出货迟迟不出现转机,导致实际的出库节奏越接近较悲观的情形B,则本产季现货价格越可能偏弱运行。 结合图表4、图表8的统计,我们认为市场对后市消费的预期已经与20/21产季(情景B)的让价急售情形相差无几,即各产区需要较10月收购期的价格基础上大幅让价才能促进消费,推动库存消化。 对于本产季后期消费能否获得提振的问题,我们认为需要关注现有的拖累因素:疫情、宏观经济下行压力等问题能否出现边际性缓解,从而鼓励居民的消费意愿。    |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);