最近五年美国豆油供需平衡表出现最大的变化在于库存经历一轮回升之后,出现较为明显的下降。具体来看,2018/2019与2019/2020年度美豆油产量上涨明显,从前一年的10.78百万吨上升到11.30百万吨,从而使得美豆油价格一直在低位运行。2021/2022年美豆油产量虽然出现较为明显的增加,但同期美豆油消费表现强劲,因此2021/2022与2022/2023年度美豆油库存出现持续下降,一度将至0.84百万吨。美国豆油库存连续两年的快速下降,令美豆油的库存消费比同样出现快速下降,国豆油库存消费比一度降至7.26%。偏低的美国大豆(5658, -7.00, -0.12%)库消比,加上掌握全球定价权的美国,由此产生的是CBOT豆油价格触底回升之后,开启了一轮轰轰烈烈的牛市局面。

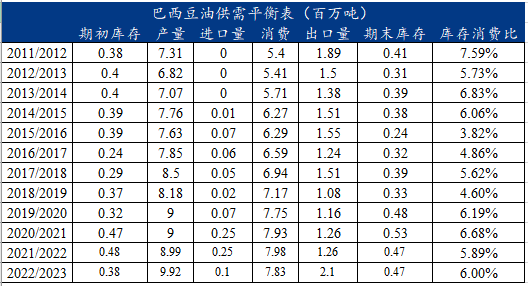

巴西豆油供需平衡表方面,近年来巴西豆油产量不断震荡上升,且屡创新高。以最近的2022/2023年度巴西豆油产量数据来看,达到9.92百万吨。消费方面,巴西豆油需求量持续上升的主要推手在于其出口量的旺盛需求和其生柴政策的变动。期末库存方面,因2020/2021年度较高的产量,令巴西豆油期末库存上升明显,从前一年的0.48百万吨增加至0.53百万吨,库消比从6.19%增加至6.68%。而随着目前市场普遍预期巴西新作大豆产量将再创纪录,因此巴西豆油产量与出口量也将出现回升态势,库消比也随之回升。

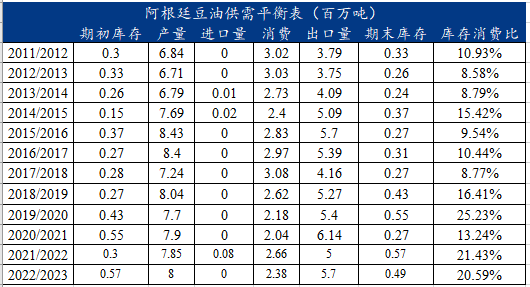

阿根廷豆油供需平衡表方面,首先阿根廷豆油在近十年里产量并未有实质性的突破,多数时间在7-8百万吨上下徘徊。在2015/2016年度,阿根廷豆油产量曾达到8.43百万吨,而产量最低的2012/2013年度,也仅仅为6.71百万吨,高低价差不过1.62百万吨,增长幅度着实有限。并且最近的几年,阿根廷大豆出现连年减产,2019/2020和2020/2021年度相继出现大豆减产的局面,2019/2020年度大豆产量仅为48.8百万吨,2020/2021年大豆产量更是降至46.5百万吨。前两年阿根廷产量的下降主要是受到国内气候的影响,同时其大豆种植面积短期较难有大幅度的提升,大豆产量的减少也就限制了其豆油产量,所以对外出口量的稳定性较美国和巴西相差甚远。 综上,根据美国农业部报告显示,目前国际三大豆油产出国供需间博弈趋于白热化,且有向宽松倾斜迹象,这就意味着后续或将对价格形成持续压制,故建议谨慎为上,不宜盲目乐观。 2022大宗商品年报出炉在即!欢迎抢鲜品读! 报告聚焦钢材、煤焦、铁矿(750, 4.00, 0.54%)石、不锈钢新材料、铁合金、废钢、有色金属、建筑材料、农产品等9大品种,由上海钢联100多位资深分析师倾力打造,深度剖析100余条细分产业链长周期数据,囊括行业热点、宏观政策等全方位解读,涵盖价格价差、成本利润、产能产量、库存、资源流向、区域供需平衡、市场竞争格局等基本面分析…… |

|

|  |

|