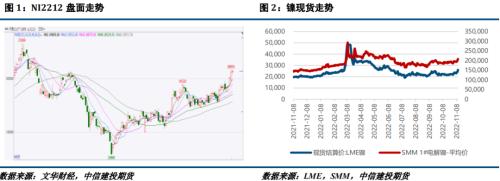

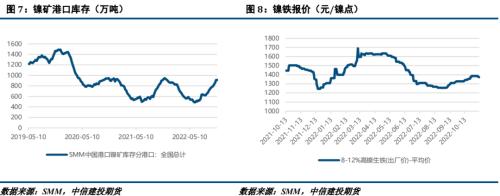

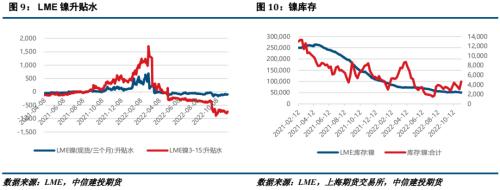

来源:CFC金属研究 摘要 宏观方面,美国CPI数据不及预期,市场押注12月加息放缓,同时国内疫情防控措施得到优化,市场信心提升,镍及不锈钢得到一定支撑。 产业方面,目前纯镍现货价格偏高,下游承接力度有限,现货成交持续疲软;镍矿供需双弱,虽然价格中枢仍在上移,但下游铁厂采购意愿偏弱,致使矿端价格涨幅有限;镍铁厂同时面临镍矿成本偏高、下游不锈钢疲软两重压力,利润率开始下滑,镍铁价格在本周也出现了松动;不锈钢方面,现货成交依然偏弱,虽然国内疫情防控措施优化对市场信心有所提振,但消费完全复苏仍存在时滞,短期内预计不锈钢依然偏空为主。 总的来说,目前镍价走强主要受宏观因素驱动,但现货成交压力持续存在,涨势能否持续需要继续观望;不锈钢短期内基本面较差,预计后市偏空为主。沪镍2212参考区间190000-210000元/吨。SS2212参考区间16500-17500元/吨。 操作策略:操作上,沪镍暂时观望,不锈钢轻仓做空。 不确定性风险:俄乌局势、印尼镍出口税落地、疫情扰动 一 行情回顾 本周沪镍偏强运行,不锈钢震荡偏强。宏观方面,美国通胀数据不及预期,市场开始交易美联储加息放缓,同时国内疫情防控措施优化,市场情绪回暖,金属板块普遍回暖。产业方面,目前纯镍现货价格相对较高,虽然升贴水持续下调,但现货成交持续疲软。受矿山挺价影响,镍矿价格中枢小幅上移,但镍铁需求有所走弱,导致铁价出现小幅走弱。不锈钢方面,现货成交持续清淡,商家报价稳中有降,钢厂利润率出现下滑。  二 价格影响因素分析 1、宏观面 1·1、国外:中期选举拉开帷幕,美国CPI不及预期  本周二(11 月 8 日)美国参众两院开始选举,中期选举通常被视为对总统及其政党在其任期头两年的有效性的全民公决。其结果有三种:(1)共和党横扫参众两院;(2)共和党跟民主党各据一个席位;(3)民主党保留两院的控制权,这三种情况对于美国货币政策的实施和美国经济会有不同的影响,值得关注。 美国 10 月未季调 CPI 年率录得 7.7%,低于预期的 8%,时隔 7 个月再度回落至 8%以下,为 2022 年 1月以来最小增幅;季调核心 CPI 年率录得 6.3%,低于预期的 6.50%。美国 11 月密歇根大学消费者信心指数初值为 5.1%,预期 5.10%,前值 5.00%。 美国人对住房市场的悲观程度达到十年来的最高值。根据房利美周一公布的 10 月全国住房调查结果,仅 16%的美国消费者认为现在是买房的好时机,创下公司 2011 年追踪该数据以来的最低比例水平。受访者认为当下是卖房好时机的比例也从 59%降至 51%。 日本内阁批准本财年第二次追加预算,价值 29.1 万亿日元,旨在为经济刺激计划提供资金。 欧元区 9 月零售销售月率录得 0.4%,为 2021 年 11 月以来最高值。欧洲央行副行长金多斯表示将继续加息,以确保通胀回归到对物价稳定的定义的水平上。欧洲央行管委内格尔表示,德国 2023 年的平均通货膨胀率可能达到 7%或更高。欧洲央行完成了高达 3447 亿欧元的企业债券购买计划。 英国央行宣布以需求为导向的临时国债购买解禁计划,从 11 月 29 日起将向有兴趣的买家提供国债。交易员削减了对英国央行利率峰值的押注,预计关键利率将在 4.5%以下见顶。 1·2、国内:CPI涨幅创5个月新低,人民币贷款余额增速回落  11月9日,国家统计局数据显示,2022年10月份,全国居民消费价格同比上涨2.1%。其中,城市上涨2.0%,农村上涨2.5%;食品价格上涨7.0%,非食品价格上涨1.1%;消费品价格上涨3.3%,服务价格上涨0.4%。1—10月平均,全国居民消费价格比上年同期上涨2.0%。10月份,全国居民消费价格环比上涨0.1%。其中,城市持平,农村上涨0.1%;食品价格上涨0.1%,非食品价格持平;消费品价格上涨0.1%,服务价格持平。10月份,食品烟酒类价格同比上涨5.2%,影响CPI(居民消费价格指数)上涨约1.43个百分点。食品中,畜肉类价格上涨23.6%,影响CPI上涨约0.72个百分点,其中猪肉价格上涨51.8%,影响CPI上涨约0.64个百分点。 11月10日,财政部网站信息显示,财政部发布提前下达2023年普惠金融发展专项资金预算的通知称,为提高预算编制的完整性,加快预算执行进度,按照预算管理有关规定,现安排省(自治区、直辖市、计划单列市、兵团)普惠金融发展专项资金2023年提前下达部分,总计98.669亿元。 11月10日,初步统计,2022年10月社会融资规模增量为9079亿元,比上年同期少7097亿元。1-10月,社会融资规模增量累计为28.7万亿元,比上年同期多2.31万亿元。 同时,2022年10月末社会融资规模存量为341.42万亿元,同比增长10.3%。 11月10日,央行数据显示,10月末,我国人民币贷款余额211.37万亿元,同比增长11.1%,增速分别比上月末和上年同期低0.1个和0.8个百分点。前10个月,我国人民币贷款累计增加18.7万亿元,同比多增1.15万亿元。 11月11日,证监会、国资委:支持中央企业开展基础设施REITS试点。重点支持交通、能源、水利、生态环保及5G、工业互联网等新型基础设施项目发行REITs,鼓励回收资金用于科技创新领域投资,拓宽增量资金来源,完善科技创新融资支持。 2、基本面:镍产业较为疲软,不锈钢成交未见好转 本周纯镍价格小幅上涨。受宏观情绪回暖影响,盘面价格偏强运行,重新升至20万,虽然现货升贴水不断下调,但目前纯镍价格处于高位,导致下游承接力度有限,成交持续疲软,镍豆生产硫酸镍的经济性也持续偏弱。此外,LME在听取市场各方建议后,决定目前不建议禁止俄罗斯金属的交割,也不建议对俄罗斯库存设置门槛,供应及库存端的担忧有所减轻。总的来看,目前宏观情绪对镍价的影响较大,宏观驱动致使镍价不断走强,但供需情况又使得镍价存在回调的可能,镍价走势不确定性较强,未来需关注宏观面的变化。11月11日SMM电解镍均价208300元/吨,相较上周上涨6.63%。 本周镍矿价格小幅上涨。供应方面,受天气因素影响,菲律宾苏里高地区派船明显下降,发货量环比持续走弱,矿端成本支撑不断走强。另受国际贸易走弱影响,海运费也有回调,一定程度上制约了镍矿价格的涨幅。需求方面,受不锈钢持续清淡影响,镍铁厂利润率有所下降,一方面镍铁厂对镍矿的采购意愿有所走弱,另一方面逐步式微的利润也使得镍铁厂对目前高价矿的接受度十分有限。总的来说,目前镍矿供需双弱,预计价格持稳运行。11月11日菲律宾红土镍矿1.5%(CIF)均价74.5美元/湿吨,相较上周上涨1.36%。 本周镍铁价格小幅回落。供应方面,目前镍矿价格相对较高,镍铁厂利润逐步承压,低价出货意愿较低。受前期出口税消息扰动,部分钢厂前期已将大量印尼镍铁运回国内,导致目前市场上所流通的印尼镍铁也相对有限。需求方面,不锈钢下游消费持续疲软,SMM消息称部分钢厂后续或将选择减产,镍铁需求量持续走低,导致镍铁价格在本周出现回落。11月11日8-12%高镍生铁(出厂价)均价1372.5元/镍点,相较上周下降0.9%。   本周不锈钢价格偏弱运行。从成本端来看,近期镍铁价格有所松动,成本压力边际修复,但受下游持续清淡影响,钢厂利润率却持续下滑,SMM消息称后续部分钢厂或将选择减产。从需求层面看,目前不锈钢下游成交持续清淡,贸易商报价稳中有降,下游多持观望态度。但本周国内疫情防控措施得到优化,市场信心提振,但是从海外经验来看,从疫情防控放松到消费基本复苏仍有一段时滞,所以预计短期内不锈钢消费或难出现反转。库存方面,全国主流市场不锈钢社会库存总量65.02万吨,周环比下降2.19%,年同比上升3.34%。其中冷轧不锈钢库存总量31.79万吨,周环比下降1.36%,年同比下降16.78%,热轧不锈钢库存总量33.23万吨,周环比下降2.98%,年同比上升34.41%。本周全国主流市场不锈钢社会库存去库较上周明显,主要为200系及400系资源消化,300系资源则小幅增加。其中200系资源降量主要体现在佛山市场及无锡市场,400系资源去库以地区性市场、无锡市场及佛山市场为主,而300系资源增加主要体现在无锡市场。   策略 宏观方面,美国CPI数据不及预期,市场押注12月加息放缓,同时国内疫情防控措施得到优化,市场信心提升,镍及不锈钢得到一定支撑。产业方面,目前纯镍现货价格偏高,下游承接力度有限,现货成交持续疲软;镍矿供需双弱,虽然价格中枢仍在上移,但下游铁厂采购意愿偏弱,致使矿端价格涨幅有限;镍铁厂同时面临镍矿成本偏高、下游不锈钢疲软两重压力,利润率开始下滑,镍铁价格在本周也出现了松动;不锈钢方面,现货成交依然偏弱,虽然国内疫情防控措施优化对市场信心有所提振,但消费完全复苏仍存在时滞,短期内预计不锈钢依然偏空为主。总的来说,目前镍价走强主要受宏观因素驱动,但现货成交压力持续存在,涨势能否持续需要继续观望;不锈钢短期内基本面较差,预计后市偏空为主。沪镍2212参考区间190000-210000元/吨。SS2212参考区间16500-17500元/吨。 操作上,沪镍暂时观望,不锈钢轻仓做空。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);