10月通胀数据点评:10月CPI超预期回落,整体通胀压力不大

|

- UID

- 2

- 积分

- 2946407

- 威望

- 1423240 布

- 龙e币

- 1523167 刀

- 在线时间

- 13794 小时

- 注册时间

- 2009-12-3

- 最后登录

- 2025-4-27

|

10月通胀数据点评:10月CPI超预期回落,整体通胀压力不大

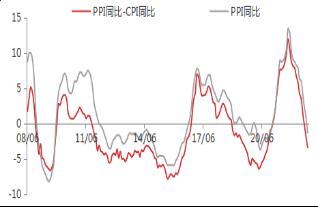

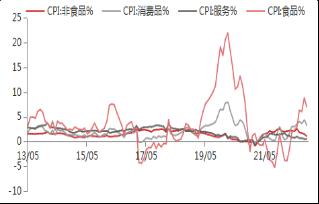

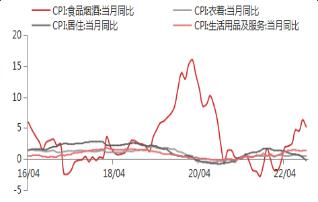

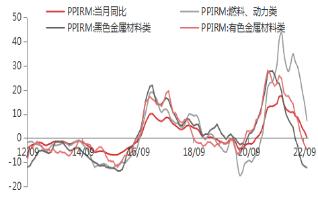

来源:东海期货研究 中国10月CPI同比增长2.1%,预期2.4%,前值2.8%;10月PPI同比增长-1.3%,预期-1.5%,前值0.9%。 数据解析: 10月通胀整体继续回落,通胀压力继续缓解。上游端由于高基数效应以及有色、能源以及黑色等大宗商品价格涨幅继续回落,PPI涨幅继续回落;下游虽然猪肉价格继续大幅上涨,但是鲜菜价格大幅回落以及去年高基数,CPI超预期回落,整体通胀压力不大。目前来看,目前来看,国外需求整体回落,能源、有色等大宗商品偏弱运行,国外上游通胀上行压力有所缓解,国内上游输入性通胀有所减弱。下游食品端主要由于猪肉价格大幅上涨,短期CPI通胀仍旧面临一定的结构性通胀压力;但是整体压力不大。中期PPI随着去年基数逐步抬升以及上游价格中枢回落而继续下行。在当前国内稳经济压力较大、通胀压力整体有所缓解的情况下,国内货币政策预计继续保持宽松水平;短期国内利率整体偏弱运行,且通胀数据整体略不及市场预期,短期利多债市;中长期国内利率需持续关注国内经济复苏情况以及房地产市场恢复节奏。 10月CPI同比增长2.1%,预期2.4%,前值2.8%,通胀回落且不及市场预期;同比涨幅回落较多,主要是受去年同期对比基数走高影响。环比0.1%,预期0.3%,略不及预期。在10月份2.1%的CPI同比涨幅中,去年价格变动的翘尾影响约为0.1个百分点,新涨价影响约为2.0个百分点。其中,食品价格上涨7.0%,涨幅比上月回落1.8个百分点,影响CPI上涨约1.26个百分点。食品中,鲜菜价格由上月上涨12.1%转为下降8.1%,影响CPI下降约0.19个百分点;鲜果价格上涨12.6%,涨幅比上月回落5.2个百分点, 影响CPI上涨约0.23个百分点;猪肉价格上涨51.8%,涨幅比上月扩大15.8个百分点,影响CPI上涨约0.64个百分点。非食品价格上涨1.1%,涨幅比上月回落0.4个百分点,影响CPI上涨约0.88个百分点。非食品中,工业消费品价格上涨1.7%,涨幅比上月回落0.9个百分点,其中汽油、柴油和液化石油气价格分别上涨12.5%、13.5%和5.6%,涨幅均回落较多;服务价格上涨0.4%,涨幅比上月回落0.1个百分点。整体来看,食品价格小 幅回落,非食品价格涨幅继续回落,仍然存在一定的结构性通胀,但通胀压力整体不大。 10月PPI同比增长-1.3%,预期-1.5%,前值0.9%,PPI同比继续回落但略超出市场预期,主要受去年同期对比基数较高影响。在10月份1.3%的PPI同比降幅中,去年价格变动的翘尾影响约为-1.2个百分点,新涨价影响约为-0.1个百分点。国外方面,受美联储持续加息以及欧美经济快速放缓影响,原油、有色等大宗商品价格持续偏弱;国内方面,受房地产市场疲软影响,实体需求疲弱,黑色商品价格持续低位运行。其中,生产资料价格下降2.5%,影响工业生产者出厂价格总水平下降约1.81个百分点,涨幅和涨幅贡献继续下滑;生活资料价格上涨2.2%,影响工业生产者出厂价格总水平上涨约0.51个百分点。主要行业中,价格涨幅回落的有:石油和天然气开采业上涨21.0%,回落10.1个百分点;石油煤炭及其他燃料加工业上涨8.6%,回落8.6个百分点。价格由涨转降的有:化学原料和化学制品制造业由上涨1.0%转为下降4.4%;化学纤维制造业由上涨3.1%转为下降1.1%。价格降幅扩大的有:黑色金属冶炼和压延加工业下降21.1%,扩大3.1个百分点;煤炭开采和洗选业下降16.5%,扩大13.8个百分点;有色金属冶炼和压延加工业下降7.8%,扩大3.4个百分点。 今年6月以来,随着美联储加息节奏加快,加息幅度加大,全球经济增速快速放缓,需求逐步减弱;但是一方面由于国外生产端恢复较慢,导致供需缺口仍存,工业品端通胀压力仍存;另一方面由于欧美劳动力市场仍旧强劲,薪资增速保持高位,消费仍旧强劲,消费通胀压力仍旧较大,欧美CPI或核心CPI也持续创1980年代以来的新高。欧美通胀压力整体仍旧较大。但是国内情况及逻辑大不相同,受高基数影响以及疫情阶段性爆发影响,国内消费需求疲软、且房地产市场需求持续疲弱、内外需型大宗商品价格均大幅回落,CPI和PPI端通胀压力大幅缓解。目前由于国内房地产市场持续不振以及疫情因素影响,经济恢复缓慢,国内需求仍旧偏弱,内需型商品短期继续低位震荡运行。但是目前美联储加息步伐放缓,美元持续走弱,风险偏好升温,外需型商品价格短期有所反弹。目前来看,国外需求整体回落,能源、有色等大宗商品偏弱运行,国外上游通胀上行压力有所缓解,国内上游输入性通胀有所减弱。下游食品端主要由于猪肉价格大幅上涨,短期CPI通胀仍旧面临一定的结构性通胀压力;但是整体压力不大。中期PPI随着去年基数逐步抬升以及上游价格中枢回落而继续下行。 图1CPI和PPI当月同比  资料来源:WIND,东海期货研究所整理 图2(PPI-CPI)及PPI同比增速  资料来源:WIND,东海期货研究所整理 图3CPI食品、非食品、消费、服务当月同比  资料来源:WIND,东海期货研究所整理 图4食品、衣着、居住、生活用品及服务同比增速  资料来源:WIND,东海期货研究所整理 图5PPI生产资料和生活资料当月同比  资料来源:WIND,东海期货研究所整理 图6PPI燃料、有色、黑色当月同比增速  资料来源:WIND,东海期货研究所整理 |

论坛官方微信、群(期货热点、量化探讨、开户与绑定实盘)

|

|

|

|

|

|

|

|

|  |

|