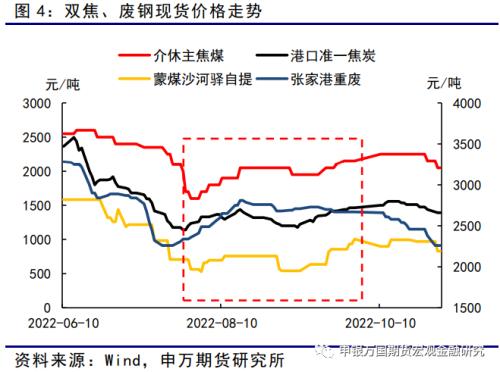

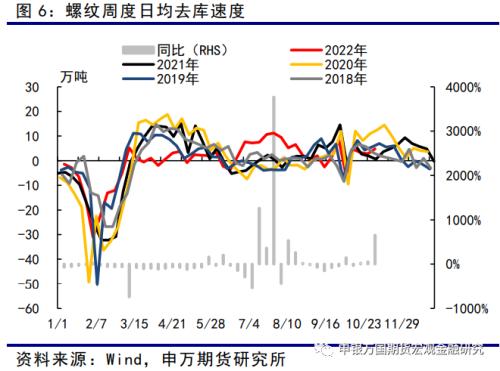

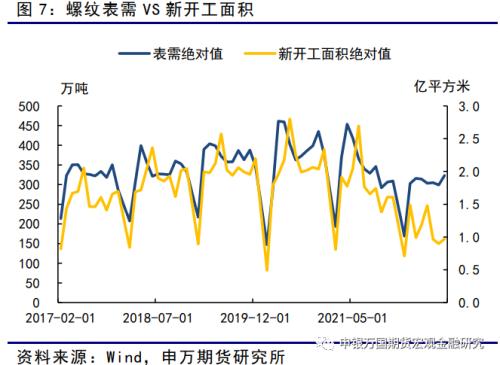

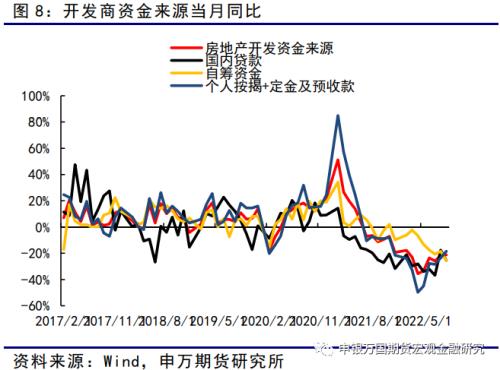

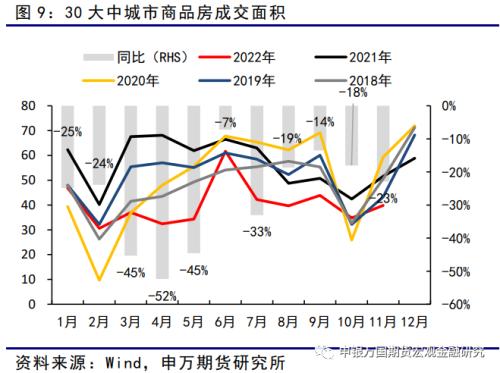

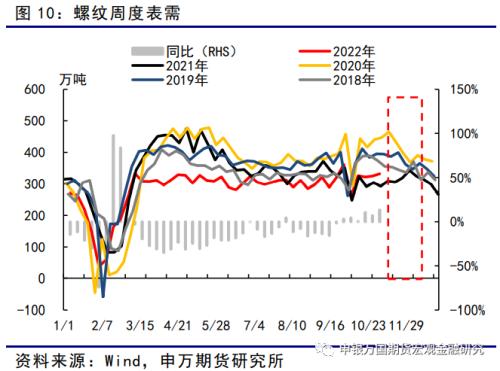

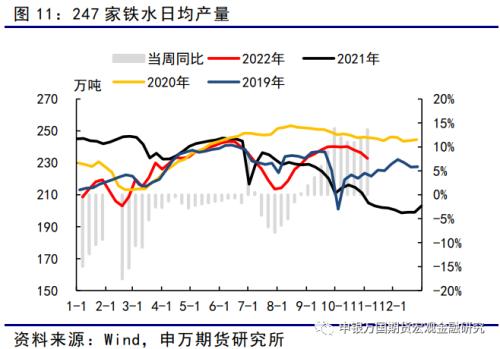

来源:申银万国期货宏观金融研究 摘要 今年以来,由于钢厂的潜在产能体量总体高于需求,一旦钢厂开启复产就会面临两个窘境。其一,当铁水产量回升时,焦煤、铁矿由于自身供需格局的相对偏紧,会持续侵蚀钢厂环节的利润。其二,铁水复产的高度本身受到终端需求承接能力、和累库压力的限制,在投机需求缺失的情况下,成材库存自下而上的转移将对钢价造成负面冲击。以上两种情况最终均指向了钢厂利润归零的结局。 从成材价格=成本+利润定价的角度考虑,在弱需求预期暂未扭转的氛围里,尤其是在临近年底的冬储阶段内,市场对钢厂利润的估值将继续位于零轴附近。那么螺纹绝对价格的高低很大程度上就取决于炉料在不同铁水供给水平下的价格表现,以及减产何时会导致成材出现微观上的缺口。 无论减产是负利润下的主动减产,还是行政性的环保限产,对价格的影响都将更多体现在成本的拖累上。从这个角度来说,秋冬季限产对钢价的影响是一个动态的过程,只有当限产的幅度足以造成成材微观缺口时,才能对价格产生正向的驱动。 螺纹01合约或难走出铁元素产能偏过剩的格局,历年11月下旬也是年内需求季节性的拐点。所以对RB01合约而言,由于减产出现结构性短缺后的反弹修复可以有,但空间也将受制于长流程的成本。相较来说,没有季节性的拖累,叠加政策端或有的积极推动,05合约面临的需求预期一定程度上要好于01合约。 正文 01 现实预期矛盾交织,成本压制反弹空间 10月节后以来,在终端需求旺季向上弹性被证伪的微观表现,以及对未来宏观政策预期微调的交织下,黑色盘面整体探底回升,尤其是炉料盘面波动进一步加剧。从估值上看,成材01主力合约跌破上一轮负反馈前低(7月中旬);铁矿内外盘面一度跌破80美金成本线支撑,市场对微观上终端需求季节性转差的悲观心态跃然纸上,引发了年内第三轮黑色的整体负反馈。 而从现实的层面看,黑色各品种现货价格、成本同步下移,利润压缩正在逐步兑现,负反馈发酵进度已至后半程。  截至11月7日,华东长流程螺纹即时成本3635元/吨,盘面长流程成本3620元/吨,目前螺纹01合约基本贴着下沿的盘面成本运行。  基差角度,华东主流现货报价3770元/吨,RB01合约盘面基差由10月10日的215元/吨走缩11月4日的208元/吨。RB01合约基差水平与去年同期相比并无明显优势,低估值主要体现在钢厂利润层面。 今年以来,由于钢厂的潜在产能体量总体高于需求,一旦钢厂开启复产就会面临两个窘境。其一,当铁水产量回升时,焦煤、铁矿由于自身供需格局的相对偏紧,会持续侵蚀钢厂环节的利润。其二,铁水复产的高度本身受到终端需求承接能力、和累库压力的限制,在投机需求缺失的情况下,成材库存自下而上的转移将对钢价造成负面冲击。以上两种情况最终均指向了钢厂利润归零的结局。 在7月下旬铁水进入复产通道后,到9月下旬的8周的时间内,247家铁水产量从214万吨增至240万吨。在这期间,焦炭累计涨价400元/吨,港口pb粉和超特累计分别上涨83元/吨和106元/吨。   而在复产的过程中,螺纹现货和盘面利润均逐步向盈亏平衡线靠拢,且盘面似乎早已从估值层面就给出了对利润的悲观态度。即使在7月中下旬黑色集体反弹的阶段里,螺纹盘面的利润不仅没有从产业链利润景气度的角度给出边际向好的定价,反而与螺纹的上涨背道而驰,似乎在黑色整体还在犹豫方向的时候就已经给出了目前负反馈现状的指引。  从节后负反馈行情内的微观表现上看,4周周均去库27万吨,今年金三银四周均去库11万吨,虽然表需没有明显突破,但由于供给水平的下降,供需两端的动态矛盾有了明显缓解。在静态供需矛盾并不突出的情况下,相较于6月初开始的负反馈,本轮负反馈的驱动除了对需求季节性下降的担忧外,更多的还是基于利润层面已经到了再度引发减产的临界点。  进一步说,从成材价格=成本+利润定价的角度考虑,在弱需求预期暂未扭转的氛围里,尤其是在临近年底的冬储阶段内,市场对钢厂利润的估值将继续位于零轴附近。那么螺纹绝对价格的高低很大程度上就取决于炉料在不同铁水供给水平下的价格表现,以及减产何时会导致成材出现微观上的缺口。 02 终端需求仍在筑底,静待预期底部回暖 去年三季度以来,地产新开工总量性缺失对黑色终端需求高度的抑制,在盘面上被屡次交易定价,这也是螺纹01合约盘面始终难以走出利润扩张行情的依据之一。明年一季度之前,地产新开工的颓势对螺纹需求的制约或将继续发酵。  9月房地产开发资金来源1.35亿元,在销售端资金来源的贡献下,虽然同比降幅有小幅收窄(-21.3%),但鉴于去年下半年开始基数的走低,地产开发商总量层面的资金状况改善并不明显。9月资金来源的绝对值处于近5年来的最低水平,前端拿地、新开工等自主投入资金体量较大的项目,开发商参与的积极性依然较低。  另外,9月居民端购房热情的环比回升缺乏一定的持续性。今年9月30城商品房成交面积同比降幅14%,10月及11月至今的同比降幅分别为18%和24%。  来自居民端购房增量资金的状况并不稳定,销售和房价方面也并未显示出地产走出谷底的迹象。在开发商土地储备低位,且前端拿地尚未有趋势性好转的情况下,地产端对螺纹需求总量层面的拖累或将延续至明年1季度。  从时间上看,螺纹01合约或难走出铁元素产能偏过剩的格局,历年11月下旬也是年内需求季节性的拐点。所以对RB01合约而言,由于减产出现结构性短缺后的反弹修复可以有,但空间也将受制于长流程的成本。相较来说,没有季节性的拖累,叠加政策端或有的积极推动,05合约面临的需求预期一定程度上要好于01合约。 03 减产仍在发酵,关注秋冬季限产幅度 10月中旬铁水见顶开始回落以来,3周内247家铁水产量由240万吨回落至233万吨。目前全国钢厂盈利率10%不到,钢厂即时亏损虽有收窄,但仍在负值区间,钢厂在此利润环境下主动复产的意愿并不强烈。另外,从今年粗钢产量平控的要求来看,根据10月生铁和废钢用量,我们预估11-12月粗钢日度产量需控制在272万吨以下,环比预估的10月日均粗钢产量降幅在15万吨左右,钢联口径铁水产量也有向下突破230万吨以下的可能。   铁水产量的进一步下降,一方面将带来炉料价格和钢厂成本的下移,但另一方面也将对成材供需产生正向推动。在成材没有因为减产出现微观上的供需缺口前,无论减产是负利润下的主动减产,还是行政性的环保限产,对价格的影响都将更多体现在成本的拖累上。从这个角度来说,秋冬季限产对钢价的影响是一个动态的过程,只有当限产的幅度足以造成成材微观缺口时,才能对价格产生正向的驱动。 04 小结 10月上旬至今,黑色整体在宏观预期扰动下负反馈进程已经过半,盘面铁矿、焦炭基本已经反映4季度成材供需两端均边际减量的悲观预期。现货层面,焦炭仍在提降周期内,铁矿普氏和港口Pb粉在跌破年内新低后近期有所企稳。 目前铁水亏损减产在现货层面的影响正在逐步兑现,负反馈进入后半程。在目前的利润水平下,铁水短期还难言企稳,变量在于后续进一步下降的空间。在炉料盘面整体贴水现货,且成材盘面绝对价格围绕成本线定价的判断下,成材盘面进一步的下跌需要现货端,尤其是炉料的配合。 边际上看,无论减产是负利润下的主动减产,还是行政性的环保限产,对钢价的影响是一个动态的过程。只有当限产的幅度足以造成成材微观缺口时,才能对价格产生正向的驱动。 以目前的库存和估值,我们对成材01合约保持谨慎偏空的思路。相较而言,远期05合约没有季节性的拖累,叠加政策端或有的积极推动,05合约面临的需求预期一定程度上要好于01合约。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);