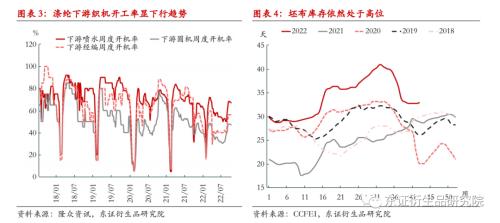

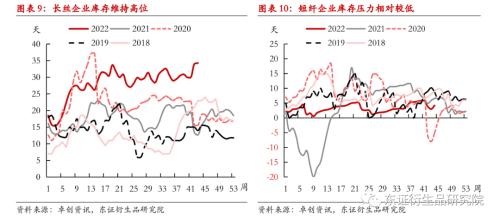

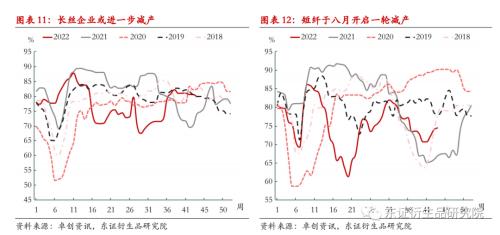

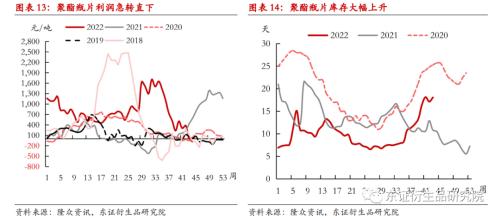

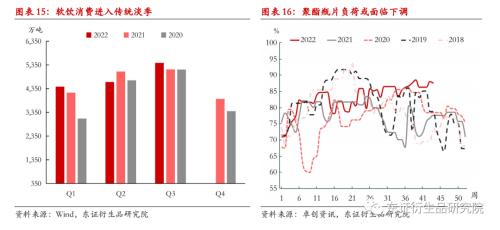

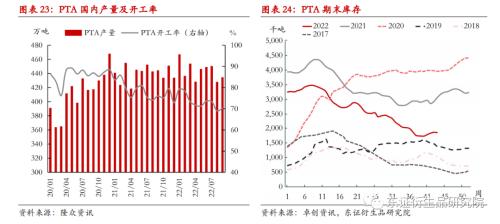

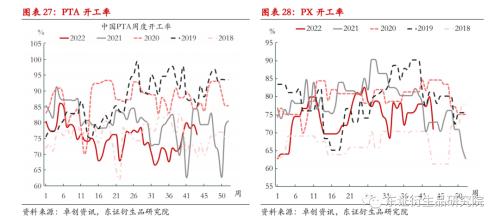

来源:东证衍生品研究院 报告摘要 走势评级:PTA:震荡 报告日期:2022年10月31日 ★终端订单堪忧,低利润+高库存压力或使聚酯端进一步减产 坯布成品库存依旧处于高位,而终端纺服内外需环比走弱,后续订单不足或持续抑制工厂补库和开工的意愿。在织造厂原料补库谨慎的状态下,聚酯纤维库存压力短期难见缓解迹象。同时,聚酯瓶片进入消费淡季,利润急转直下,后期供增需减的态势难驱动利润修复。总体来看,低利润+高库存压力或引发聚酯端新一轮减产。 ★PX/PTA加工费收缩空间有限,现金成本或是价格下边际 十月下游聚酯需求的弱势逐步充分传导到了上游后,PX/PTA加工费大幅收缩,但未来持续向下的空间有限。一方面,PX亚美套利窗口或再度打开,对PX价格有所支撑;另一方面,PX/PTA新装置按计划逐步投产,但当下国内装置检修偏高,实际提产速度偏慢。尽管需求端疲软态势不改,PX/PTA后续利润下跌的空间将非常有限,其现金成本或是价格下边际。 ★投资建议 供给端扩能和终端需求下滑仍将是未来一段时间PTA产业链面临的主要利空因素。但短期内PTA持续的低库存表明当下现货端依旧偏紧,低加工费的状态下利润继续下探空间有限,同时下游的负反馈也可能持续牵制PTA实际提产速率。总体来看,PTA合理价格波动仍然应于区间震荡,聚酯端和PX/PTA的现金流成本分别构成区间的上下边际。 10月底盘面价格在下边际上有所突破,主要还是市场交易情绪一定程度上受宏观风向引导而偏悲观,从而脱离了基本面的交易逻辑。在原油单边趋势不明朗的情况下,PTA估值持续下行空间有限,超预期的盘面应有所修复,因此不建议盲目追空,中期谨慎在震荡行情的上边缘布局空单。 ★风险提示 原油大幅下跌,PX/PTA投产不及预期。 报告全文 1 终端订单堪忧,低利润+高库存压力或使聚酯端进一步减产 终端纺服外需环比走弱,内需消费后劲不足。海外纺服需求的衰退在中国出口数据中得到印证,2022年9月纺织品和服装出口额分别为120.7亿美元、159.8亿美元,同比分别下降2.7%、4.4%,环比分别下降3.38%、13.54%。主要原因是欧洲能源价格的大幅上涨、叠加美欧加息抑制高通胀,欧美纺织服装的非必要消费逐步减弱。展望后市,在阿迪达斯、耐克等全球巨头服装企业出现大量库存堆积的情况下,其去库压力或继续削减制造商订单,即便短期人民币汇率贬值利好出口也难以刺激海外订单增长。纵观国内市场,2022年9月服装鞋帽、针、纺织品类商品零售额为1071.7亿元,同比下降0.5%,国内需求也无明显提振。冷冬预期及双11订单暂未对织造企业带来明显利好,本周期坯布成品库存依旧处于高位,后续订单不足或持续抑制工厂补库和开工的意愿。   聚酯纤维利润维持低位,库存压力下长丝企业或进一步减产。十月靠挤压上游PX/PTA加工费,下游聚酯纤维利润普遍有所回升,目前除POY还是亏损状态以外,DTY、FDY及短纤均实现正利润。但当下PTA及PX企业已经处于亏损状态,再靠上游让渡利润来持续实现聚酯纤维现金流修复的难度较大,预计聚酯纤维的利润会在低位震荡。从库存角度看,短纤于八月开启一轮减产以后库存压力相对较小,而长丝库存依然维持高位。在织造厂原料补库谨慎的状态下,聚酯纤维库存压力短期难见缓解迹象。且今年春节较往年提前,去库将是年底长丝的首要任务,进而长丝企业或降低负荷来消化库存。在低利润及高库存的压力下,聚酯纤维新产能的投放也是一再延迟,年底或仅有盛虹一套25万吨/年的长丝及新凤鸣(8.50 +2.16%,诊股)30万吨/年的短纤投产。     聚酯瓶片进入消费淡季,供增需减难驱动利润修复。内需方面,由于四季度下游软饮料行业进入传统淡季,同时片材订单需求仍然低迷,瓶片提货节奏明显放缓;外需方面,海外消费疲软亦使瓶片外贸订单下行。另一方面,华润江阴60万吨/年的装置的重启为供应端带来较大压力,下游预期价格还有下降空间,因此更偏向远月采购。总体来看,供增需减的格局下聚酯瓶片利润及库存的拐点暂时仍未出现,随着行业步入传统淡季,瓶片的装置检修会提升,负荷将环比降低。   2 PX/PTA加工费收缩空间有限,现金成本或是价格下边际 亚美PX价差持续走强,套利空间是否会再度打开有待跟踪。北美调油需求强劲,而亚洲调油需求环比走弱,因此MX的亚美价差继六月以后再度走阔,MX亚美出口套利窗口再度打开。美国MX的供应紧张带动PX价格上行,而亚洲PX价格受聚酯需求端疲弱的影响持续走低,进而使得亚美PX价差走强,但当前的亚美价差暂且未达到打开套利窗口的程度。2022年9月韩国对美国出口量已缩量至0万吨,若后续韩国因价差扩大对美国PX出口量增加,则流入中国的PX进口量将偏紧,对PX价格会形成一定支撑。  PX/PTA新装置按计划逐步投产,但当下国内装置检修量偏高,实际提产速度偏慢。10月26日盛虹炼化280万吨/年的装置出PX合格品;东营威联的重整装置进入试车阶段,预期在11月份实现量产;中石化广东揭阳的260万吨/年的装置也早于预期开始进油。但另一方面,PX现有装置检修维持偏高。两相比较,PX的实际提产速度还是偏缓慢的。同样,PTA四季度面临750万吨/年的新产能投放,但11月预期的检修量依然偏高,主要原因还是下游负反馈依旧牵制市场,开工率有下行趋势。    PX/PTA利润大幅收缩,利润偏空但下行空间有限,现金流成本构建价格下边际。九月PX尚为聚酯链中盈利重心所在,而十月间PX价格不断下行,PX-MX价差便急转直下,主要原因还是下游聚酯需求的弱势逐步充分传导到了上游。在现阶段,PX-MX价差仅3.5美元/吨,PTA加工费压缩至453元/吨。PX及PTA企业作为芳烃和聚酯的中间环节,现金流成本分别在600-800元/吨和500-600元/吨,当下利润已被严重压缩。因此,尽管需求端疲软态势不改,PX/PTA后续利润下跌的空间将非常有限,企业现金流成本将构建价格的下边际。而对应到盘面主力合约,基差已超过目前PX和PTA加工费之和。从历史角度看,仅在近一年出现盘面基差超过PTA加工费的情况,且基差过大时又会收缩,向加工费方向修复。因此,我们认为当下盘面的价格背离了现金流成本的下边际,深贴水可持续性存疑,市场交易的超前预期预计会得以修复。    3 投资建议 供给端扩能和终端需求下滑仍将是未来一段时间PTA产业链面临的主要利空因素。但短期内PTA持续的低库存表明当下现货端依旧偏紧,低加工费的状态下利润继续下探空间有限,同时下游的负反馈也可能持续牵制PTA实际提产速率。因此,总体来看,PTA合理价格仍然是于区间震荡,聚酯端和PX/PTA的现金流成本分别构成区间的上下边际。而10月底盘面价格在下边际上有所突破,主要还是市场交易悲观情绪一定程度上受宏观风向引导而脱离了基本面。 整体而言,我们依然保持季度报告的观点,短期内供需基本面预期于盘面已反应充分,在原油单边趋势不明朗的情况下,PTA估值持续下行空间有限,超预期的盘面应有所修复,因此不建议盲目追空,中期谨慎在震荡行情的上边缘布局空单。 4 风险提示 原油大幅下跌,PX/PTA投产不及预期。 |

|

|  |

|

微信:

微信: QQ:

QQ: