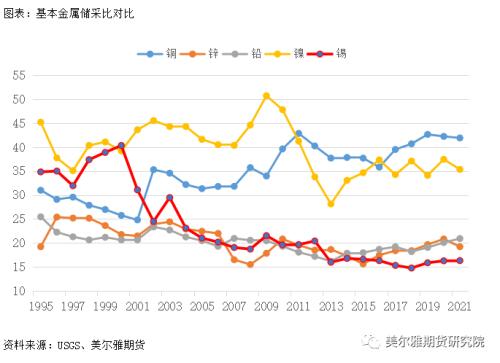

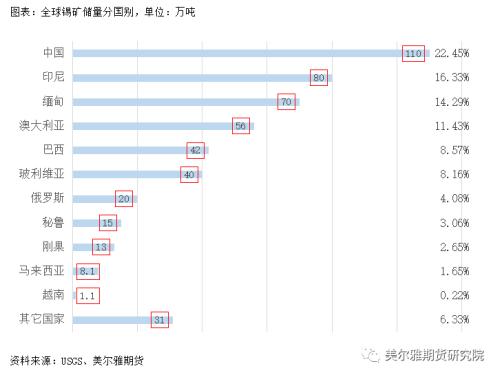

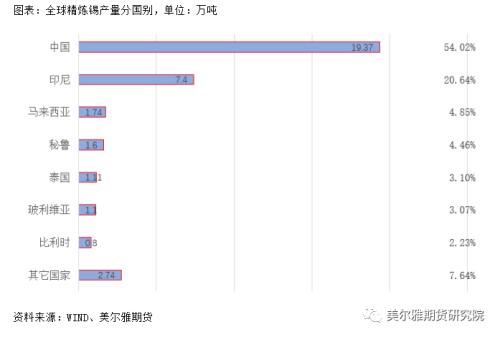

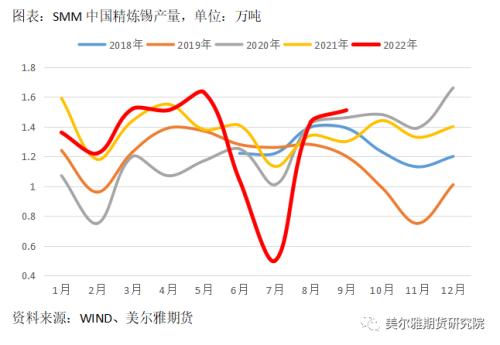

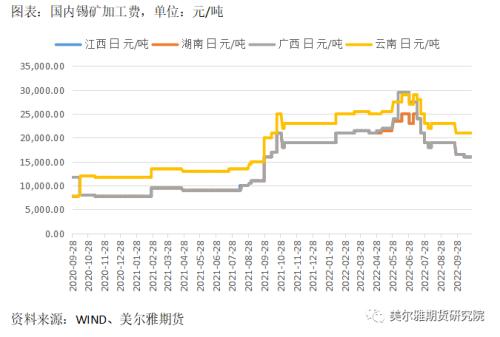

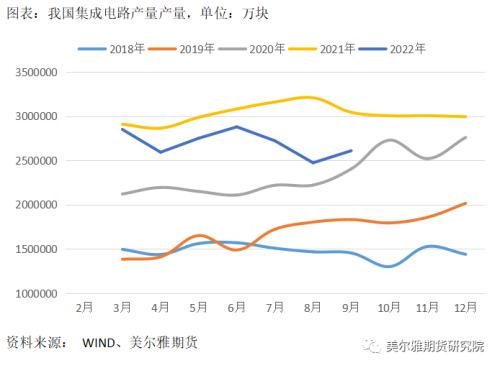

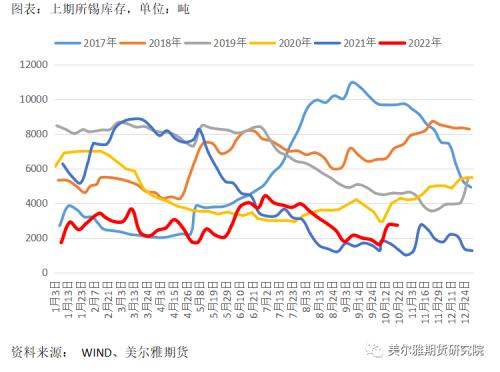

来源:美尔雅期货研究院 截至10月24日,沪锡主连收盘报165010元/吨,单日跌幅1.23%,最近一周跌幅4.9%,最近一月跌幅9.9%,最近半年跌幅49.4%,最近一年跌幅41.4%,沪锡主连月K线已经七连阴,下跌趋势流畅,几无大的反弹。 锡位于最常用的有色金属行列,在集成电路、食品包装、军工、化工,及近年来火热的新能源领域均有广泛使用。锡是常用有色金属中稀缺性最强的,储采比明显低于其它常用有色金属,且近期传出印尼正为禁止锡矿出口做准备,沪锡抄底的时机到了吗?我们认为,在消费,尤其是锡的主要下游即消费电子需求回暖前,沪锡的下跌行情较难出现反转。 一 金属锡稀缺性强且印尼传出禁止锡矿出口的消息  在常用有色金属中,锡的储采比低于其它金属,稀缺性明显更强。10月19日,有消息称,印尼矿业部一名高级官员在一个行业会议上表示,印尼当局正在准备数据并评估当前的行业状况,为可能的锡出口禁令做准备。10月25日,印度尼西亚海洋事务与投资统筹部长卢胡特说,印尼准备把禁止镍矿石出口的成功模式复制在其他矿物原材料,以鼓励矿产冶炼和下游产业的发展。 首先,印尼在全球锡资源供应方面的地位是举足轻重的,根据USGS的统计,截至2021年,印尼拥有锡矿储量80万吨,约占全球总储量的16.33%;2021年产出锡矿7.1万吨,占到全球当年总产出的23.67%;2021年产出精炼锡7.4万吨,占全球总量的20.64%。无论是矿的储量、产量还是精炼金属的产量均仅次于我国,位居全球第二。 印尼关于锡的出口禁令一直有所传闻,早在上年11月印尼总统佐科维多多就曾表示,将在2024年禁止锡矿出口,但至今尚未出台相关的实际政策。印尼的核心目的不是节约资源、减少本国矿产资源的开发,或是将锡资源留在国内,而是为了延长本国境内的锡产业链,以深加工过的、高附加值锡产品替代基础原料出口。事实上,2018年以后,印尼就已禁止锡矿出口,转而出口高纯度的精炼锡,数据上印尼本国的矿产量与精炼锡产量相当亦可印证这一点。 印尼的精炼锡本国需求量很少,绝大部分用于出口,其中我国的精炼锡进口量就主要来自印尼,截止8月,2022年已累计从印尼进口1.38万吨,约占我国今年精锡进口总量的84%。不过总体而言,我国对锡矿的依赖度相对更高,锡矿主要从缅甸进口,而对精炼锡的进口依赖程度一般,2020、2021、2022年1-8月分别净进口精炼锡1.42、-0.82、1.02万吨,大部分时候不足国内总产量的10%。另一方面,印尼想要延长产业链尚需配套工业基础设施建设、吸引投资资金入境等,这仍需较长时间,因此,在印尼相关政策具体出台前,尚处在传闻中的出口禁令对中短期市场的影响不会太大,当前行情仍主要受制于需求疲弱。   二 尽管锡价暴跌,但供给情况较好 根据SMM的统计,9月中国精炼锡产量为1.51万吨,环比继续恢复,同比增加15.98%,1-9月累计产出11.71万吨,累计同比减少5.18%,减量主要集中在6、7、8三月,系因冶炼厂集中减产检修所致,随着检修结束,炼厂产出快速恢复。  截至 10 月 25 日,云南地区含锡40%的锡矿加工费报 21000 元/吨,广西含锡 60%的矿加工费报16000 元/吨,尽管锡价跌势惊人,锡矿加工费亦环比走弱,但加工费的绝对值仍高于过去 5 年来的大部分时期,距离冶炼厂陷入亏损应当还有距离。  进出口方面,我们曾在上月的文章中预期,由于国内外库存的分化,沪伦比应当会走高,存 在跨市场套利的机会,目前这一逻辑已得到验证。沪伦比走高后,精炼锡进口盈利扩大,截 至 10 月 25 日,根据 WIND 的测算,进口一吨精炼锡约可盈利 11595 元。海关数据显示, 2022 年 1-8 月中国净进口精炼锡累计 1.02 万吨,上年同期为净出口 0.8 万吨,如今进口窗口打开,料后续四季度将有更多的精炼锡流入境内,增加国内的总供给。  三 需求走弱,且回暖时机难以预期 约有一半的精炼锡用于电子工业(焊料的终端),其次是锡化工(如 PVC)、马口铁、电池等, 截至 8 月,国内 2022 年 PVC 产量同比小幅下滑 2%,镀锡板(马口铁)产量累计下滑 13%, 但需求端最主要的拖累项还是在锡焊料。锡焊料广泛用于电子制造业的半导体封装、电子元器件装配等,电子行业约使用了 85%的锡焊料,是最主要的精锡消费终端领域。 我国2022年1-9月共生产集成电路2450亿块,同比上年减少10.8%,9月当月同比减少16.4%,且降幅仍呈扩大趋势。据第三方调研机构统计,2022年第三季度的需求疲软导致全球智能手机出货量同比下降9%,至2.98亿部,已连续三个季度下滑,按照目前的进展,预计到今年第四季度甚至是 2023 年下半年,市场需求仍不会有大幅度改善的迹象。10月27日Counterpoint Research 数据显示,2022年第三季度,全球个人电脑出货量同比下降15.5% 至7110万台,这是继第二季度严重的年度连续下降后的又一波巨大的同比下降。此外,锡可用于光伏焊带,虽然光伏增速很快,但目前光伏用锡占锡总消费量的比例还很低,不到5%,因此短期内对锡的总消费影响有限。   库存方面,截止10月25日,上期所锡库为2727吨,LME锡库存为4565吨,绝对量上,上期所库存偏低,LME库存位置中等偏高,环比变化上,上期所库存探底累升,LME则小幅去库。精炼锡进口窗口开启,LME库存有向国内转移的动力。   四 行情展望—中短期内反转行情较难出现 沪锡月K七连阴,10月28日当天,再次大幅下行,跌破160000元关口。基本面方面,需求端智能手机、电脑等消费电子产品需求连续下滑,且拐点难以预期;供给端,锡矿加工费虽伴随锡价回调,但绝对值仍处于过去五年来的相对高位,因此应当能够覆盖冶炼成本,后续若锡价继续下跌,亏损应该最先出现在矿山,其中印尼矿山的成本相对偏高。不过,以目前LME 18210美元/吨的锡价看,已陷入亏损的矿山比例应该还比较低,粗略估计上限不超过10%,因此长期抄底的时机应当还不成熟。 中短期内,聚焦于国内市场,当前沪伦比偏高,精炼锡进口窗口开启,且冶炼厂供给恢复,而需求端无可预期的亮点,中短期锡价存在补跌外盘,缩窄沪伦比的动力,操作上建议以反弹后择机偏空对待。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);