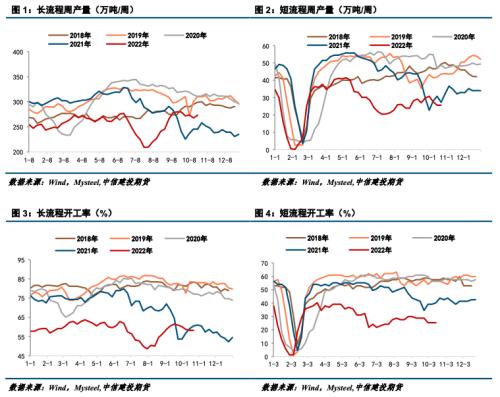

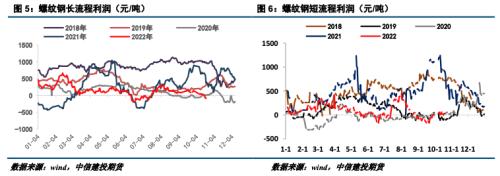

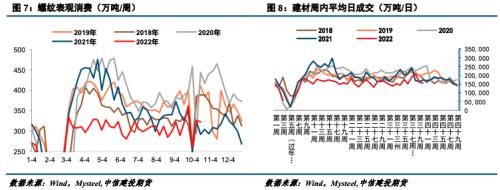

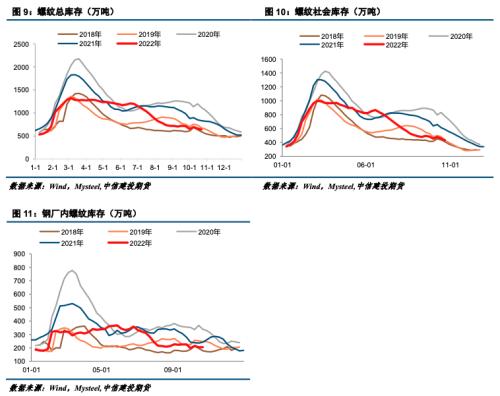

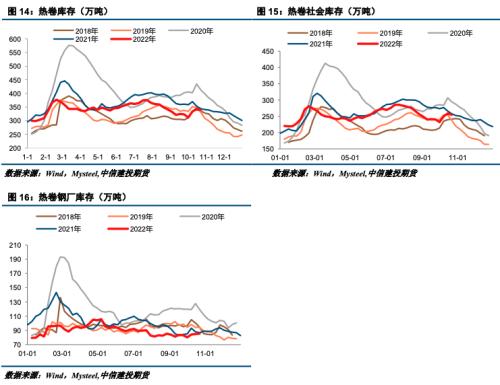

来源:CFC金属研究 摘要 本期策略: 铁矿:2301合约短期观望,观察680附近支撑力度。 钢材:2301合约短期观望,观察3600附近支撑力度。 钢材方面:宏观方面,海外地缘政治风险难平,欧洲衰退风险渐行渐近,美国就业数据表现由良好趋于缓和。国内多地疫情持续扰动正常生产及需求兑现进程,近期重要政策会议利好不及市场预期,市场情绪偏向悲观。地产行业基本面数据难言好转,930政策利好效果正处于观察期,短期应该不会再出台全国性的重大行业政策。产业方面,供给端,本周五大品种钢材全部实现增产,建材增量较多。需求端,螺纹是唯一需求下滑的品种,超预期的热卷需求持续性有待观察。库存端,螺纹热卷均表现出社库去库、厂库垒库的情况。总体而言,10月份钢材需求不及预期,供需错配概率增加,市场情绪偏悲观。 铁矿方面:本周铁矿价格跟随成材价格运行的趋势明显,目前市场对铁矿石需求增长的信心不足。在近期市场情绪悲观的情况下,外盘一度跌破90美金关口,内盘也在680压力线反复博弈。近期废钢价格持续下调,也对铁矿价格造成了一定压力。供给端,本期澳洲、巴西铁矿石发运环比微增,到港量大幅回落。需求端,本周日均铁水产量高位回落,日均疏港量趋势下行。钢厂盈利近期持续恶化,长流程利润持续收紧,铁水产量有进一步下探的可能性。库存方面,本期铁矿石港口库存微增,钢厂库存低位回补。总体而言,近期消费的强弱是决定市场价格的主要因素,若下游需求未能明显好转,铁矿价格将受成材端负反馈影响持续承压。 不确定因素: 疫情反复,海外风险 一 螺纹 1.1 本周现货市场表现:多地钢材现货价格下跌  1.2 螺纹供给:长短流程产量回升  螺纹产量本期回升,长短流程开工率环比持平。Mysteel周度数据显示,截至10月22日,螺纹周度产量299.19万吨,环比增产5.75万吨。从工艺角度来看,本周长流程产量273.54万吨,环比增产5.71万吨,短流程产量25.65万吨,环比增产0.04万吨,环比基本持平。近期废钢成本下降较多,短流程产量后续有望提升。本期长流程开工率58.26%,短流程开工率25.29%,均处于历史低位。多地疫情影响持续,阻碍正常生产和消费节奏,需求弱兑现、利润偏紧的情况下钢厂扩产意愿较低,长短流程产量及开工率短期难有起色。 本周螺纹现货价格震荡下行,原料及成材端价格均呈下跌态势,钢厂利润总体趋紧。本轮下跌还未止跌,钢厂盈利状况继续恶化,全国范围内钢厂盈利率不足50%,但相比今年7月份不足10%的盈利率来说,目前的盈利率不算低,从这个角度说,钢价还有下降的空间。上周焦炭第二轮提涨,但由于钢厂对保持利润信心不足,提涨并未落地。从钢厂生产状态来看,长流程利润目前在-100元/吨左右;短流程盈利情况也不乐观。当前的利润水平和经济环境下,钢厂继续复产必然面临着钢价下滑的后果。  1.3 螺纹表需:需求持续低于市场预期  表观消费方面,本周螺纹表需322.09万吨,环比减少3.7万吨。本期螺纹是五大品种钢材中唯一需求下滑的品种。高频数据上,本周237 家贸易商建材成交量近两周下滑,处于15到16万吨的水平,十月旺季基本证伪。目前地产行业销售数据成色不足,基建行业沥青开工数据走弱,若短期内政策无明显利好信息,螺纹需求下行的趋势将难以转向,进而螺纹供需基本面指标持续趋弱,钢价也将继续保持震荡下行的局面。 1.4 螺纹库存:去库态势持续,钢厂库存处于压力线  截至10月22日,螺纹钢总库存639.52万吨,环比减少22.9万吨,近两周螺纹处于去库态势。分环节看,社库厂库均处于历史低位,本期社库去库23.98万吨,厂库垒库1.08万吨,钢厂库存处于压力线。 二 热卷 2.1 热卷供需:供需数据双双回升,表需超预期  供给端,Mysteel周度数据显示,截至10月22日,热卷周度产量315.49万吨,环比增产2.56万吨。需求端,截至10月22日,热卷表需319.16万吨,环比增加15.76万吨。目前热卷产量恢复至7月份的水平,需求相比历年水平仍处于较低位置,环比超预期。据调研,近期市场反馈出口有转好迹象,询单及报价积极性上升,热卷需求阶段性向好,持续性有待观察。 2.2 热卷库存:开始去库  截至10月22日,热卷本周去库3.67万吨至340.03万吨,其中社库去库4.16万吨至254.7万吨,厂库垒库0.49万吨至85.33万吨。目前热卷总库存水平处于历史低位,社库厂库情况分化,社库由阶段性垒库转为去库,厂库则是低位垒库。本期热卷去库态势良好,后续能否持续去库主要看热卷需求的可持续性。

2.3 钢材总结:

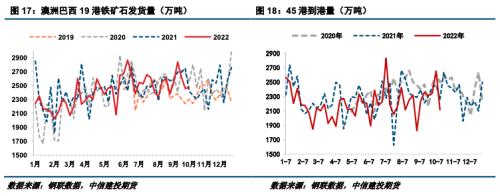

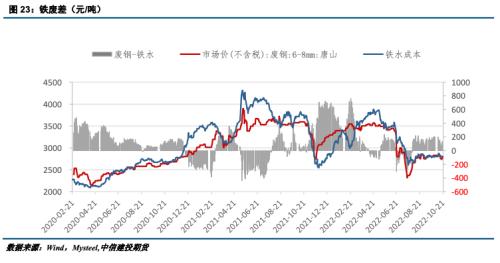

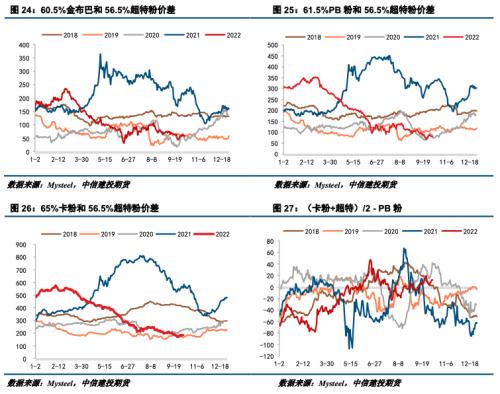

宏观方面,海外地缘政治风险难平,欧洲衰退风险渐行渐近,英国新任首相宣布辞职。美国上周初请失业金人数为21.4万人,预期23万人,就业数据表现由良好趋于缓和,政府中期选举临近。国内多地疫情持续扰动正常生产及需求兑现进程,近期重要政策会议利好不及市场预期,市场情绪转为悲观。10月人民币LPR报价维持不变,1年期LPR为3.65%,5年期以上LPR为4.3%,年内仍有继续调降空间。10月贝壳研究院重点城市主流首套房贷利率为4.12%,环比下降0.03%,二套利率为4.91%。9月末的阶段性定向降息新政是本月首套房贷利率回调的主要推动因素。10月21日证监会相关人士表示,允许存在少量涉房业务但不以房地产为主业的企业在A股市场融资,有助于更多的社会资金参与保交楼或出险项目。目前地产行业基本面数据难言好转,930政策利好效果正处于观察期,短期应该不会再出台全国性的重大行业政策。 产业方面,供给端,本周五大品种钢材全部实现增产,共增产14.12万吨至977.21万吨。分品种看,建材和板材均有增量,建材增量更多。需求端,本周五大品种钢材需求环比增加25.42万吨至1020.32万吨,离节前的1045万吨还有差距。本周螺纹表需322.09万吨,环比下降3.7万吨,是唯一需求下滑的品种。目前下游地产销售数据持续低迷,超预期的热卷需求持续性有待观察。库存端,螺纹热卷均表现出社库去库、厂库垒库的情况,目前螺纹总库存已经低于国庆前水平,国庆期间积累的库存消化完毕。 总体而言,10月份钢材需求不及预期,供需错配概率增加,市场情绪偏悲观。目前供给端多家钢厂停产限产,产量继续上行的空间有限,下游需求端数据成色不足,钢价可能继续在3600一线反复震荡。 三 铁矿 本周铁矿价格跟随成材价格运行的趋势明显,目前市场对铁矿石需求增长的信心不足。在近期市场情绪悲观的情况下,外盘一度跌破90美金关口,内盘也在680压力线反复博弈。近期废钢价格持续下调,也对铁矿价格造成了一定压力。 分析铁矿的基本面情况。供给端,力拓、巴西淡水河谷三季度铁矿石产量增长超市场预期,铁矿石供应总量偏宽松。本期澳洲、巴西铁矿石发运环比微增,到港量大幅回落。需求端,本周日均铁水产量高位回落,日均疏港量趋势下行。钢厂盈利近期持续恶化,长流程利润持续收紧,钢厂紧利润情况下扩产意愿较低。日均铁水产量238.05万吨,环比减产2.1万吨,市场预期铁水产量有进一步下探的可能性。库存方面,本期铁矿石港口库存微增,钢厂库存低位回补。在需求难以提振的情况下,若钢厂扩产意愿持续偏低,铁矿价格难以提振。 总体而言,近期消费的强弱是决定市场价格的主要因素,若下游需求未能明显好转,铁矿价格将受成材端负反馈影响持续承压。 3.1现货价格:现货价格震荡偏弱  3.2 铁矿供需:到港量季节性回落,铁水产量见顶回落 供给端,本期澳洲、巴西铁矿石发运环比微增,到港量大幅回落。10月10日-10月16日Mysteel澳洲巴西19港铁矿发运总量2471.9万吨,环比增加19.8万吨。澳洲发运量1792.7万吨,环比增加12.2万吨,其中澳洲发往中国的量1591.1万吨,环比增加207.7万吨。巴西发运量679.2万吨,环比增加7.6万吨。全球铁矿石发运总量2999.5万吨,环比增加202.1万吨。中国47港到港总量2252.1万吨,环比减少456.3万吨;中国45港到港总量2112.5万吨,环比减少541.2万吨;北方六港到港总量为964.0万吨,环比减少301.6万吨。  需求端,本周日均铁水产量高位回落,日均疏港量趋势下行。Mysteel调研247家钢厂高炉开工率82.05%,环比上周下降0.57%,同比去年增加5.50%;高炉炼铁产能利用率88.26%,环比下降0.78%,同比增加8.21%;钢厂盈利率38.53%,环比下降9.52%,同比下降50.22%。钢厂盈利近期持续恶化,钢厂紧利润情况下扩产意愿较低。日均铁水产量238.05万吨,环比减产2.1万吨。目前多家钢厂停产限产,需求数据偏弱。钢厂受疫情、环保限产、负利润的三重因素约束,预计下周铁水产量仍将持续回落。  库存方面,本期铁矿石港口库存微增,钢厂库存低位回补。10月22日Mysteel统计全国45个港口进口铁矿库存为12912.76万吨,环比降79.94万吨,47个港口进口铁矿石库存总量13653.76万吨,环比降45.94万吨。全国钢厂进口铁矿石库存总量为9431.38万吨,环比增加34.51万吨;当前样本钢厂的进口矿日耗为294.36万吨,环比减少1.67万吨,247家钢铁企业铁矿库存消费比32.09,环比增加0.35天。  3.3 铁废差  根据我们的测算模型,截至10月21日,铁水成本与废钢价差收得106.5元/吨。本周铁水成本和废钢价格均有所下跌,废钢价格跌幅大于铁水成本。目前用铁矿比用废钢炼钢划算,铁矿价格有一定支撑。 3.4 高低品价差:中高品价差坚挺  |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);