来源:申银万国期货宏观金融研究 摘要 以目前钢焦两端均已陷入亏损,且成材厂库库存环比出现累积的基本面环境,黑色负反馈的条件初步具备。但鉴于目前铁、碳元素整体的库存均处于较低水平,基建托底终端需求在四季度的支撑仍在,本轮负反馈下供给主动减量匹配需求的幅度,以及对价格的拖累或不及上一轮。 从双焦自身的供需库存看,10月21日当周焦炭总库存989万吨,环比-21.7万吨,同比+18万吨;炼焦煤总库存2397万吨,环比-38万吨,同比-511万吨。双焦库存环比和同比矛盾都不突出,钢厂双焦的库存储备也处于近年来的最低水平。在铁水下降空间相对有限的情况下,钢厂对原料的补库需求仍有一定支撑。 对成材01冬储合约而言,以目前的需求预期,在买方市场下,很难在盘面和现货给出较高的利润估值,更大概率或将围绕盈亏平衡线对成材来定价。成材利润的受限对双焦上方的空间也是明显制约。 中长期的视角下,终端需求上方空间的受限压制了黑色产业链整体的利润空间。若终端需求始终没有突破,黑色产业链相关品种将始终面临负反馈的威胁,整体对价格的驱动偏向下,但需警惕整体低库存,叠加盘面超跌后的估值修复。 正文 01 终端需求不温不火,负反馈预期再度发酵 国庆后双焦盘面高开低走,在现货相对坚挺的背景下盘面基差明显走扩。截至周四收盘,焦炭01合约盘面2572.5元/吨,较10月10日收盘价环比下跌327.5元/吨(11.3%);焦煤01合约盘面2004元/吨,较10月10日收盘价环比下跌214.5元/吨(9.7%)。从双焦自身的基本面上看,静态双焦整体低库存的格局没有得到明显的缓解,叠加山西省内疫情管控对煤矿生产和运输的影响,双焦现货价格的表现相对盘面坚挺,虽有松动,但也并未出现大幅度的坍塌。   在此影响下,双焦01合约盘面的基差均明显走扩,以沙河驿蒙5仓单2380元/吨核算,目前焦煤01合约贴水376元/吨;焦炭港口准一现货折仓单报2968元/吨,J01合约贴水现货395元/吨,提前透支了3-4轮的提降幅度。终端需求在旺季没有达到预期,长流程铁水见顶回落,引发成材到原料新一轮负反馈的预期在盘面上已经发酵。 02 四季度铁水顶部基本确定,但下行幅度或有限 自7月中旬钢厂复产以来,铁水产量从最低的214万吨攀升至240万吨。但随着钢厂在复产过程中利润的逐步收窄,叠加终端需求及运输管控对厂库库存所造成的压力,240万吨的铁水基本已经走到了4季度复产的尽头。而在昨日公布的本周日均铁水产量也从240万吨下滑至了238万吨。铁水产量的下滑,叠加终端需求在旺季缺乏亮眼的表现,成材供需双弱、利润压缩的格局基本形成。对炉料来说,进一步想要从需求端(铁水产量)获得产业链利润的空间随之明显收窄,焦炭二轮提涨落地的阻碍也显著加大。   在4季度终端需求没有进一步向上突破的环境下,铁水240万吨以上再进一步增产的空间已经十分有限。炉料需求端更大的不确定性在于铁水需要减产到多少,钢厂在4季度才能维持自身供需的弱平衡。静态来看,相较于6月初负反馈减产前五大材总库存接近10%、螺纹总库存13%的同比增幅,目前成材总库存累积的矛盾并不算太大,短期内大幅度因为库存和利润亏损减产的概率也不大。 从边际的角度来看,目前到年底还有10周的去库时间,若螺纹总库存要去化至去年同期水平,周均去库幅度对应到现在299万吨,所需要的表需均值在310万吨左右的水平,介于我们对四季度表需判断悲观和中性之间。若更悲观一些,四季度表需按290-300万吨计算,考虑到废钢减量的贡献,基础铁水所需要下降的幅度也不大,铁水在230万吨附近或有一定的支撑。  03 碳元素库存低位,现货供需矛盾不突出 从双焦自身的供需库存看,10月21日当周焦炭总库存989万吨,环比-21.7万吨,同比+18万吨;炼焦煤总库存2397万吨,环比-38万吨,同比-511万吨。双焦库存环比和同比矛盾都不突出,钢厂双焦的库存储备也处于近年来的最低水平。在铁水下降空间相对有限的情况下,钢厂对原料的补库需求仍有一定支撑。   另一方面,焦炭第二轮提涨不落地的情况下,焦化厂的亏损已经对产量造成了一定的制约,全样本独立焦企产量从67.9万吨下降至62万吨,目前焦炭的静态供需仍是紧平衡的格局。以230万吨的铁水产量对应的104万吨焦炭日耗去匹配供给,焦化厂的减产幅度在3%左右,边际上对价格存在一定压力,但鉴于目前碳元素整体低库存的局面,且在230铁水的需求水平下,焦煤自身的供需也并不宽裕,自下而上的压力能否顺畅传导还存在疑问。  04 产业链利润整体受限,双焦跟随成材为主 今年前两轮负反馈都伴随着产业链利润自下而上的压缩,而国庆节后,终端需求的孱弱表现使得市场开始下调节前对需求的乐观预期,相应的供给水平也开始再度向下匹配。 目前全国钢厂盈利率38.5%,独立焦化厂也处于亏损区间,叠加成材厂库端库存的由降转增,新一轮负反馈的条件已经初步具备,产业链条上的利润再度面临着自下而上的挤压。 若终端需求始终没有突破,黑色产业链相关品种将始终面临负反馈的威胁,供需对价格的驱动在中期偏向下,反弹或仅仅是供给向下过度匹配后,在低库存环境下带来的估值修复。  另外,对成材01冬储合约而言,以目前的需求预期,在买方市场下,很难在盘面和现货给出较高的利润估值,更大概率或将围绕盈亏平衡线对成材来定价。成材利润的受限对双焦上方的空间也是明显制约。 05 小结:负反馈条件初步具备,但幅度或不及上轮 总的来说,以目前钢焦两端均已陷入亏损,且成材厂库库存环比出现累积的基本面环境,黑色负反馈的条件初步具备。但鉴于目前铁、碳元素整体的库存均处于较低水平,基建托底终端需求在四季度的支撑仍在,本轮负反馈下供给主动减量匹配需求的幅度,以及对价格形成的拖累或不及上一轮。若要突破前低,或要看到终端需求在旺季超预期的环比下降,或焦煤供给端主动的放量。 中长期的视角下,终端需求上方空间的受限压制了黑色产业链整体的利润空间。若终端需求始终没有突破,黑色产业链相关品种将始终面临负反馈的威胁,整体对价格的驱动偏向下,但需警惕整体低库存下的估值修复。 |

|

|  |

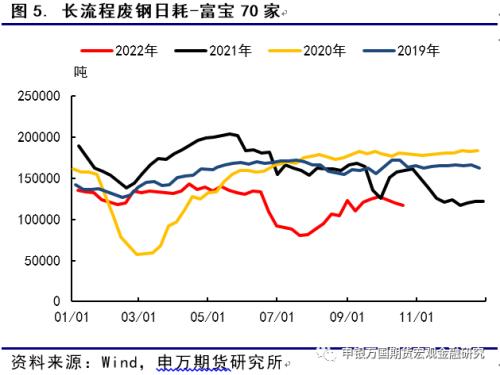

|