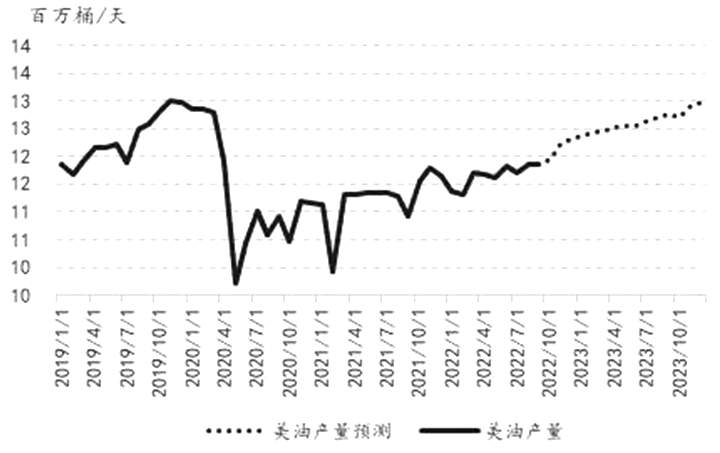

来源:期货日报 三大国际能源机构下调全球石油需求 近日石油输出国组织(OPEC)、国际能源署(IEA)和美国能源信息署(EIA)相继发布了10月石油市场月报。月报涵盖了OPEC+10月5日200万桶/日的减产决议,虽然此次减产计划实际生效的减产约束或仅为100万桶/日,但此次减产仍足以使得原油累库的速度放缓,甚至转变原油原本的供需结构。  图为EIA美国原油产量预测

图为EIA俄罗斯原油产量预测

图为EIA全球石油供需平衡

图为OPEC成员国产量

图为OECD石油工业库存

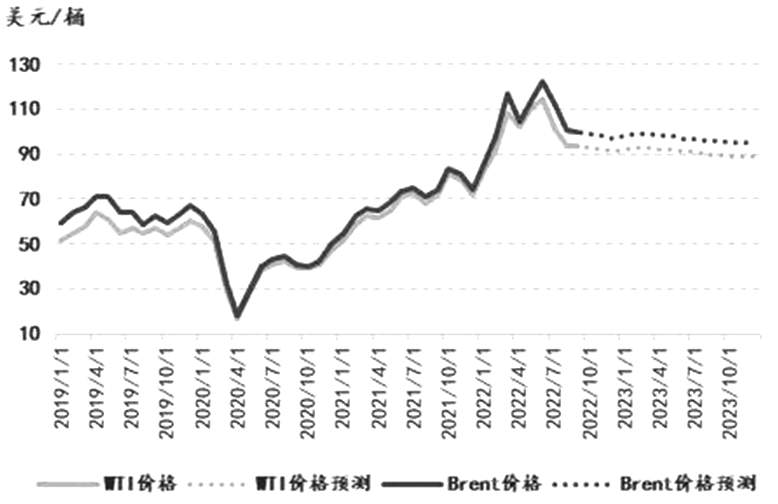

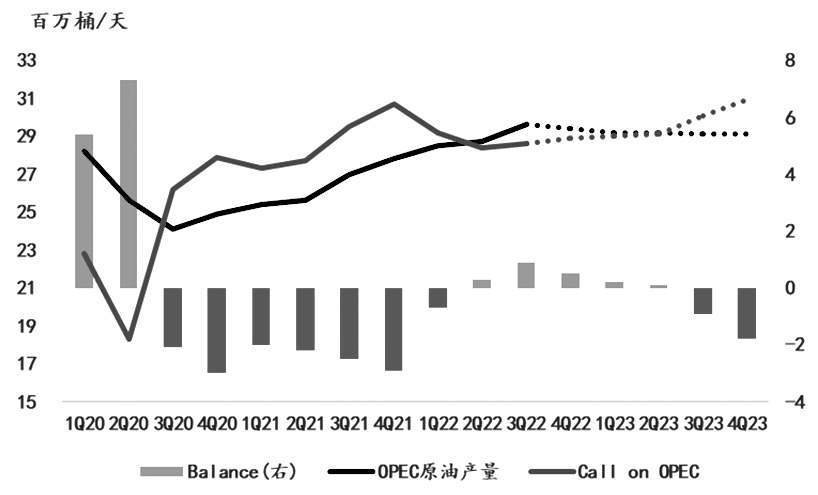

A EIA月报 油价预测:EIA预计2022、2023年WTI原油均价为95.74、88.58美元/桶,较9月预估均下降2.33美元/桶;预计2022、2023年Brent原油均价为102.09、94.58美元/桶,较9月预估分别下降2.12、2.33美元/桶。 供应预测:EIA预计2022、2023年全球石油供应同比分别增加419万、83万桶/日至10009万、10128万桶/日;9月预计2022、2023年全球石油供应同比分别增加438万、120万桶/日。预计2022、2023年美国原油产量同比分别增加50万、61万桶/日至1175万、1236万桶/日。预计2022、2023年俄罗斯石油产量同比分别增加8万、减少154万桶/日至1086万、932万桶/日。预计2022、2023年OPEC原油产量同比分别增加230万、27万桶/日至2861万、2899万桶/日。10月5日,OPEC宣布减产200万桶/日,EIA月报即在预测中将OPEC原油产量从9月的2960万桶/日下调到2022年四季度和2023年一季度的2860万桶/日。 需求预测:EIA预计2022、2023年全球石油需求同比分别增加212万、148万桶/日至9955万、10103万桶/日,较9月预估分别上升2万、下降49万桶/日。 供需平衡:EIA预计2022、2023年全球石油供需分别过剩35万、短缺30万桶/日;9月预计2022、2023年全球石油供需分别过剩56万桶/日、短缺22万桶/日。  图为EIA国际油价预测

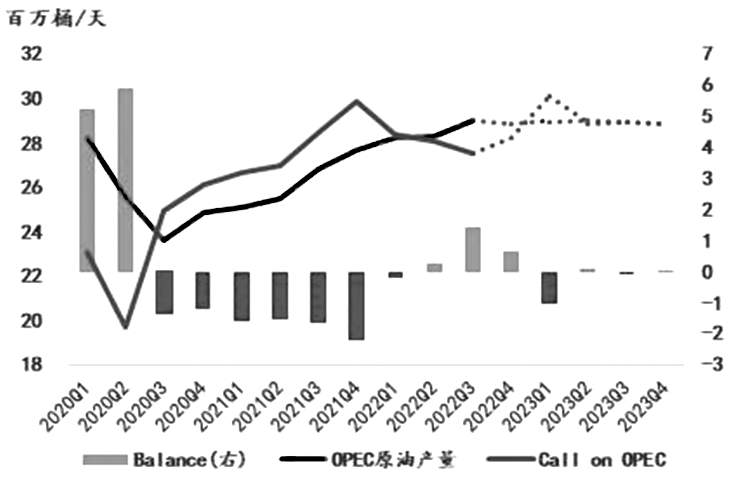

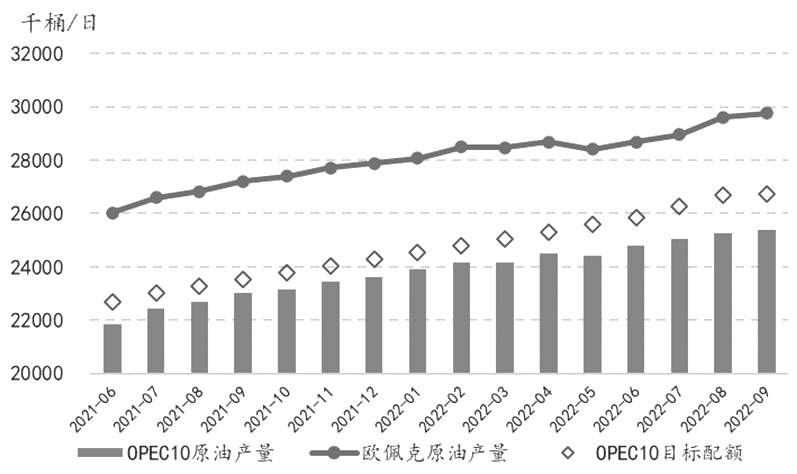

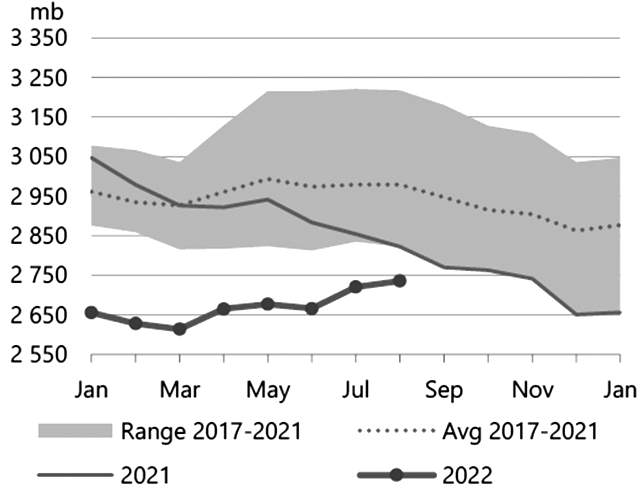

B OPEC月报 世界经济:全球经济增长已进入不确定时期,欧美通胀水平高企,主要央行货币政策收紧,供应链问题加剧。这些持续存在的风险和挑战,特别是全球2022年四季度和2023年一季度的经济动态,需要密切关注。 OPEC产量:2022年9月,OPEC的原油产量为2976.7万桶/日,较8月增加14.6万桶/日。主要增量来自沙特阿拉伯、尼日利亚、利比亚和阿联酋,而伊拉克、委内瑞和伊朗产量下降。 供应预测:OPEC预计2022、2023年非OPEC石油供应同比分别增加193万、152万桶/日至6560万、6713万桶/日;较9月预估分别下降21万、19万桶/日。地缘政治形势的不确定性仍然很高,美国页岩油的产量仍有可能进一步增加。OPEC预计2022、2023年美国石油产量分别同比增加109万、120万桶/日至1893万、2013万桶/日。预计2022、2023年俄罗斯石油产量分别同比增加6万、减少79万桶/日至1088万、1052万桶/日。 需求预测:OPEC月报预计2022、2023年全球石油需求分别同比增加264万、234万桶/日至9967万、10202万桶/日。2022年全球石油需求增长预测反映了近期的宏观经济和各地区的石油需求发展趋势,这些都对石油需求造成了压力,特别是在2022年下半年。 供需平衡:OPEC月报预计2022、2023年Call on OPEC同比分别增加60万、77万桶/日至2868万、2945万桶/日,9月预计2022、2023年Call on OPEC同比分别增加85万、94万桶/日。 C IEA月报 库存水平:8月,全球可观察的石油库存反弹了3650万桶,陆上库存的减少(减少2780万桶)被水上石油6430万桶的激增所抵消。8月,OECD商业石油库存连续第二个月增加了1500万桶,但仍比2017—2021年的平均水平低2.43亿桶。 供应预测:IEA预计2022、2023年非OPEC石油供应同比分别增加170万、50万桶/日至6550万、6600万桶/日,9月预计2022、2023年非OPEC石油供应同比分别增加170万、70万桶/日。IEA预计2022、2023年美国石油产量同比分别增加111万、116万桶/日至1795万、1910万桶/日。预计2022、2023年俄罗斯石油产量同比分别增加8万、减少141万桶/日至1095/万、954万桶/日。 9月,俄罗斯原油供应量大致稳定在974万桶/日,但由于凝析油产量的增加,原油、凝析油和天然气的总产量达到了1110万桶/日,环比增加了13万桶/日,但仍比俄乌冲突爆发前的水平低31万桶/日。IEA预计俄罗斯石油产量将从11月开始逐渐下降,并预计12月当欧盟对俄罗斯原油禁运生效时,俄罗斯石油产量将进一步下降。预计到明年年初,将有近200万桶/日的油井被关闭。9月,俄罗斯石油出口量下降23万桶/日至750万桶/日,较俄乌冲突爆发前水平下降了56万桶/日,其中对欧盟的出口量下降了39万桶/日。距离俄罗斯原油的进口禁令生效还有不到两个月的时间,但欧盟国家尚未将其战前进口俄罗斯原油的一半以上实现进口多样化。 OPEC+决定从11月起将官方产量目标配额削减200万桶/日,但考虑到该集团的实际产量一直不及目标配额,该减产计划的实际产量约束为100万桶/日。 需求预测:IEA预计2022、2023年全球石油需求同比分别增加200万、170万桶/日至9960万、10130万桶/日;9月预计2022、2023年全球石油需求同比分别增加200万、210万桶/日。经济的持续恶化和由OPEC+减产计划引发的油价上涨正在减缓世界石油需求,预计2022年四季度需求将减少34万桶/日。 供需平衡:IEA预计2022、2023年全球石油供需过剩30万、短缺70万桶/日,9月预计2022年全球石油供需过剩40万桶/日。  图为IEA全球供需平衡

D市场展望 从10月月报情况来看,IEA关于2022年石油供需结构的展望变化不大;EIA小幅下调了2022年对非OPEC供应增量的预测,致使EIA关于2022年Callon OPEC的增量预估上调了18万桶/天日;OPEC则下调了2022年全球需求增量46万桶/日,下调非OPEC供应增量21万桶/日,致使OPEC对2022年Call on OPEC的增量预估下调了25万桶/日,迎合了OPEC+最新的减产立场。关于2023年石油供需结构的展望,三家机构则一致性地下调了对2023年石油需求增量和非OPEC供应增量的预测,且对前者的下调幅度更大,致使三家机构对2023年Call on OPEC的增量预估也呈现不同程度的下调。 在年底对俄罗斯制裁将至的背景下,原油供应增长受到抑制,但基于对未来宏观经济增长的悲观预期,机构对于2022年四季度和2023年原油需求的增量预测也不断被下调,需求端的压力也使得原油面临累库预期,但OPEC+能动性的减产计划改变了这种局面。 10月月报预测涵盖了OPEC+10月5日200万桶/日的减产决议,虽然此次减产计划实际生效的减产约束或仅为100万桶/日,但此次减产仍足以使得原油累库的速度放缓,甚至转变原油原本的供需结构。基准情况下,EIA预计2022年四季度和2023年原油供需缺口分别为2万桶/日和30万桶/日,IEA则预计2022年四季度原油供应或过剩50万桶/日,2023年原油供需短缺70万桶/日。 OPEC+减产背景下,2023年原油供需或再度迎来紧平衡格局,奠定了未来油价高位运行的基本面,届时未来供应端的冲击无疑会使得油价大幅波动,仍需持续关注对俄石油制裁、伊核谈判进展、OPEC+减产等事件的超预期变化,同时警惕需求端宏观大幅衰退风险。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);