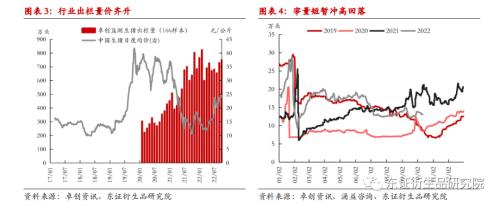

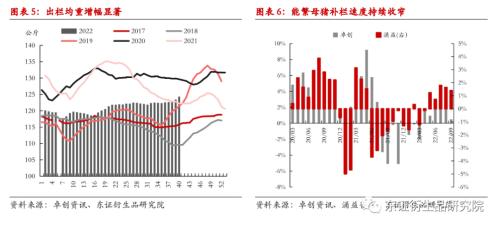

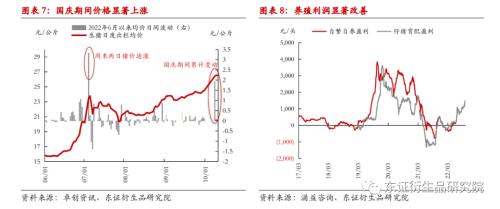

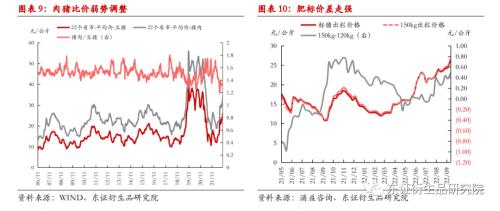

来源:东证衍生品研究院 报告摘要 走势评级:生猪:震荡 报告日期:2022年10月12日 ★9月出栏量价齐升,母猪补栏速度持续收窄 近日多数上市猪企公布9月销售简报。结合公司市占率,主要16家上市猪企1-9月出栏完成度较好(对比21年同期出栏进度)。 行业出栏呈现量、质(体重)、价齐升态势。集团企业放量出栏下价格依旧再度冲高,除真实的产需缺口以外,也叠加了二次育肥需求挤占市场猪源的影响。 产能角度,能繁母猪补栏持续收窄。倘若保持当前月均1个点的速度补栏母猪到23Q1,母猪缺口(与去年高点相比)基本可以补齐。 ★近期价格延续高位,二次育肥节奏放缓 国庆节期间猪价突破前高。10月1日以来,日间波幅再度走扩,月初至今累计上涨超8%,全国出栏均价年内首次向上突破26元/公斤。价格反弹带动养殖利润持续向好,截至10月11日,自繁自养头均养殖利润接近1,500元,较9月实现头均300元的增幅。 除受二次育肥、少量三次育肥影响以外,价格高位本质反映供给偏紧事实,节后投机节奏有所放缓。据调研,前期二次育肥猪源主要来自于集团企业,9月通过检疫票进入二次育肥猪源占比约在集团出栏的8-10%,假设全国月均出栏4,000万头,二次育肥猪源约占到当月生猪供给的4.5%。当前所处时间节点、价格点位均不适合投机型养殖户继续追高进场,二次育肥热度有望暂告一段落。 ★投资建议 肉猪比价仍处于弱势调整阶段(现值1.31,依旧偏离历史均值1.5),需求端发力显然不及预期,但从绝对值来看,猪肉价格已然跟随生猪上涨至历史次高位(仅低于非瘟期间),说明缺口真实存在。此外,市场交易重心将逐渐从投机性需求支撑转移向旺季需求的真实启动。我们依旧不看跌整体估值,近期盘面大概率以收基差形式维持高位,价差值得继续关注。 策略上,LH2211多单、11-1正套可继续持有,注意止盈止损。关注1-3反套机会。 ★风险提示 政策;双疫情;合约流动性;终端消费不及预期;二次育肥及压栏。 报告全文 1 9月出栏量价齐升,母猪补栏速度持续收窄 1)上市猪企9月销售数据简评 近日多数上市猪企公布9月销售简报。结合公司市占率,主要16家上市猪企1-9月出栏完成度较好(对比21年同期出栏进度)。 (1)就销量而言,样本内猪企出栏月度环比增1.4%,同比增幅为12.1%。头部十家养殖企业中,除牧原股份(58.50 -0.66%,诊股)(主要原因在于公司3、4月份对外出售仔猪较多)、傲农生物(17.60 -1.01%,诊股)、中粮家佳康以外,均呈现显著环比上升。 (2)受现货价格超涨带动,企业销售收入显著提高。据卓创资讯(-- --,诊股)数据,9月全国生猪出栏均价为23.86元/公斤,绝大多数猪企售价接近行业均价并维持在较高水平,销售收入跟随改善。   2)行业重点数据表现 行业出栏呈现量、质(体重)、价齐升态势。集团企业放量出栏下价格依旧再度冲高,除真实的产需缺口以外,也叠加了二次育肥需求挤占市场猪源的影响。这一点可以从体重端口窥见一斑,据卓创资讯,截至9月底生猪周度交易均重为124公斤,三季度受二次育肥、压栏影响下的反常增重通过出栏逐步释放到市场中,故而体现为交易体重的上升。  产能角度,能繁母猪补栏持续收窄。现公布的三方数据中,9月涌益咨询统计口径能繁母猪存栏环比增1.39%(前值1.63%),卓创资讯统计口径能繁母猪存栏环比增0.46%(前值2.34%),两者几乎同步实现同比转正。毫不怀疑,倘若保持当前月均1个点的速度补栏母猪到23Q1,母猪缺口(与去年高点相比)基本可以补齐。  2 近期价格延续高位,二次育肥节奏放缓 国庆节期间猪价突破前高。10月1日以来,日间波幅再度走扩,月初至今累计上涨超8%,全国出栏均价年内首次向上突破26元/公斤。价格反弹带动养殖利润持续向好,截至10月11日,自繁自养头均养殖利润接近1,500元,较9月实现头均300元的增幅。 除受二次育肥、少量三次育肥影响以外,价格高位本质反映供给偏紧事实,节后投机节奏有所放缓。据调研,前期二次育肥猪源主要来自于集团企业,9月通过检疫票进入二次育肥猪源占比约在集团出栏的8-10%,假设全国月均出栏4,000万头,二次育肥猪源约占到当月生猪供给的4.5%。当前所处时间节点、价格点位均不适合投机型养殖户继续追高进场,二次育肥热度有望暂告一段落。 那么再次回到投机行为对市场的影响。在季度报告中,我们提出如下观点:“旺季增重过程将一定程度平抑前后价差。旺季尚未启动而投机先行的过程势必抬高前期市场价格,价格中已经price in时间价值。同时,后期需求抬升伴随猪肉压力释放(体重*量*出肉率),旺季超涨程度得以缓解。”时至今日,当前逐渐成型的体重基数依然是猪价持续超涨的较大阻碍。   3 投资建议 肉猪比价仍处于弱势调整阶段(现值1.31,依旧偏离历史均值1.5),需求端发力显然不及预期,但从绝对值来看,猪肉价格已然跟随生猪上涨至历史次高位(仅低于非瘟期间),说明缺口真实存在。此外,市场交易重心将逐渐从投机性需求支撑转移向旺季需求的真实启动,肥标价差的持续走强将是较好的跟踪指标。 那么这里我们依旧不看跌整体估值,三季度包括国庆节期间价格的不断打脸是估值高位站稳的证明,近期盘面大概率以收基差形式维持高位。价差值得继续关注,临近新一轮交割月,市场对主力合约LH2301的看法将再度由预期走向现实。策略上,LH2211多单、11-1正套可继续持有,注意止盈止损。关注1-3反套机会。 4 风险提示 政策利空;合约流动性风险;新冠疫情和非瘟疫情;终端消费需求恢复不及预期;投机性二次育肥及压栏。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);