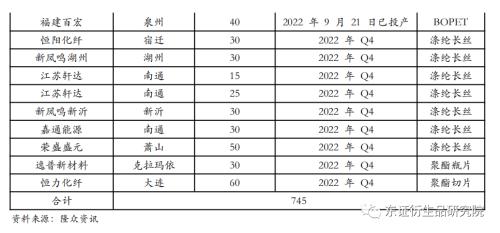

来源:东证衍生品研究院 报告摘要 走势评级: PTA:震荡 报告日期:2022年10月10日 ★经济效益恢复加上新装置投产,国内PX供应量预期修复 展望四季度,主要三个方面推导出PX供应恢复的可能性:其一国内外芳烃产品经济效益逐步恢复;其二PX美国与国内价格的套利空间收窄,亚洲至美国的PX出口量将回流中国;其三总计640万吨/年的三套新装置将逐步投产,国内PX供应量将明显上升。 ★新投产周期下,预计PTA供应环比大幅上升 在加工费维持高位及原料限制问题解决的情况下,PTA现有装置产量或逐步恢复,叠加四季度行业有总计750万吨/年的三套新装置计划投放,预计PTA供应环比大幅上升。 ★旺季被迫减产去库,聚酯企业静待上游利润回哺 由于终端纺织服装需求受到疫情、全球经济下行以及高位库存三大压制,库存和利润压力直接映射到聚酯生产端。面对现金流的持续亏损,聚酯生产商减产挺价的趋势明显。 ★全球经济衰退加速,海外PTA需求下降明显 PTA出口量连续两月大幅下降。宏观风向走弱,海外PTA需求预计进一步下降,中短期依靠出口放量消化新增PTA产能的可行性较低。 ★投资建议 聚酯产业链“上热下冷”的局面在四季度或有转变,PTA价格及利润承压。从成本端看,OPEC+减产导致原油波动,短期对PTA价格中枢形成支撑。从利润端看,当下PX及PTA的盈利都是靠挤占了下游的利润而实现的。纺服需求冷清以及自身库存高位的情况下,聚酯企业减产挺价的可能性较大。随着PX及PTA的扩产,利润会一定程度回哺下游。然而,供需预期在深贴水的期价上反映充分,短期内估值难以继续下行,单边行情需跟踪原油价格走势,中期谨慎在震荡行情的上边缘局部空单。 ★风险提示 原油价格大幅波动,PX/PTA投产不及预期,聚酯终端提负加速。 报告全文 1 Q3行情回顾:原油下跌拖累PTA价格,供紧需增支撑基差持续走强 7月至8月,PTA期价大幅下跌后震荡渐强。在美联储加息背景下宏观风向弱势,原油持续下跌拖累市场。由于PX与PTA的加工利润受到明显挤压,生产企业随后加强检修力度减量供应,PTA价格略有回升,整体震荡偏强。 9月PTA价格与基差双双走阔。PX/PTA供应双向减量,同时受季节性改善影响,聚酯负荷也有所回升,供减需增驱动 PTA去库存。在现货供应持续收紧以及市场对未来PTA投产扩能的预期影响下PTA现货价格及基差持续走阔,近强远弱格局明朗。  2 PX:经济效益恢复加上新装置投产,PX供应量将明显修复 三季度PX国内外供应持续收紧,现货价格坚挺。PX属于长约产品,因此供应的异常变动会导致现货市场的明显起伏。今年六月以来,造成国内PX紧张持续去库的因素主要来自三个方面:一是国内外成品油需求旺盛,对PX形成原料端竞争;二是亚美PX套利打开,亚洲PX产品更倾向于出口到美国套利,导致亚洲市场供需格局被打破,PX价格大幅走高;三是国内外因故障和意外而造成的非计划性停车接连不断,从而抑制PX的开工率。展望四季度,以上三个方面的价量因素均会得以改善,PX供应预期提负。  芳烃产品经济效益逐步恢复,重整油利润比较优势殆尽。尽管PXN于今年一月份就一再走扩,但亚洲整体PX负荷始终难以保持高位,究其根本在于PXN走扩并不意味PX的绝对利润上行。由于MX既可以用于生产PX也可以用于调油,国内外PX生产商的利润在汽油需求强劲的背景下难以获得比较优势,因此生产商情愿保持芳烃抽提装置的低运行负荷。而从最新的数据来看,由于PX供需结构的改善价格不断上行,当下PX生产和汽油生产的经济效益已趋于一致,且随着原油端价格的下行以及PX端长效合同的增加,PX的刚性需求和经济效益将逐步增强,MX的生产用途比例将实现再分配。因此,亚洲整体PX产量将受益于原料端的宽松环比上涨。  亚美PX套利空间缩小, 日韩至中国的PX出口量逐步恢复。自五月份起,美国季节性调油需求旺盛,其境内PX供应也大幅缩减,对外进口的依赖度也就相应提升。而六月之前亚洲PX供应端都是相对宽松的环境,基本面的差异使得美国与亚洲的PX价差不断扩大,导致亚洲PX产品更倾向于出口到美国套利,4-8月韩国出口美国23.73万吨PX,而2021年出口到美国的总数量也仅5.38万吨。原来主要流向中国的PX产量被转移到了美国市场,导致国内供需格局被打破,价格走势上涨。随着亚美PX套利价差的不断收缩,出口美国的部分已逐步回流至中国市场,韩国7月出口美国13万吨、中国26万吨,而8月出口美国1万吨、中国35万吨。因此,预计四季度国内PX紧缺状况因回流的进口量得以改善。   此外,PX装置检修期结束以及新产能的释放下,PX装置负荷将有序提升。三季度不少装置处于非计划性的停车,从而压制了PX的开工率。而四季度在自产方面,集中检修期告一段落,业内新增产能将逐步释放。目前盛虹石化1号线280万吨计划11月投放、东营威联2号线100万吨计划11月投放、广东石化260万吨生产线计划12月投放,新产能合计640万吨。因此,四季度PX的有效产出将明显提升,而变数则集中在具体投产时间。 整体来看,在PX生产经济效益增强、进口量逐步恢复以及新装置投产的背景下,四季度我国PX供给将明显提升,供需两紧的格局将改善。   3 PTA:新投产周期下,预计PTA供应环比大幅上升 受原料端制约,三季度PTA大厂被迫降负,持续去库驱动基差维持高位。6、7月在PX/PTA双双减负的情况下,面对原油波动,PTA厂家挺价情绪明显。8、9月,台风天气和交割月的备货需求,加剧PTA流通货源紧张局面,PTA产量创下年内新低。在加工费维持高位及原料限制解决的情况下,PTA现有装置产量或逐步恢复,叠加四季度行业新产能的投放,预计四季度PTA供应环比大幅上升。  新产能投放背景下,高加工费可持续性存疑。由于PTA供应减量,而“金九银十”下聚酯刚需环比上升,三季度PTA持续去库,预估8—9月市场累计去库54万吨。PTA加工费在9月当中持续修复,总体保持770-1100元/吨区间运行,达到4年以来的高位。然而,2022年PTA计划新增产能达到1650万吨/年,截止前三季度已投产的装置仅360万吨/年,下半年还有750万吨/年的投产计划,占比达到67.57%。在确定的扩产周期下,若下游需求乏力,PTA生产商的高位加工费将难以持续。    4 聚酯:旺季减产去库,静待上游利润回哺 传统消费旺季带来的局部性季节改善有限,聚酯库存压力能否缓解还有待检验。随着“金九银十”过半,终端纺织品订单有所好转且呈分化状态,秋冬服装订单尚好,而家纺面料市场冷清。目前来看,织造厂现有订单大部分仅维持到11月中旬,厂家对“双十一”之后的需求预期并不乐观。江浙织机开工率有所回升,但总体坯布库存仍维持在一个月以上的高位。因此,只有终端消费需求恢复,织造厂高位库存消化,其备货聚酯原料的意愿才能提升。从内外需的角度看,四季度国内冷冬市场的需求尚不明朗,出口市场的关注点主要在圣诞节订单量。总体而言,终端纺织服装需求受到疫情、全球经济下行以及高位库存三大压制,继续靠消费提升带动去库的前景有待验证。   纺服的库存和利润压力也同样直接映射到聚酯生产企业。由于PTA原料主要用于生产长丝、短纤及瓶片,分别占比64%、12.5%、18%,这三个领域的生产表现直接决定PTA总需求,尤其是长丝生产企业。分品类来看: 长丝:龙头企业目前多向上游炼化领域发展,有一定成本优势,而中小规模企业则下游发展为主,配套加弹、织造企业。由于今年成本端波动较大,加弹利润较为微薄,导致涤纶长丝整体的利润亏损是聚酯端最为严重的,部分涤丝大厂已经开始减产。虽然下游有刚性需求补仓节点,但是下游织造对中远期行情信心不足。尽管十一期间长丝受原材料支撑价格上涨,但涨幅明显低于原材料PTA,短期内继续上涨空间有限。 短纤:现金流亏损压力下,9月初以来多套短纤工厂相继减产,总体供应维持低位。但10月三房巷(2.86 -0.35%,诊股)前期减产装置有重启计划,同时新拓新材一套30万吨/年的新产能预期10月中旬投产。因此,四季度预期需求不能好转的情况下,短纤可能再次面临小幅累库的压力。 瓶片:虽然国内下游提货需求同往年比较为冷清,但相较于其他聚酯品类,三季度瓶片的外贸订单充裕,8月出口量为45.09万吨,环比增加24.16%,同比增加107.18%。因此,企业整体负荷稳定在90%以上,利润有大幅下滑但暂时未出现亏损,聚酯端利润重心仍集中在瓶片市场。但业内预计四季度出口量可能放缓,同时内需也可能因季节性原因走低,预计瓶片对原材料的跟涨仍然存在难度。    聚酯企业趋于减产挺价,静待上游利润回哺。金九银十的刚需支撑有限,加上原料高位震荡,节前除瓶片及DTY尚有利润以外,其余聚酯企业亏损普遍较大。部分短纤企业率先减产挺价,利润有逐步修复趋势,节后利润已恢复至90元/吨。相反,由于长丝企业尚未大幅减产,面临原材料向上波动,节后DTY利润由正转负。因此,在订单量偏空运行、库存持续高位的背景下,四季度或有更多聚酯企业减产改善利润状况。同时,四季度聚酯端预计新增产能300万吨左右,产能增速远小于PTA,届时PTA或面临累库风险,加工费逐步收缩,利润向下游聚酯转移。   5 全球经济衰退加速,PTA出口窗口短期难以打开 全球宏观环境明显疲弱,PTA出口量下降明显。2021年以来,印度等国家的PTA供应缺口扩大,而我国大型装置的成本竞争力较强,导致PTA出口的持续上行。2021年全年出口257.5万吨,2022年1-8月出口254.9万吨,其中,印度和土耳其为主要出口国,分别占比27.68%、21.62%。业内曾认为PTA出口可能成为未来消化行业过剩产能的新通道。然而,三季度美国鹰派加息超预期,随后美元指数大涨,原油再度回调,全球衰退超预期进行中。在整体宏观氛围偏空的背景下,PTA的海外需求下行也提前到来。7、8月PTA出口量出现了比较直观的下降,总出口量已从6月的39.3万吨降至8月的19.7万吨,其中,印度及土耳其的出口量分别从6月的12.4万吨、14万吨下降至1.5万吨、0万吨。  海外需求低迷短期限制出口放量,PTA新增产量靠出口消化的可能性小。国内PTA多以进料加工的贸易方式进行出口,以“PX成本+美金加工费”的方式报价。随着炼化一体化装置不断投产,国内PTA在原料端及加工费上优势明显,与国外价格存在套利空间。2022年1-6月,由于欧洲、印度与国内PTA的价差始终居高不下,PTA出口量相较往年同期有大幅提升。但三季度海外需求疲弱拖累海外PTA价格,印度等出口国与中国套利价差逐步收窄,三季度印度、土耳其等主要出口国都出现了明显缩量,导致PTA总体出口量下降。虽然出口量占国内PTA总产量比重不大,但依然反映出中短期内靠PTA出口窗口的打开来消化预期的过剩产能的可能性很小。  6 投资建议 基本面来看,聚酯产业链“上热下冷”的局面在四季度或有转变,PTA价格及利润承压。原油间接决定PTA成本中枢,而PTA自身供需决定其利润。从成本端看,十一期间OPEC减产导致原油波动,短期对PTA价格中枢形成明显支撑,形成短期上涨行情。但从利润端看,当下PX及PTA端的盈利都是靠挤占了下游的利润而实现的。在原料波动较大、纺服需求冷清以及自身库存高位的情况下,聚酯端企业以刚需采购为主,甚至在旺季减产缓解库存压力。随着PX及PTA的扩产,其加工费面临下行压力,利润会一定程度回哺下游。同时,随着全球宏观风向偏弱,境外PTA需求下降趋势明显,需求端整体呈现内忧外患局势。然而,供需预期在当下深贴水的期价上反映充分,预计短期内估值难以继续下行,单边行情需跟踪原油价格走势,中期谨慎在震荡行情的上边缘局部空单。 7 风险提示 原油价格大幅波动,PX/PTA投产不及预期,聚酯终端提负加速。 |

|

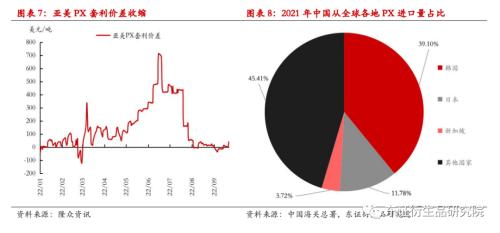

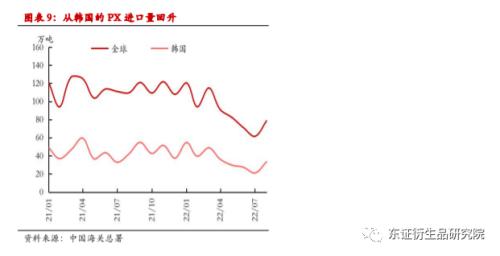

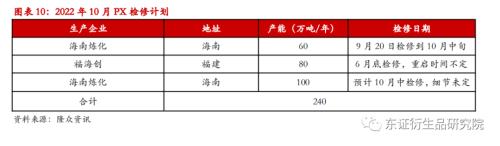

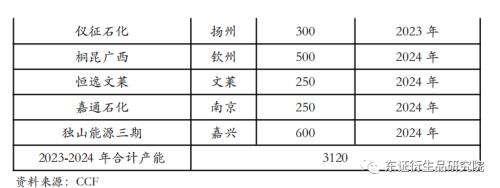

|  |

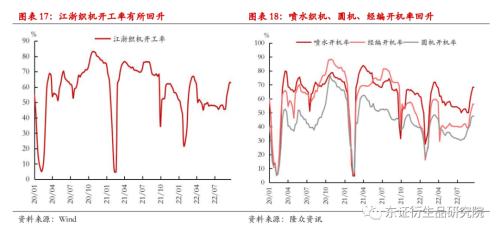

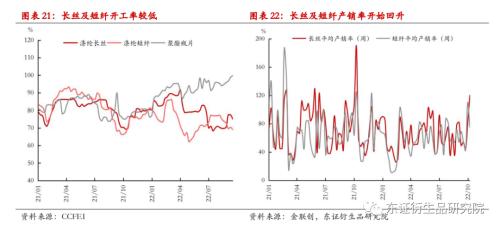

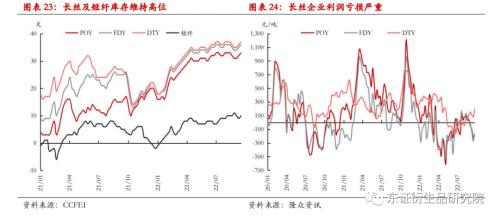

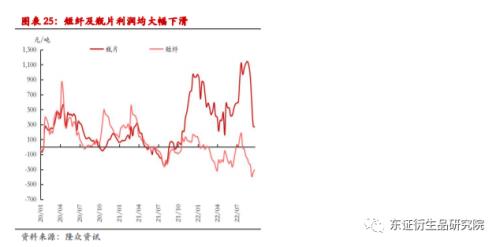

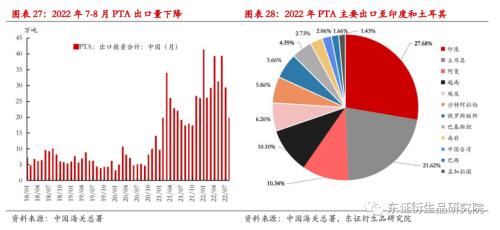

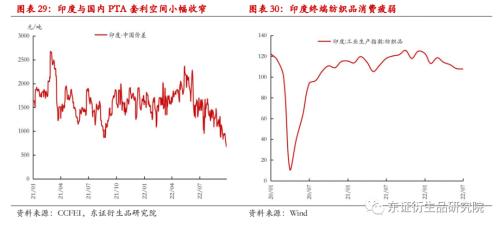

|