华尔街见闻 卜淑情 华尔街认为,美联储造成的问题应该由美联储自己来解决,该行应该暂停量化紧缩甚至是加息。 英国政府上周公布大规模减税计划,令市场对英国资产的信心尽失,英国国债遭遇史诗级抛售,导致养老基金面临前所未有的追加保证金通知,需要大举抛售国债以换取现金,而这又或引发债市全面崩盘。千钧一发之际,英国央行宣布“无限量”购债计划,才使这场风波暂时得以平息。 事实上,在英债内爆的同时,美债收益率也朝着相同方向迈进。自上周四以来,英国10年期国债收益率累计上行了80个基点,本周最高一度触及4.6%;10年期美债收益率累计上行了30个基点,本周三上午一度触及4.0%,创2008年以来最高记录。

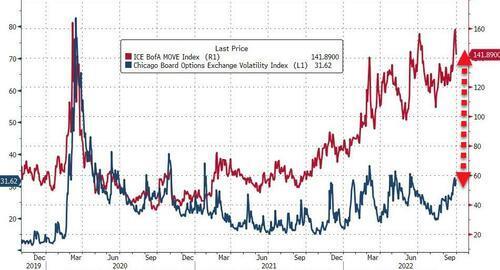

对此,华尔街大行齐声警告,称美联储长期以来营造的低利率环境为当前市场的“脆弱性”埋下了隐患。随着美联储持续迅速收紧政策,美元飙升或引发一场金融海啸,国债收益率飙升扰乱美国金融体系,而那些利用高杠杆投资的市场参与者面临巨大风险。 “美联储正在破坏一些东西,” 投资公司Alpha Theory Advisors的总裁Benjamin Dunn表示,“对于当今市场正在发生的事情,你真的没有什么历史(经验)可以指出的。我们看到瑞典克朗、国债、石油、白银等出现多次倍数波动,好像每隔一天就能看到。这些都不是健康的变化。” 华尔街的结论是,美联储造成的问题应该由美联储自己来解决,该行应该暂停量化紧缩(QT)甚至是加息。 今年3月,美联储开启了自1980年代最为激进的加息周期,截至9月已连续加息5次,累计加息300个基点。此外,从6月开始,美联储启动QT进程,维持每月475亿美元的缩表规模,9月后加码至950亿美元。目前,其资产负债表规模还有8.87万亿美元。 最安全的投资工具不再安全 前瑞士信贷全球风险咨询主管Mark Connors表示,固收本应是世界上最安全的投资工具,其波动加剧肯定会扰乱金融体系。 他说,由于美债得到美国政府的充分信任和信贷的支持,并在隔夜融资市场充当抵押品,因此收益率飙升可能会影响市场的平稳运行。 Connor表示,国债收益率飙升可能会迫使美联储提前停止其量化紧缩计划,就像英国央行那样。他说,虽然这可能会令市场混淆美联储对通胀的态度,但美联储别无选择。 在美国银行看来,随着美国债市压力逼近临界点,美联储若再不调整政策,债市失灵的风险加剧,局面将变得一发不可控制。届时的美国将成为下一个英国。 该行认为,现在是重视风险管理的时候了。美联储应该在11月的议息会议上放缓加息步伐,随后暂停加息,给经济时间来完全适应“所有极端紧缩政策”。 低利率环境埋下隐患 持续加息下 高杠杆交易崩溃 分析认为,美联储长期以来营造的低利率环境为当前市场的“脆弱性”埋下了隐患,随着持续加息,这种隐患逐渐凸显,并给市场带来风险。 据Dunn介绍,在2008年金融危机爆发之前,投资者在押注货币方面大规模踩雷。这是因为许多套利者以低利率借款和再投资高收益工具,但这种套利交易的杠杆很高,因此投资者经常血本无归。Dunn表示: 美联储和(其他)央行的所有行动正在为目前相当大的利差交易平仓创造背景。 Connor表示,美联储持续加息使市场遭受重创,暴露出利用高杠杆等高风险工具的资产管理公司、对冲基金等市场参与者的弱点。与此同时,追加保证金和强制平仓可能会进一步扰乱市场。 德意志银行策略师Tim Wessel表示,所谓的“僵尸公司”因过去十五年的低利率环境而勉强维持生计,美联储持续加息导致其债务压力增大,可能会面临债务违约以及“清算”。 Wessel认为,美联储可能需要停止其QT计划。他说,如果融资利率飙升,以及银行业为满足监管机构的要求而把准备金下调太多,停止QT的情况可能会发生。 美元飙升 或使美债加剧抛售 美元飙升可能导致其他国家难以偿还以美元计价的债务,或给已经在通胀中苦苦挣扎的新兴市场带来压力。为了捍卫本币,其他国家可能会抛售美债,使美债收益率上行风险加剧。 华尔街大空头、摩根士丹利首席美国证券策略分析师Michael Wilson发出警告,美元飙升对股市等风险资产造成了难以为继的局面,或引起一场新的金融或经济危机。 Connor也得出类似结论,他说:美元飙升可能会引发海啸。当美元摧毁一个领域后,其他领域难以独善其身;这里有一个连锁反应。 |

|

|  |

|