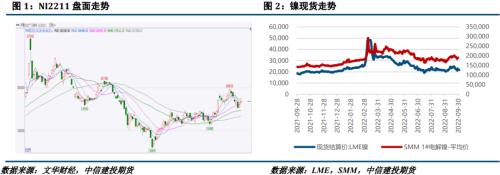

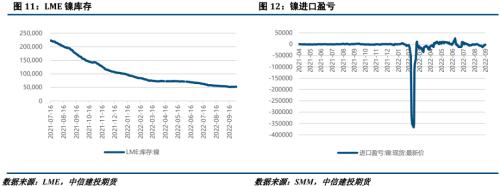

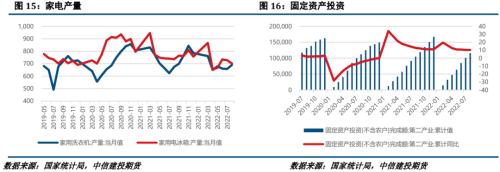

来源:CFC金属研究 摘要 宏观面,全球央行加息引发流动性紧缺担忧,衰退预期逐渐抬头。近期市场传言大型投行瑞士信贷或濒临破产,市场恐慌情绪加重,但目前也有预期认为美联储或将转变货币政策导向,宏观面多空因素交织,预计将放大镍价波动。 产业方面,矿山挺价意愿偏强,矿价上涨抬升产业链成本;不锈钢对镍铁用料增加推升铁价,但中秋节后市场重回冷清;电解镍成交表现平平,LME限制措施讨论引发市场对于镍紧缺担忧;不锈钢中秋节后成交再度遇冷,虽然市场资源相对有限,但终端消化能力也较弱,钢价难有再度上行的空间,短期内预计震荡调整,随后逐步回落。 总的来说,当下镍价更多地受宏观因素驱动,展望10月,宏观面的不确定性或使镍价宽幅波动,而不锈钢现货资源虽然有限,但终端消费复苏也较为缓慢,预计在短期的震荡调整后将迎来回落。NI2211参考区间170000-190000元/吨,SS2210参考区间15000-17000元/吨。 操作上,沪镍暂时观望,不锈钢区逢高沽空。 不确定性风险:地缘政治,疫情扩散,美国通胀重回高位,国内稳经济政策不及预期,印尼出口税税率超市场预期,国际大型金融机构破产兑现引发恐慌 一 行情回顾 9月镍价偏强震荡运行。9月伊始至中秋节前,市场对于不锈钢消费存在旺季预期,下游采购加快,同时市场上可流通废钢资源较少,所以钢厂对镍铁用料增加,叠加天气因素影响,产业链成本上移,9月上旬镍价不断走强。但自美联储公布利率决议后,全球流动性出现缩紧预期,市场再度开始交易经济衰退,宏观面压制下镍价重回下行。  二 价格影响因素分析 1、宏观面 1·1、国外:全球央行进入加息潮,衰退预期抬头 美联储宣布加息75个基点,将基准利率升至3.00%-3.25%区间,利率水平升至2008年以来新高。今年至今,美联储已连续5次加息,并且最近3次连续加息75个基点,保持着1994年11月以来最强劲的单次加息力度。 美国房屋建筑商协会(NAHB)和富国银行披露的美国房产市场指数在9月下跌3点至46点,低于经济学家此前预计的47点。若不考虑2020年春季房地产市场因疫情影响的动荡,这是2014年5月以来的最低水平;该指标连续9个月下滑也是次贷危机后美国楼市最剧烈的信心滑坡。 日本央行22日结束货币政策会议后宣布,继续坚持现行超宽松货币政策。日本成为唯一维持负利率政策的主要经济体。日本央行周四表示,日本已经干预了货币市场。此前,日本央行自1998年以来首次跌破145美元,因为在美联储前一天决定将关键利率上调75个基点后,日本央行维持了超低利率。最近几周,日本当局一直在加强口头警告。神田周四早些时候表示,政府随时准备采取行动,并可能进行秘密干预。日本央行本月在外汇市场进行了所谓的利率检查,这一举措被广泛视为直接干预之前的举措。 欧元区经济活动9月份加剧收缩。标普全球公司发布数据显示,欧元区9月制造业PMI初值为48.5,创27个月新低;服务业PMI初值为48.9,创19个月新低;综合PMI初值降至48.2,创20个月新低,连续三个月处于荣枯线下方。美国9月Markit服务业PMI初值为49.2,为2022年6月以来新高,预估为45.5,前值为43.7。美国9月Markit制造业PMI初值为51.8,为2022年7月以来新高,预估为51.0,前值为51.5。  1·2、国内:PMI升至扩张区间,经济复苏缓中趋稳 央行:10月1日起,下调首套个人住房公积金贷款利率0.15个百分点,5年以下(含5年)和5年以上利率分别调整为2.6%和3.1%;第二套个人住房公积金贷款利率政策保持不变,即5年以下(含5年)和5年以上利率分别不低于3.025%和3.575%。 中国9月官方制造业PMI为50.1,升至扩张区间,预期49.2,前值49.4;官方非制造业PMI为50.6,环比下降2.0个百分点,非制造业扩张有所放缓;综合PMI产出指数为50.9%,环比下降0.8个百分点,仍高于临界点,表明我国企业生产经营活动总体继续扩张,但扩张步伐有所放缓。 国家统计局表示,1-8月份工业企业利润有所下降。随着部分大宗商品价格涨幅回落,工业企业利润上下游结构明显改善,装备制造业利润降幅连续4个月收窄。工业生产持续恢复叠加高温天气影响导致用电需求旺盛,发电量增速逐月加快并升至近年高位,带动电力行业利润快速恢复。8月份电力行业利润同比增长1.58倍,增速较7月加快111.8个百分点。受支持汽车消费政策等因素推动,汽车制造业产销进一步加快,8月利润同比增长1.02倍,为一年来最高增速。下阶段,要坚决贯彻落实党中央、国务院决策部署,加力推进稳经济一揽子政策和接续政策效能释放,着力扩大有效需求,加大助企纾困力度,推动工业经济持续稳定恢复。  2、基本面 2·1、供应短缺持续,过剩预期渐起 世界金属统计局(WBMS)最新报告数据显示,2022年1-7月全球镍供应短缺4.8万吨,2021年全年镍供应短缺15.05万吨(修正后数据)。截至2022年7月,LME报告库存(包括非仓单库存)较2021年同比减少4.17万吨。2022年1-7月,全球精炼镍产量为160.02万吨,需求为164.83万吨。2022年1-7月,全球镍矿产量为172.83万吨,同比增加21.5万吨。2年1-7月,中国冶炼厂产量同比减少4.45万吨,表观需求量为89.19万吨,同比增加19.8万吨。印尼冶炼厂产量为58.62万吨,同比增加18%。2022年1-7月,全球表观需求量同比增加4.9万吨。2022年7月,全球镍冶炼厂在册产量为24.26万吨,需求为23.56万吨。但在海外衰退预期渐起、国内消费持续疲软的背景下,我们预计需求支撑将有所走弱,未来镍市或将走向过剩。  2·2、供应端趋紧,镍矿成本上扬 本月镍矿价格小幅上行。供应端,9月东南亚地区屡遭台风天气侵袭,镍矿发运受到一定影响,同时低镍矿资源较为稀缺,矿山挺价意愿偏强,叠加海运费小幅上涨,国内进口数据下滑明显,供应端压力较为突出。需求方面,镍铁价格震荡上行,利润分配下镍矿存在进一步上涨的预期,备货需求也使得铁厂与钢厂采购意愿较强,但需注意的是,铁厂对于高价矿接受程度较为有限,采购环节持续僵持。预计10月矿价震荡运行。SMM数据显示,红土镍矿1.5%(CIF)价格上涨至70.5美元/湿吨,月度涨幅3美元/湿吨。 库存方面,SMM数据显示,截止2022年9月30日,国内港口镍矿库存761.36万吨,较上月垒库108万吨。 进出口方面,海关数据显示,2022年8月中国镍矿进口量433.96万吨,环比减少0.72%,同比减少24.85%。其中,自菲律宾进口镍矿量380.11万吨,环比减少1.35%,同比减少29.77%。 2·3、镍铁用料增多,铁价迎来反弹 本月镍铁价格出现反弹。供应方面,月内印尼多条RKEF产线投产,海外供应过剩预期继续走强;中秋节前不锈钢成交重回火热,但受市场上废钢资源较少影响,镍铁经济性凸显,利润刺激下铁厂纷纷放量。需求方面,钢厂加紧采购经济性更好的镍铁,因而中秋节前市场成交十分火热,但节后不锈钢市场转冷,镍铁热度也有所回落。据SMM数据,国内NPI库存环比去库11.14%,整体来看,中秋节前的成交火热一定程度上缓解了镍铁的过剩。SMM数据显示9月30日高镍生铁均价1327.5元/镍,较上月同期上涨73元/镍。 进口方面,海关数据显示,2022年8月中国镍铁进口量62.5万吨,环比增加24.7万吨,增幅65.2%;同比增加27.6万吨,增幅78.9%。其中,8月中国自印尼进口镍铁量58.3万吨,环比增加23.6万吨,增幅68.0%;同比增加28万吨,增幅92.3%。2022年1-8月中国镍铁进口总量349.6万吨,同比增加100.3万吨,增幅40.2%。其中,自印尼进口镍铁量320.6万吨,同比增加109.9万吨,增幅52.1%。  2·4、盘面轮动影响纯镍现货成交 本月电解镍价格反弹,当前电解镍价格受盘面影响较大。宏观方面,全球央行进入加息潮,流动性紧缺担忧渐起,衰退预期走强,镍价下行压力开始显现。产业方面,SMM数据显示月内大部分时间纯镍进口处于亏损,叠加持续去库,镍价在高位依然形成支撑,而镍豆溶解的经济性较为有限,同时中间品持续放量,新能源方面需求支撑也较为有限。消息面上,据外媒报道,伦敦金属交易所(LME)正计划就是否及何种情况下限制新入库的来自俄罗斯的金属开展线上匿名讨论会,全球供应收紧担忧加剧,或对镍价形成支撑。预计10月镍价继续高位震荡。  2·5、不锈钢重回冷清,终端资源消化能力较为有限 本月不锈钢价格反弹。供应方面,不锈钢利润率在9月修复明显,由于存在消费旺季预期,钢厂纷纷提高排产计划,停减产的钢厂也恢复生产,但如果终端对不锈钢资源消化较为有限,供应或有转向过剩的可能。需求方面,中秋节前后不锈钢成交差异较大,节前市场存在消费旺季预期,下游贸易商加紧备货,但由于前期停减产影响较大,市场流通资源较为有限,钢价不断走高;但中秋节后市场成交重回冷清,商家多稳价出货,原因或是前期成交订单多在渠道商之间流转,而终端消费恢复较为缓慢,消化能力有限,即便是十一节前,不锈钢市场也较为冷清。库存方面,据Mysteel数据,9月29日,全国主流市场不锈钢社会库存总量69.39万吨,周环比下降3.27%,年同比下降3.46%。其中冷轧不锈钢库存总量31.44万吨,周环比下降1.93%,年同比下降22.19%,热轧不锈钢库存总量37.95万吨,周环比下降4.36%,年同比上升20.57%。本周全国主流市场不锈钢社会库存呈去库态势,节前商家多选择稳价出货,加上主流市场资源到货较少,多以消化库存为主,因此全国主流市场不锈钢社库仍有消化。   策略 宏观面,全球央行加息引发流动性紧缺担忧,衰退预期逐渐抬头。近期市场传言大型投行瑞士信贷或濒临破产,市场恐慌情绪加重,但目前也有预期认为美联储或将转变货币政策导向,宏观面多空因素交织,预计将放大镍价波动。 产业方面,矿山挺价意愿偏强,矿价上涨抬升产业链成本;不锈钢对镍铁用料增加推升铁价,但中秋节后市场重回冷清;电解镍成交表现平平,LME限制措施讨论引发市场对于镍紧缺担忧;不锈钢中秋节后成交再度遇冷,虽然市场资源相对有限,但终端消化能力也较弱,钢价难有再度上行的空间,短期内预计震荡调整,随后逐步回落。 总的来说,当下镍价更多地受宏观因素驱动,展望10月,宏观面的不确定性或使镍价宽幅波动,而不锈钢现货资源虽然有限,但终端消费复苏也较为缓慢,预计在短期的震荡调整后将迎来回落。NI2211参考区间170000-190000元/吨,SS2210参考区间15000-17000元/吨。 操作上,沪镍暂时观望,不锈钢区逢高沽空。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);