考虑构建熊市三腿期权策略 近期国内白糖销售情况好转,为白糖价格带来利好,郑糖冲破6月以来的下跌趋势,阶段性企稳反弹。但单月的好转难以改变总体过剩局面,关注后续月份的销售情况。策略方面,可以考虑构建熊市三腿期权策略。 近期国内白糖销售情况好转,为白糖价格带来利好,郑糖走出6月以来的下跌趋势,阶段性企稳反弹。从国内白糖基本面情况来看,8月销糖量上升,单月销糖量111万吨,处于较高水平,同比小幅上升0.33%。整体销售情况有所回暖,但单月的好转难以改变总体过剩局面,关注后续月份的销售情况。终端需求方面的数据也显示需求边际好转,8月处于夏季旺季,单月食品类饮料零售额及软饮料产量同比均有所上升,预计9月、10月的备货也支撑白糖需求。但随着天气转凉饮料需求回落,预计四季度需求对白糖价格的拉动作用减弱。 四季度需求对糖价的拉动作用减弱

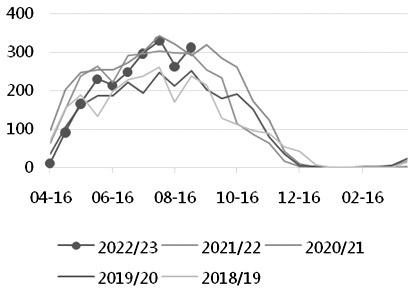

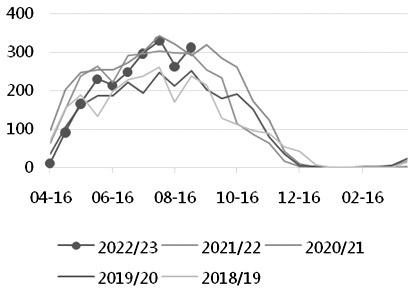

图为我国白糖产量累计值(单位:万吨)

图为我国白糖累计销糖率(单位:%) 2021/2022年度已于5月收榨,当前处于纯销售期,展望10月开始的新榨季,甜菜种植面积有望小幅回升,预计总体产量回升仍有限。农业农村部市场预警专家委员会9月对于新榨季白糖产量预测依旧维持1035万吨,较2021/2022榨季上升8.26%。进口方面,8月食糖及糖浆三项进口量均处于历史较高水平,8月单月进口量达到68万吨,同比环比均大幅上升;8月实际到港38.35万吨,9月预报到港42.45万吨,预计9月进口也将处于高位。近期国内糖价小幅反弹,进口利润倒挂程度有所缓解,或致进口动力增加。 国际方面,主产国维持较好生产前景,预计国际糖市供应新榨季转向过剩。此前欧洲干旱导致甜菜减产预期强烈,致伦敦白糖大涨,带动纽约原糖价格上行,原糖与白糖价差拉大。当前欧洲供应紧张局面未缓解,或进一步支撑国际原糖价格。巴西国家石油公司自7月以来已4次下调汽油售价,致乙醇性价比降低,增加了制糖的优势,巴西制糖比也逐步回升。据巴西甘蔗协会(UNICA)数据,巴西中南部8月后两周糖产量313.93万吨,环比上升18.99%,显示制糖比优势恢复且降雨影响减退后,产量明显上升;8月后两周制糖比也上升至48.45%,已超过去年同期水平。上半年受地缘政治影响,油价一度冲高,乙醇优势明显,市场原本对于巴西新年度制糖比预期较为悲观,但随着美联储加快加息进程,国际原油价格大幅回落,巴西制糖比也逐步回升,且随着产量增长,巴西出口量也持续上升。展望四季度,巴西制糖比仍有上升空间,良好的生产前景对国际糖价产生压力。

图为巴西中南部双周产糖量(单位:万吨) 印度2021/2022榨季糖产量不断超预期,新榨季在即,产量预期仍较高。对于10月即将开始的新榨季,根据近期印度媒体报道,印度政府官员预计新榨季糖产量仍将维持在创纪录的3600万吨。此外,印度官员也称预计新榨季将有大量盈余可供出口,印度准备在10月开始的新榨季第一批次允许出口食糖500万吨。2021/2022榨季,印度糖出口量创历史新高,需关注近期将公布的新榨季出口政策情况。此外,印度政府此前批准在新榨季将甘蔗最低收购价(FRP)从每100公斤290卢比上调至每100公斤305卢比,抬高了糖厂的生产成本,因而印度糖厂协会(ISMA)正在呼吁上调最低食糖销售价格(MSP)。如果能够上调,将抬升印度出口平价,国际糖价当前17—18美分/磅位置预计难以保证印度糖出口。 构建期权策略对冲风险 期权策略方面,如果认为国内旺季单月的白糖销售回暖在天气转凉的背景下不可持续,四季度总体维持供应过剩局面,但国际糖价受到欧洲白糖紧缺及印度出口平价支撑,当前进口利润倒挂,不排除国内糖价经历了较长时间下跌后跟随国际糖价有所反弹,可以考虑构建熊市三腿期权策略。具体可以看作在看跌期权熊市价差策略的基础上,卖出1手较虚值的看涨期权,相较于熊市价差策略,熊市三腿策略获得了在价格振荡或下跌时更大的盈利可能性和更高的最大可能收益,但放弃了熊市价差最大损失有上限的优势,在价格大幅上涨时面临较大风险。 此外,也可以将熊市三腿策略看作卖出宽跨式策略基础上加上买入看跌期权策略,郑商所品种卖出宽跨式组合可以获得组合保证金优惠,因此构建熊市三腿策略保证金也不会比卖出1手虚值看涨期权高出很多。但相较于卖出虚值看涨期权策略,熊市三腿策略在价格下跌较多时拥有更高的最大可能收益,而相较于卖出平值或浅虚值看涨期权策略,熊市三腿策略在标的价格小幅上涨时根据策略构建情况可以不亏损或小幅亏损,具有更大的盈利可能性。

图为白糖熊市三腿期权策略收益曲线(单位:元) 以9月23日行情为例,如果考虑在主力合约SR301合约上构建熊市三腿策略,SR301合约收盘价为5623元/吨。买入1手SR301P5500合约,9月23日成交均价为54元/吨,卖出1手SR301P5400合约,9月23日成交均价为32元/吨,构建出看跌期权熊市价差策略,同时再卖出1手虚值看涨期权SR301C5900,9月23日成交均价为32元/吨,则构建策略时可获得权利金收入100元。如果持有到期标的SR301价格下跌至5400元/吨以下时,不考虑买卖价差、手续费以及保证金利息等因素,理论每套策略可以获得最大收益1100元;此后随着到期标的价格上涨,收益有所降低,当到期标的价格处于5500元/吨至5900元/吨之间时,可以获得权利金收益100元;但在标的价格大幅上涨时,本策略将产生亏损,盈亏平衡点在5910元/吨,本策略随着标的价格上涨亏损无上限,需根据市场情况变化及时调整策略。(作者单位:海通期货) |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html 【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!) :

: ,

, :

: