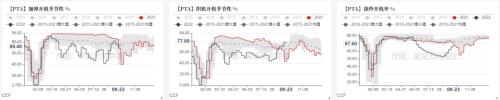

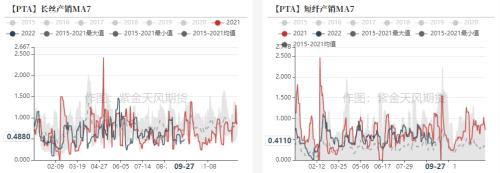

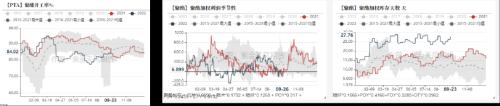

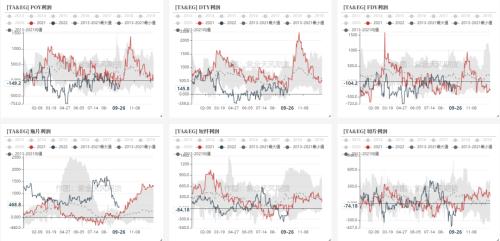

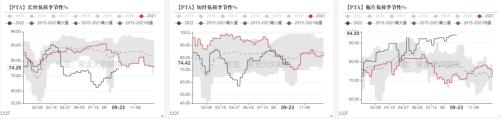

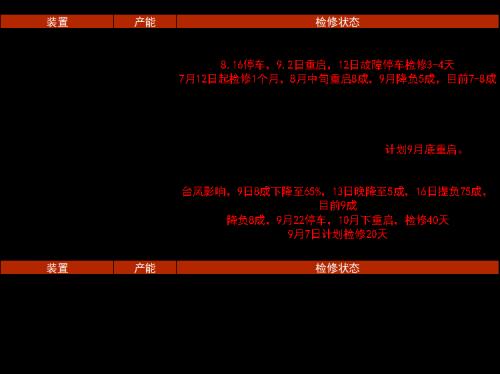

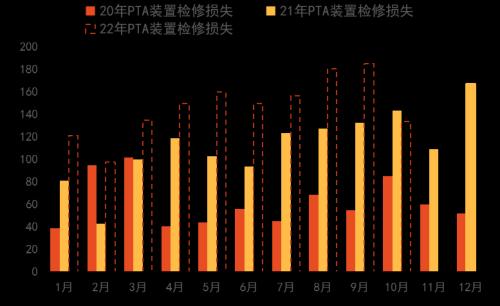

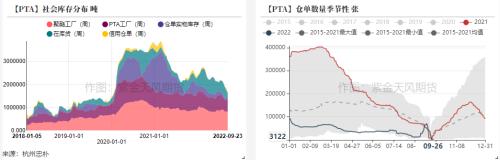

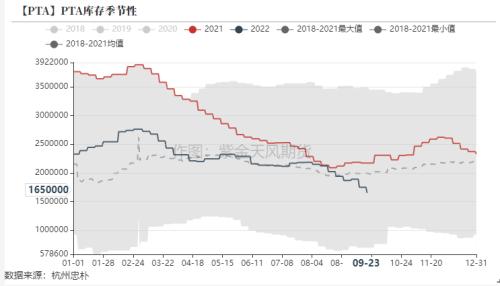

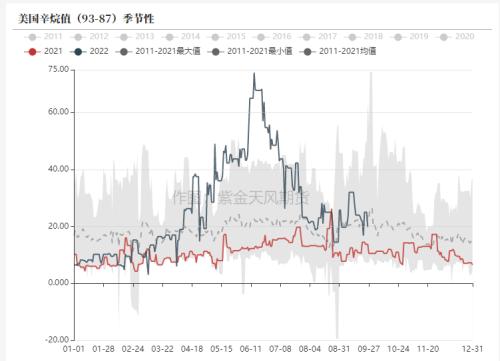

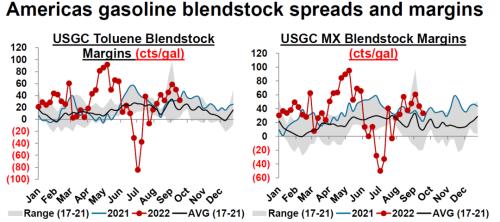

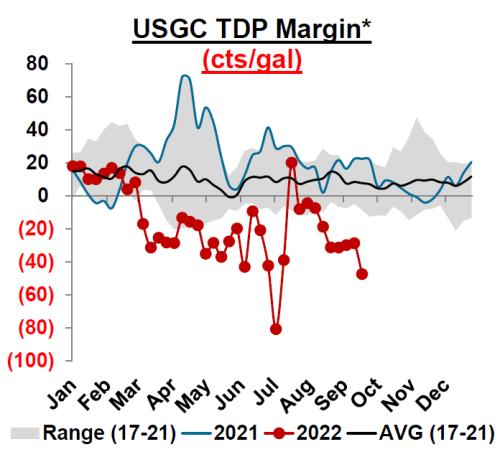

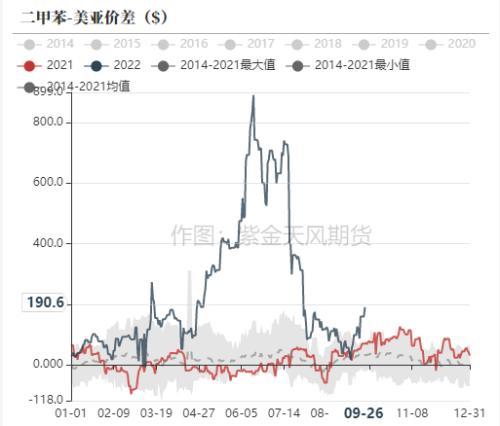

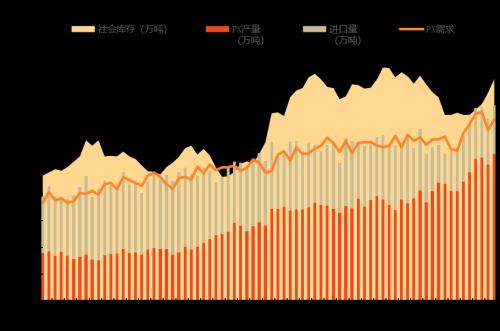

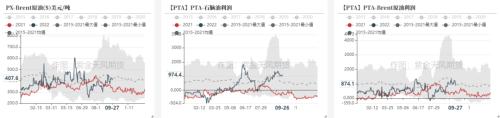

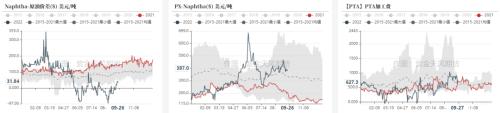

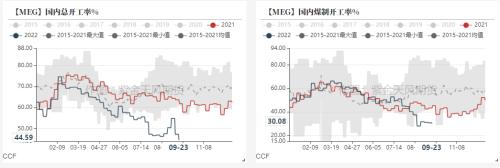

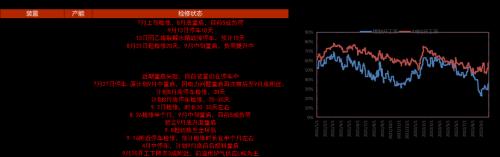

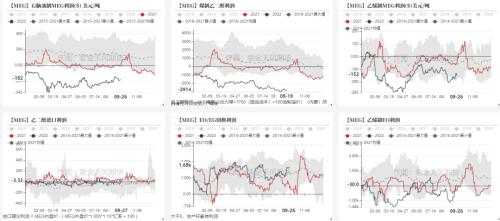

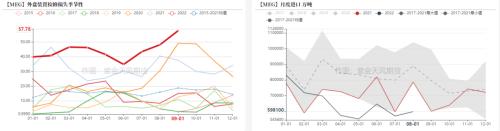

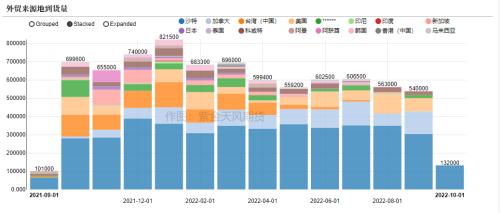

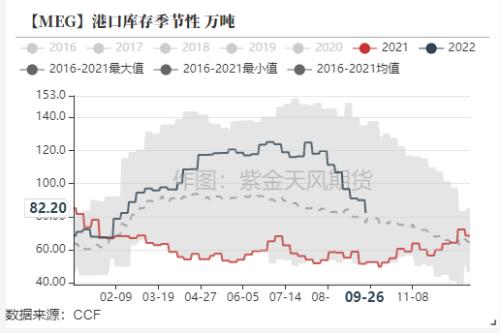

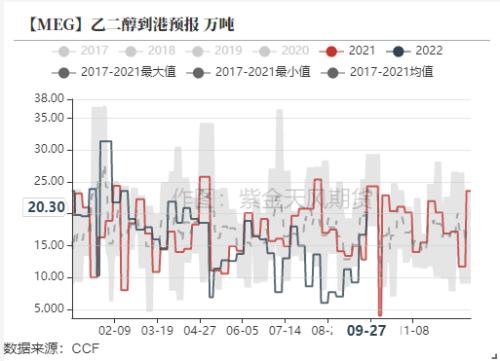

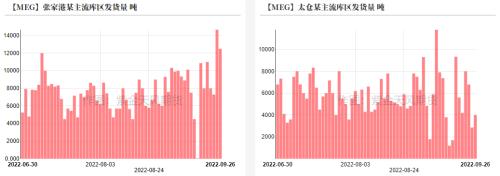

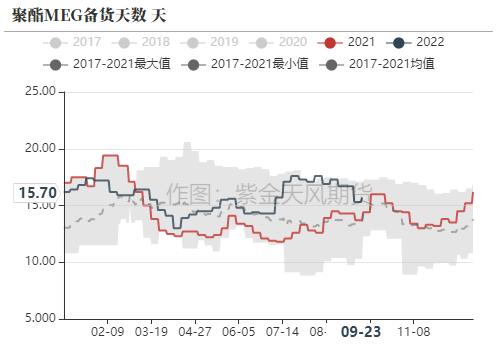

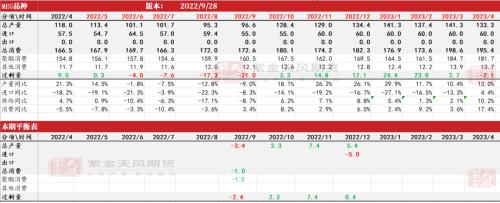

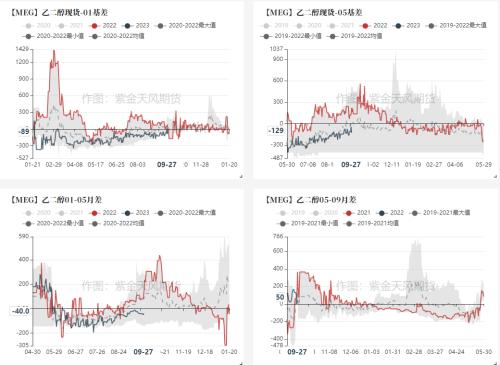

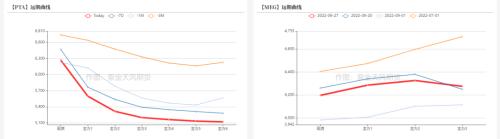

观点小结:PTA 核心观点:中性近端平衡偏强与预期过剩矛盾格局博弈,短期跟随原油波动。 现货:谨慎偏多现货市场买气一般,报盘基差走弱,现货在01+850-900附近商谈。 装置变动:中性主流供应商提升负荷,但PX产量回升偏慢,PTA产量回升预计有限。 下游需求:偏空织造有降负荷预期,聚酯库存及现金流压力偏大,需求偏弱。 供需平衡:偏多PTA平衡表现偏紧,9月维持去库,10月预计紧平衡,PX和PTA新装置投产前偏紧。 加工利润:谨慎偏空产业链利润维持偏强,整体价差中性偏高。 观点小结:乙二醇 核心观点 :谨慎偏多短期近端有继续去库预期,近端下方空间不大,预计维持区间震荡。 现货:谨慎偏强市场商谈一般,目前现货基差在01合约贴水55-60元/吨附近,商谈4180-4185元/吨。 装置变动:谨慎偏多古雷延后重启,煤制重启偏慢,关注检修持续性。 进口:谨慎偏多近洋检修偏高,9-10月进口评估55万吨。 下游需求:谨慎偏空新订单持续性不好,临近假期下游存放假可能,成品库存压力偏大。聚酯库存压力偏高,有减产计划。 供需平衡:中性9-10月预计维持偏紧去库,关注检修持续性。 加工利润 :谨慎偏多油制利润小幅明显修复,整体亏损。 终端织造旺季不旺 织造订单氛围小幅走弱 上周加弹织机开机环比走弱,截止上周五(23日),加弹开工率68%,织造开工77%,印染开工率77%。 终端中秋节后订单环比小幅走弱,国庆临近终端放假或有增加,新订单氛围小幅走弱,涤纶坯布库存1个月偏上,库存下降放缓,织造原料备货在10-15天附近。终端表现旺季不旺。   数据来源:CCF,紫金天风期货研究所 聚酯负荷持稳 截止9月23日,聚酯即时开工率稳定至84.02%附近,聚酯加权库存27天附近,聚酯加权利润盈亏平衡附近。 旺季聚酯负荷回升有限,稳定在84%附近,成品库存去化困难,下游原料采购积极性不高,聚酯利润进一步压缩。聚酯大厂有减产计划。  数据来源:CCF,紫金天风期货研究所 聚酯库存持稳回升 截止23日,POY、DTY、FDY和短纤库存分别为31、32、28.5和13.6天,库存高位小幅回升。旺季下游提负但采购积极性仍偏差,产销维持偏弱,聚酯库存再次面临累库。  数据来源:CCF,紫金天风期货研究所 聚酯利润再次压缩 终端订单改善有限,聚酯库存压力抬升,聚酯利润再度压缩。当前除瓶片外各产品基本均面临亏损,瓶片利润也较前期高点压缩明显。  数据来源:CCF,紫金天风期货研究所 聚酯开工率评估 截止上周五(23日),聚酯周均负荷84%左右,长丝负荷回升中,短纤因为利润差负荷下降,瓶片负荷维持偏高。 由于短纤降负,长丝利润不佳,大厂有减产计划,后续开工回升速度预计偏慢,9-10月评估开工率84%附近(环比不变)。  数据来源:CCF,紫金天风期货研究所 PTA现实强势预期悲观 PTA装置检修高位 装置变动,中泰化学(6.72 +0.30%,诊股)21日检修40天,福海创提负至8成,YS宁波220万吨正常运行,YS大化225计划9月底升温重启,新材料提负至9成,仪征本周重启。 主流供应商逐步重启中,原料投产偏慢,10月或存继续减合约的动作。   数据来源:CCF,紫金天风期货研究所 PTA库存下降 PTA本周社会库存环比下降至165万吨,仓单数量集中注销后偏低,在库在港货维持紧张。 仓单数量方面,供应商交仓单动作,截止9月26日郑商所PTA仓单0.31万张。   数据来源:杭州忠朴,郑商所,紫金天风期货研究所 PTA平衡表 本周供应端,主流供应商提负中,供应端产量小幅提升。需求端,聚酯有降负计划,9-10月评估开工率84%。 出口端,8月出口下降,据闻印度有采购行为,预计体现在9月出口环比增加。 平衡表来看,9月维持明显去库,短期原油下跌叠加预期装置投产1-5走反套。新装置落地前月差或有反复,落地后关注结构转变的机会。  数据来源:CCF,紫金天风期货研究所 美国汽油裂解/辛烷值变动不大 美国汽油与辛烷值价格往年同期正常区间震荡,RVP向冬季汽油调整,高辛烷值组分需求回落。 美国汽油产量不足,调油经济性尚可。辛烷值环比走弱,但同比强劲。   数据来源:路透,紫金天风期货研究所 亚洲芳烃调油仍在继续 汽油需求转弱,亚洲和美国调油经济性边际下降,亚洲地区日本装置仍有调油动作,芳烃化工产量不高,后续有切回化工的预期,关注亚洲PX提负的动作。美国的调油经济性仍偏好,歧化装置年内开车困难,但美亚套利窗口关闭,亚洲出口美国量下降。 亚洲裂解开工率进一步下滑(韩国、日本、东南亚),py gas产出低位,裂解汽油芳烃产出量偏低,未来几个月较难改善。    数据来源:WIND,普氏,紫金天风期货研究所 芳烃美亚套利价差小幅反弹 近期甲苯/二甲苯/对二甲苯美亚套利价差反弹,套利窗口关闭中,美韩运费在200美元附近。 美国歧化利润偏差,年内歧化装置预计检修或低负荷。美亚套利窗口关闭,美国辛烷值仍在往年高位,调油需求仍在,套利价差打开后,中东和欧洲的PX可能回去美国。 国内PX进口量预计边际回升,但亚洲检修量维持高位,进口回升量有限。    数据来源:WIND,紫金天风期货研究所 PX平衡表 国内PX装置动态,海南炼化停车,福化重启一条线,天津石化计划重启,浙石化小幅提负荷,国内产量缓慢提升中。 海外检修,日本Enoes一条PX9月中意外停车10月初重启。印度信赖降负至6成,韩国SKGC130万吨装置开始停车,乐天50万吨计划10月中检修2周,台湾FCFC72万吨计划10月检修3周左右。9-10月海外装置检修量维持高位,进口回升预计偏慢。 平衡来看,10-11月PTA预估检修量不大,PX国内负荷和进口回归偏慢,PX整体维持偏紧平衡状态。PX供应紧张明显缓解依赖于新装置投产,据闻盛虹计划试车中,关注其PX投产进度。   数据来源:CCF,紫金天风期货研究所 估值上,产业链价差偏强 产业链价差方面,PTA-布油价差目前在年内高位,往年同期中等水平。 目前新装置未投产,产业链价差集中在PXN,新装置投产后利润预期存压缩空间。   数据来源:紫金天风期货研究所 MEG库存预期下降 乙二醇负荷维持低位 根据CCF,截止9月23日乙二醇周均总负荷44.6%,其中煤制负荷30.08%。油制装置重启中,煤制检修量大,重启速度偏慢。  数据来源:CCF,紫金天风期货研究所 煤制装置重启偏慢 本周装置变动,油制装置,恒力9月23日陆续重启,古雷延后重启,扬子石化、上海石化(3.00 -0.66%,诊股)2条线全环氧运行,镇海一条线计划11月检修1个月。 煤制装置,沃能重启,天业3套重启时间推后(原计划9月下),天盈重启失败(原计划8月底),陕煤渭化和陕西延长计划8月底停到9月底,建元9月底计划重启,广汇重启推后至9月底。河南能源有可能月底重启,华谊9月19日检修半个月。 煤价高企,预计10月煤化工回来的量有限。  数据来源:CCF,紫金天风期货研究所 新装置计划投产中 新装置动态方面,浙石化80万吨新装置8月中出料,运行正常。 陕煤9.8日投料试车,预计10月前后出产品。  数据来源:CCF,紫金天风期货研究所 主流工艺维持亏损 油制亏损小幅缓解,整体仍维持亏损。  数据来源:紫金天风期货研究所 进口量短期偏低 近洋烯烃效益差,裂解普遍降负,近洋进口量萎缩明显,海外检修维持高位,进口回升预计偏慢。 9-10月评估,沙特到港稳定,近洋增量偏少,北美加拿大降负,美国检修增加,套利价差偏低,北美增量预估也有限。   数据来源:52hz,海关总署,紫金天风期货研究所 港口库存继续下降 从到港量来看,上周预计到港16.7万吨,实际到港8.7吨,实际到港偏低,港口库存下降明显。 截止26日,华东主港地区MEG港口库存约82.2万吨,环比下降7.8万吨,库存继续下降。 9.28-10.7,预计到货总量在20.3万吨附近,到港偏低,乙二醇库存预计继续回落。     数据来源:CCF,紫金天风期货研究所 乙二醇平衡表 本周平衡表变动,恒力重启,古雷重启延后,煤化工重启偏慢。9月检修量维持高位。需求端9月评估负荷84%。9-10月进口评估55万吨附近。 平衡表来看,9-10月预计去库格局偏紧。港口库存下降至80万吨附近,进口后续回升偏慢,短期有继续去库预期,近端下方空间不大,预计维持区间震荡。  数据来源:CCF,紫金天风期货研究所 价差结构 PTA基差偏强月差压缩  数据来源:WIND,CCF,紫金天风期货研究所 乙二醇港口去库基差走强  数据来源:WIND,CCF,紫金天风期货研究所 远月结构   数据来源:郑商所,大商所,新交所,紫金天风期货研究所 |

|

|  |

|

微信:

微信: QQ:

QQ: