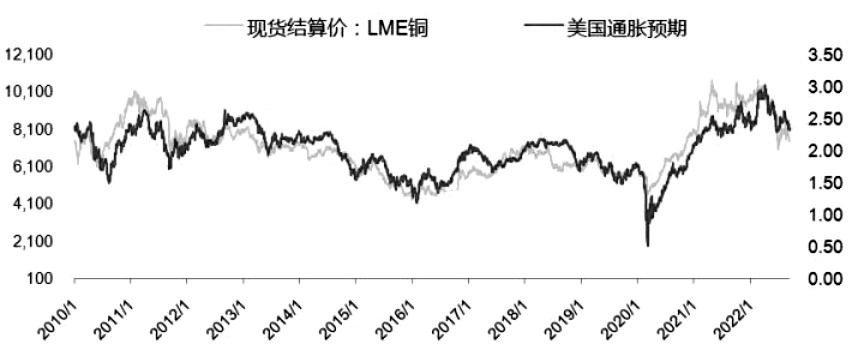

期货日报 外围市场忧虑重重 在美联储控制通胀决心不变的条件下,接下来货币紧缩措施将持续出台。非极端状况下,实际通胀有望回落,进而导致市场通胀预期下降,而铜也将因此再度下跌。  图为美国通胀预期与LME铜现货结算价走势

今年在新冠疫情肆虐和俄乌冲突的背景下,大宗商品价格波动剧烈,铜作为交易体量最大的有色金属,在今年前9个月振幅接近40%。从基本面看,铜市供需相对均衡,并无尖锐矛盾,但因其具有较强的金融属性,使得当前环境下,铜的核心矛盾在于市场对美联储快速加息所带来的经济衰退风险的担忧。 从供需面来看,铜现货粗炼费从年初的62美元/吨上涨至当前的82美元/吨,显现出矿端供给较年初更宽松,以智利为代表的南美铜矿产量虽有下滑,但占全球铜需求一半以上的我国今年从南美进口铜矿数量却未受到影响,相反还有一定增加。放眼2023年,受益于新建和扩建矿山的额外产出,ICSG预计全球精炼铜产量预计增长3.6%,铜市存在增产预期。需求方面,受行业周期影响,尽管房地产和家电行业出现大幅下滑,但电力和“风光电”等新能源领域的异军突起,使得铜需求小幅增长,整体供需保持相对均衡。 从宏观面来看,当前最大经济体美国正面临经济形势恶化与40年未遇的高通胀问题。近几月,美联储通过大幅加息缓解通胀,而加息外溢效应引发金融市场动荡、资本流动加速、非美元货币贬值等冲击,使得金融属性较强的铜直接受到影响。 回顾2015年年底到2018年年底美联储加息周期,铜价不仅没有下跌,反而有一定上涨。但在此之前,铜价已经因Taper预期在2013—2014年下跌一轮,当时美国经济正经历复苏,就业环境持续改善,为防止流动性过剩与通货膨胀,时任美联储主席伯南克于2013年5月提出Taper概念让市场倍感意外,货币收缩预期导致十年期美债收益率迅速冲高。 自那时起,市场开始就Taper预期交易铜,随后的一年半时间内铜价持续下跌,到真正加息靴子落地后,铜价却有所反弹,这表明上一轮对铜价产生影响的并非Taper落地,而是Taper预期。 本轮Taper预期始于2021年下半年,以美债收益率辅助判断,2021年下半年市场开始担忧流动性收紧,美债收益率持续走高,但从Taper预期到第一次加息,铜价未有明显反应。直到今年6月,美联储宣布大幅加息75基点以控制通胀,铜价才开始破位下跌。回顾两次Taper进程,2013年的Taper预期带来了铜价的明显下跌,而在本轮Taper预期出现后,铜价依然维持高位振荡,甚至一度逼近前期高点,其原因或在于本轮加息周期与金融危机后加息周期的通胀预期差异。 我们以十年期美债利率(名义利率)与十年期通胀指数国债利率之差代表通胀预期。上一轮Taper推出,是基于美国经济的复苏,就业环境改善,通货膨胀有走高势头,Taper概念的提出降低了市场通胀预期,从而对铜价形成压制。而本轮美联储2021年6月议息会议释放Taper预期,同时上调了经济与通胀预期,并表达通胀是临时性压力,因此通胀预期并未因Taper预期而降低,铜价维持高位振荡。进入2022年,美国通胀仍居高不下,3月美联储首次加息25个基点,虽然控制通胀意图明确,但加息幅度小,对降低通胀收效甚微。随着5月通胀数据再创新高,美联储强力加息对抗通胀的决心日益坚定,这与上一轮加息面临的情况完全不一样。截至9月,美联储已加息4次,并在6月和9月都历史性宣布加息75个基点,可谓剑指通胀,在6月加息75个基点之后,通胀预期大幅走低,铜价开始破位下跌。 通过对两轮铜价变动周期的回顾我们发现,在美联储针对加息或收缩货币政策进行预期引导时,只有明显影响通胀预期的措施或言论才会对铜价走势产生较大影响。从更深层次来看,这或许表明对铜价产生直接影响的是通胀预期而非Taper。通过对2010—2022年历史数据的回归我们发现,铜价与通胀预期的相关系数高达0.8215。 目前市场预期的通胀目标达到2.4%,低于美联储2%的长期通胀目标。在美联储控制通胀决心不变的条件下,接下来货币紧缩措施将持续出台。非极端状况下,实际通胀有望回落,进而导致市场通胀预期下降,而铜也将因通胀预期下降而再次下跌。(作者单位:大有期货) |

|

|  |

|