来源:中信建投(23.79 +0.17%,诊股)期货微资讯 摘要 4月以来锡价暴跌,3个月内跌幅达46%,接近2016-2019年震荡价格水平。宏观方面,美联储年内第三次加息75基点落地,市场预计年内还将计息100-125BP,锡价承压运行。供给方面,国内重点锡炼厂复工,产能逐步释放,伴随海外口岸放开,锡供应预计稳中有增。需求方面,“金九银十”催化焊料与镀锡板下游消费情绪回温,库存进入年内较低水平,说明需求边际小幅改善,但较往年表现疲软,整体供需依旧会呈宽松状态。综合分析来看,宏观偏空,基本面格局整体仍偏弱,预期锡价将在当前区间弱势震荡。操作上,建议短期内轻仓持有空单,逢高加码沽空,未来需持续关注消费端复苏情况。 一、 市场回顾 2022年4月至9月22日,沪锡价整体呈下跌趋势,跌幅为46.4%,振幅为52.07%。4月初至7月中旬,沪锡价呈暴跌趋势,自348500元/吨跌至7月中旬180150元/吨见底,最大跌幅达46.23%。同期伦锡价格同为走弱,跌幅较沪锡更大,达50.01%,主要原因是人民币贬值的影响。7月中至8月末,沪锡呈低位震荡偏强状态,反弹至207500元/吨,反弹幅度为15.18%,振幅14.23%;8月末至9月22日,沪锡价格弱势震荡,最大下跌10.92%至9月2日探底169380元/吨,截至9月22日收于184400元/吨,恢复7月中旬触底最低价格。  二、消费端分析 锡消费市场重要领域整体情绪低迷,受终端回暖影响预期四季度锡消费环比可实现小幅增长,但较去年同期相对持平。据ITA国际锡协统计,在锡的冶炼产物精锡消费结构中,锡焊料和镀锡板是最主要的锡制产品,分别占锡消费总比48%、12%,此外精锡应用于锡化工(17%)、铅酸电池(7%)、锡铜合金产品(7%),可在食品、电子、汽车、医药、纺织、建筑、工艺品制造等行业得到广泛应用。其中,锡焊料主要应用于电子工业、家用电器、电子计算机;90%的镀锡板(马口铁)应用于制罐工业、包装材料等食品工业;67%的锡化工为浮法玻璃、PVC制品等地产后周期产业链产品。整体来看,终端电子、制罐业市场利好消息、强势外需有望助推环比增长,带动锡焊料、镀锡板消费,但受整体宏观经济情绪不佳影响,同比疲弱。房地产行业政策托底运行,预期四季度锡化工消费降幅有望改善。铅蓄电池与光伏焊带及相应产业虽有发展前景,但由于在锡消费占比中基数小,四季度预期难以给锡消费带来明显增速。 2.1电子市场回暖或改善锡焊料消费情绪,但同比仍将偏弱 上半年电子家电市场消费疲软,向上传导至锡焊料生产企业带来减产影响,随着三季度末电子市场新机发布井喷,预期四季度锡焊料消费有望小幅回升,但电子、家电等消费疲软态势短期难以扭转,预计锡焊料需求同比仍是下滑。 上半年电子行业消费不佳,随着四季度进入电子消费传统旺季,预计手机市场环比小幅回弹,改善锡焊料消费疲弱态势。今年以来,光电子器件、集成电路产量较往年表现较差,2022年1-8月光电子器件、集成电路累计产量分别达7481.8亿片(套)、2181亿块,同比-6.7%、-10%;其中,8月光电子器件、集成电路产量分别为831亿片(套)、247亿块,同比分别-13.8%、-24.7%,环比分别-16.95%、-9.19%。 在电子行业终端数码产品中,随着传统消费旺季到来,四季度电子市场消费预期转好,但整体来看对锡焊料消费增幅改善有限,或仍不如往年表现。今年来,手机创新不强叠加年初早期疫情反复、海外通胀影响,手机机消费市场低迷。1-8月我国电子计算机、智能手机累计产量分别为2.9亿台、7.5亿台,同比-6.1%、-4.2%;其中,8月电子计算机、智能手机产量分别为3302万台、9327万台,同比-18.7%、-11.4%,环比-7.42%、4.65%。截至8月末,今年手机累计出货量2亿台,同比-19.5%,而8月出货量达2690.7万台,同比-12.9%,环比35.16%,显示出市场备货情绪转好,但整体来看不如同期积极。三季度末、四季度是消费电子传统旺季,9月以来Apple、华为等多家海内外公司新机发布、折叠屏及VR/AR技术加速起量,手机备货与出货量有望增加,电子市场消费或将迎来起色,但较往年相比消费仍为疲弱,对锡消费改善空间有限。 国内家用电器产量同比、环比均出现下滑,电器市场需求仍弱势运行。2022年1-8月彩色电视机累计产量12174.1万台,同比增长7.2%;8月产量为1802.1万台,同比增长16.5%,环比增长9.22%。受上半年国际冲突格局、国内消费低迷因素影响,同期家用空调、冰箱、洗衣机产量表现较差,1-8月三类家用电器产量累计分别达10651.35万台、5591万台、4768.99万台,同比下降3.5%、5.7%、2.9%;8月产量分别达1124.9万台、702.3万台、657.71万台,同比分别为8.71%、-5.5%、+5.6%,环比分别下降8.52%、3.63%、0.43%。其中,7月家用空调、冰箱、洗衣机销量分别为1204.89万台、636.93万台、560万台,同比10.58%、-10.99%、+4.39%,环比-9.36%、-3.13%、+8.68%。在传统“金九银十”消费旺季,家电消费需求有所改善,但实际改善幅度有限,且旺季过半,预计未来家电业对于锡消费改善影响较小。  整体来看,锡焊料生产较弱,四季度仍需关注锡焊料企业产能释放程度及消费旺季中的市场情绪。据安泰科数据,家用电器、通讯、计算机在锡焊料消费结构占比中分别约为23%、16%、16%。2022年上半年,焊锡条价格有下降趋势,6月重点锡焊料企业产量7651吨,环比减少2.66%。上半年消费市场疲软拖累企业开工与产能释放,预计9月焊锡开工率为76.65%,环比小幅增加0.11%。随着四季度消费旺季来临,未来需要关注市场消费回升节奏。 2.2制罐需求延续向好,助力镀锡板消费稳态 镀锡板供给端产量基本稳定、需求端呈现内需疲软外需旺盛。2022年1-6月重点企业共生产镀锡板(马口铁)242.38万吨,累计同比-2.08%;8月重点企业镀锡板实际产量42.94万吨,环比-0.17%。上半年镀锡板出口大增,1-7月累计出口量98.2万吨,同比+48.47%,其中,7月出口量为14.8万吨,同比+52.51%,环比-1.07%。上半年镀锡板进口量降幅较大,1-7月累计进口总量4583.11吨,同比-66.4%,7月进口量为554.87吨,同比-64.18%,环比+22.85%。 终端制罐产量环比基本实现增长,外需表现强势,制罐业有望带动镀锡板消费,预计四季度马口铁或将带动镀锡板消费维持稳定。2022年1-6月全国规模以上罐头食品制造企业、饮料制造企业产量达分别达到332.5万吨、9066.2万吨,同比-8.7%、-1.5%;6月当月罐头、饮料产量分别为58.6万吨、1828.0万吨,同比-9.8%、-2.8%,环比+13.99%、+18.42%。2022年1-8月农产品(5.21 -0.57%,诊股)罐头累计出口量为151.68万吨,同比17.9%,环比13.3%;其中,8月出口量达17.80万吨,同比7.97%,环比-3.81%。内需方面,三季度末、四季度将迎来农产品秋收季节,食品制罐需求就有小幅释放;外需方面,受俄乌冲突等影响,海外罐头产能释放受险,我国制罐业出口订单量将延续向好。  2.3地产市场至暗时刻已过,锡化工消费降幅放缓 政策托底叠加“金九银十”托底房地产行业,玻璃、PVC需求或有小幅回暖,4季度锡化工降幅改善。锡化工应用于建筑地产行业的主要方式是用于生产浮法玻璃,浮法玻璃是民用建筑中最好的玻璃,成本比普通平板玻璃略高4元每平米,主要用于地产竣工端,因而建材行业发展在很大程度上决定了浮法玻璃需求市场的趋势。今年1-7月平板玻璃累计产量6.01亿重量箱,同比增长0.4个百分点,7月产量达8691万吨,同比下降0.9%,环比下降0.4个百分点。截至8月末,我国浮法玻璃企业开工率为85.33%,环比下滑0.67%;产能利用率为84.56%,环比下滑0.73%;截至8月下旬,重点省份生产企业库存总量6004万重量箱,较6月底减少1188万重量箱,整体小降。此外,PVC制品同为锡在房地产、装修行业中的重要化工产品,1-6月PVC装置产量为1122.76万吨,同比-2.41%,企业整体开工率为80%,平均产能利用率78.92%,同比-3.90%;其中,6、7月产量分别182.38万吨、191万吨,环比分别-6.03%、+5.19%,同比分别-6.02%、0.42%,需求表现疲软。 楼市政策与“金九银十”消费旺季给地产行业形成发展支撑,锡化工降幅或将逐渐放缓。2022年上半年,由于房地产资金缺口及地产市场消费疲软,浮法玻璃、PVC需求受抑,价格持续走低。整体看,中央政治局会议释放“保交楼、稳民生”等地产红利政策,四季度地产行业相关消费相较前三季度或有所释放,预计锡化工消费降幅环比改善,但整体较往年仍有疲软态势。  2.4铅蓄电池需求旺盛,有望贡献消费增幅 龙头企业铅酸电池业务恢复,汽车与电动两轮车市场需求仍有空间,预期四季度铅酸电池销量将稳定增长。铅酸蓄电池终端下游主要应用于启动电池(45%)和动力电池(28%)。启动电池主要应用于机动车(汽车、拖拉机、摩托车等)的启动与照明,动力电池则主要应用于电动自行车中。根据铅酸蓄电池供应商Exide专利含锡量2%的板栅合金、传统板栅合金含锡量为0.7%-1.5%,结合铅合金板栅在铅酸蓄电池中占比24%-30%,预计铅酸电池含锡量约为0.168%-2%。2022年6月,骆驼股份(8.85 -1.01%,诊股)低压铅酸电池电池主机配套销量环比增长超过80%;天能股份(35.59 +1.08%,诊股)实现2022年上半年铅蓄电池业务收入148.56亿元,同比+8.35%。 自6月汽车产业供应链逐渐恢复以来,企业加快生产节奏弥补损失,同时受购置税减半、地方政府促汽车消费鼓励政策叠加下,汽车产销恢复表现。据中国汽车工业协会预测,2022年中国汽车总销量将达2750万辆,同比增长5.4%。在两轮车动力市场,铅蓄电池则凭借高性价比及安全性,仍然维持主导地位。2022年上半年,两轮电动车龙头企业雅迪控股销量达360万台,同比增长4.1%;爱玛科技(52.48 +5.32%,诊股)上半年受两轮电动车市场需求旺盛、销售规模扩大等因素影响,营业收入较同期增长29.08%;新日股份(21.14 +2.47%,诊股)上半年内产品销量增长,营业收入同比增长17.14%。据预测,2022年中国两轮电动自行车销量有望达4415万辆,同比增长7.68%。  2.5光伏焊带市场实现增长,小基数难撼动锡消费结构 2022年上半年新增光伏装机用锡量约2887吨,预计下半年新增光伏装机耗锡约4125.5吨。光伏焊带(镀锡铜带)是光伏组件焊接中的影响组件电流收集效率的重要原材料。据欧光协预测,每1GW光伏组件用锡量约为93.5吨。中国电力企业联合会数据显示,2022年上半年光伏装机容量336.77GW(同比+25.8%),用锡量约为31488吨;新增光伏装机量累计30.88GW,新增用锡量约为2887吨,同比增长17.87GW,同比新增用锡量约1670吨。据国际锡协估算,2022年全球光伏行业用锡量有望达到16000-19000万吨。光协预计,2022年我国光伏新增装机量有望达到75GW,合计耗锡量7012.5吨左右。2025年前,光伏行业用锡量将以25%-40%的年均增长率持续增加,贡献锡消费1%左右增速。 长期来看,根据《关于促进新时代新能源高质量发展的实施方案》目标,2030年我国太阳能(6.96 +0.29%,诊股)等清洁能源发电总装机容量将达到1200GW以上,伴随着欧洲光伏市场持续火爆,虽然出口量及光伏焊带可带来消费增长,但由于光伏焊带及能源产业消费占比不足锡消费结构的7%,因而对整体增量影响有限。 三、 供给端分析 锡矿、精炼锡产量与进口供给充足,库存将维持基本稳定。我国锡矿储量丰富,主要从亚洲地区进口锡矿砂及其精矿、精锡进行产量补充。上半年受消费市场运行低迷影响,出现累库;受锡价下行及市场影响,6月中旬国内主流精锡冶炼厂前置检修停产计划,库存下降至年均较低水平。随着7月下旬冶炼厂复工复产、主要进口国口岸开放,预计四季度库存量将波动稳定在2000吨水平。 3.1 减停产结束,精炼锡矿产量回弹 矿石端储量充足,冶炼端受停产复工产量反弹回升。全球锡矿资源储量分布集中,其中中国(110万吨)占比达22%。2022年1-7月我国锡矿累计产量达16560.02吨,同比增长5.92%。其中,7月锡矿产量为2675.43吨,同比增长13.63%,较上月增加388.42吨,环比增加16.98%。 2022年1-8月精炼锡累计产量10.2万吨,同比下降7.69%,主要原因是自6月起受锡价快速下跌影响,国内主流冶炼厂提前了检修停产计划,导致合计影响16100吨精锡产量缩减,损失占国内锡冶炼厂总产量的75%左右。随着7月下旬冶炼厂陆续复工,据安泰科统计国内21家主流冶炼厂(涉及精锡产能32万吨,总产能覆盖率97%)7月精锡总产量为6242 吨,环比下滑50.2%(6月产量修正为12526吨),同比下滑6.9%,由于部分地区受限电政策影响,产量回升有限,8月精炼锡产量1.43万吨,同比增长6.72%,环比增加0.93万吨,增长186%,预计9月精锡产量将与8月产量持平或有小幅增长。 3.2 缅甸口岸转开放,预计进量实现增长 精锡进口量受主要国家口岸开放影响有所增长,预计进口业务将保持缓慢增长态势。我国虽然是锡储量和产量第一大国,但冶炼产能远大于矿产能,锡精矿无法完全自给,因此依赖进口锡矿补充。从进口地区看,我国锡矿砂及其精矿主要从亚洲进口,进口量占比达到82.45%。2022年1-7月锡矿砂及其精矿、精炼锡累计进口量分别为15.13万吨、1.63万吨,同比增长22.21%、381.66%,7月锡矿砂及其精矿、精炼锡进口量分别达2.31万吨、0.15万吨,同比增长39.72%、779.29%,环比分别为+63.29%、-47.42%。其中缅甸地区为国内锡精矿的主要进口国,自7月缅甸通关口岸开放以来,贡献进口量达1.75万吨,环比增加8578吨,增长96.44%。精炼锡进口量在上半年同比增长近4成,尤其是7月份受国内需求刺激环比大增;随着内外盘价差倒转影响,预计四季度精锡进口业务将维持稳定。 四、 库存与升贴水 7月至今上期所库存锡库存去化至年平均偏低水平,预计受弱需市场影响,库存或波动稳定于2000吨。截止9月22日,上期所库存1595吨,较年初增加458吨,增幅40.28%;较今年以来最高点(6月29日达峰值)减少2591吨,减幅达61.89%;较今年以来最低点(9月9日)增长374吨,增幅30.63%。LME最新库存为4965吨,延续了自2021年末以来的上行趋势,预计海外需求受美元加息影响,需求难言乐观,库存或持续积压。  五、 总结:偏弱运行,沽空为主 相比于锡的需求前景,锡矿供给稳定,国内冶炼厂停产后减库逐步推进,但消费市场弱需求明显走势偏弱。宏观面上,全球流动性持续缩紧预期,经济下行压力愈发增大。基本面上,需求端电子市场情绪改善不足,地产行业维持疲软态势,预计四季度锡价趋势仍以弱势震荡为主旋律,建议逢高沽空为主。 |

|

|  |

|

微信:

微信: QQ:

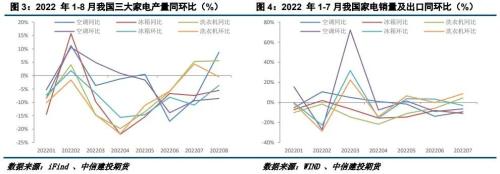

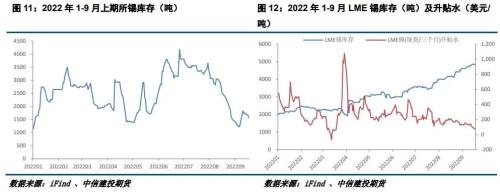

QQ: