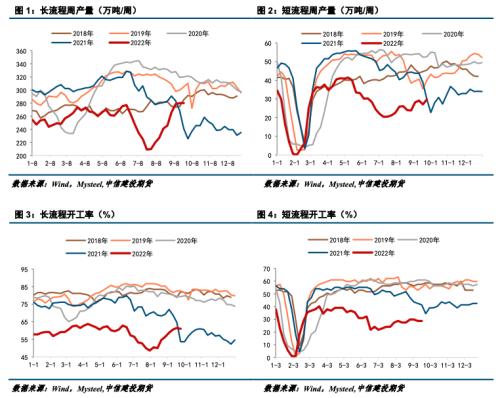

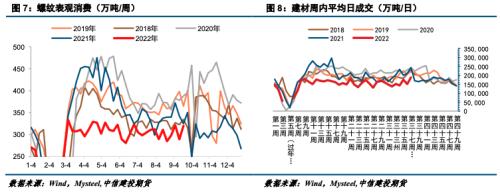

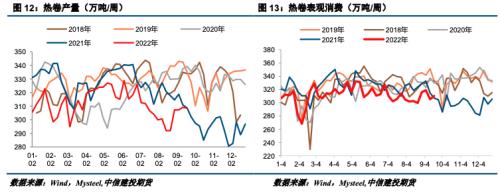

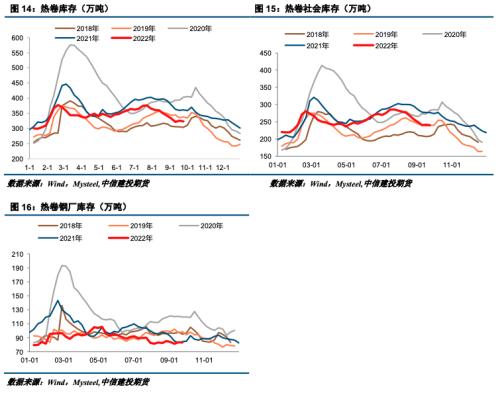

来源:CFC金属研究 摘要 本期策略: 铁矿:2301合约700-750区间操作,中长期偏空对待。 钢材:2301合约3500-4000区间操作,中长期偏空看待。 钢材方面:宏观方面,本周美联储公布9月利率决议,短期内最大的利空落地,接下来市场交易的逻辑将更侧重国内。二十大召开在即,最近国内“保交楼”等利好消息继续传出,房建需求环比好转明显。另外,市政及基建项目方面,目前专项债使用限制时间越发靠近,多地学校、医院、道路建设等有所增量,接下来市政项目依旧能占据较大份额。产业端,本周五大品种钢材复产力度减弱,分品种看,建材和板材产量变化均不大。建材复产接近顶部,本周新增复产有限。本周钢材表需回暖是提振市场情绪的重点,台风天气及中秋节假因素扰动过后,本期螺纹表需回补反弹,节前补库预期有所兑现。总体而言,若近期需求旺季确认,钢价将有所提振,但中长期的衰退交易主线仍不容小觑。 铁矿方面:本周铁矿价格受海外加息及钢材需求影响明显,节奏上继续跟随成材运行。随着美联储加息力度确定,市场避险情绪释放,盘面及现货价格先跌后涨。铁矿本期发运及到港量环比持续回升,钢材表需强于预期,库存低位回升,开工率接近年位高位,节前补库需求释放,而样本钢厂亏损过半,后续随铁矿石供应逐步恢复与铁水产量高位回落,铁矿价格承压运行。 不确定因素: 需求持续性,房地产风险 一 螺纹 1.1 本周现货市场表现:  1.2 螺纹供给:长流程复产处于高位  建材复产接近顶部,本周新增复产有限。Mysteel周度数据显示,螺纹产量近两周环比持续趋弱。截至9月23日,螺纹周度产量309.75万吨,环比增产2.67万吨。从工艺角度来看,本周长流程产量280万吨,环比减少0.02万吨,前期检修的长流程高炉复产基本完成,长流程产量及开工率均处于年内高位;本期短流程产量有所增加,本周短流程增产2.69万吨至29.75万吨。 7月份建材减产后,钢材产品吨钢利润好转,利润驱动产量迅速复产,然后复产又不可避免的侵蚀了吨钢利润。从钢厂生产状态来看,长短流程企业仍受盈利水平困扰。废钢涨价导致电炉亏损减产,本周电炉亏损情况稍微改善,但依然亏损。长流程利润情况比短流程好些,目前维持在100-150元/吨左右。目前建材复产依然还是依靠长流程,所以当螺纹价格下跌时,铁矿、焦炭的抗跌能力很强。  1.3 螺纹表需:表需高于市场预期  表观消费方面,本周螺纹表需319.80万吨,环比增加30.72万吨。台风天气及中秋节假因素扰动过后,本期螺纹表需回补反弹,节前补库预期有所兑现。高频数据上,本周237家贸易商本周日均成交18.8万吨,环比增加3.7万吨。22日237家贸易商建材成交量为24.02万吨,为近两月高位。螺纹表需有边际复苏迹象,建材成交若能连续保持在18万吨上方,需求旺季基本能确定。 1.4 螺纹库存:低位去库持续  本周螺纹钢总库存711.57万吨,环比减少10.05万吨,继上周中秋垒库后,本期恢复去库态势。分环节来看,本期社会库存环比减少10.37万吨至485.9万吨,钢厂库存环比增加0.32万吨至225.67万吨,厂库已经连续两周垒库,但量级非常小,库存绝对量不高。螺纹社库、厂库均处于绝对量低位水平,库存压力均不大。 二 热卷 2.1 热卷供需:产量遇顶回落,需求边际改善  供给端,Mysteel周度数据显示,截至9月23日,热卷周度产量308.52万吨,环比减产0.64万吨,热卷产量见顶承压。需求端,截至9月23日,热卷表需310.37万吨,环比增加5.16万吨。本期板材除了冷轧少许增产外,热卷和中厚板均小幅减产。 2.2 热卷库存:库存回升  截至9月23日,热卷本周去库1.85万吨至323.42万吨,其中厂库去库0.46万吨至83.18万吨,社会库存去库1.39万吨至240.24万吨。目前热卷总库存水平低于2019年,9月库存持续处于低位,结构相对健康,预计国庆节前变化不大。

2.3 钢材总结:

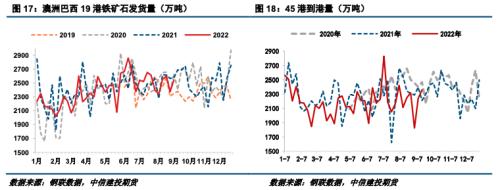

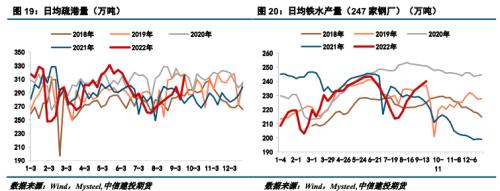

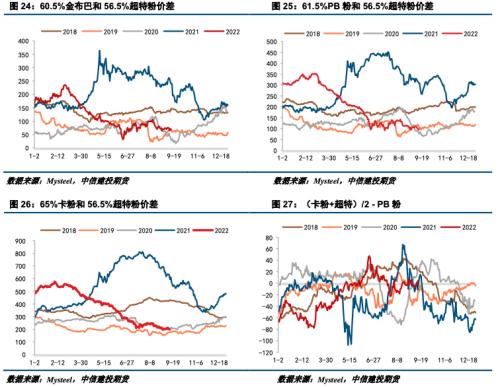

宏观方面,本周美联储公布9月利率决议,如期加息75个基点,至3.00-3.25%。美联储FOMC 9月点阵图显示,美联储预计在2022年至少还会加息125个基点。短期内最大的利空落地,接下来市场交易的逻辑将更侧重国内。二十大召开在即,最近国内“保交楼”、限购门槛放宽、公积金贷款额度提升等利好消息继续传出,前期停滞房地产项目得到一定活力。近两周水泥出货量明显好转,产能利用率已经提升到4个月来的高位,房建需求环比好转明显。另外,市政及基建项目方面,目前专项债使用限制时间越发靠近,多地学校、医院、道路建设等有所增量,接下来市政项目依旧能占据较大份额。 产业端,本周五大品种钢材复产力度减弱,仅增产2.06万吨至979.05万吨。分品种看,建材和板材产量变化均不大。建材复产接近顶部,本周新增复产有限,而板材除了冷轧少许增产外,热卷和中厚板均小幅减产。本周钢材表需回暖是提振市场情绪的重点,台风天气及中秋节假因素扰动过后,本期螺纹表需回补反弹,节前补库预期有所兑现,22日237家贸易商建材成交量为24.02万吨,环比增加41.8%,为近两月高位,螺纹表需有边际复苏迹象,建材成交若能连续保持在18万吨上方,需求旺季基本能确定。螺纹热卷的库存水平均处于低位,库存结构健康且去库压力小。总体而言,节前补库预期支撑钢价,若近期需求旺季确认,钢价将有所提振,但中长期的衰退交易主线仍不容小觑。 三 铁矿 本周铁矿价格受海外加息及钢材需求影响明显,也呈现跟随成材运行的趋势。随着美联储加息力度确定,市场情绪由悲观避险转为回暖,盘面及现货价格先跌后涨。铁矿本期发运及到港量环比持续回升,钢材表需强于预期,库存低位回升,开工率接近年位高位,节前补库需求释放,而样本钢厂亏损过半,后续随铁矿石供应逐步恢复与铁水产量高位回落,铁矿价格承压运行。 3.1现货价格:价格涨幅回落  3.2 铁矿供需:发运持续回升,样本钢厂亏损过半 供给端,澳洲、巴西铁矿石发运本周走高,到港量近两周持续回升,总体趋势略显向上。9月12日-9月18日Mysteel澳洲巴西19港铁矿发运总量2541.8万吨,环比增加167.7万吨。澳洲发运量1869.2万吨,环比增加127.1万吨,其中澳洲发往中国的量1527.4万吨,环比减少2.2万吨。巴西发运量672.6万吨,环比增加40.6万吨。全球铁矿石发运总量2940.6万吨,环比增加82万吨。9月12日-9月18日中国45港到港总量2359.6万吨,环比增加121.6万吨,中国47港到港总量2519.2万吨,环比增加172.0万吨,整体呈弱势运行。  需求端,本周钢材表需偏强,样本钢厂亏损过半。Mysteel调研247家钢厂高炉开工率82.81%,环比增加0.40%,同比增加3.26%,开工率近三周持续回升;高炉炼铁产能利用率88.32%,环比增加0.76%,同比增加3.66%,开工率接近年内高位,增长态势放缓;钢厂盈利率47.19%,环比下降5.62%,同比减少41.12%;日均铁水产量240.04万吨,环比增加2.02万吨,同比增加15.44万吨。铁水产量接近年内高位243万吨,钢厂仍处于低利润的状态,若国庆节前表需不及预期,铁水产量预计高位回落。  库存方面,国庆临近,钢厂铁矿石进口库存低位回升。9月23日Mysteel统计全国45个港口进口铁矿库存为13184.2万吨,环比减少228.92万吨;日均疏港量315.14万吨,环比增加35.36万吨。全国钢厂进口铁矿石库存总量为9911.04万吨,环比增加127.16万吨;当前样本钢厂的进口矿日耗近两月持续上升,本周为294.16万吨,环比增加4.22万吨,库存消费比33.69,环比减少0.05天。  3.3 铁废差  根据我们的测算模型,截至9月23日,铁水成本与废钢价差收得194.1元/吨,目前用铁矿比用废钢炼钢划算,铁矿价格有一定支撑。 3.4 高低品价差:中高品价差震荡  |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);