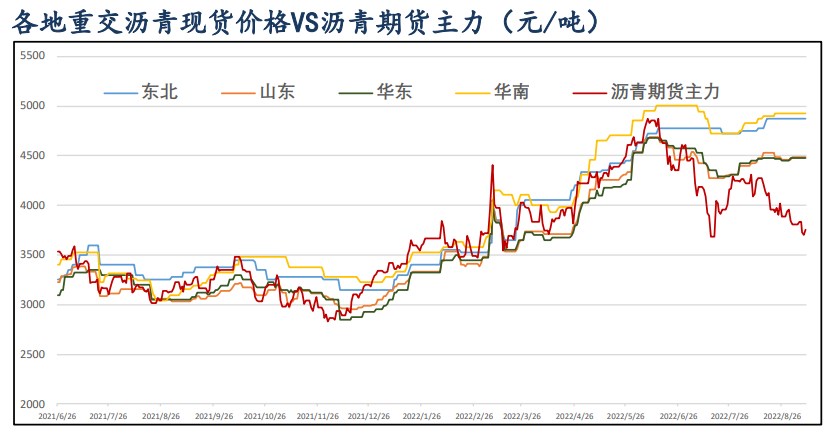

来源:南华期货 作者:南华期货 研报正文 期货行情:沥青(3608, -34.00, -0.93%)上周相对弱势,产量在上周大幅走高,市场继续交易在当前炼厂沥青方向综合加工利润高位水平下的增长逻辑,当前华东地区(含山东)的沥青产量已经来到了历史同期最高水平,但需要注意的是即便如此,上周沥青总体库存依然录得小幅去库的结果,说明当前需求端的复苏节奏同样不错,现货价格基本不变。 现货成交回顾:国际油价高位震荡,下游用户对高价资源接受度不高,北方低价资源跨区域分流至华东及西南市场,炼厂整体库存水平处于中低位,支撑国内沥青价格基本走稳。 本周国内华南、西南(云贵)地区沥青价格小幅上涨15-30元/吨,西北、东北、山东、华北、长三角及西南(川渝)地区沥青市场价格持稳。 近期由于沥青厂炼油利润修复,生产积极性提升,北方部分炼厂沥青恢复生产或满负荷生产,特别是山东地区,资源供应量增加,但多数资源需交付前期合同,现货外销资源仍显紧张,利好沥青主流成交价走稳。 华东地区刚需平稳,由于山东地区及本地部分炼厂低价资源流通,区内高价资源成交略一般,沥青价格暂时稳定;华南地区沥青资源偏紧,下游用户拿货紧张,周一本地中石化炼厂沥青价格上调30元/吨,带动区内沥青价格上涨。 目前国内中下游用户按需拿货为主,北方部分资源可分流至东北、华东及西南地区,南方地区需求尚可,厂库水平可控,支撑国内沥青价格走稳。 短期,随着疫情平复,部分地区或将赶工,需求支撑逐渐加强,利好炼厂出货,加之国内炼厂及社会库处于中低水平,国内沥青市场均价走稳。 截止上周四(9月15日),国内炼厂重交沥青主流成交价(与9月8日相比涨跌):西北4950-5070,东北4850-4900,华北4350-4600,山东4400-4570,长三角4800-4850,华南上调15至4930-4950,西南(川渝)5410-5460,西南(云贵)上调30至5390-5490元/吨。

估值端:从估值端而言沥青现货依然偏高,综合利润和裂解水平处于高位区间。但另一方面,上周焦化料和沥青现货价差进一步走高,焦化方向对比沥青方向的综合利润依然具有绝对优势。 短期而言,原料的问题依然偏紧,九月份的马瑞油到港量偏低,而我们跟踪沙特和俄罗斯近期的原油到港船期预报同样没有大的起色,因此短期估值端或依然处于高位水平,从基差角度而言12盘面依然偏低(静态推算12合约已经没有加工利润甚至亏损)。 驱动端:沥青产量上周大幅走高,华东炼厂(含山东)当前已经处于开足马力干生产的状态,在9月份原料问题偏紧的大背景下,这样的产量提升空间已经相对有限。 另一方面,俄油和中东油从船期上看亦没有太大的增量,因此可能主营炼厂未来CDU开工率的提升幅度也相对有限,渣油资源依然偏紧。 上周有传言我国将下放新一批成品油出口配额1500万吨,虽消息依然未经证实,但即便如此亦不能视为对沥青供需偏空的解读。 在当前原油原料供应依然偏紧的大背景下,常减压装置开工率受限,这样的成品油出口配额的下放或进一步加剧渣油资源的紧张,强化焦化方向对沥青方向的相对优势,因此某种程度上或应当一定程度的利多解读,除非原油原料未来的供应大幅增加,焦化-沥青的相对优势削弱,才能视为对沥青市场的偏空对待。 总体供需上,我们保守预估9月产量达到270万吨的水平,即便如此,9月总体或依然有望小幅去库,现货偏紧的格局延续。 成本端:原油暂时依然不看大跌,但重心可能有所下移(市场交易加息和衰退的预期愈发浓重),理论上讲只要原油不大跌,短期沥青现货端不大幅累库,现货有望维持当前价格区间,慢慢给予12合约基差修复的动力。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);