作者:东海期货研究员刘慧峰 - 投资要点:

- 需求:炼钢需求恢复接近尾声,非钢需求延续弱势。本轮的钢厂复产我们认为已经接近尾声,钢材供应再回5月高点可能性不大,但短期可能会在高位维持一段时间,不一定会出现快速下降。非钢需求也呈现环比回落态势。

- 供应:硅铁(8310, 370.00, 4.66%)企业复产相对谨慎。8月下旬到9月初,随着国内高温天气的结束,各地电力紧张的情况有所缓解,部分硅铁主产区有一定复产动作,但总得来说,产量回升并不明显,主要是受到低利润的抑制。

- 成本:短期支撑依然较强。神木地区疫情影响延续,兰炭生产及运输受限,价格短期仍将处于高位。煤炭方面短期因限电缓解,价格可能会有所下移,但下半年欧洲能源危机预期依然较强,后期价格仍有上行压力。

- 结论:短期炼钢需求可能会在高位维持一段时间,非钢需求相对平稳;硅铁企业在低利润下,加之供应恢复缓慢和成本支撑,所以硅铁价格下方支撑较强,若9-10月钢材需求预期好转的话不排除有阶段性反弹可能,反弹幅度取决于钢材需求恢复情况。但中期来看,需求下行趋势未改,若神木疫情缓解,原料供应情况好转的话,硅铁价格可能会再度出现下行。

- 操作建议: 建议以短多中空思路对待

- 风险因素:钢材产量超预期下滑,硅铁供应快速回升, 海外宏观利空发酵

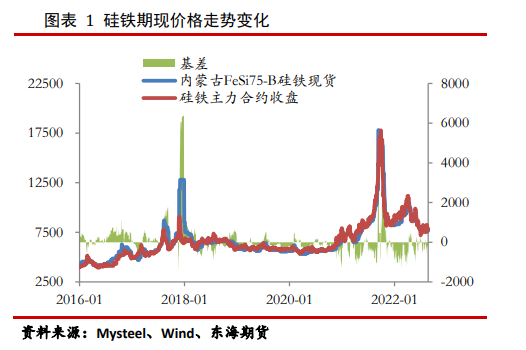

1.行情回顾 7月下旬之后,硅铁期现货价格均出现不同程度反弹,2209合约自最低的7196元/吨最高反弹至8266元/吨,2210合约自最低7130元/吨最高反弹至8258元/吨,涨幅大概在15%左右;主产区内蒙和宁夏硅铁现货价格的涨幅在2%-5%之间不等。本轮价格的反弹主要是因为钢厂利润恢复之后,在7月底到8月初经历和一轮复产,对硅铁需求形成拉动;同时,8月之后限电范围的扩大又导致了主产区供应迅速回落所致。到8月下旬,钢材需求走弱,供应回升,价格冲高回落;而宏观层面,美联储主席Jackson Hole央行年会讲话再度释放鹰派基调;硅铁价格也随即出现冲高回落,截止到9月5日,硅铁主力合约2210下跌至7906元/吨,较8月底高点下跌352元/吨,跌幅4.26%。

2.硅铁需求:钢厂需求恢复接近尾声,非钢需求延续弱势 得益于钢厂利润的恢复,7月下旬时候钢材供应逐步回升,全国247家钢厂高炉日均铁水产量从7月底的213.58万吨回升至233.6万吨,螺纹钢(3791, 76.00, 2.05%)周度产量则从最低的230.29万吨回升至293.81万吨。硅铁需求也同步回升。但8月中旬之后,钢厂复产逻辑开始有所变化,主要是因为钢材需求恢复不及预期导致价格再次走弱叠加前期钢厂复产补库使得原料价格反弹明显,钢厂利润出现明显压缩。至8月下旬,长流程螺纹钢利润压缩至200元/吨附近,热卷(3838, 44.00, 1.16%)以及短流程螺纹钢企业则再次出现亏损。所以钢厂复产积极性将会受到抑制。 不过,有一点需要值得注意是,未来几个月行政性限产的力度可能会低于预期,钢材供应更多的需要利润变化进行调节,而当下螺纹钢尚有一定利润,热卷也未达到亏现金流的阶段,这就决定了钢材供应的调节速度是比较慢的。同时,随着高温导致电力紧张情况缓解,电炉钢产能利用率也有阶段性恢复,故短期供应可能会在高位维持一段时间,不一定会出现快速的下降。总的来说,本轮的钢厂复产我们认为已经接近尾声,钢材供应再回5月高点可能性不大,相应硅铁的炼钢需求后期增长空间也比较有限。

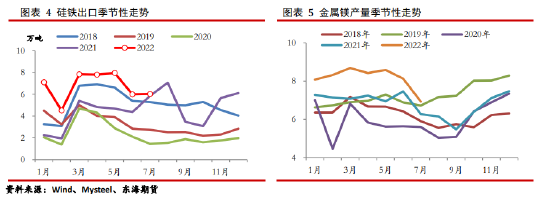

今年前7个月国内硅铁出口增长明显,1-7月出口总量为45.78万吨,同比增长56.14%;但6,7月份单月出口量基本维持在6万吨左右,环比5月高点降幅达到24.4%。我们认为,3-4季度国内硅铁出口量有进一步回落的可能。主要是因为以下两方面原因:一是,今年前7个月海外粗钢产量同比降幅达到4.52%,其中4-7月累计降幅达到6.29%。考虑到海外加息缩表的大背景以及四季度欧洲能源危机有加剧风险,故海外粗钢产量未来几个月将继续在低位运行。二是,海外硅铁报价也持续低迷,国内硅铁出口价格相比7月中旬高点已经下降13%,硅铁出口利润也呈现冲高回落趋势。 金属镁方面,1-7月国内金属镁产量57.13万吨,同比增长15.6%;但7月当月产量仅为6.93万吨,环比6月下降14.74%,为连续第二个月环比下降。目前金属镁需求整体表现不佳,海外需求乏力,出口表现偏弱;国内尽管6-7月份汽车产销量有明显回升,但8月中旬之后,疫情的多点散发,终端消费或再次受到压制。实际上,7月份社会消费品零售总额中的汽车分项同比增速已经较6月回落了4.2个百分点,为9.7%。金属镁价格8月之后也一直在25000-27000的区间内波动,处于相对低位,行业利润也进一步收窄。所以我们预计,金属镁产量后期也将延续环比回落趋势,对硅铁的需求进一步减弱。

3.硅铁供应:低利润下,硅铁企业复产相对谨慎 7月份之后,钢厂减产检修范围扩大,硅铁需求明显减弱,导致其亏损幅度扩大,供应出现明显收缩;8月之后则因高温限电影响,供应继续延续下滑。7.8月份国内硅铁产量分别为46.13和41.62万吨,同比分别下降10.8%和19.03%,降幅连续创出年内新高。8月下旬到9月初,随着国内高温天气的结束,各地电力紧张的情况有所缓解,加之8月下旬硅铁盘面对现货的升水最高达到600元/吨,给出了较好的套保利润,所以9月份部分硅铁主产区有一定复产动作,但总得来说,产量回升并不明显,9月第一周硅铁日均产量为1.35万吨,环比回升120吨,为连续第二周回升。我们预计9月份硅铁产量可能还会有阶段性回升,但是考虑到当前硅铁现货生产利润持续为负值,加上钢厂利润持续收窄,对于产量恢复的持续性我们持比较谨慎的态度。

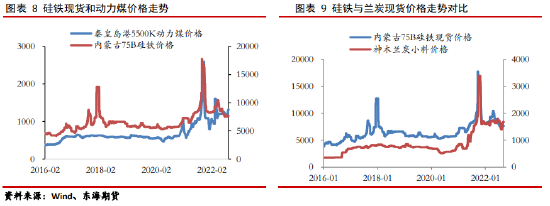

4.成本: 短期支撑依然较强 硅铁的主要生产成本是电费、兰炭和硅石,这三部分大约占到硅铁生产成本的70%-75%。8月下旬之后,因陕西神木地区疫情影响,兰炭生产及运输受限,其价格随之触底回升。截止到9月7日,神木兰炭小料价格为1680元/吨,较8月中旬低点上涨280元/吨,涨幅20%,带动硅铁生产成本上升336元/吨。目前神木地区高风险区已经清0,但仍有22个中风险区,物流短期依旧受限。另外,根据Mysteel调研数据,到上周末全国82家兰炭企业库存为39.72万吨,环比下降1.27万吨,处于年内低位。所以短期来看,兰炭价格仍会维持强势,考虑到兰炭价格相比电费成本波动幅度更大,其对盘面的支撑作用可能会更强。中期兰炭价格的走势则需关注神木地区疫情防控进展以及物流变化状况。

尽管二季度以来,在保供稳价政策作用下,煤炭产量增速持续回升,但受制于8月高温天气导致电力需求增加影响,动力煤(839, -11.00, -1.29%)价格呈现上行走势。截止9月7日,秦皇岛5500K动力煤价格为1330元/吨,较8月初低点上涨195元/吨,主要港口煤炭库存则较8月初下降了858.7万吨。9月份之后,随着高温天气的结束,各地电力紧张情况有所缓解,煤炭需求可能会有所减弱,加之近期原油价格的大幅回落,煤炭价格可能会有所走弱,届时其对硅铁价格的支撑力度可能会有所减弱。 不过,若中期来看,目前市场对于四季度欧洲出现能源危机的预期依然比较强,且今年冬季大概率是一个冷冬,故煤炭价格可能仍然面临一定上行压力。另外, 9月5日,内蒙古宣布取消了部分行业的优惠电价,当地2021年全年硅铁产量179.2万吨,占全国总产量的30%,若按倒阶梯电价最大优惠4分/千瓦时计算,该政策可能会导致硅铁成本抬升336元/吨。且若四季度再度出现电力供应紧张情况的话,不排除其他硅铁主产区也有出台类似政策的可能。 5.结论及投资建议 对于硅铁后期走势,我们认为,短期炼钢需求可能会在高位维持一段时间,非钢需求相对平稳;硅铁企业在低利润下,对复产的态度也比较谨慎,加之成本端存在一定支撑,所以硅铁价格下方支撑较强,若9-10月钢材需求预期好转的话不排除有阶段性反弹可能,反弹幅度取决于钢材需求恢复情况。但中期来看,本轮钢厂复产已经接近尾声,随着钢厂盈利状况的恶化,钢材供应大概率重回下行通道;在海外经济走弱、加息缩表以及国内疫情多点散发的影响下,非钢需求下行趋势也难以扭转。一旦后期需求下行趋势确立,且神木疫情缓解,原料供应情况好转的话,硅铁价格可能会再度出现下行。 操作上,建议以短多中空思路对待。 |

|

|  |

|