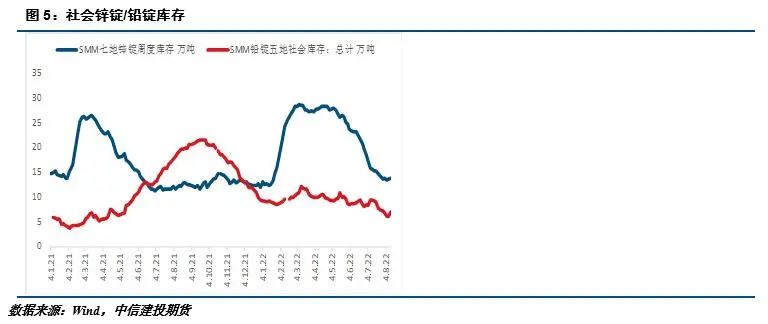

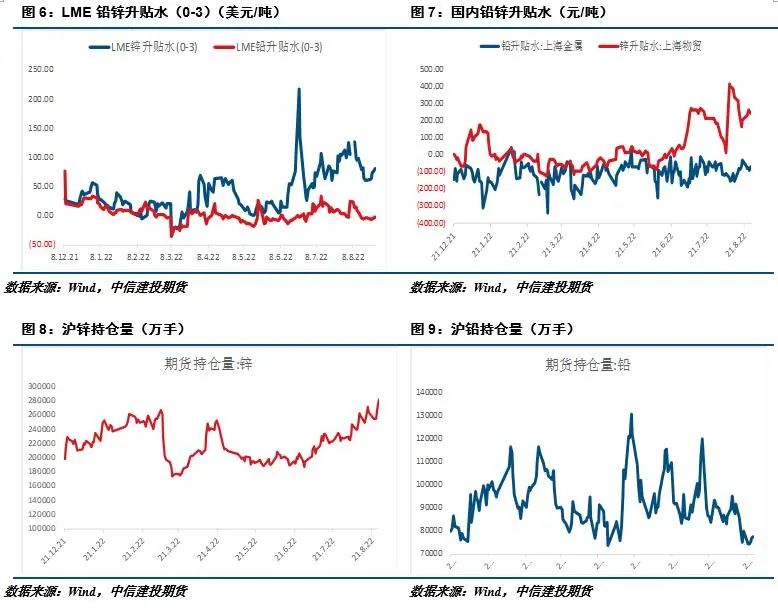

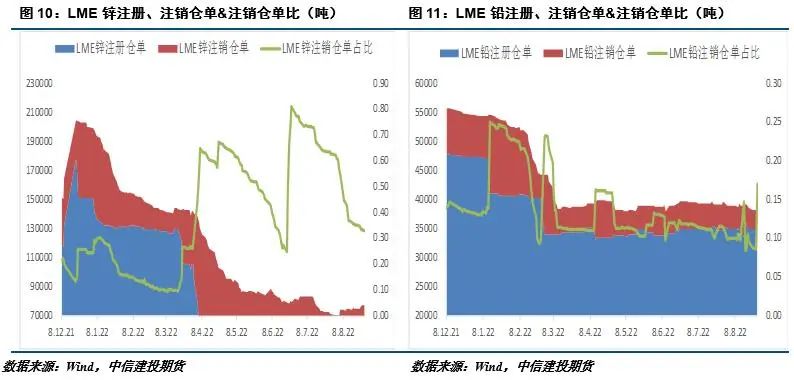

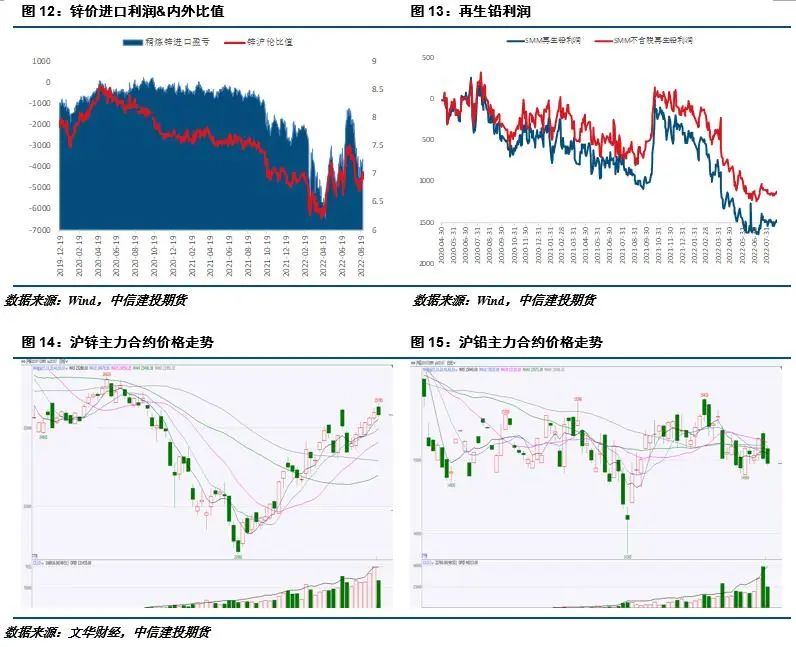

CFC金属研究 海外能源危机持续,铅锌走势分化 重要提示:通过本订阅号发布的观点和信息仅供投资者中符合《证券期货投资者适当性管理办法》规定可参与期货交易的投资者参考。因本订阅号暂时无法设置访问限制,若您并非符合《办法》规定的投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合! 作者 王贤伟 本报告完成时间 | 2022年8月27日 锌: 利多: 1、 海外天然气价格继续上涨,冶炼厂持续面临成本压力,市场押注会有更有的冶炼产能被迫减产。 2、 海外锌显性库存持续偏低,升水坚挺。 3、 国内需求反弹,终端消费的基础设施以及建筑行业开工率有所提速。 利空: 1、 初端消费略显疲软,镀锌以及锌合金订单减少较多,整体开工率也未见明显提升。 2、 美元指数依然强劲,美联储货币紧缩政策对大类资产构成利空效应。 铅: 利多: 1、 副产品价格出现大幅下挫,进一步压缩了冶炼利润。 2、 锂电池成本抬升,部分需求重新回流,下游需求略有改善。 利空: 1、 铅蓄电池成品库存较高,下游备库积极性有所降低,采购意愿偏弱。 2、 外部金融环境偏紧,并且欧美经济下滑带动终端消费走弱。 小结: 锌:总体而言,海外市场天然气价格继续上涨,减产现象频发,并且在产产能依然存在进一步削减的可能,再叠加海外低库存,使得价格对供应扰动的弹性增强,一旦出现新的减产信号,价格即出现快速拉升。但是消费端,国内受专线债额度的限制,而海外则面临景气周期的进一步下滑,整体终端消费动力不强。因此,从基本面上看,锌面临供需双弱的格局。 铅:总体而言,目前铅市依然没有摆脱供需双弱的局面。本轮部分地区限电对铅全产业链均有影响,短期出现供需双减的情况,基本面上仍维持供略大于求的情况。尽管目前铅市面临长期的冶炼成本压力,但是供应端依然未出现减产或者停产,所以整体供需依然处在较为宽松的局面中。 操作策略: 沪锌宽幅震荡,沪铅(14975, -100.00, -0.66%)区间操作。沪锌2210合约周运行区间23800-25800元/吨附近,建议区间操作。沪铅2210合约周运行区间14800-15300元/吨附近,建议区间操作。 一 行情回顾 本周锌价(25420, 0.00, 0.00%)持续反弹,截至周五报收25500元/吨,周上涨4.08%。海外天然气价格继续上涨,冶炼厂持续面临成本压力,市场押注会有更有的冶炼产能被迫减产。海外锌显性库存持续偏低,升水坚挺。国内需求反弹,终端消费的基础设施以及建筑行业开工率有所提速。但同时初端消费略显疲软,镀锌以及锌合金订单减少较多,整体开工率也未见明显提升。美元指数依然强劲,美联储货币紧缩政策对大类资产构成利空效应。。 本周沪铅低位盘整,截至周五报收15010元/吨,周上涨0.43%。副产品价格出现大幅下挫,进一步压缩了冶炼利润。锂电池成本抬升,部分需求重新回流,下游需求略有改善。但同时铅蓄电池成品库存较高,下游备库积极性有所降低,采购意愿偏弱。外部金融环境偏紧,并且欧美经济下滑带动终端消费走弱。 二 价格影响因素分析 1、国际宏观:美国景气周期持续回落 美国8月Markit制造业、服务业、综合PMI续刷两年多新低。其中,服务业、综合PMI连续第二个月陷入收缩区间,经济恶化显著。 美国7月耐用品订单环比初值为0%,低于预期值0.8%。核心耐用品订单环比初值——美国7月扣除飞机非国防资本耐用品订单环比初值增长0.4%,增速高于预期值0.3%,表明尽管利率上升,且市场对经济走弱感到担忧,但设备需求持续增长。 美国7月新屋销售环比大跌12.6%,大幅不及预期的下跌2.5%,6月前值为下跌8.1%。新屋销售在过去七个月中,有六个月环比下跌。7月新屋销售同比大降29.6%。当月新屋销售年化51.1万户,创下2016年1月以来最低,预期为57.5万户,6月前值为59万户。美国房地产市场近几个月来显著低迷和恶化,高借贷成本叠加高房价,令买家需求回落。 美国初请失业金人数连续第二周下降,表明尽管经济不确定性不断增加,但多数雇主仍在留住员工。美国劳工部周四公布的数据显示,截至8月20日当周,首次申请失业金人数减少2,000人,至24.3万人,经济学家普遍预期申请人数为25.2万人。申请失业救济金人数下降表明,市场的劳动力需求依然强劲,因为在劳动力短缺持续的情况下,企业试图吸引和留住员工。 欧元区公布的PMI数据也非常惨淡。数据显示,欧元区8月综合PMI初值录得49.2,创18个月新低;服务业PMI初值录得50.2,创17个月新低。欧元区商业活动萎缩主要源自德国、法国这两大经济体。 密歇根大学消费者信心指数终值从7月的51.5攀升至58.2,为5月份以来的最高水平。消费者预计未来五到十年物价将以每年2.9%的速度攀升,与上月预期持平。他们预计未来一年物价上涨4.8%,低于7月预计的5.2%。美国8月份消费者信心指数升幅超过预估,因未来一年通胀预期下降,表明随着汽油价格继续下跌,美国人变得越来越乐观。 2、国内宏观:国内货币政策发力,调降LPR利率 2022年8月22日贷款市场报价利率(LPR):1年期LPR为3.65%,5年期以上LPR为4.3%,分别较上月下行5个基点和15个基点。这是5年期以上LPR继5月20日下降15个基点后,年内第二次以15个基点的较大幅度下降,也是5年期以上LPR利率年内的第三次下调。5年期以上LPR是房贷利率定价基准。在5年期以上LPR下行推动下,一线城市以及大部分二、三线城市已相继对房贷利率进行调整。业内人士表示,在因城施策用足用好政策工具箱的背景下,预计调控政策将持续加力优化,各地房贷利率仍有进一步下调空间。 1—7月份,全国规模以上工业企业实现利润总额48929.5亿元,同比下降1.1%。分行业看,在41个工业大类行业中,有16个行业利润同比增长,占39.0%,与上半年持平,有14个行业利润增长5%以上,其中,装备制造业利润持续恢复,汽车行业利润回升较快。 3、锌内外价差维持深度倒挂,再生铅利润维持在低位 本周精炼锌内外价差平稳,进口亏损维持在3800元/吨,人民币波动有限,内外比较稳定。海外天然气价格依然较高,市场押注更多的冶炼产额能被动减产,而内盘受限电影响预计未来产出回落,内外基本面情况相对均衡。 国内再生铅维持在低位,再生铅利润单吨亏处在1500元左右,再生铅利润导致再生投产意愿价差,对铅而言,短期供应压力不大,持续平软的再生利润对价格形成一定成本支撑。 4、库存情况:到货量受限,锌锭被动去库 精炼锌方面,截至8月26日,SMM七地锌锭库存总量为12.54万吨,较8月22日减少600吨,较8月19日减少6800吨,国内库存录减。其中上海市场,周初受上海与天津升水价差较大影响,部分持货商将上海货发往天津,带动上海去库;广东市场,市场到货相对偏紧,叠加部分持货商同样因升水问题将锌锭搬运至天津,同时部分炼厂厂提货亦有向天津转移的情况,在一定程度上带动去库。此外,下游同样在锌价止跌回弹后,因担忧后续继续上涨,故进行刚需备库,导致广东库存录减;天津市场,北方炼厂发往天津的货源依然偏紧,由于天津升水较好,导致南方现货北调,市场小付累库。 精炼铅方面,据SMM调研,截止8月26日,SMM五地铅锭库存总量至6.72万吨,较8月19日环比下降9300吨;较8月22日下降6800吨。据调研,本周如安徽、河南等地区处于限电状态,铅锭供需双降,但减量偏重于供应,使得铅锭地域性差异更大,市场转而采购社会库存,导致社会现货库存出现了显著下跌。且随着高温天气的缓解,下游供电问题有所缓解,产能提速,供应增加。下周预计铅锭依然维持出库状态。 三 相关图表

四 结论与操作建议 锌:总体而言,海外市场天然气价格继续上涨,减产现象频发,并且在产产能依然存在进一步削减的可能,再叠加海外低库存,使得价格对供应扰动的弹性增强,一旦出现新的减产信号,价格即出现快速拉升。但是消费端,国内受专线债额度的限制,而海外则面临景气周期的进一步下滑,整体终端消费动力不强。因此,从基本面上看,锌面临供需双若的格局。 铅:总体而言,目前铅市依然没有摆脱供需双弱的局面。本轮部分地区限电对铅全产业链均有影响,短期出现供需双减的情况,基本面上仍维持供略大于求的情况。尽管目前铅市面临长期的冶炼成本压力,但是供应端依然未出现减产或者停产,所以整体供需依然处在较为宽松的局面中。 策略 沪锌宽幅震荡,沪铅区间操作。沪锌2210合约周运行区间23800-25800元/吨附近,建议区间操作。沪铅2210合约周运行区间14800-15300元/吨附近,建议区间操作。 作者姓名:王贤伟 电话:023-81157343 期货投资咨询从业证书号:Z0015983 期货从业资格证号:F3048178 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);