2022年8月27日 工业品-双焦 疫情影响双焦运输,双焦震荡走强 观点概述: 焦煤(2012, 5.00, 0.25%) 供应端,近期国内焦煤产地疫情导致焦煤运输受限,8月26日至28日山西介休区域实行静态管理,焦煤供给阶段性收紧,市场对供给的担忧推高盘面价格,但预计此次影响偏短期且有限,关注28日后疫情管控政策是否放松;另外,关注月底国内高温天气缓解后,火电厂日耗降低是否会导致配焦煤变得相对宽松。蒙煤供给近期稳定在高位,口岸监管区库存压力增加导致蒙煤价格承压。 需求端,近期随着焦企利润恢复提产,焦企对焦煤进行补库,但当前焦企随着提产进行到一定程度,补库力度也有所放缓。 综上,预计焦煤供给端扰动偏短期,整体供应仍因蒙煤通关的增加而宽松,后期重点关注铁水回升的高度,预计后期铁水产量增幅受钢厂利润、唐山粗钢压减牵制,上方空间有限。预计焦煤下半年整体供需偏宽松,短期疫情扰动因素较大,建议观望为主。 焦炭(2630, -27.00, -1.02%) 供应端,焦炭产量近期持续提升,独立焦化厂产能利用率提升明显,焦炭产能过剩下,供应压力有所增加。 需求端,铁水产量在钢厂利润恢复下不断提升,当前已增至焦炭供需平衡点附近,Mysteel预计后期铁水或增至234万吨左右;而需注意的是,周五再传唐山粗钢压减,若按要求压减,根据Mysteel,9-12月唐山日均生铁产量较8月需要下降5.1万吨/天。后期铁水进一步的上升需要旺季较强的终端需求承接,需关注旺季实际需求释放力度,预计下半年伴随环保限产,粗钢压减,铁水产量大趋势向下。 综上,短期焦炭在山西疫情对盘面情绪扰动下震荡偏强,长期供需仍偏过剩。 策略建议: 短线观望,长线逢高做空 风险提示: 蒙古疫情加重,口岸通关暂停;中澳关系紧张;政策超预期刺激

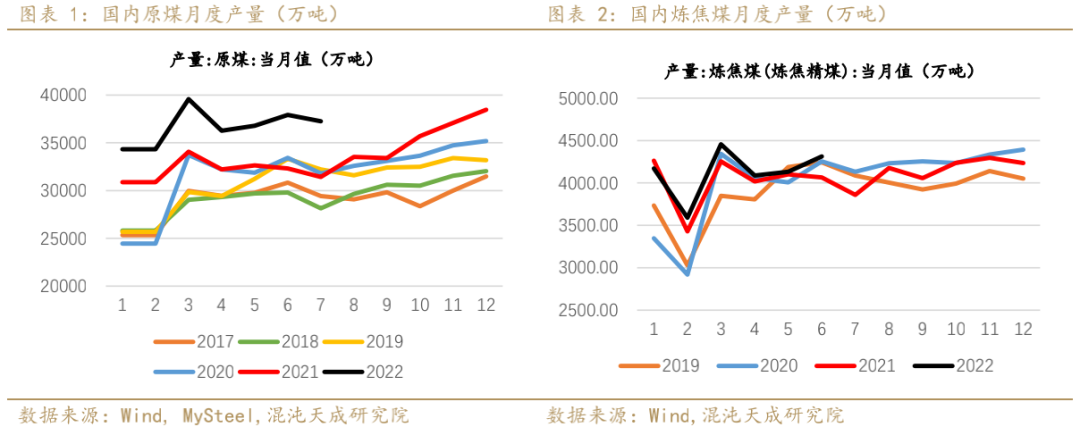

一 焦煤 1、 焦煤供给:主产区疫情导致焦煤运输受限 1) 国内焦煤供给 近期国内焦煤产地疫情导致焦煤运输受限,8月26日至28日山西介休区域实行静态管理,焦煤供给阶段性收紧。预计影响偏短期且有限,后期需留意山西疫情状况。根据汾渭,本周样本煤矿原煤产量周环比增加4.6万吨至925.13万吨,产量上升主因为前期受降雨影响生产的煤矿复产。

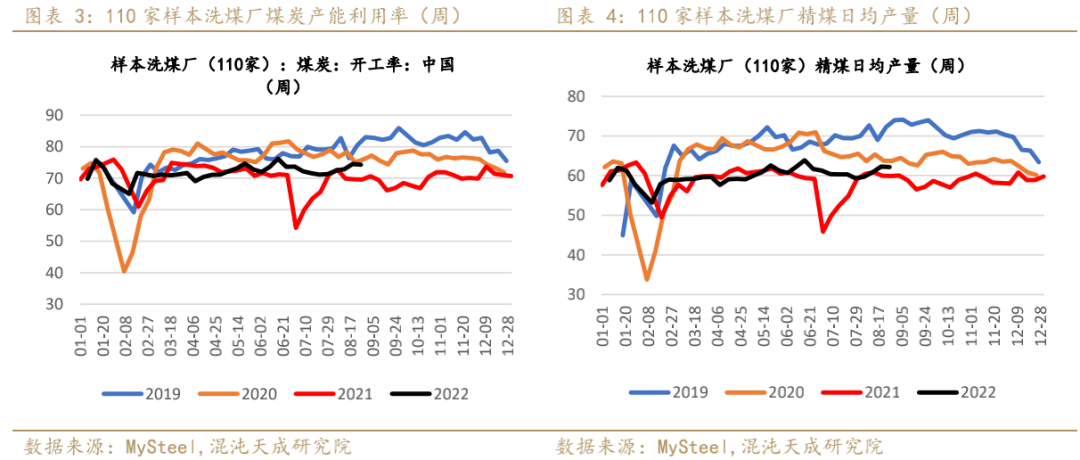

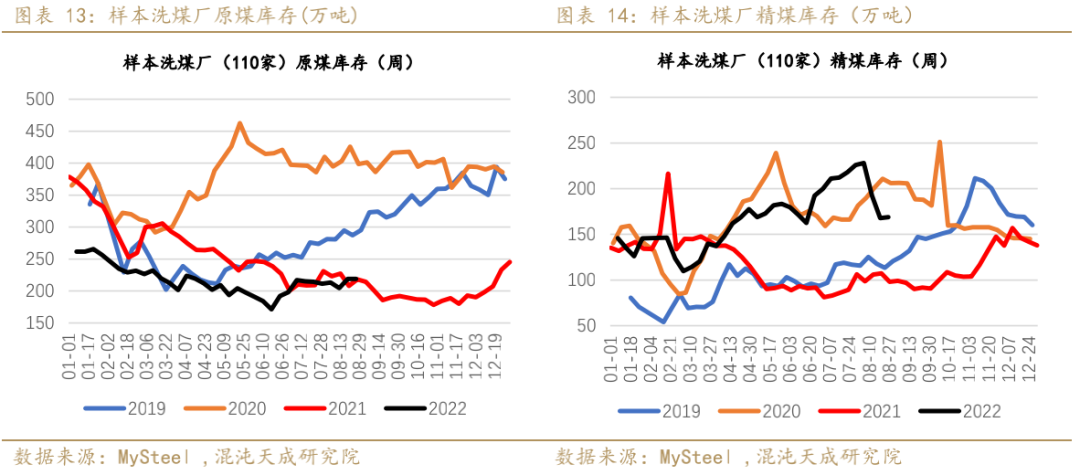

本周Mysteel统计全国110家洗煤厂样本:开工率74.31%较上期值降0.19%;日均产量62.19万吨降0.07万吨。

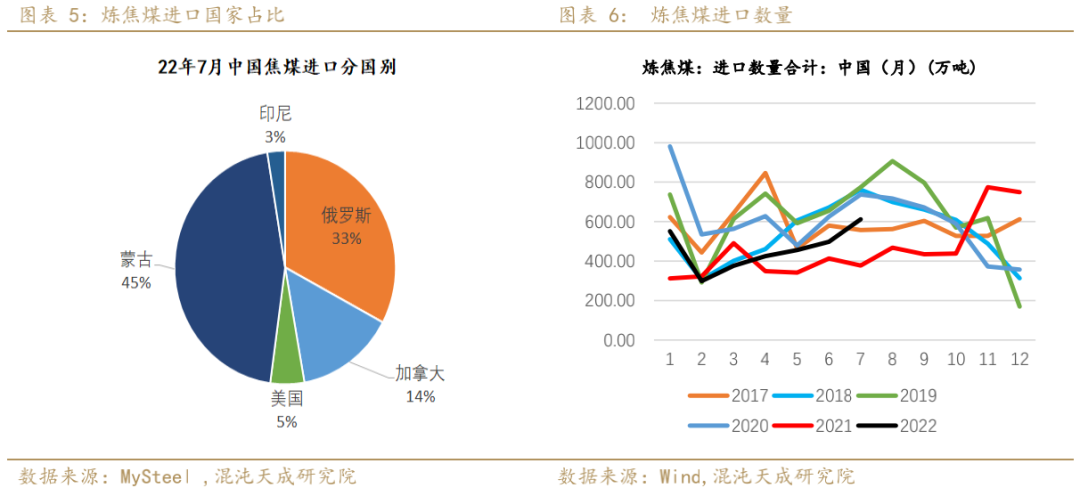

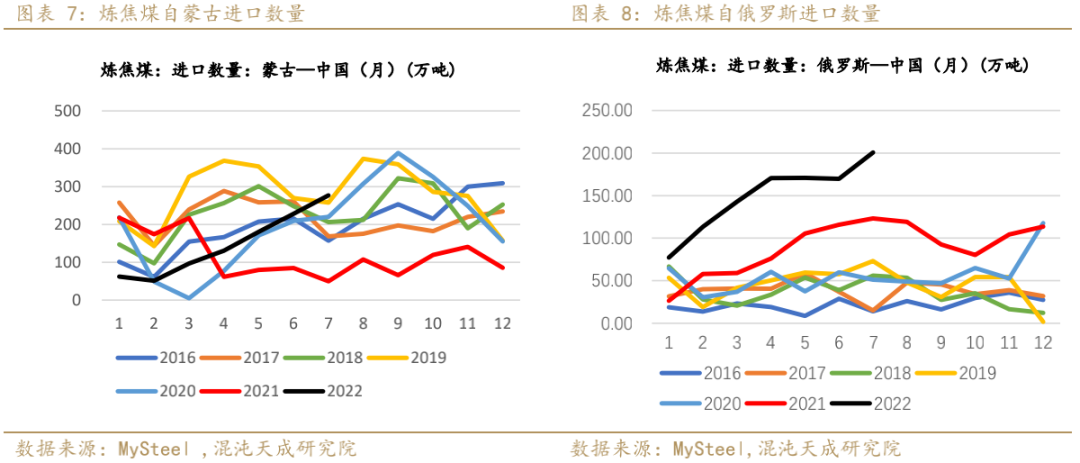

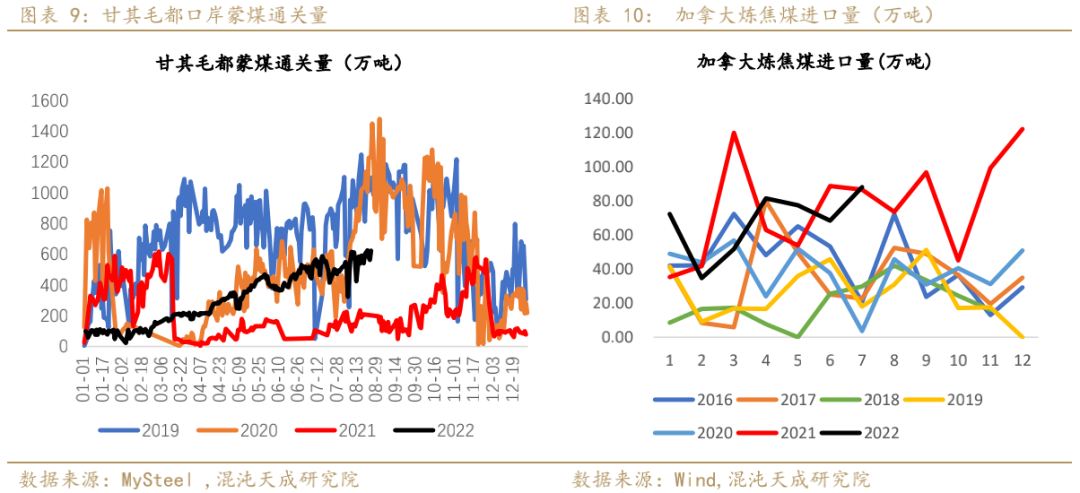

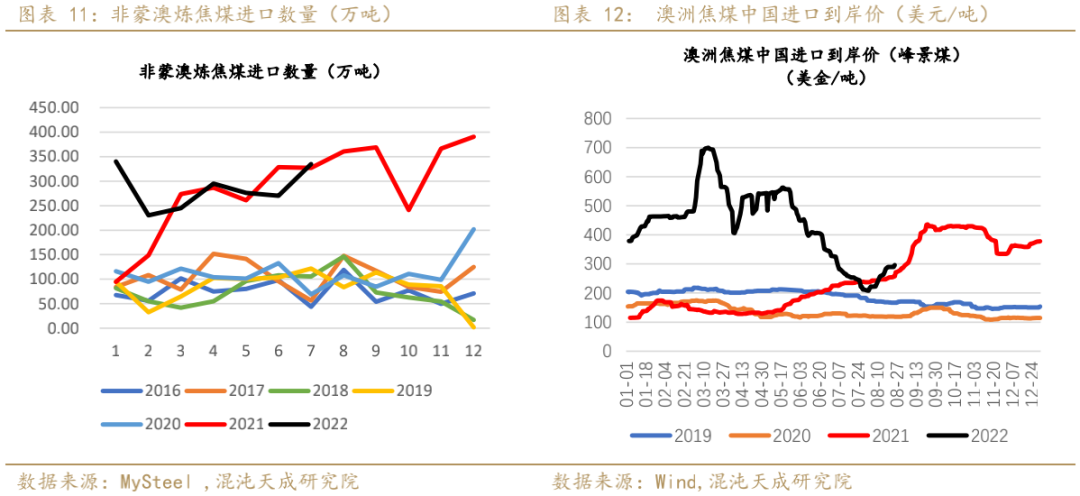

2) 焦煤进口: 甘其毛都口岸蒙煤通关维持高位 2022年7月,中国进口炼焦煤611.8万吨,同比增62.2%、环比增22.8%。蒙煤、俄罗斯焦煤进口增量明显。另外,随着海运焦煤进口利润回升,北美焦煤进口量也小幅回升。

甘其毛都口岸蒙煤日通关本周维持在600车左右高位。7月蒙煤进口上升21%至277万吨,根据Mysteel,8月蒙煤进口量有望破300万吨。口岸监管区库存积压导致贸易商情绪转弱,蒙煤价格有所下跌。

澳洲降雨导致煤矿生产受限,加之近期澳洲动力煤(810, -55.00, -6.36%)价格超过焦煤价格导致煤矿出售焦煤意愿不强,变相导致焦煤供应下降,澳洲焦煤价格近期表现较为坚挺,价格反弹。近期印度采购需求有所转弱,澳煤价格增幅放缓。

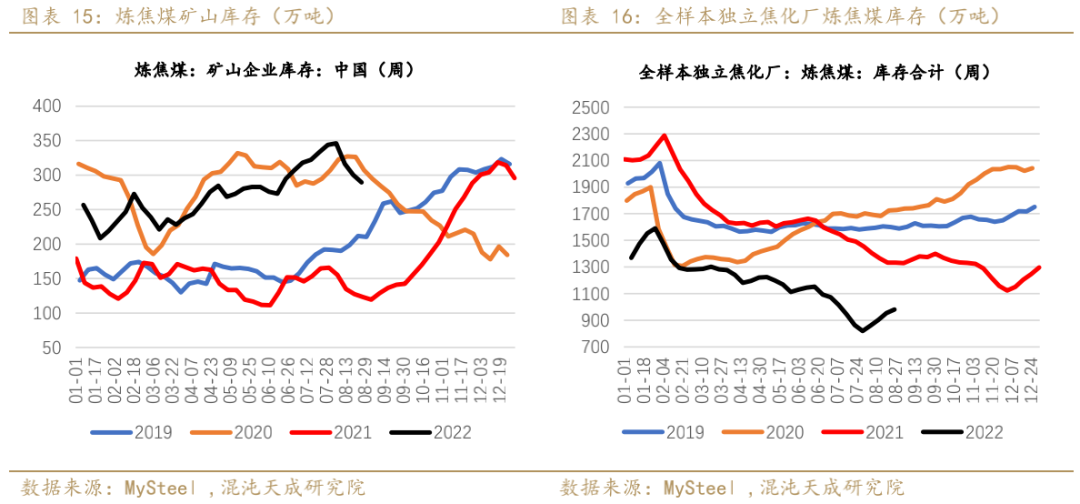

2、 焦煤库存:上游去库,下游补库 本周延续上游去库,下游补库趋势,煤矿库存压力继续缓解。根据Mysteel,本周洗煤厂原煤库存218.92万吨增0.16万吨;精煤库存168.72万吨增0.91万吨。

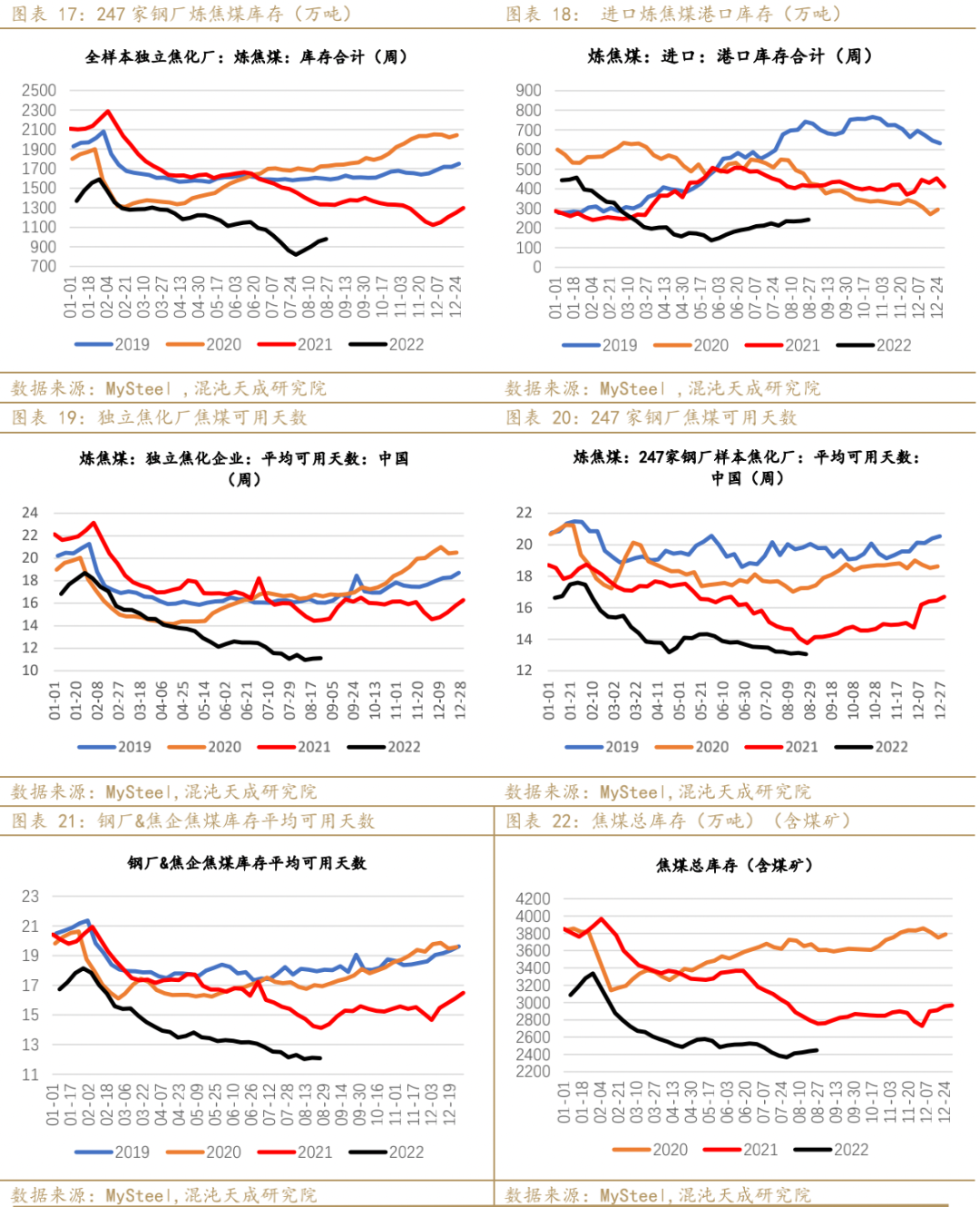

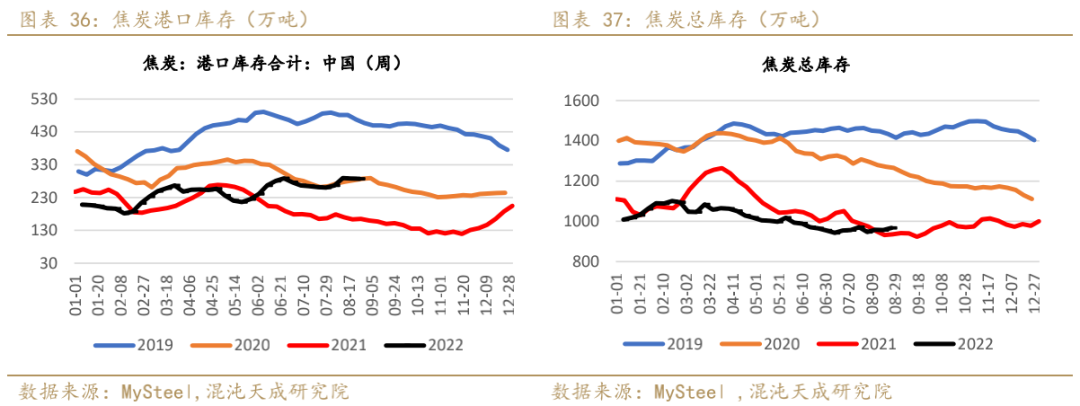

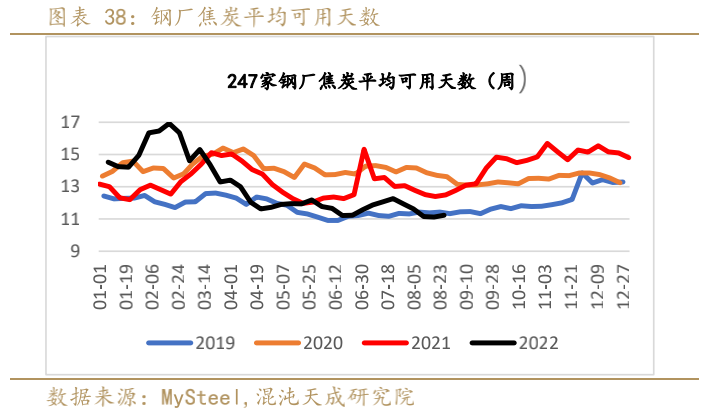

全样本独立焦企焦煤库存980.2万吨,增2.7%;平均可用天数11.1天,增0.4%。全国247家钢厂样本炼焦煤库存813.4万吨,降0.7%;平均可用天数13.1天,降0.6%。炼焦煤矿山库存289.7万吨,降3.56%。焦煤总库存(汾渭煤矿+mysteel洗煤厂&下游库存)2448.7万吨,增0.5%。

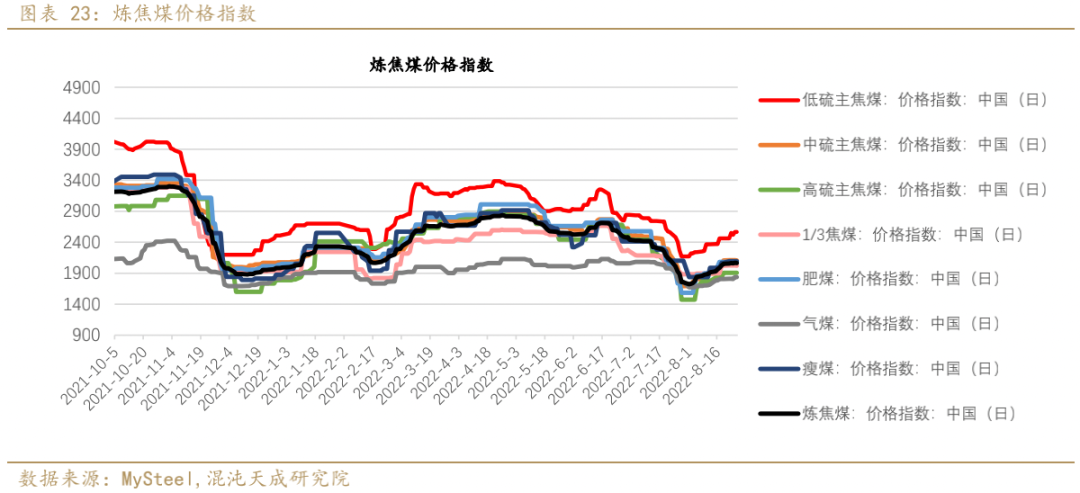

3、 焦煤需求&价格: 本周焦煤竞拍表现较为一半,近日投机需求较弱,焦企由于担忧后市,按需补库。少数煤矿因出货困难,出现降价调整。

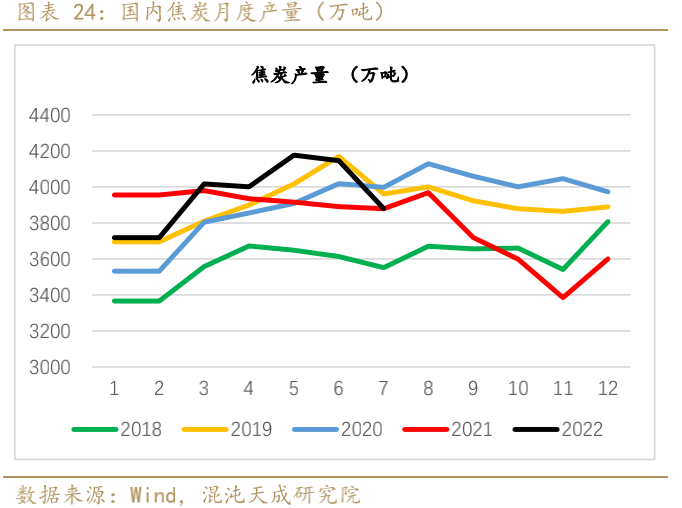

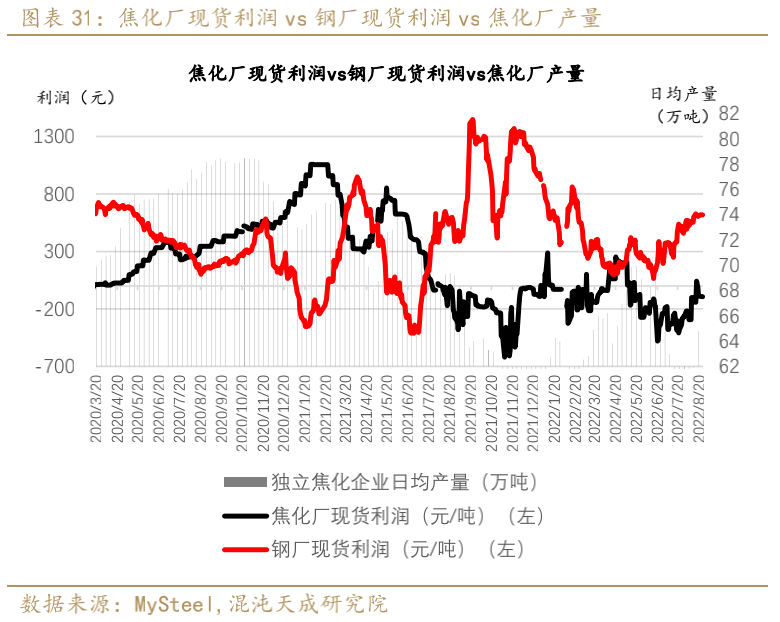

二 焦炭 1、 焦炭供给:焦企产量继续回升,供给压力增加 1) 国内焦炭供给及焦化利润 7月焦炭产量3879.7万吨,同比增0.02%,环比降6.4%。

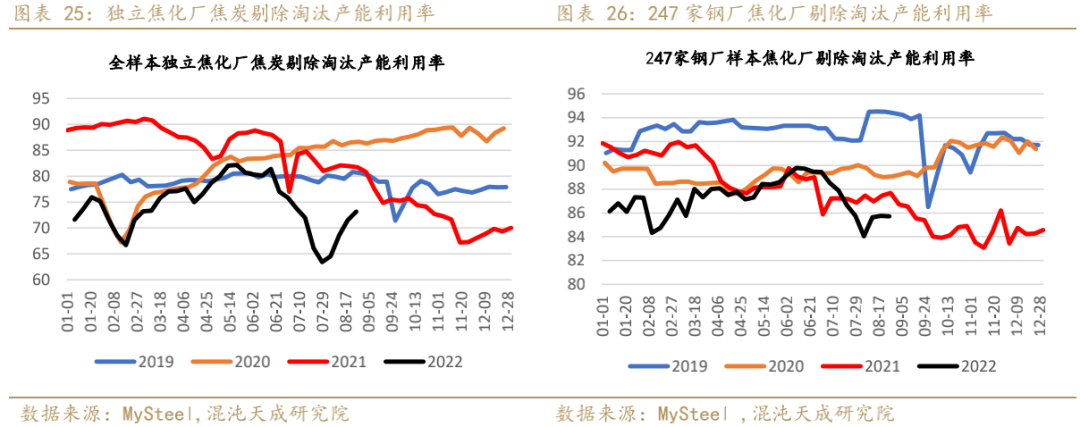

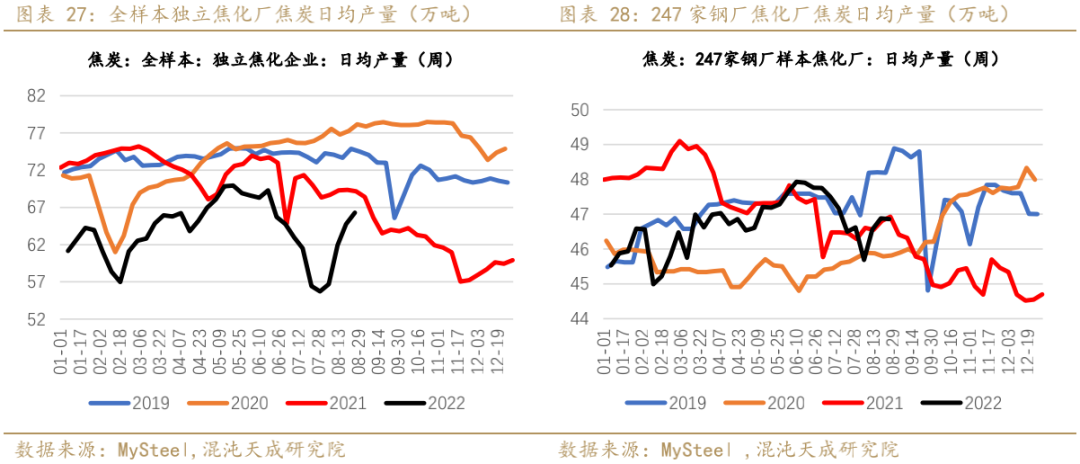

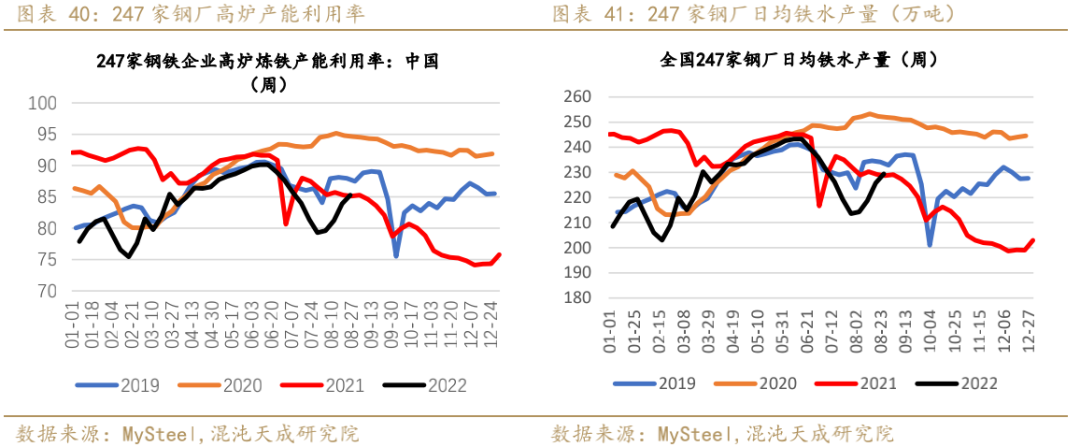

本周全样本独立焦企剔除淘汰产能产能利用率73.2%,增2.4%。全国247家钢厂样本焦化厂剔除淘汰产能利用率85.7%,降0.03%。

本周全样本独立焦企日均焦炭产量66.3万吨,增2.4%;全国247家样本钢厂日均焦炭产量46.9万吨,降0.04%。

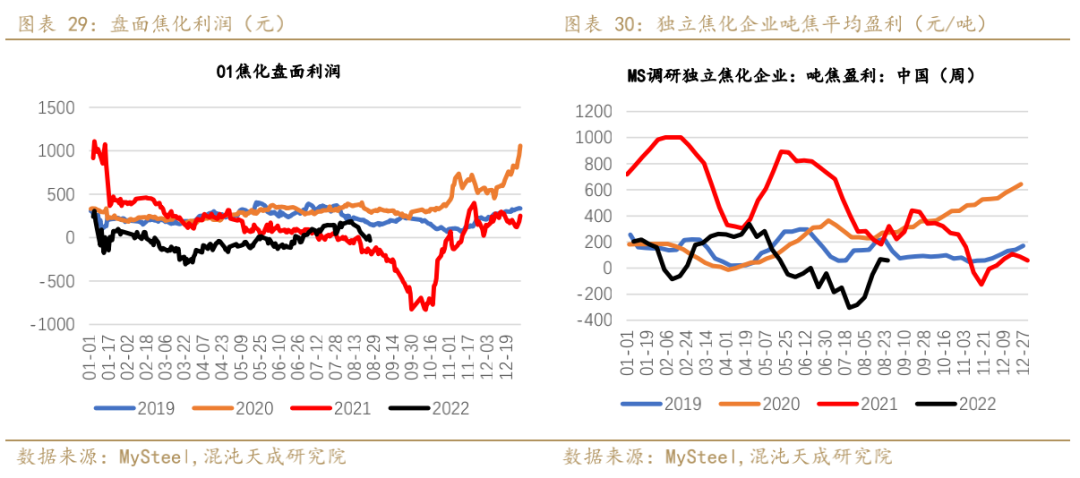

本周Mysteel全国平均吨焦盈利59元/吨,降8元/吨。本周因焦煤价格相对更为坚挺,盘面焦化利润回落。

Mysteel24日调研结果显示:本周唐山地区主流样本钢厂平均铁水不含税成本为2895元/吨,平均钢坯含税成本3772元/吨,周环比上调64元/吨,与8月24日当前普方坯出厂价格3750元/吨相比,钢厂平均亏损22元/吨,周环比减少104元/吨。钢厂盈利率持稳,为61.9%。

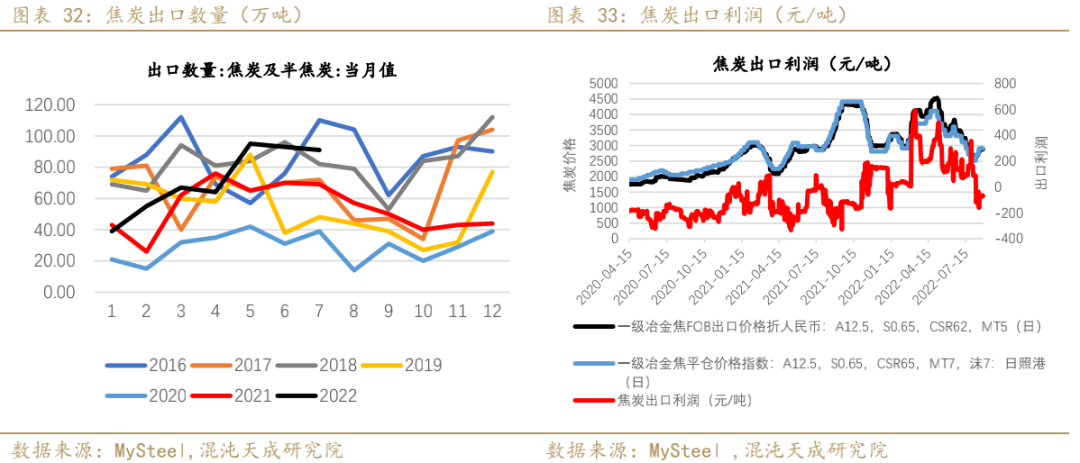

2) 焦炭进出口 焦炭出口利润较低,不利于焦炭出口。7月焦炭出口量环比小幅回落。

2、 焦炭库存:下游钢厂继续补库,但补库意愿下降 本周独立焦企焦炭库存90.1万吨,降0.8%;港口库存287.2万吨,降0.1%。247家钢厂焦炭库存为590.5万吨,增2%;焦炭总库存967.8万吨,增1.1%。

本周247家钢厂焦炭平均可用天数11.2天,增1%。

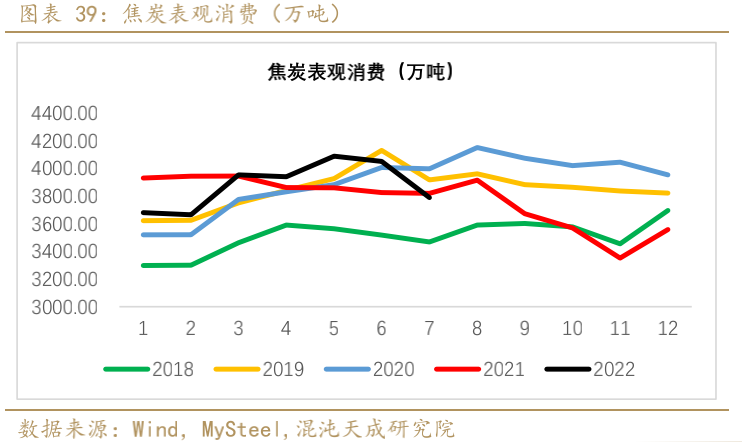

3、 焦炭需求:高炉复产,对焦炭需求起一定支撑 1) 7月焦炭表观消费环比下滑6.5%

2) 高炉复产,铁水产量小幅回升 本周铁水产量回升1.6%至229.4万吨,根据Mysteel调研预估,钢厂利润回升或使9月铁水日产回升到234万吨;而需注意的是,后期进一步复产对成材供应带来的压力也将增大,需考验旺季成材需求能否支撑持续回升的产量。另外,周五再传唐山粗钢压减,需关注下半年是否有更多粗钢压减政策出台。

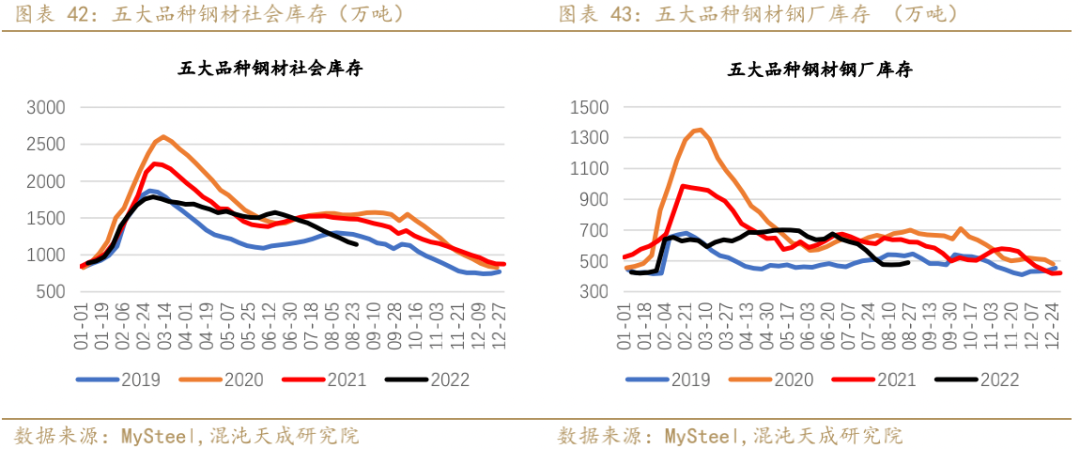

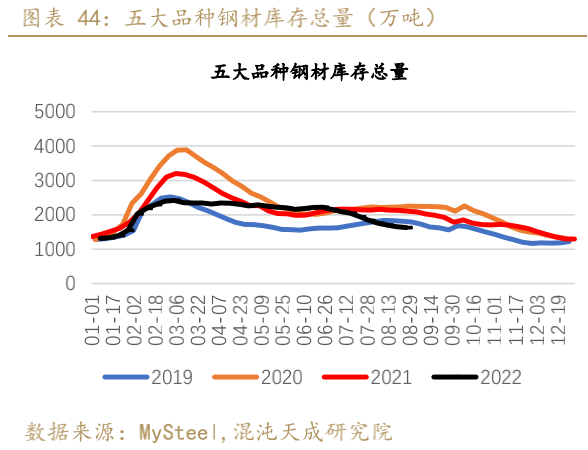

3) 钢材总库存继续去化,但表需下滑 本周五大品种钢材社会库存1140.47万吨,环比降33.04万吨;五大品种钢厂库存488.21万吨,环比增11.6万吨。五大品种总库存1628.68万吨,环比降21.44万吨。

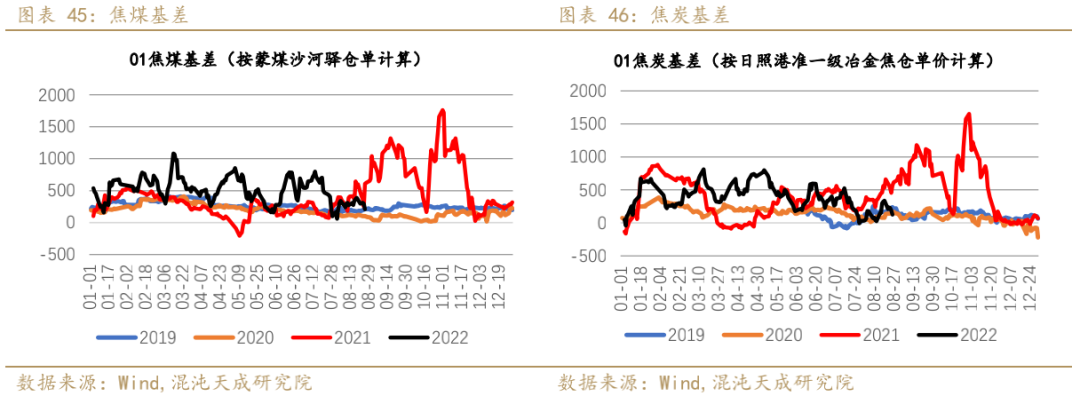

三 价格与价差 1、 本周盘双焦基差收窄

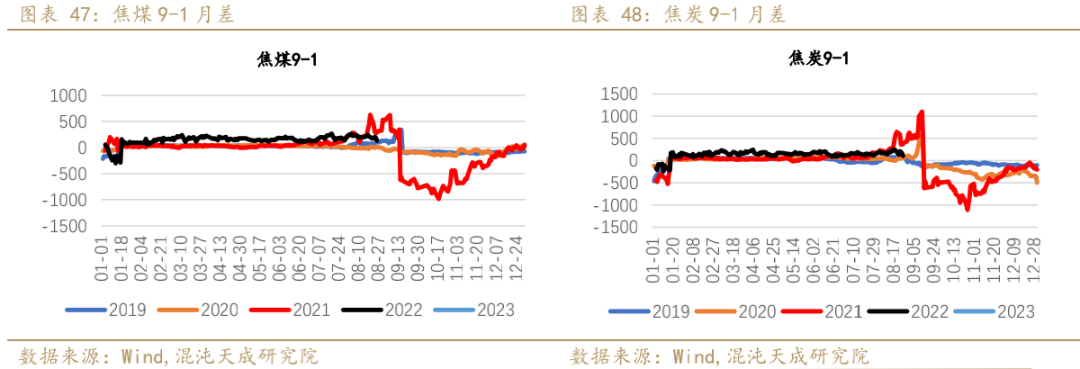

2、 双焦月差收窄

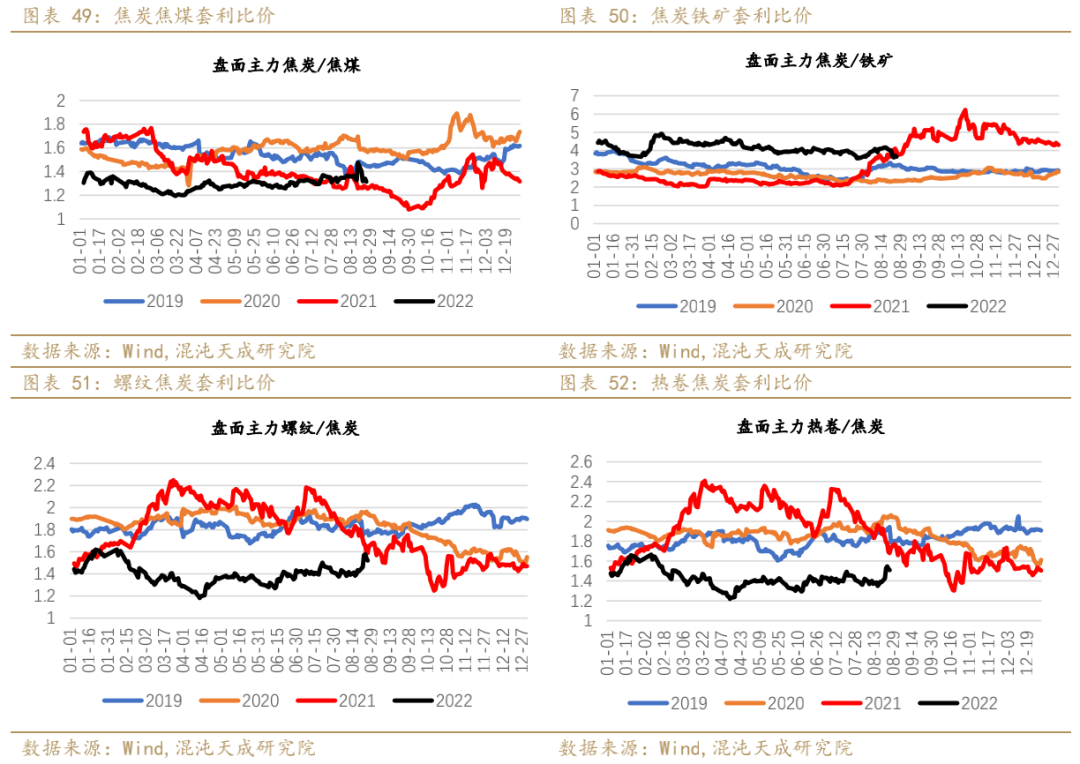

3、 焦矿比回落,螺焦比回升

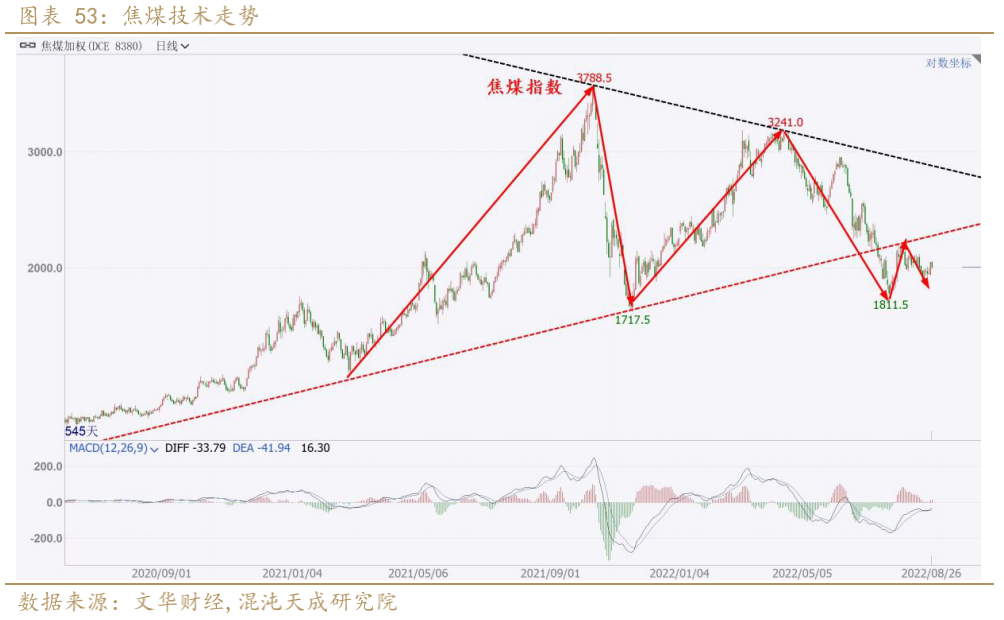

四 技术分析: 1、焦煤技术走势:

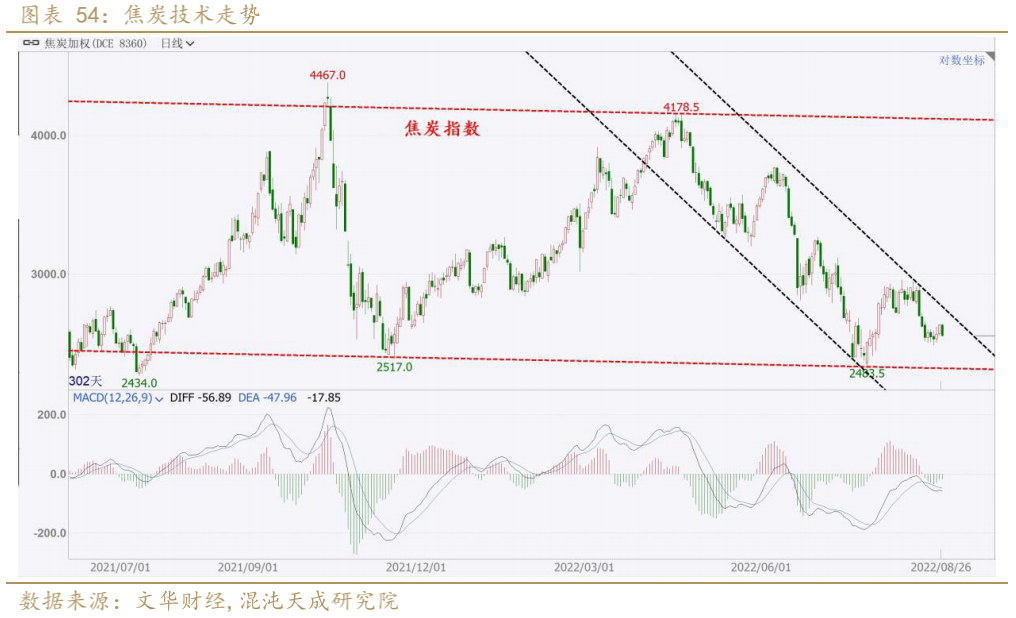

2、焦炭技术走势:

黑色组: 联系人:王斯雯 18016029264 wangsw@chaosqh.com 从业资格号:F03088500 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);