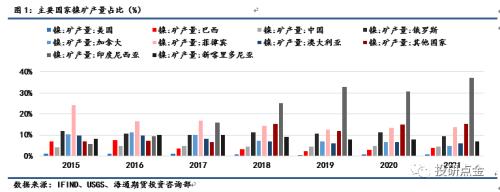

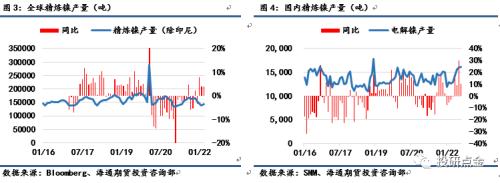

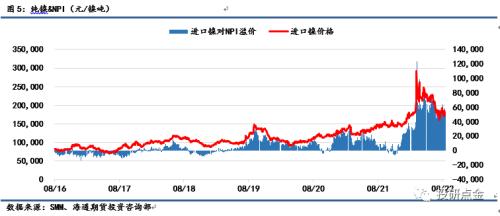

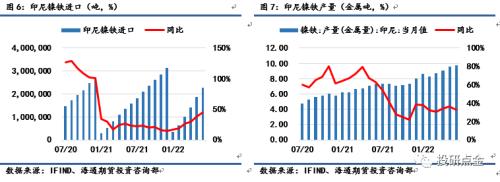

来源:投研点金 报告摘要 1、相比资源量而言,印尼目前的矿石产量远高于其应有份额,这与印尼政府追求可持续发展以及高附加值的产业政策不符。从印尼政府一直以来的关税政策看,从高品位矿到低品位矿再延伸至镍铁甚至未来的湿法中间品,印尼政府实际上是在不断的对上游原材料的出口增加限制,最终目标是以便宜的原料带来的竞争力倒逼下游企业将高附加值的部分留在当地。 2、据彭博社统计,2022年-2025年的全球新增镍矿山项目主要集中在加拿大,产品以精炼镍、高镍铁为主,产量增长预计超过6万金属吨,计划在24-25年集中释放。此外巴西2023年约有5000金属吨的矿石及镍铁产能待释放。相比之下,印尼矿山自2022年以后新建项目数量快速下降。而红土矿资源同样丰富的澳大利亚、菲律宾、新喀里多尼亚等地区同样未出现明显的增量。 3、根据2022年的投产情况以及之后的规划看,2023年印尼本土不锈钢产能预计将完全消化2021年的出口NPI数量,届时NPI关税政策影响或将被降至为零。短期来看,随着2022年印尼不锈钢产能的投产,关税政策对国内NPI以及相应不锈钢产能的影响规模大约在30万金属吨左右。 事件 据媒体消息,8月19日印尼总统Joko Widodo确认印尼可能会在2022年实施一项镍出口税。印尼总统表示最终目标是停止所有的(镍)原材料出口,希望在本土增加镍行业的价值,从而提高国家的财政收入,并提供更多的就业机会。Widodo表示,希望特斯拉在印尼生产电动汽车,而不要仅仅投资汽车电池,并对福特、现代、丰田、铃木也抱有同样的期待。2022年稍早时候印尼政府一名官员曾经表示印尼正研究针对(低品位)含镍生铁(NPI)和镍铁实施激进的税收政策。 一、 印尼镍政策趋势  作为镍矿及棕榈油等资源的出口大国,印尼政府不是第一次对原材料的出口政策作出调整了。2019年印尼政府突然宣布提前1.7%以下镍矿的出口禁令,造成全球镍价大幅上涨。从矿石的生产情况看,印尼的镍矿产量自2018年起快速增增长,在全球范围内的占比不断增加。根据美国地质调查局(USGS)数据显示,截至2021年印尼镍矿产量占全球镍矿产出比重已经超过37%,达到100万吨/年,是主要矿石生产国中产量最高的,远高于第二名菲律宾的37万吨。储量方面,根据美国地质调查局2020年数据,全球镍资源储量总计约8900万吨,其中约 60%的红土镍矿主要分布在南北纬30度之间的热带国家,硫化镍矿则主要分布在加拿大、俄罗斯、澳大利亚、中国、南非等国家。就红土镍矿的分布来,印度尼西亚、澳大利亚及菲律宾是最大的红土镍矿资源国,合计占比约为46%,其中印度尼西亚占比18.7%、澳大利亚占比17.7%、菲律宾占比10.1%(2020年数据)。古巴、新喀里多尼亚以及巴西红土镍矿资源占比也超过8%,分别为9.1%、8.4%及8.3%。 相比资源量而言,印尼目前的矿石产量远高于其应有市场份额,这与印尼政府追求可持续发展以及高附加值的产业政策不符。从印尼政府关税政策的调整历史看,从高品位矿到低品位矿再延伸至镍铁甚至未来的湿法中间品,印尼政府实际上是在不断的对上游原材料的出口增加限制,最终目标是以便宜的原料带来的竞争力倒逼下游企业将高附加值的部分留在当地。印尼目前对外出口的产品主要是NPI、MHP以及不锈钢,从长期角度出发,预计印尼政府未来还会将关税延伸至镍的湿法中间品领域,最终实现当地镍产品全部以不锈钢及电池相关产品形式出口的目标。 二、 镍金属增长展望 从图2中镍矿产量以及增量的数据看,2017年以来的大部分时间全球其它地区的镍矿石产量增长是不及印尼本土增长的,也就是说印尼之外的镍矿山产量实际是负增长。2020年受禁矿影响,菲律宾产量增加、印尼产量减少,全球镍矿产量增速有所回升,但2021年受到疫情等因素影响产量增速再次回落。可以说在2017-2022年期间,全球镍矿产量的实际增长主要都集中在印尼。  印尼前期镍金属产量的增长主要背景首先在于红土镍矿的使用范围扩大,面对主要下游相对硫化矿的经济性持续增加,产品经历了镍铁-NPI-MHP的逐步完善和升级。从一级镍的产量数据看,硫化矿在消费端受到的挤压非常明显。根据彭博数据显示,全球范围内的精炼镍产量在2016-2022年期间整体并未呈现明显的增长,2021全球范围内的精炼镍估算产量仅较2016年产量增长不到1%。同期国内精炼镍产量根据SMM数据显示则远低于2016年的17.8万吨,降幅接近7%。也就是说在2016-2021年这五年间,全球精炼镍几乎没有分到任何下游新增的市场份额。  硫化矿和下游纯镍的颓势一方面有自身品位下降的原因。但更重要的是在产品端,传统硫化镍矿的矿石-纯镍-不锈钢的产业链条被高经济性的NPI大量挤压,纯镍需求较巅峰时期大幅减少。而随着红土镍矿下游产品之间转换壁垒的不断打破,未来预计继续挤压纯镍产品的市场空间。在被红土镍矿-NPI大量挤出不锈钢产业后,一级镍在新能源领域也开始面临红土矿及下游产品的强力竞争。从成本上看,在不锈钢生产领域,即使不考虑矿石价格和NPI中的铁元素成本,纯镍对于NPI的经济性自2019年下半年开始也已经完全丧失,持续高位的溢价更多是得益于需求增长的大背景下纯镍作为镍市场最后缓冲垫角色,而一旦其它产品的供应及时补充造成缓冲垫变厚,纯镍的高溢价将难以维持。  在纯镍产品经济性下滑的背景下,全球主要矿山的扩张速度总体依然有限。据彭博社统计,2022年-2025年的全球新增镍矿山项目主要集中在加拿大,产品以精炼镍、高镍铁为主,产量增长预计超过6万金属吨,计划在24-25年集中释放。此外巴西2023年约有5000金属吨的矿石及镍铁产能待释放。相比之下,印尼矿山自2022年以后新建项目数量快速下降。而红土矿资源同样丰富的澳大利亚、菲律宾、新喀里多尼亚等地区同样未出现明显的增量。  三、 印尼政策影响分析 从长期看我们预计印尼未来还将对湿法中间品增加关税,但短期的直接影响还是在NPI,具体的税额将直接决定成本提升的范围。其次需要关注的是印尼不锈钢产能的建设情况,在极端情况下如果NPI出口受到巨大限制,当地不锈钢产能对NPI的消化程度将直接影响海外的平衡表走向。 数据显示2021年印尼镍铁产量达到84.63万金属吨,约31万金属吨出口至中国。据Mysteel统计,2021年印尼不锈钢粗钢产量494.2万吨,全部为300系,镍金属用量约45万金属吨。此外2022年印尼不锈钢预计新增炼钢产能200万吨/年,印尼青山、印尼德龙各100万吨,全部为300系不锈钢;2023年预计还有300万吨/年的300系不锈钢产能待投。根据2022年的投产情况以及之后的规划看,2023年印尼本土不锈钢产能预计将完全消化2021年的出口NPI数量,届时NPI关税政策影响或将被降至为零。短期来看,随着2022年印尼不锈钢产能的投产,关税政策对国内NPI以及相应不锈钢产能的影响规模大约在30万金属吨左右。  新能源方面我们认为受到关税的影响相对低于不锈钢。一方面国内NPI转产高冰镍的产能规模相对有限,预计仍在15万吨/年以下。其次印尼的湿法中间产品和富氧侧吹产能仍然持续抬升,在关税政策延伸至MHP之前,新能源受到的影响预计小于不锈钢。 四、 总结与展望 综合看来,近期的镍铁关税可能在2023年造成国内的镍金属供应减少约30万镍金属吨,主要影响国内的不锈钢产能。因为在目前的利润条件下,如果原料价格上涨,率先减产的将是国内的300系不锈钢产能,硫酸镍尽管成本增加,但需求预计将继续得到满足。此外印尼中间品和高冰镍项目的建设也将在一定程度上缓解新能源原料可能面临的供应紧张。 考虑到目前纯镍依然相对NPI存在较高的溢价,本轮关税政策反应在价格上可能是以国内的300系不锈钢和NPI价格上涨为主,其次才是期镍价格。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);