来源:申银万国期货宏观金融研究

摘要

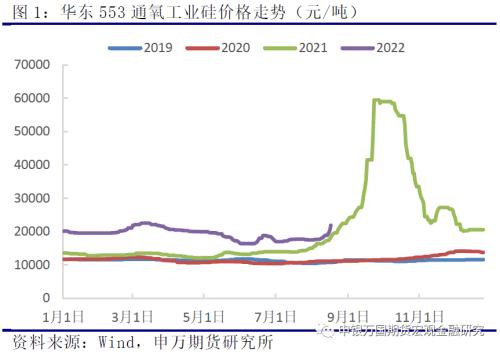

受新疆地区疫情管控趋严以及四川地区工业用电受限影响,8月中旬工业硅两大主产区均出现开工下滑的情况。在供应趋紧的预期下,市场交投气氛转向活跃,下游采购意愿有所增加。华东通氧553工业硅价格于月中正式站上20000元/吨一线、上调至21900元/吨左右,较8月初的水平涨幅高达25%。421工业硅价格也出现了23%左右的涨幅,上调至22200元/吨。

8月高温天气持续,水电出力情况难有明显好转,四川地区的限电情况或将于9月才能有所缓解;届时随着新疆地区疫情逐渐受控,工业硅厂家开工仍将维持高位。从需求端来看,随着前期检修厂家的复产以及新增产能的逐步投产,多晶硅产量有望重回高位,对工业硅的需求仍将维持旺盛态势;铝合金企业开工缓慢回升,在硅价上行的刺激下,企业对工业硅的采购需求或有增加;有机硅价格仍处底部区间,对工业硅的采购较为稳定,但在原料价格上涨的带动下,企业的采购需求也存有增加可能。因此,随着厂家端供应的趋紧,在下游需求好转的提振下,市场库存有望加速消耗,对工业硅价格形成支撑。但近期硅价提涨速度较快,下游铝合金及有机硅企业对于高价工业硅的接受程度有限,后市厂家开工的回升或在一定程度上削弱去库进程,对于价格的反弹高度仍需谨慎看待。

正文

01

近期工业硅价格走势分析

8月以来,新疆地区疫情突发迅猛,当地管控措施严格,新疆地区作为工业硅生产的重要基地,疫情管控下工厂生产受到较大影响;

同时,四川省电力公司于8月14日发布紧急通知,要求从8月15日至20日全省19个市扩大工业企业让电于民实施范围,当地工业硅厂家停产范围较大。

至此,工业硅两大主产区均出现开工下滑的情况。

在供应趋紧的预期下,市场交投转向活跃,买涨不买跌的市场氛围刺激下,下游市场询价较为积极、采购意愿有所增加,工业硅价格迅速上扬。

华东通氧553工业硅价格于月中正式站上20000元/吨一线、快速上调至21900元/吨左右,较8月初的水平上涨4400元/吨,涨幅高达25%。

421工业硅价格也出现了23%左右的涨幅,自月初的18100元/吨上调至22200元/吨。

02

工业硅基本面行情解析

1、短期市场供应趋紧,高温天气结束后供应或逐步回升。

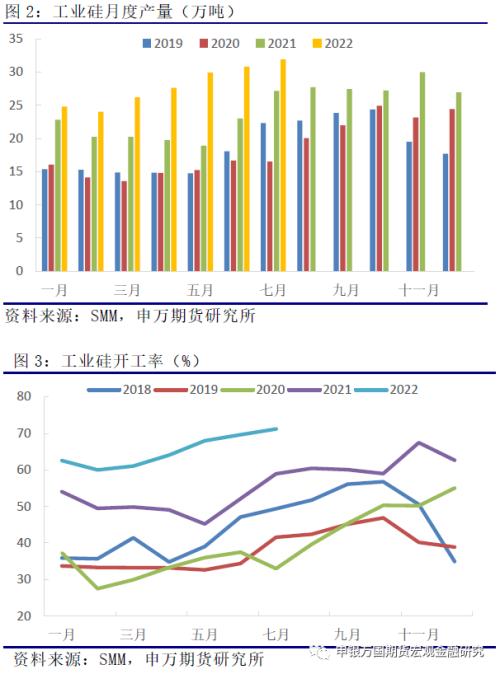

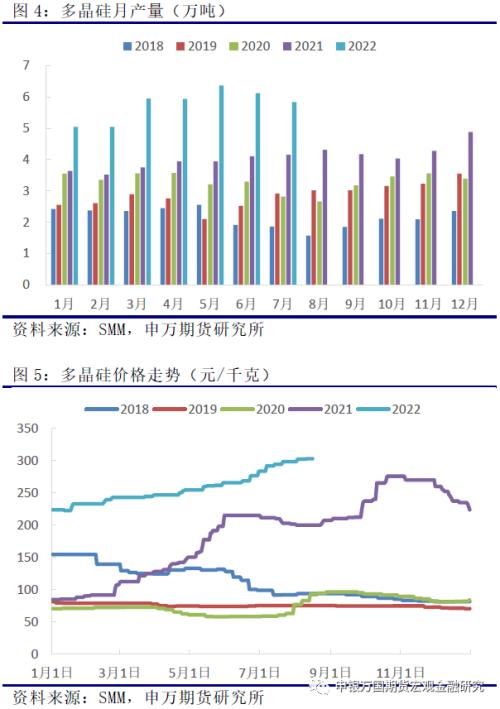

今年以来,在需求端的推动下,工业硅厂家开工率较去年同期进一步提升。加之今年新增产能陆续投放市场,工业硅产量同环比均实现了大幅增长。同时,丰水期来临厂家开工进一步抬升,7月开工率71.2%,较6月增加1.6%,同比则高出12.3%。产量方面,7月工业硅产量31.89万吨,月环比增加3.6%,同比高出17.55。

8月受到新疆疫情管控趋严影响,厂家的生产、以及产成品和原料的运输受限明显,当地工业硅产量将有所下滑。加之近期高温天气持续,用电负荷连创新高,水电出力不足,四川地区发布工业企业让电于民的通知,限电时间在一周左右,根据SMM的统计,影响当地工业硅月度产量在1.2万吨左右,若限电时间延长,对产量的影响将会更大。总体来说,8月工业硅产量或将出现2万吨以上的下滑,供应端的压力有所减轻。

对于后市,随着高温天气逐渐进入尾声,四川地区的旱情或将有所缓解,水电出力有望恢复,主产区的限电情况或将逐渐好转;随着新疆地区疫情逐步受控,当地工业硅厂家的开工情况也将趋于恢复;同时,下半年仍有部分厂家的新增产能即将投放市场,我们认为高温天气结束后、工业硅产量或将重回高位。

2、多晶硅产能集中投放,带动工业硅需求增长。

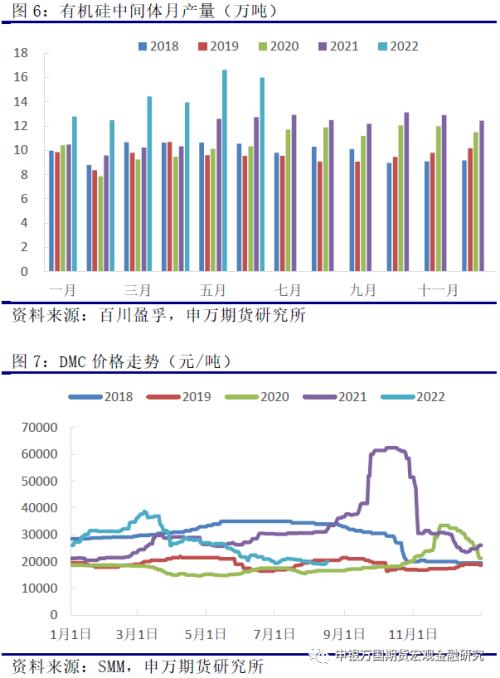

在我国能源转型的大背景以及“碳达峰,碳中和”等政策的指引下,光伏产业近年来发展迅猛,新增装机容量逐年增加。今年1-6月我国新增光伏装机容量3021万千瓦,较去年同期的新增量1418万千瓦,增速进一步提升。在下游需求加速发展的背景下,多晶硅市场供不应求,价格不断刷新历史高位,在利润的驱动下、多晶硅产能快速增长,产量随之不断攀升,1-7月多晶硅产量40.3万吨,同比已实现了49%的增长,月均产量5.76万吨。根据SMM的统计,预计2022年国内多晶硅新增年产能在63万吨左右,其中约半数将在下半年投放市场,对应月产能将进一步增长2.5万吨左右。7月由于新疆四家企业正常检修或意外停产、多晶硅产出有所减少,8月四川限电对产能释放也有所抑制,但中长期来看,随着减停产厂家的复产、以及新增产能的进一步释放,多晶硅产量将重回高位,对上游工业硅市场的需求仍将维持旺盛态势。

3、有机硅价格贴近成本,采购原料以刚需为主。

随着我国有机硅产能的不断增长,产量水平逐年抬升。今年1-6月我国有机硅中间体累计产量在86.3万吨,同比增幅高达31%,对工业硅的需求表现良好。但由于今年宏观经济表现偏弱,有机硅的下游需求不佳,供大于求的市场格局使得有机硅价格不断下滑至成本线附近。近期由于上游工业硅价格涨幅明显,DMC价格跟随硅价上调至20150元/吨,较月内低位19050上涨1100元/吨左右。但由于有机硅市场需求端的表现仍未出现明显好转,下游采购情绪仍较为谨慎,有机硅价格进一步提涨的空间或较为有限。因此对于后市,虽然有机硅在产产能维持高位,产量有望维持同比高增的态势,但由于企业利润空间有限,对原料工业硅的采购或仍将以刚需为主,对硅价的提振作用较为有限。

4、铝合金价格止跌反弹,企业开工存回升可能。

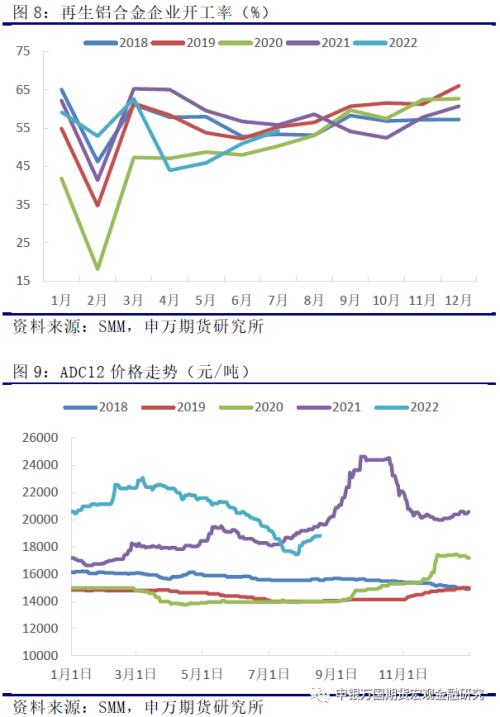

今年二季度,受全国疫情多点散发影响,铝合金行业下游消费表现疲弱,ADC12价格持续下探,再生铝企业开工率也出现明显下滑,对工业硅的需求表现偏弱。随着疫情的扰动趋弱,加之消费刺激政策的出台,乘用车销量快速回升,6-7月汽车销量同比增幅高达40%以上,铝合金企业开工率也随之缓慢恢复。近期随着铝价的止跌反弹,企业在成本推升的支撑下挺价意愿转强,ADC12价格也呈现企稳回升的走势。对于后市,随着消费旺季的临近,铝合金价格或仍存上行空间,在需求端的提振下,企业开工存有进一步抬升的可能,对原料工业硅的采购需求仍存。

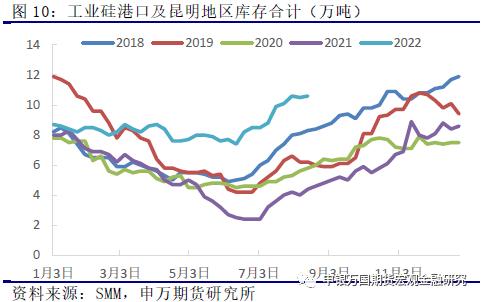

5、短期供应端开工受限,关注库存去化程度。

今年二季度开始,铝合金企业开工回落明显,出口市场表现不佳,加之有机硅价格下滑、企业对高价工业硅的接受能力较差,在厂家开工高位、供应端逐渐走向宽松的情况下,市场库存消耗速度明显放缓。进入丰水期之后,工业硅厂家开工进一步抬升,市场供应压力增加,库存逐渐累至高位。截止到8月12日,港口及昆明三地库存10.6万吨,远高于去年同期4.4万吨,以及2020年同期5.8万吨的水平。近期受四川产区限电以及新疆产区疫情扰动,短期市场供应趋紧,下游企业在情绪推动下采购积极性有所提升,市场库存或有望加速消耗,对硅价形成支撑。

但从中长期来看,高温天气临近尾声,随着新疆疫情逐渐受控,工业硅产量或重回高位。而在终端需求表现未见明显起色的情况下、铝合金和有机硅企业对高价工业硅的接受程度有限,硅价的反弹高度仍需关注近期市场库存的去化程度。

03

工业硅行情展望

8月高温天气持续,水电出力情况难有明显好转,四川地区的限电情况或将于9月才能有所缓解;届时随着新疆地区疫情逐渐受控,工业硅厂家开工仍将维持高位。从需求端来看,随着前期检修厂家的复产以及新增产能的逐步投产,多晶硅产量有望重回高位,对工业硅的需求仍将维持旺盛态势;铝合金企业开工缓慢回升,在硅价上行的刺激下,企业对工业硅的采购需求或有增加;有机硅价格仍处底部区间,对工业硅的采购较为稳定,但在原料价格上涨的带动下,企业的采购需求也存有增加可能。因此,随着厂家端供应的趋紧,在下游需求好转的提振下,市场库存有望加速消耗,对工业硅价格形成支撑。但近期硅价提涨速度较快,下游铝合金及有机硅企业对于高价工业硅的接受程度有限,后市厂家开工的回升或在一定程度上削弱去库进程,对于价格的反弹高度仍需谨慎看待。

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);