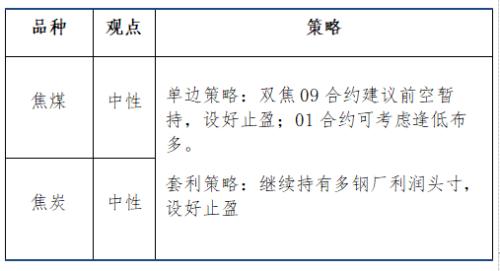

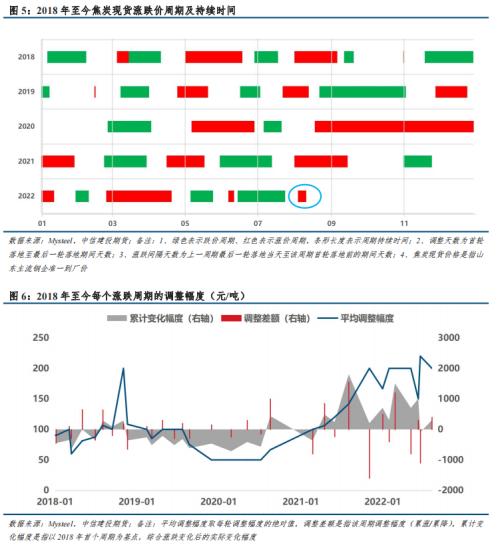

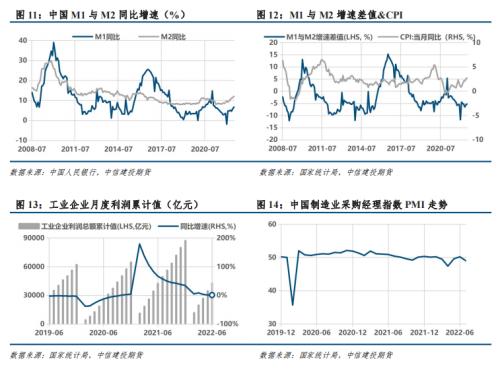

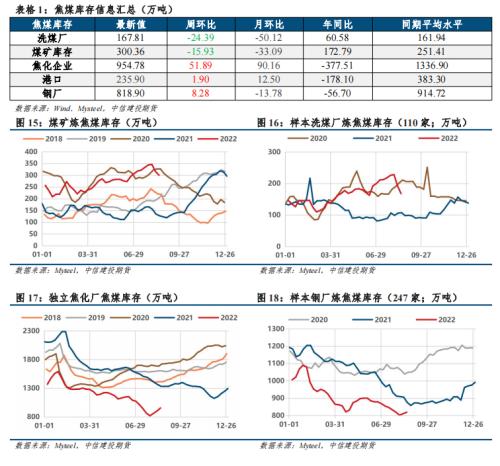

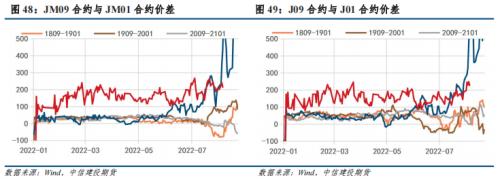

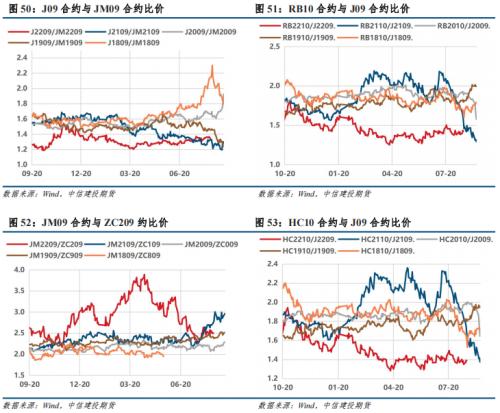

来源:CFC金属研究 摘要 本期策略  利多因素: 1. 终端需求旺季临近,可证实,亦可证伪; 2. 钢厂逐步复产,原料补库需求渐起; 3. 冬储需求或对01合约形成一定支撑; 4. 煤矿安检阶段性加严,焦煤供应或小幅收紧; 利空因素: 1. 强力刺激政策落空,地产、基建亦难有起色; 2. 蒙煤进口增量不断,澳煤限制有概率放开; 3. 焦企开工积极,焦钢产量比高位暂稳; 4. 焦钢毛利差修复至0轴上方,预计持续两周。 上期策略回顾:焦钢毛利差修复,做空信号增强 正文 01 行情回顾 本周,焦价第二轮提涨落地,炼焦煤竞拍市场价格拿货现象增多,然建材成交不及预期,下游采购心态偏谨慎,双焦盘面弱势运行。 截至8月19日,盘面焦煤主力合约切换至2301合约,周五收盘价1871.5点,吕梁低硫主焦煤汇总价2350元/吨,环比上周+150元/吨;盘面焦炭主力合约收盘价2759.5点,环比上周-7.46%,日照港(2.98 +0.00%,诊股)准一级冶金焦出库价2650元/吨,环比上周+50元/吨。 本周,焦炭出口外贸订单价格、蒙5#原煤报价企稳反弹。    02 宏观数据 国家统计局公布7月经济数据。如我们此前预期,7月经济读数中表现相对较好的仅有基建投资: 第一,7月规上工业增加值同比增速略降,新能源汽车行业的高景气为工业增加值同比增长提供重要支撑。从信贷脉冲角度理解,下半年工业增加值反弹的空间可能不大;第二,从全国平均房价、地产销售数据、地产拿地面积、地产施工面积来看,地产均未见明显复苏迹象;第三,基建表现强劲,但地方财政的缺位拖累传统基建的增长;第四,7月居民部门新增累计存款同比增64%,居民消费意愿更加保守,消费表现继续下降;第五,总体失业率基本平稳,但16-24岁青年失业率继续攀升至19.9%。我们预计16-24岁青年失业率会在9月随季节性因素而回落。  03 双焦基本面数据 3.1 厂内原料库存可用天数触底反弹 焦煤:煤矿、洗煤厂去库放缓,焦化厂加速补库,钢厂库存续增,厂内炼焦煤可用天数转增,港口库存略有增加;整体库存增加,但仍在低位,焦煤库存驱动中性。   焦炭:焦企加速去库,钢厂库存转增,厂内焦炭可用天数回升,港口库存略降;整体库存无明显变动,焦炭库存驱动中性。   3.2 各环节陆续复产,焦钢产量比高位暂稳 本周,各环节产能利用率持续回升。钢厂盈利能力修复,钢厂高炉复产同步增加,焦炭刚需回升,积极补库;焦企开工积极,厂内多维持低位库存水平,焦企出货顺畅,部分焦企有一定惜售意愿,焦钢产量比高位暂稳。   3.3焦钢毛利差突破0轴,做空信号增强 利润能否从原料煤端传导至下游,有赖于两方面:其一,炉料需求是否持续羸弱;其二,主焦煤供应端能否有明显增量。对于前者,周度螺纹毛利持续回落至108元/吨附近(-50);建材成交不及预期,螺纹毛利再下台阶,铁水复产的持续性存疑。此前我们判断考虑季节性规律,终端需求拐点在8月中旬,如今尚未看到明显改善,需求证伪在即,利空双焦。至于后者,国内供应增量数据不透明,在预期之外,跟踪进口增量更为现实;对于进口蒙煤,本周通关车量略有下调至560车/日,仍有概率回升至600车/日以上,对应月度进口量218万吨。与此同时,甘其毛都口岸已启用AGV无人驾驶车辆技术,蒙煤进口增量预期进一步增强。此外,市场传出澳煤进口有概率放开的消息,预计月度进口量200-300万吨,无疑将对国内市场产生冲击。综上所述,蒙煤进口量高位暂稳,但安检趋严煤矿产量收紧,且短期焦钢有补库需求,关注钢厂复产进度;长期看,年内经济下行压力大,进口增量确定性强,焦煤端超额利润回吐趋势难改。 此前我们预期本周焦钢毛利差修复至0%上方,实际数据符合预期。焦钢毛利差能维持在0轴上方多久?今年3-5月焦钢毛利差维持在0轴上方不超过3周,且上半年有宏观政策刺激的强预期,当前缺乏宏观政策刺激预期,且旺季需求证伪,预计本轮正值的焦钢毛利差至多维持2周,这意味着9月初焦钢毛利差或将再次转负,短期双焦期货下行压力较大。  3.4 地产需求未见好转,基建、制造业略有改善   3.5 基差走强,煤焦比/螺焦比继续分化 基差方面,焦价第二轮提涨落地,竞拍市场参与积极性提高,然建材成交不及预期,下游采购心态偏谨慎,双焦盘面走弱,基差偏强运行,符合上周判断(基差历史分位:JM09 38%,J09 43%)。 现实:焦炭方面,钢厂盈利能力修复,钢厂高炉复产同步增加,焦炭刚需回升,积极补库;焦企开工积极,厂内多维持低位库存水平,焦企出货顺畅,部分焦企有一定惜售意愿。焦煤方面,矿方心态好转,部分配焦煤种资源紧俏;焦企利润修复,近期开始陆续补库;监管区库存超170万吨,口岸通关受限;原料成本的上涨挤压焦企即期利润。 需求预期:1)成材价格下移后,终端补库需求边际好转,但持续性不强,如今终端需求尚未看到明显改善,需求证伪在即,利空双焦;2)假设下半年产量平控,则3-4季度的日均铁水产量约为216万吨;更乐观一点,假设全年产量平控,则3-4季度日均铁水产量约为229万吨。最新数据225万吨,钢厂利润下滑,铁水回升空间有限。 供应预期:1)288口岸每周无阳性则增加通关,若闭环出现疫情,通关或受影响,但疫情对通关的影响正在减弱;甘其毛都口岸已启用AGV无人驾驶车辆技术,蒙煤进口增量预期进一步增强;2)中澳关系有缓和迹象,澳煤重新通关担忧渐起,但暂无确切消息。3)市场传出山西地区4.3米焦炉计划提前关停消息,集中关停概率较小。 终端需求不佳,螺纹毛利持续下滑,焦钢毛利差已修复至0%附近,做空信号增强,焦价上行阻力较大;按照旭阳提涨计划累涨500元,折算出仓单价格上限3050。焦炭港口仓单2870,盘面贴水扩大;第二轮提涨落地,盘面预跌第一轮200;焦钢毛利差快速修复,厂内原料库存可用天数回升,焦价上涨驱动减弱,预计第三轮提涨难度大,关注钢厂复产进度。综上,我们预计短期内基差震荡概率较大。  期差方面,国内供应与进口增量预期强,铁水回升持续性存疑,此外市场对经济下行的担忧愈加强烈,远月合约弱于近月合约,近远月合约价差走扩,受制于流动性,不推荐参与双焦9-1套利。不过,值得注意的是,冬储需求或对01合约形成一定支撑,激进者可考虑逢低布多。  比价方面,煤焦比1.323,位于历史高位(80%);钢焦比1.42,位于历史中位(79%)。空焦化利润头寸、多钢厂利润头寸获得明显盈利,与我们上周的套利策略给出的预期一致。 在“就业优先”的政策基调下,叠加下半年强力刺激政策落空,我们预计疫情改善后地产、基建亦难有起色。终端需求不佳,螺纹毛利持续下滑,焦钢毛利差已修复至0%附近,做空信号增强,焦价上行阻力较大;按照旭阳提涨计划累涨500元,折算出仓单价格上限3050。焦炭港口仓单2870,盘面贴水走扩;第二轮提涨落地,盘面预跌第一轮200;焦钢毛利差快速修复,焦价上涨驱动减弱,预计第三轮提涨难度大,关注钢厂复产进度。随着焦钢毛利差回升,做空焦炭的安全边际越来越高,预计正值的焦钢毛利差至多维持2周,短期双焦期货下行压力较大。操作上,双焦09合约前空暂持,设好止盈;01合约可考虑逢低布多。 利润能否继续从原料煤端传导至下游,有赖于两方面:其一,炉料需求是否持续羸弱;其二,主焦煤供应端能否有明显增量。目前蒙煤进口量高位暂稳,但安检趋严煤矿产量收紧,且焦钢有补库需求;长期看,年内经济下行压力大,进口增量确定性强,利润再分配趋势难改,焦煤下行压力较大。套利策略,继续持有多钢厂利润头寸,设好止盈。  不确定性风险: 疫情形势严峻、终端需求不及预期、进口增量超预期、铁水减量超预期等 |

|

|  |

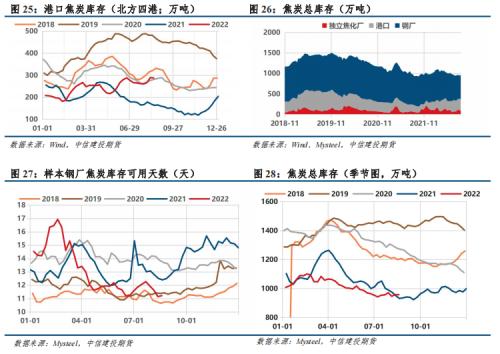

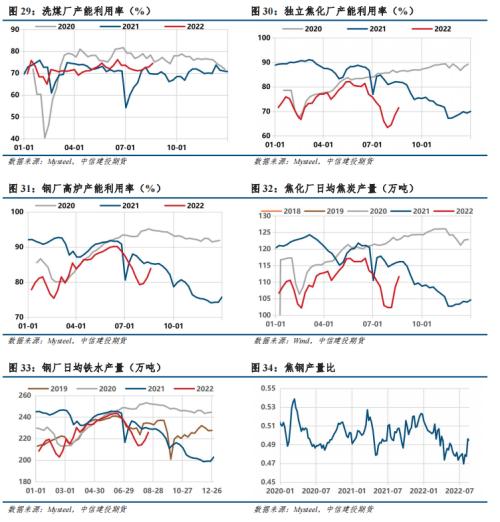

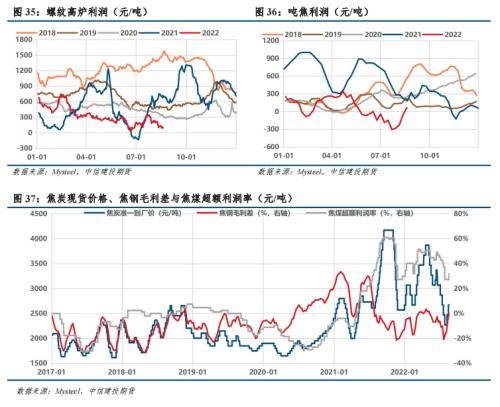

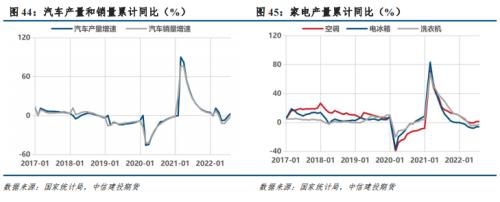

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);