美国德保罗大学数量金融硕士,有色金属研究员。负责镍产业链和有色金属套利研究工作,致力于从基本面和产业面角度寻找跨市,趋势和跨期套利机会。 报告要点:

受到促进汽车消费政策驱动,疫情后新能源汽车产业链终端产销持续修复表现好于预期,但中游电池材料环节竞争加剧背景下,硫酸镍和精炼镍产业链的需求和价格受提振有限。展望后市和全年,促进消费政策和新车型交付等利好因素继续驱动产业链向好,全年终端产销增速有望重新超预期,但产业链硫酸镍的原料缺口收缩加速以及磷酸铁锂竞争压力加剧,三元动力电池产销景气度压力仍在,硫酸镍和精炼镍供需基本面难持续受益。因此,我们仍维持镍价谨慎偏空的判断。

国内汽车产销量分析 整体汽车产销方面,总体来看,促进汽车消费补贴政策继续发力下,2022年7月我国整体汽车产销量维持高位,同比增速继续走高。 根据中汽协数据,2022年7月我国汽车总销量为242万辆,同比增长29.9%,1~7月国内汽车累计销量1447万辆,同比仅下降1.8%。产量方面,2022年7月我国汽车总产量为246万辆,同比增长31.8%,1~7月国内汽车累计产量1456万辆,同比转为增长0.9%。 乘用车方面,根据中汽协数据,2022年7月我国总销量为217.4万辆,同比增长40.3%,1~7月国内累计销量1252万辆,同比增长8.4%。产量方面,2022年7月我国总产量为221万辆,同比增长43%,1~7月国内累计产量1264万辆,同比增长11%。

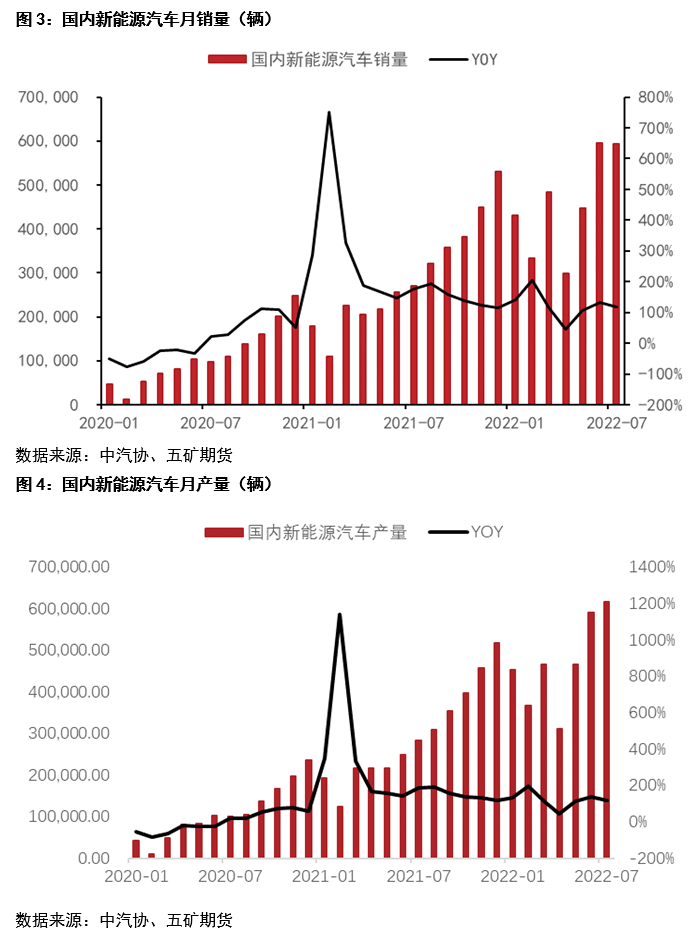

国内新能源汽车产销分析 新能源汽车产销方面,新能源汽车供应链企业产能继续释放,叠加地方促进汽车消费补贴力度加大,2022年7月淡季月中国新能源车产销淡季不淡,单月同比增速维持至100%以上。 根据中汽协数据,2022年7月我国新能源汽车总销量为59.3万辆,同比增长119%,2022年1~7月新能源汽车累计销量320万辆,同比增加116%。产量方面,2022年7月新能源汽车总产量分别为62万辆,同比增长118%,2022年1~7月新能源汽车累计产量328万辆,同比增加118%。 从市场渗透率角度来看,1~7月新能源汽车销量的市场渗透率继续提升到22.1%。

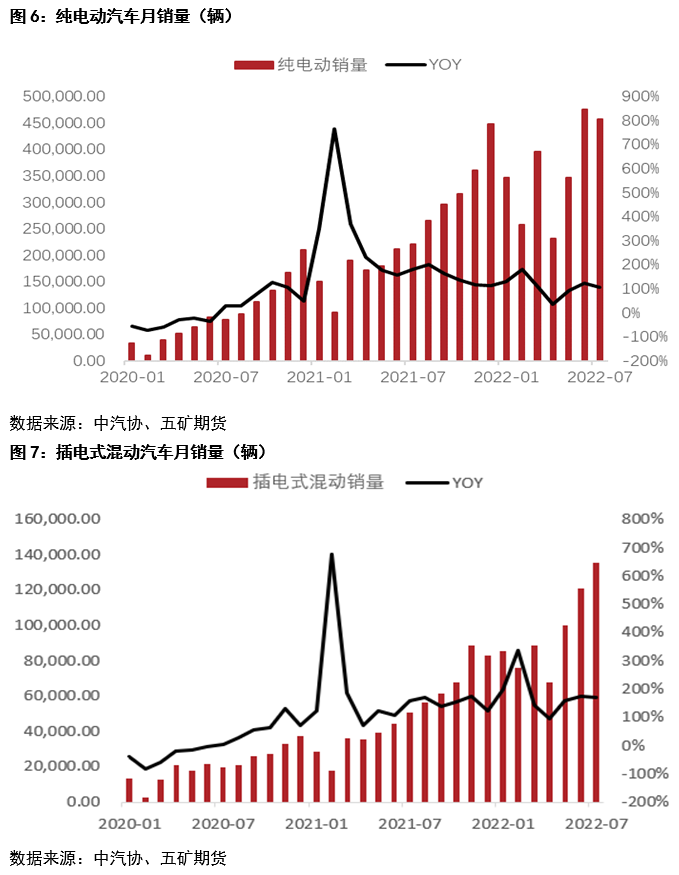

分类别来看,纯电动汽车的销量占比仍接近8成,但增速继续呈现下降趋势。 纯电动车方面,7月我国纯电动汽车销量45.7万辆,同比增长108 %,2022年1~7月纯电动汽车累计销量251万辆,同比增加107%。插电混动车方面,7月插电混动车销量13.5万辆,同比增长168%,2022年1~7月插电混动车累计销量67万辆,同比增加168%。纯电动汽车累计销量占比回落至78.6%。

总结来看,7月以来无论是传统燃油车还是新能源汽车销量均延续疫情后生产复苏趋势,叠加受到促进汽车消费补贴政策驱动,产销均维持景气度。 展望后市,尽管疫情散发和地方阶段性消费补贴减少或仍影响产销的持续性,但淡季汽车消费韧性下,我们上调全年国内新能源汽车销量和增速,基于中性预期判断,2022年新能源汽车销量达到600万辆,同比增长70%。

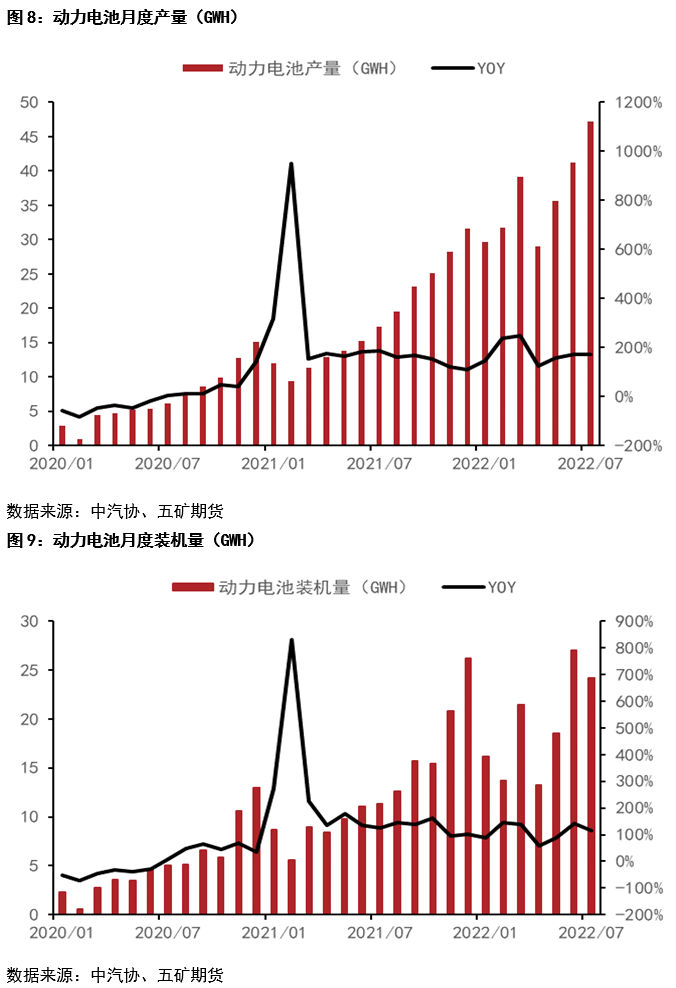

新能源中游需求分析 首先是动力电池方面,总体而言,随着下游需求持续恢复,2022年7月动力电池产量和装机量维持环比增长。 动力电池产量方面,根据中汽协数据,2022年7月我国动力电池产量47.2GWh,同比增长172%。其中三元电池产量16.6GWh,同比增长108%。2022年1~7月我国动力电池产量累计253.7GWh,同比累计增长175%。其中三元电池产量累计99.5GWh,占总产量39%,同比累计增长122%。 装机量方面,2022年7月,我国动力电池装车量24.2GWh,同比上升114%。三元动力电池共计装车9.8GWh,同比上升80%。2022年1~7月我国动力电池装车量累计134GWh,同比累计上升110.6%。其中三元动力电池装车量累计55.4GWh,占总装车量41.3%,同比累计上升55%。

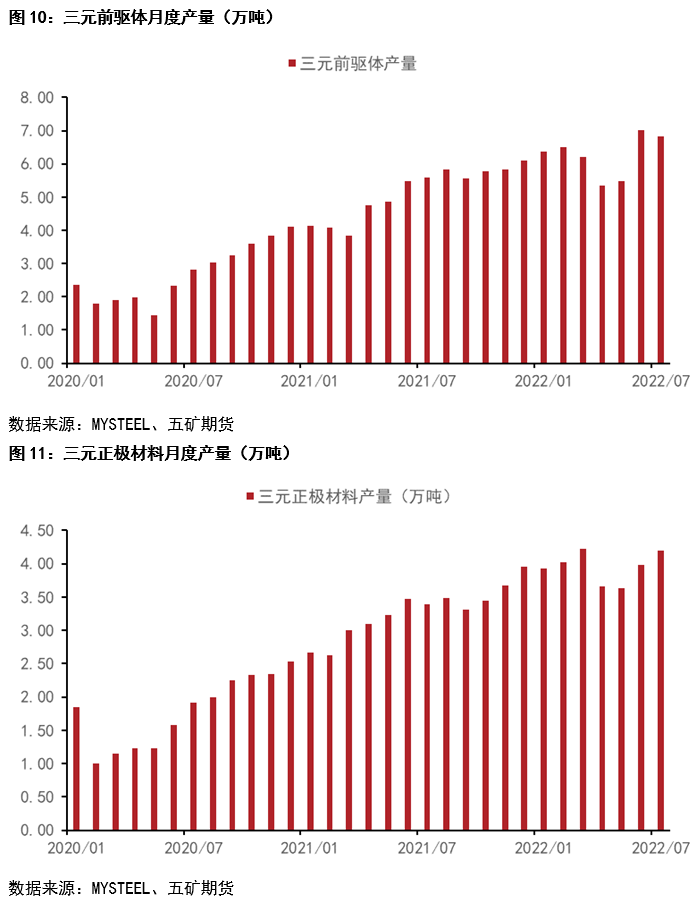

从金属镍消费相关的三元正极材料电池方面观察,尽管下游需求边际复苏,但三元材料电池需求持续受到磷酸铁锂电池路线竞争影响,三元材料电池产量和装机量增速持续低于整体动力电池产量和装机量增速,占动力电池产量和装机量的份额分别维持40%和41%。 三元前驱体和三元正极材料产量方面,根据钢联的数据,2022年7月中国三元前驱体产量为6.83万吨,同比增长20%,三元正极材料产量4.2万吨,同比增长22.7%。22年1~7月三元前驱体和三元正极材料累计产量分别为43.8万吨和27.65万吨,同比增速分别降至33.7%和28.8%。

目前中游三元动力电池产业链需求持续受到低成本磷酸铁锂竞争影响,7月三元动力电池和三元正极材料产量增速回升低于预期。尽管下半年电动车终端销量增速或重新超预期,但竞争格局恶化下,我们认为三元正极材料动力电池、三元正极材料和前驱体产量持续回升概率较低。

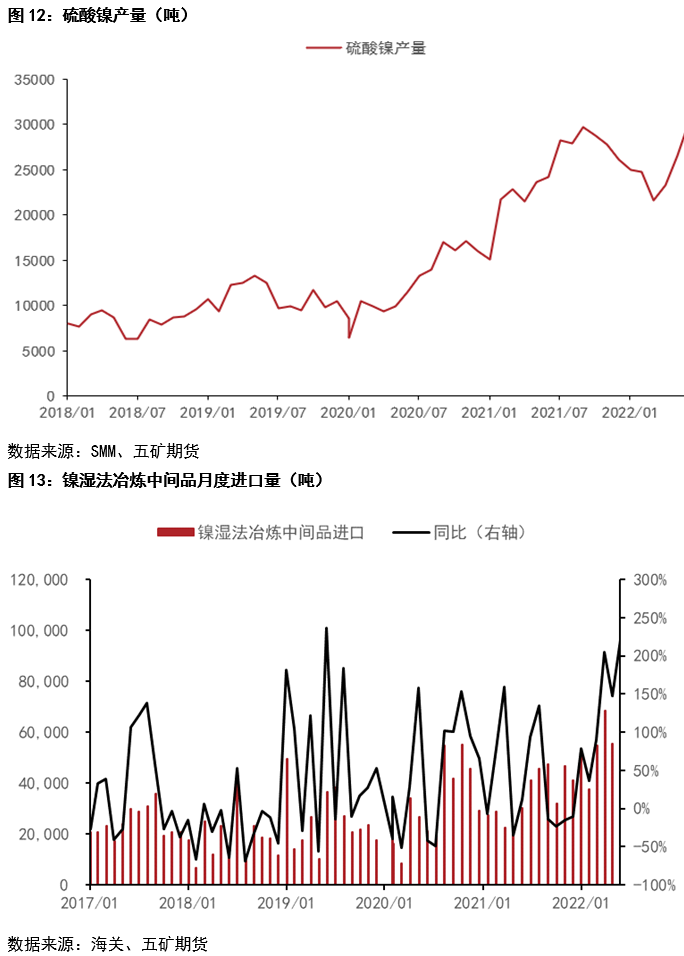

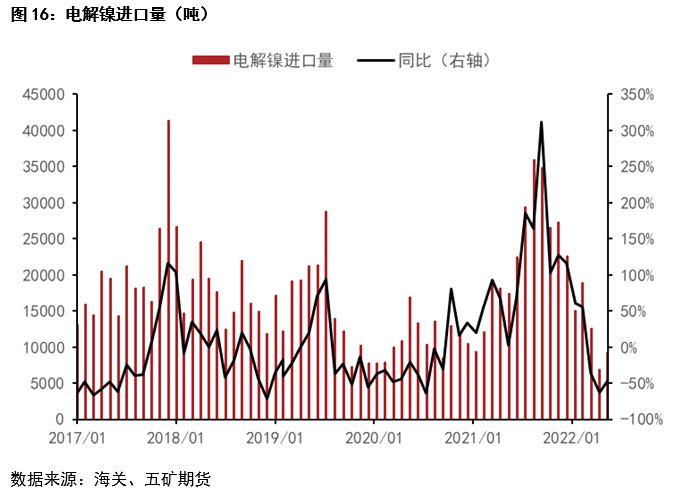

硫酸镍基本面展望 综合来看,尽管终端景气度持续改善以及下半年三元前驱体新增产能亦持续释放,但硫酸镍的原料供应格局变化较大叠加下半年中游需求受到其他技术路线竞争,新能源电动车产业链对金属镍和硫酸镍的需求边际继续超预期概率较低。 硫酸镍产量方面看,根据SMM数据,2022年7月硫酸镍产量为3万金属吨,同比增速回升至24%。22年1~7月硫酸镍累计产量为17.72万吨,同比增速回升至22.3%。7月终端电动车产销维持高位对硫酸镍的需求产生支撑,若后期新能源电动车需求持续表现,金属镍和硫酸镍的需求有望保持稳定。但随着硫酸镍的原料供应继续增长和中游材料竞争加剧,硫酸镍和精炼镍供需基本面边际转弱压力不减。 镍原料供应方面,6月我国镍湿法中间品进口为9.64万实物吨,同比增长221%,1~6月镍湿法中间品累计总进口量36.5万吨,同比增速上升至127%。高冰镍方面,6月我国高冰镍进口量为1.78万实物吨,1~6月累计总进口量5.45万实物吨,累计同比增长300%。随着下半年印尼地区力勤、华友、格林美的湿法冶炼项目和青山、中伟高冰镍项目增产,预计硫酸镍湿法中间品和高冰镍等新原料进口量将继续增加,供应缺口缩窄和替代趋势加速。 由于精炼镍替代品进口持续增加,叠加精炼镍价格反弹后硫酸镍冶炼利润亏损再度扩大,精炼镍净进口低迷趋势难变,根据海关数据统计,6月我国精炼镍的净进口量环比增长30%至0.93万吨。 展望后市,尽管促进消费政策驱动国内整体汽车消费维持高景气度,但新能源汽车产业链中上游竞争压力不减,叠加硫酸镍使用MHP和高冰镍原料替代加速,精炼镍价格或继续承压。

|

|

|  |

|