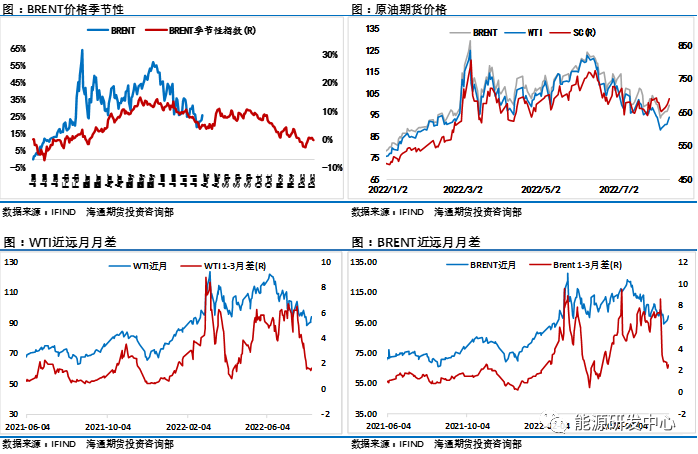

能源研发中心 在大宗商品整体上涨氛围下,过去一段时间油价也走出了持续的反弹修复行情,但周五从欧洲时段开始油价高位大幅回落似乎是在给投资者提个醒,当前阶段不宜对油价反弹有过高的期望值,绝对价回落同时,月差也明显回落,这显示油价此次反弹行情自身内生驱动不足,反弹更多是超跌修复与整个市场风险偏好回升推动,当前原油市场供需层面并不支持油价大幅上行。过去一周时间内三大权威机构陆续公布了月报,虽然数据调整方向和逻辑有一定差异,但能看到在8月这个时间点,不约而同的将2022年原油需求预期较年初时预期的增量下调了超过100万桶/日,这意味着2022年原油市场需求端表现成为限制油价表现的关键因素。 原油市场自身供需层面亮点不多,但近期全球经济衰退担忧情绪在一些经济数据公布之后明显有所改善,尤其是美国强劲的非农数据和回落幅度超预期的CPI数据大大缓解了投资者对于美联储大幅加息的预期,投资者意识到前期对经济衰退担忧可能有些过度,随着市场自发修正风险偏好回暖,可以看到大宗商品反弹进一步有所升级,这进一步强化了投资者乐观情绪,在这样的环境下,原油板块也走出整体性反弹,尤其是高低硫燃料油、沥青

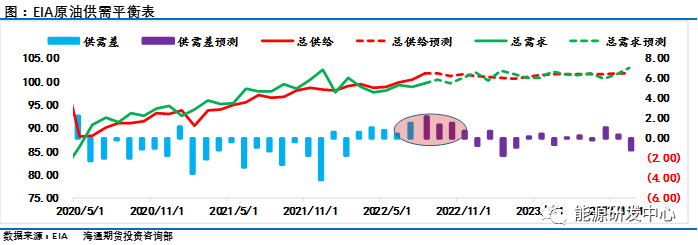

等下游产品反弹明显,国内SC原油近月合约在仓单压力较小背景下也表现强势,远远强于国际油价,8月以来较外盘持续升水超6美元。 总体来看油价目前位置缺乏持续上行动力,EIA能源展望中供需平衡表显示下半年原油市场处在近2年多来供需最为宽松的阶段,尤其是三季度到入冬之前市场会呈现明显的累库压力。而宏观因素虽然短期内因部分数据显经济韧性以及通胀压力缓解加息预期下降有助于提升市场风险偏好,但后续随时可能会因为后续的更新因素产生摇摆,而且中长期经济下行压力及流动性收紧对大宗商品价格来说都会形成持续压力,这也提醒投资者随着大宗商品持续反弹已经4周时间,此轮大宗商品回暖行情接下来随时可能触顶回落,对于油价来说追涨需慎重。

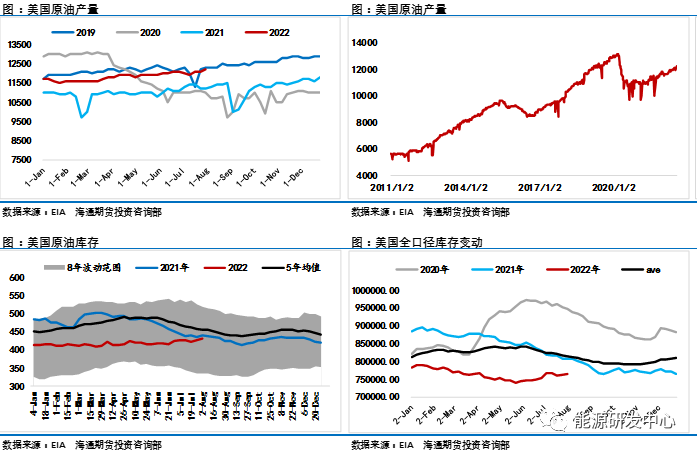

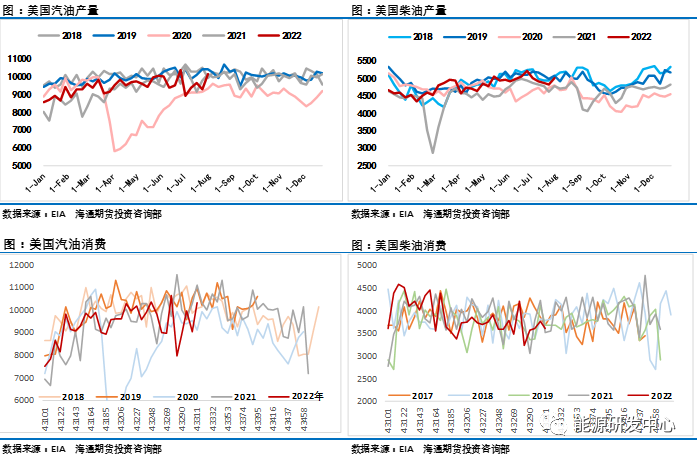

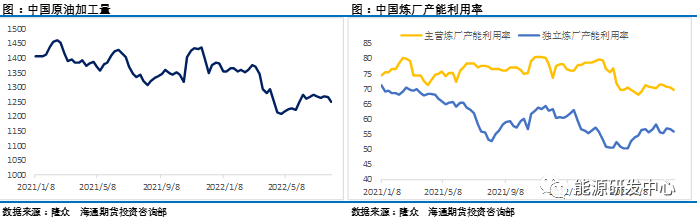

三大月报数据调整有差异,需求趋向统一目标 周三EIA率先公布短期能源展望,继续对油价进行了调整预计2022年WTI原油和布伦特原油平均价格分别为98.71美元/桶和104.78美元/桶,此前预期为98.79美元/桶和104.05美元/桶;预计2022年美国原油消费量为2034.00万桶/日,此前预期为2053.00万桶/日;2022年世界石油需求将增加208万桶/天,至9943万桶/天(上月预测增加223万桶/天) ;预计2023年美国原油消费量为2075.00万桶/日,此前预期为2073.00万桶/日;预计2023年美国原油需求增速为41.00万桶/日,此前为20.00万桶/日;预计2022年美国原油产量增加61万桶/天,达到1186万桶/天(上月预测增加72万桶/天);能源展望中继续下调了2022年全球原油需求预期到208万桶/日,较上月下降15万桶/日。 周四OPEC和国际能源署7月月报也对外发布,有意思的是,OPEC和国际能源署对供需的调整出现了截然不同的变化,国际能源署上调了需求预期,逻辑是欧洲高温刺激了需求,不过210万桶/日的需求增量跟美国能源署预期基本一致;而OPEC则是下调了需求预期,因为其观察到全球经济下行压力明显,随着经济增速下调其将原油需求预期下调到了336万桶。较年初下调幅度也超过了100万桶/日。欧佩克月报中分析人全球经济普遍存在显着的下行风险,2022年全球经济增长预测为3.1%(此前预测为3.5%),2023年全球经济增长预测为3.1%(此前预测为3.2%)。2022年全球原油需求增速预测为310万桶/日(此前为336万桶/日),2023年全球原油需求增速预测为270万桶/日不变,认为全球石油市场本季度将出现过剩。欧佩克7月份石油日产量增加了16.2万桶,达到2884万桶。印度石油制品净进口较上轮统计增加10万桶/日至424万桶/日,中国石油制品净进口较上轮统计减少202万桶/日至931万桶/日,美国石油制品净进口较上轮统计增加4万桶/日至-93万桶/日。二手资料显示,沙特7月原油产量增加13.6万桶/日,至1069.3万桶/日,阿联酋原油产量增加4.8万桶/日,至313万桶/日,科威特原油产量增加4.8万桶/日,至277.3万桶/日。尼日利亚原油产量减少0.6万桶/日,至117万桶/日。伊拉克原油产量增加2.4万桶/日,至449万桶/日。利比亚原油产量减少2.3万桶/日,至62.1万桶/日。委内瑞拉原油产量减少4.5万桶/日,至66.5万桶/日。伊朗原油产量减少1.6万桶/日,至255.3万桶/日。 IEA月报则对前期过度悲观的预期进行了适当的修正,上调了需求预期,6月份全球石油库存减少了500万桶,欧洲高温天气刺激石油需求,上调2022年全球石油需求增长预测至9970万桶/日,将2022年全球石油需求增长预测上调38万桶/日至210万桶/日。预计2022年全球石油供应将增加480万桶/日至1亿桶/日, 俄罗斯石油供应量的减少比此前预测的更为有限,俄罗斯7月石油出口量下降11.5万桶/日,从年初的约800万桶/日降至740万桶/日。7月份,欧佩克国家减产执行率为523%,俄罗斯为719%。7月份炼油厂产量增加110万桶/日,8月份增加35万桶/日,预计2023年全球石油供应量为1.017亿桶/日。2023年全球石油需求将增加210万桶/日,达到超过新冠肺炎爆发前的1.018亿桶/日。将2022年非欧佩克产油国供应预期维持在6550万桶/日不变,油价上涨掩盖了其他行业在经济下行中相对疲弱的表现 综合三大机构数据可以看的对原油市场供需展望大致观点方向是供应较西方制裁俄罗斯初期明显有上修,但这个过程也是有所反复,俄罗斯供应远强于制裁初期预期,美国原油产量预期较年初阶段下调,而对于需求端因全球经济压力及疫情等因素进行了持续的下修,上周美国汽油消费有所恢复,高频数据显示上周中国原油加工量有所下行,今年以来需求层面总体仍没有给市场带来信心。虽然对于OPEC闲置产能方面存在担忧,但OPEC方面坚持慎重的增产计划,通过油价对此的表现来看显然市场同样对原油供需层面保持谨慎的评估。

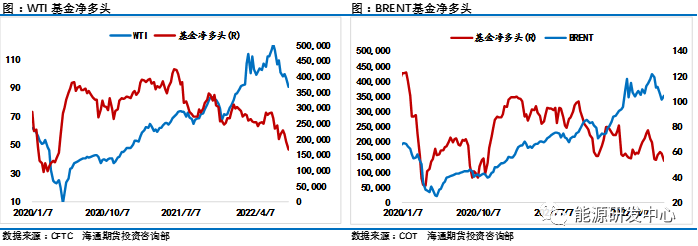

从2021年6月之后,国际原油市场整体持仓就持续下滑,而今年俄乌冲突之后,油价波动的高度不确定性进一步导致更多投资者离场观望,到目前为止WTI原油持仓仍在进一步下滑,盘面流动性不足经常导致油价突发波动,这也加大了投资者交易难度。虽然仍然有机构继续坚定看涨立场,但可以看到不管是WTI还是布伦特原油专业机构的净多持仓都在持续减少,尤其是WTI原油的基金净多头寸更是随着此次油价大跌过程持续快速减少,显然从资产配置角度来讲,机构一直大幅减少对原油的多头配置,此次油价触顶回落之后这一动作进一步加速。而对于油价来说无论从宏观层面还是下半年原油市场自身供需角度,都已经不具备之前2年油价持续上涨的条件。 |

|

|  |

|

微信:

微信: QQ:

QQ: