华尔街见闻 张进 据我的钢铁网消息,贵溪市有全国最大电解铜生产企业,年产电解铜超100万吨,日产2700~3000吨;受管控影响或使当地交通中断,从而影响电解铜生产企业正常发货,使市场电解铜供应进一步紧张。 此外,中信证券表示,随着全球交易所铜库存持续下降,以及全球对于衰退担忧的充分预期,铜价有望开始稳步上行。 行情方面,早间有色铜板块多股冲高,有研粉材涨超13%,白银有色、盛屯矿业、铜陵有色等悉数跟涨。

另外据光大证券数据显示,7月电解铜价格为55340 元/吨,环比再度下跌7.63%,事实上,铜期现货今年表现一直疲软,但近期表现开始有所改善。 数据显示,年内LME铜期货自3月初涨至10845美元/吨后,经高位盘整即开启下行趋势,至7月15日最低触及6955美元/吨,相较于年内高点跌幅近36%。沪铜(61040, -160.00, -0.26%)主力合约走势类似,自年内3月摸高后,至7月15日低点跌幅逾30%。 但自7月中旬以来,内外盘期货双双走强,截至8月10日,LME铜已累计反弹逾12%。沪铜主力合约也涨超15%。

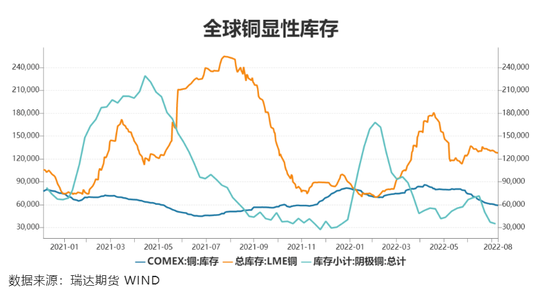

四大催化有望推动铜价企稳 中信证券表示,在供应端扰动和国内需求持续走强的预期下,铜价有望稳步上行。 首先,全球交易所铜库存持续下降。8月第一周,LME铜库存再次降至一个月以来新低;国内上期所铜库存连降三周,刷新半年以来最低水平;COMEX铜库存持续下降至今年以来最低水平。

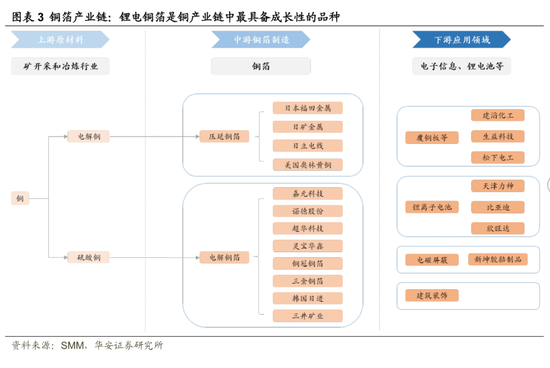

其次为欧洲能源危机对铜的供应影响的成本抬升:6月智利铜产量同比减少4.7%,全球最大的铜矿生产企业智利国家铜业6月份产量同比下降14.3%,或将导致2022年铜矿新增供应不及预期。 此外,为对美国经济衰退担忧减弱:美国7月非农季调增加数创2月以来最大增幅,需求改善对铜价的刺激将明显强于宏观因素对铜价的压制。 其四为海关进口铜超预期:7月国内未锻造铜及铜制品进口量为46.4万吨,同比增长9.3%,而上期所库存持续下降,反映出国内铜需求出现实质性改善。 行业估值有望修复,铜箔成亮点 公司方面,中信证券认为,铜长周期需求增长确定性高,当前铜板块相关公司估值处于底部区间,铜价反弹有望带动相关企业估值修复, 此外,东亚前海证券还提到,目前国内PET铜箔正处产业化阶段,入局企业增多,叠加锂电池下,游需求高速增长,相关生产企业或将受益。华安证券也表示,锂电铜箔是铜产业链中最具成长性的环节,随着汽车产业链发展有望电动上游电解铜等原料企稳。

风险提示及免责条款 市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。 |

|

|  |

|