期货日报 作者:张少达 唐惠珽 低库存或加剧供应中断的风险 全球70%的钢铁生产需要使用冶金煤,中国作为钢铁大国,也是冶金煤的第一消费国,消费量占全球消费量的59%。澳大利亚是我国主要的冶金煤进口来源之一。2021年5月,国家发改委发布声明:“无限期暂停与澳联邦政府相关部门共同牵头的中澳战略经济对话机制下一切活动。”失去中国市场的澳煤,2020年出口量下滑至1.72亿吨,2021年继续下滑至1.67亿吨。澳煤对国际市场有多大影响?我们认为澳煤产量或受天气扰动有所收紧,但新增产能释放仍在持续,印度、欧洲市场可能会抢夺澳煤资源,然而,前者致力于摆脱对澳煤过度依赖,后者存在运距问题。

图为与竞争对手相比,澳大利亚海运焦煤

的出口量(单位:百万吨/年)

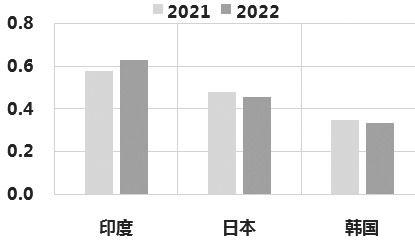

图为三大竞争市场粗钢年产量对比(单位:亿吨) A澳煤在全球能源格局中的地位 冶金煤又分为炼焦煤和喷吹煤,比动力煤

的碳含量更高、灰分水分更低。炼焦煤是生产焦炭

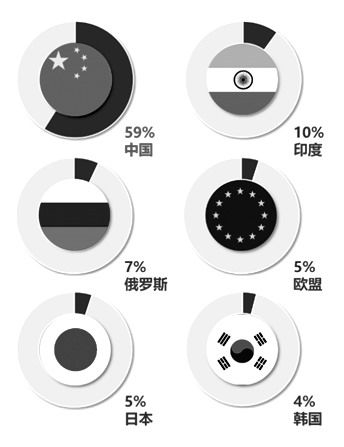

的原料,而焦炭下游需求主要集中在钢铁工业(占比85%),其中高炉炼铁是焦炭最主要的消费领域。 全球70%的钢铁生产需要使用冶金煤。炼焦煤在焦炉中“焦化”(隔绝空气的条件下高温干馏)以生产焦炭。高炉生产铁水,喷吹煤被注入高炉底部,代替部分焦炭将铁水保持在所需温度。根据世界钢铁协会的数据,全球70%的钢铁生产依赖长流程路线(即高炉炼钢,需要使用冶金煤),30%通过短流程路线(熔化废钢,不需要使用冶金煤)。1吨高炉炼钢需要约0.78吨冶金煤,因此中国作为钢铁大国,也是冶金煤的第一大消费国,消费量占全球消费量的59%。

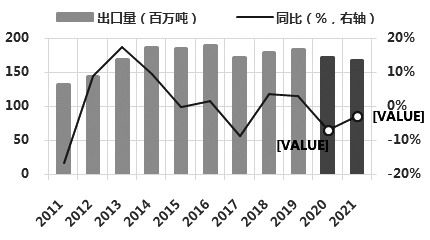

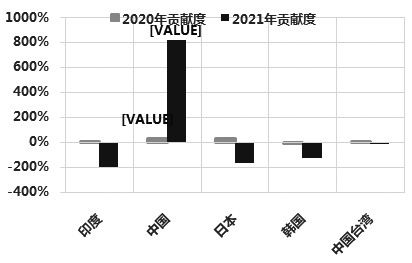

图为全球六大冶金煤消费国 澳大利亚是我国主要的炼焦煤进口来源之一。通过整理2011至2020年的进口炼焦煤数据,我们发现2013年前蒙古国是我国最主要的炼焦煤进口来源。受澳大利亚煤企规模化经营策略影响,澳大利亚于2013年反超蒙古,一跃成为我国炼焦煤第一来源国,此后在我国炼焦煤进口量中的占比一直维持在40%以上。 高强度焦炭可提升高炉生产率,澳煤受全球追捧。焦炭在高炉冶炼中主要作为发热剂、还原剂和料柱骨架,并起着改善料柱渗透性的作用,帮助炉渣和铁水向下流入炉膛。高炉的生产率(单位时间内生产的铁水吨数)主要取决于可吹入炉内的空气量,而空气量又是炉内气流渗透性的函数。如果焦炭的冷/热强度较差,会过早分解导致炉膛透气性差,从而降低高炉生产率。而澳大利亚硬焦煤和半硬焦煤生产的焦炭CSR(指反应后焦炭角度,随着CSR的增加,焦炭的“热强度”增加)较高,因此受到全球焦企和钢厂的高度重视。 澳主焦煤使钢厂能够以较低的焦炭率运行高炉。喷吹煤比焦炭便宜得多,是高炉焦炭的经济替代品,能承担发热剂和还原剂的角色,置换率一般在0.7—0.9(即1kg喷吹煤可以替代0.7—0.9kg焦炭)。喷吹煤的含碳量和热值越高,焦炭置换率越高,大多数高炉以60%—70%焦炭和30%—40%喷吹煤的比例运行。尽管澳喷吹煤具有高热值、高焦炭置换率,但其成本效应取决于澳大利亚优质焦煤的可用性:喷吹煤用量增加意味着发挥料柱骨架和改善料柱渗透性作用的焦炭用量会相对减少,为了保持高炉生产率,焦炭的高强度变得更加重要,尤其是大型高炉。 与此同时,中国现有冶金煤的产量与品质明显不足。根据世界钢铁协会发布的数据,2021年,中国粗钢产量10.3亿吨。假设长流程占比85%,折算出我国钢铁生产需要约6.8亿吨冶金煤;而2021年我国炼焦精煤产量仅4.9亿吨,国内供应明显不足。 此外,我国主产地优质主焦煤资源正在枯竭。我国低硫低灰的优质主焦煤资源相对紧缺,其中山西柳林煤为世界性稀缺资源,其主焦煤的质量可与澳洲低硫低灰的主焦煤相媲美。然而,根据调研情况,山西柳林地区的部分优质主焦煤矿区剩余开采年限已不足10年。由于前期过度开采,优质主焦煤现存煤层开采完毕,剩余煤层煤质为高硫高灰的劣质资源,这加剧了我国炼焦煤的结构性短缺。因此,我国对澳主焦煤的依存度逐年提升。 B中国停止进口后澳煤出口流向 2020年10月,中国的发电厂和钢厂接到非正式通知停用澳煤。2021年5月,国家发改委发布声明:“无限期暂停国家发展改革委与澳联邦政府相关部门共同牵头的中澳战略经济对话机制下一切活动。”失去中国市场的澳大利亚,2020年冶金煤出口量下滑至1.72亿吨(-6.8%),2021年继续下滑至1.67亿吨(-2.8%),对其主要出口市场进行拆分我们发现: 一方面禁运对澳洲冶金煤的影响从2020年就开始显现。2020年,日本、中国两个市场对澳洲冶金煤出口增量形成主要拖累,其中出口至中国的冶金煤数量下滑8.8%,对澳冶金煤出口减量的贡献度达到30%。然而当年中国生铁产量全年同比增加4.3%,四季度同比增幅更是达到12.5%。 另一方面中国停止进口澳煤后,邻国强劲的需求对澳煤出口形成支撑。2021年,澳洲出口至中国的冶金煤为零吨。禁运实施后中国煤炭一度供需失衡,迫使中国钢厂从非澳来源获取供应增量,来自俄罗斯、加拿大和美国的炼焦煤进口量均有显著增长。相应地,原先由中国消纳的澳煤转入其他市场,其中消纳能力最强的是印度和日本,前者对澳煤出口增量的贡献度高达200%,究其原因,在于印度冶金煤需求强劲——2021年其国内粗钢产量同比增幅为23%。

图为澳大利亚冶金煤年度出口量及同比变化

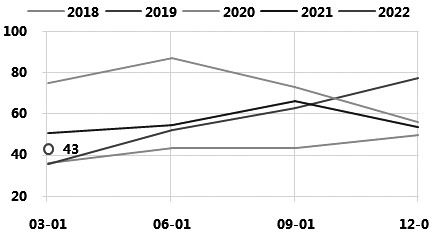

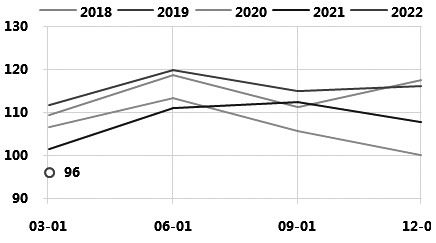

图为澳大利亚冶金煤主要出口市场贡献度(单位:%) 注:贡献度=澳大利亚对该市场冶金煤出口增量÷澳冶金煤出口增量;2020年、2021年澳大利亚冶金煤出口增量均为负值 C印度、欧洲对澳煤依存度高 澳煤产量面临扰动 新增产能仍在释放,但勘探开支有所下滑。QCoal的库克矿现已投产,该矿是数个小型改扩建项目之一,其余项目预计在未来几个月陆续投产。考虑到动力煤生产商面临着财务、保险和社会许可证等问题,未来勘探可能以冶金煤为主。不过,澳大利亚煤炭勘探支出在一季度下降到4300万美元(同比下降15%),接近同期低位。 天气问题是澳煤生产面临的主要风险。自去年9月受拉尼娜现象影响,澳洲东北部降雨量高于往年水平,今年3月、5月、7月均出现了暴雨中断生产的情况。暴雨和洪水会淹没矿井,影响港口和铁路设施,还会导致煤炭库存的水分含量增加。与此同时,新冠肺炎疫情导致的劳工短缺也会阻碍煤炭生产运输,但是近期有缓解迹象。2022年一季度,澳大利亚商品煤产量0.96亿吨(同比减少5.1%),创近5年新低。预计未来天气因素(根据每日邮报,印度洋负偶极的海上西风将导致澳州东部地区7月初的降水量超过平均水平,这种天气可能持续4个月)仍将扰动澳洲煤炭供应,并持续至10月底。

图为澳大利亚煤炭季度勘探支出(单位:百万美元)

图为澳大利亚商品煤季度产量(单位:百万吨) 印度、欧洲市场或抢夺资源 在碳中和背景下,从长时间看,全球冶金煤需求存在下滑风险。短期内,钢铁生产仍然受到地缘政治不确定性和新冠疫情导致停产的扰动。尽管存在上述需求不利因素,但当前全球冶金煤库存仍然紧张。 印度是中国最大的竞争对手,其国内冶金煤需求强劲。2021年,印度粗钢产量基本恢复至疫情前水平,较2019年有明显增量,两年复合增速为3%。2022年上半年,日本、韩国、印度三大竞争市场中,仅印度粗钢产量同比有增(增加9.2%),日本、韩国粗钢产量下滑幅度均超4%。印度钢厂宣布了价值110亿美元的项目,未来两年内印度的炼焦煤需求仍有望继续保持增长。 然而,印度有意摆脱对澳煤的过度依赖。印度冶金煤进口量为全球第一,然而,近期其国内煤炭供应也有所释放。与此同时,印度正在努力实现供应来源多样化。2021年,澳煤约占印度炼焦煤进口的四分之三,而来自加拿大和美国的进口份额分别下降到3%和5%。然而,在2022年上半年,暴雨和疫情一度中断了澳煤对印度的供应。因此,印度目前试图从俄罗斯采购更多冶金煤,两国之间的铁路运力正不断扩大。 欧洲进口冶金煤的体量与韩国相当,2022年一季度欧洲对澳大利亚冶金煤的进口量同比增长近25%。欧洲对于俄罗斯煤炭的禁令将从8月开始实施,或将带来贸易流向变动。 综上所述,澳煤产量或受天气扰动有所收紧,但新增产能释放仍在持续,印度、欧洲市场可能会抢夺澳煤资源,然而,前者致力于摆脱对澳过度依赖,后者存在运距问题,对中国进口澳煤形成的威胁有限。 D后市展望 2013年1—8月,中国从蒙古进口炼焦煤数量下滑至同期低位,6月、7月更是“拦腰斩断”,创同期新低;随后,10月底两国共同签署《中国和蒙古国战略伙伴关系中长期发展纲要》,我国对蒙煤进口量出现明显反弹。 与澳煤不同的是,蒙古这次为非正式限制,对澳煤的参考性在于:限制放开后,进口恢复在一个月之内就可以显现,不过需要注意的是,澳煤是海运煤,存在运力和运距的扰动;恢复力度由供需基本面决定,且绝对数量基本不会偏离近5年同期历史区间。 运距短的市场将被优先选择:运至中国的出口成本低。若中国取消澳煤禁令,澳大利亚煤炭的平均运输距离是增加的,尤其是到欧洲,禁令取消后运距缩短,有助于降低澳煤出口成本。从历史上看,澳大利亚向中国出口煤炭多使用好望角型船舶,由于运力供应几乎没有过剩,运送中国的货物必须取代运往其他地方的货物。 澳大利亚昆士兰州政府宣布7月1日起,针对煤炭出口实行新的累进税率,超过175澳元征税20%,超过225澳元征税30%,超过300澳元征税40%,这无疑会增加矿山出口成本。尽管如此,在全球经济下行的背景下,随着供应条件正常化,澳洲炼焦煤价格预计将有所下跌,波动性也将下降。未来风险主要仍在供应端,例如天气事件、潜在新冠肺炎疫情、进口禁令以及俄乌冲突,低库存可能加剧供应中断的风险。(作者单位:中信建投期货) |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);